美国四大行业绩对中资银行的启示

本文来自微信号“中金点睛”。

美国四大行摩根大通(JPM.US)、美国银行(BAC.US)、富国银行(WFC.US)、花旗银行(C.US)已披露3Q20业绩(按1Q20末总资产排序,2Q20末花旗银行规模超过富国银行)。随着经济逐步复苏,美国四大行3Q20净利润均从2Q的底部反弹,主要得益于拨备计提环比大幅收缩使得信用成本于2Q见顶。

向前看,息差承压的背景下非息收入更受关注,行业内部分化或更为明显。参考美国四大行3Q20的业绩,我们预计中资银行3Q20净利润增速延续负增长,但业绩表现开始差异化。

在国内经济复苏深化、卫生事件得以有效控制的基准假设下,我们预计部分银行将确认信用成本顶部、业绩有望于2021年实现V型反弹,再次重申全面看多银行的观点。

拨备环比大幅下降,三大行3Q净利润增长超预期,关注资产质量表现及非息收入趋势

美国四大行3Q20业绩概览

美国四大行摩根大通(JPM)、美国银行(BAC)、富国银行(WFC)、花旗银行(CITI)已披露3Q20业绩(按1Q20末总资产排序,2Q20末CITI规模超过WFC)。

随着经济逐步复苏,美国四大行3Q20净利润均从2Q的底部反弹(JPM恢复正增长),主要得益于拨备计提环比大幅收缩使得信用成本于2Q20见顶。同时,行业内部的分化更为明显:摩根大通和花旗大幅超出市场预期,而WFC披露EPS低于FactSet预期6%,净利润同比增速-56%。

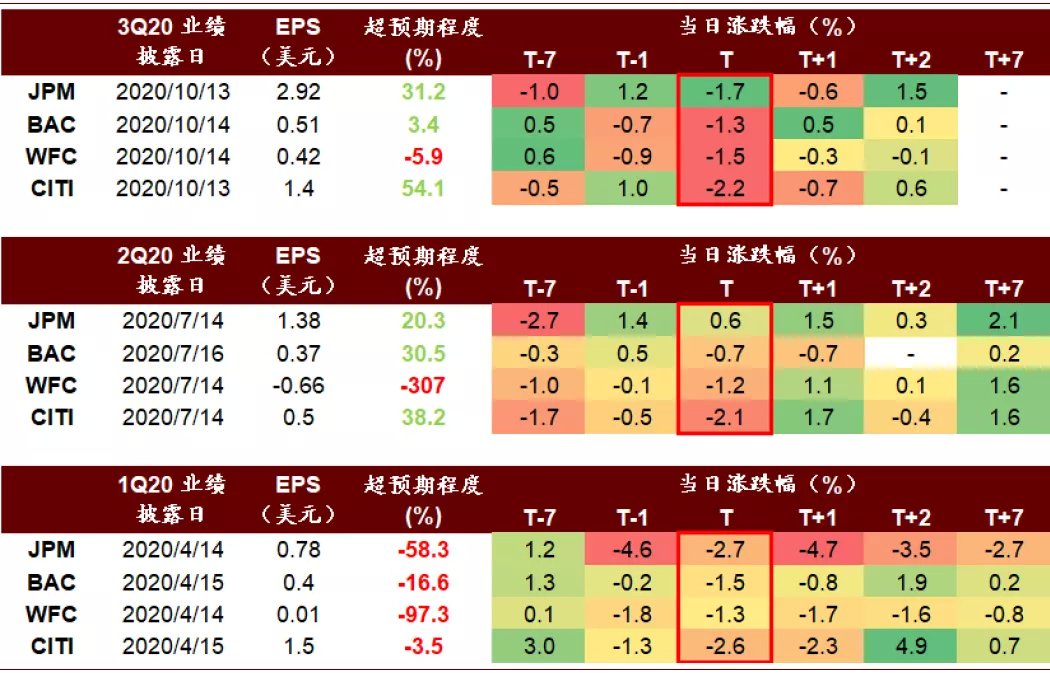

图表: 年初以来美国四大行披露业绩前后的股价表现

资料来源:FactSet,中金公司研究部

尽管3Q20美国四大行业绩除WFC外均超出市场预期,披露日当天股价均出现回调,我们认为回调可能主要反映美股市场在一系列不确定因素(财政刺激政策、美国大选、卫生事件控制情况)影响下的波动,而非对于银行3季度盈利修复的实质担忧。

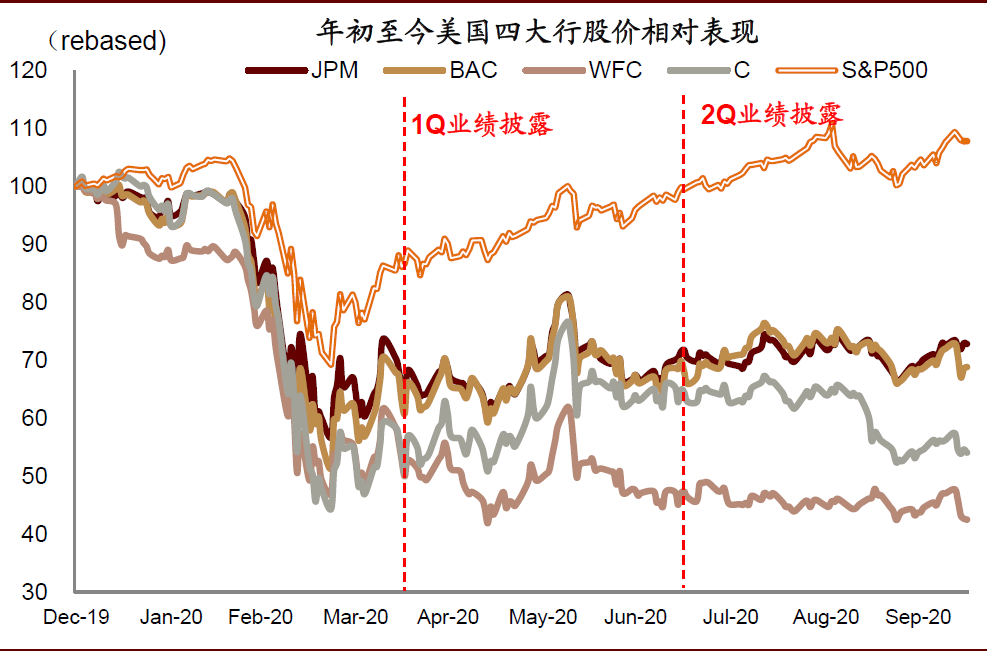

继年初卫生事件爆发时的大跌后,标普500指数点位已经超出2019年末的水平,然而四大行股价表现仍大幅落后指数。2季度业绩披露以来,美股四大行股价大体呈区间震荡态势,可能反映了投资者对于经济复苏可持续性的犹豫以及银行业绩底部尚未确认。

我们认为,随着3季报确认业绩底部以及信用成本见顶回落,若上述提及的不确定性因素在11月份大选后逐渐明朗,美国银行股或有进一步反弹的空间。

图表: 年初以来美国四大行股价相对表现 vs. 标普500

资料来源:FactSet,中金公司研究部

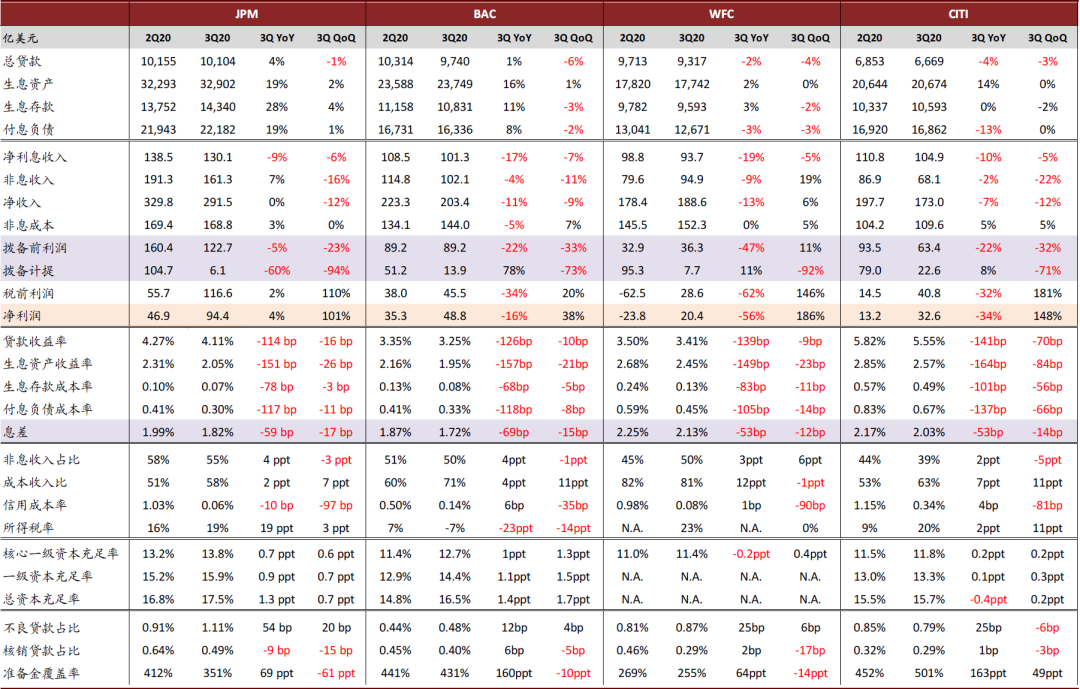

图表: 美国四大行业绩概览

资料来源:公司公告,中金公司研究部

盈利修复态势可观,但规模扩张速度放缓、零利率环境下息差压力不减

►3Q20美国四大行(JPM、BAC、WFC、CITI)拨备前利润同比增速分别为-5%、-22%、-47%、-22%,环比较2Q20明显下滑,主要由于净利息收入呈负增长以及非息收入表现黯淡。然而,得益于拨备计提力度明显减弱,净利润增速自2Q20的底部实现V型反弹,录得4%、-16%、-56%、-34%。

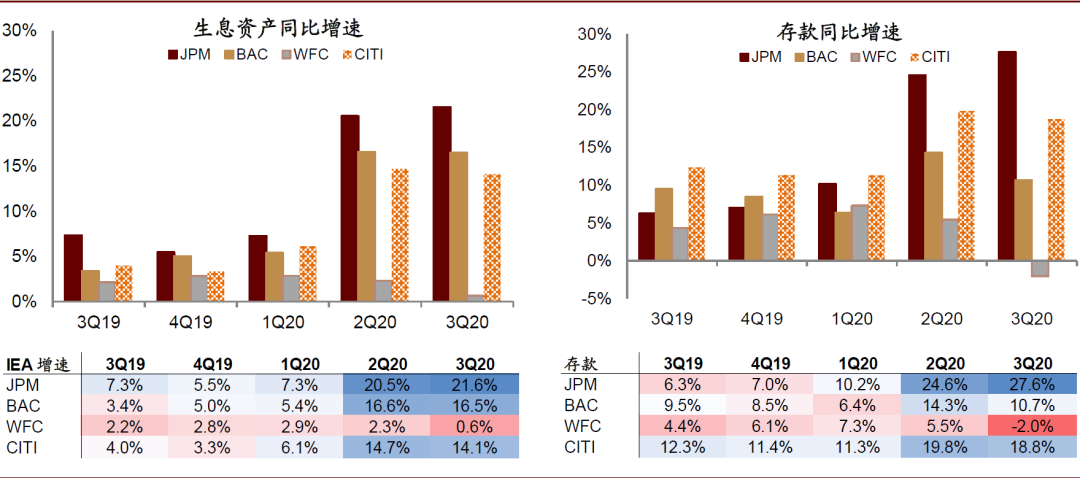

►在经济复苏路径不明朗的背景下,信贷需求疲软,美国四大行3Q20规模扩张速度整体放缓,但行业内部也呈现分化。具体来看,JPM生息资产及存款增速较2Q20进一步提升,而WFC和CITI增速放缓,且WFC的存款规模出现负增长。

►贷款定价及资产负债管理方面,美联储维系的零利率环境下净息差继续收窄,降至历史较低水平,生息资产收益率下降幅度持续大于计息负债成本的下滑。我们预计净息差在未来几个季度仍延续下行趋势,拖累净利息收入增长。

图表: 美国四大行3Q20受到息差压力,净利息收入呈负增长,非息收入增速亦疲软,使得PPOP明显下行;但同时,经济复苏背景下拨备计提明显收窄,净利润同比增速上行,JPM恢复正增长

资料来源:公司公告,中金公司研究部

图表: 美国四大行3Q20规模扩张程度发生分化,JPM生息资产及存款较2季度增速进一步提升,而WFC和CITI增速放缓,且WFC的存款规模出现负增长

资料来源:公司公告,中金公司研究部

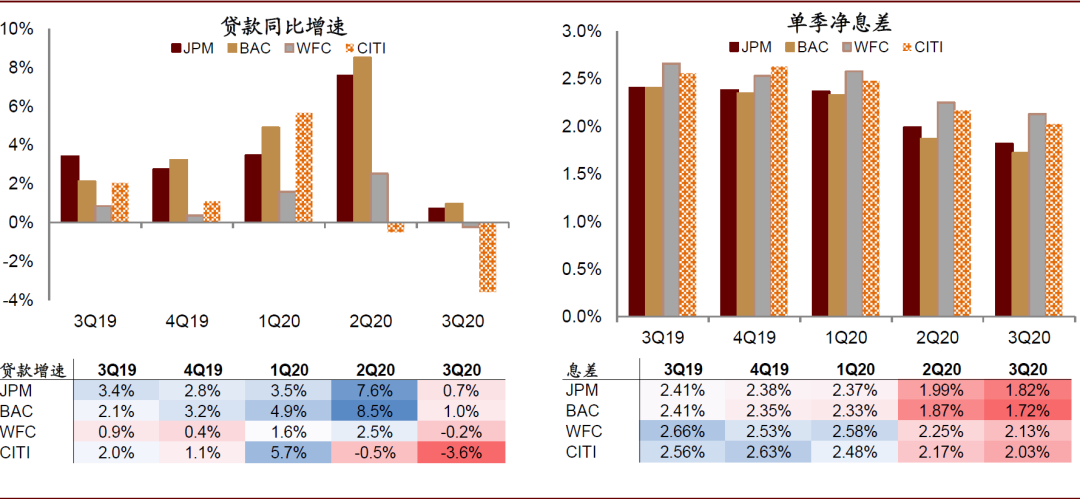

图表: 贷款增速环比均出现大幅下行,慢于规模扩张,且WFC和CITI均出现负增长;息差环比继续下探

资料来源:公司公告,中金公司研究部

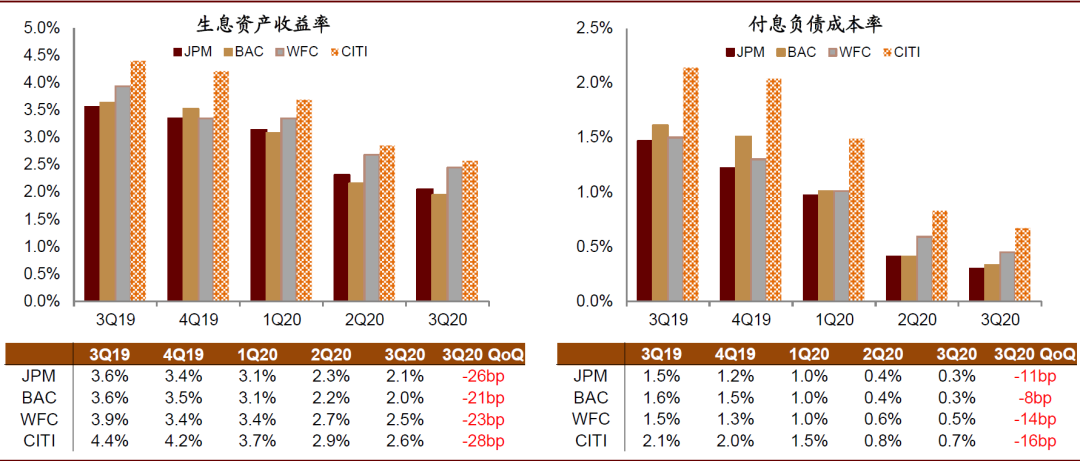

图表: 生息资产收益率下降幅度持续大于计息负债成本的下滑,导致息差进一步收窄

资料来源:公司公告,中金公司研究部

虽然卫生事件冲击的至暗时刻已过,但不良率尚未见顶回落,关注未来季度资产质量

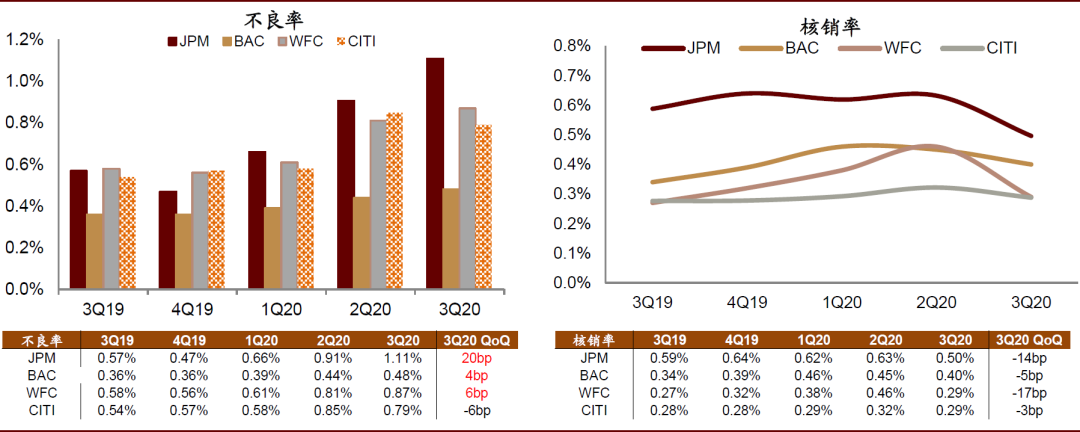

►3Q20美国四大行不良率尚未见顶回落。不良贷款占比分别为1.11%、0.48%、0.87%、0.79%,JPM、BAC、WFC环比上升20bp、4bp和6bp、CITI环比下降6bp。值得一提的是,JPM的不良率环比上升较为明显,零售和对公贷款不良率仍在冒头。在业绩发布会上,管理层表示零售新增不良主要来自房贷延期还本付息,向前看规模可控。而对公不良主要来自房地产和油气企业,管理层表示已经计提足够的拨备以抵御可能的不良迁徙。

►四大行核销贷款占比分别为0.49%、0.40%、0.29%、0.29%,环比下降15bp、5bp、17bp、3bp。

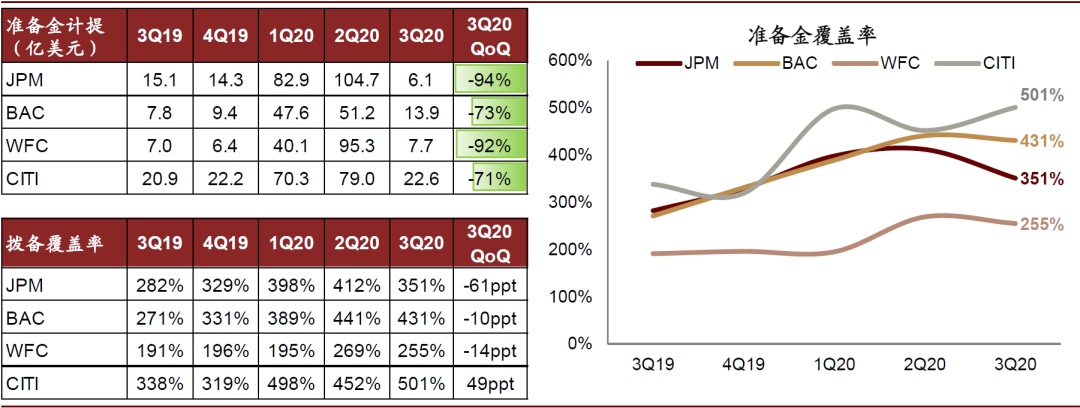

►随着复工复产持续深化、企业利润企稳,拨备计提大幅收窄。三季度美国四大行准备金计环比降幅在70-95%的区间,拨备覆盖率略有下降,但维持在250%-500%左右。

图表: JPM不良率仍在上行,而BAC和CITI已经见顶回落;四大行核销率环比均略有下降

资料来源:公司公告,中金公司研究部;注:JPM、WFC、CITI不良率的计算方法是用该季度的非应计贷款(nonaccrual loan)与平均贷款(total average loan)的比值;而BAC未披露,因此采用不良贷款(non-performing loan)与季末贷款(EOP loan)的比值作为不良率

图表: 三季度美国四大行准备金计环比降幅在70-95%的区间,拨备覆盖率略有下降,但维持在250%-500%的区间

资料来源:公司公告,中金公司研究部

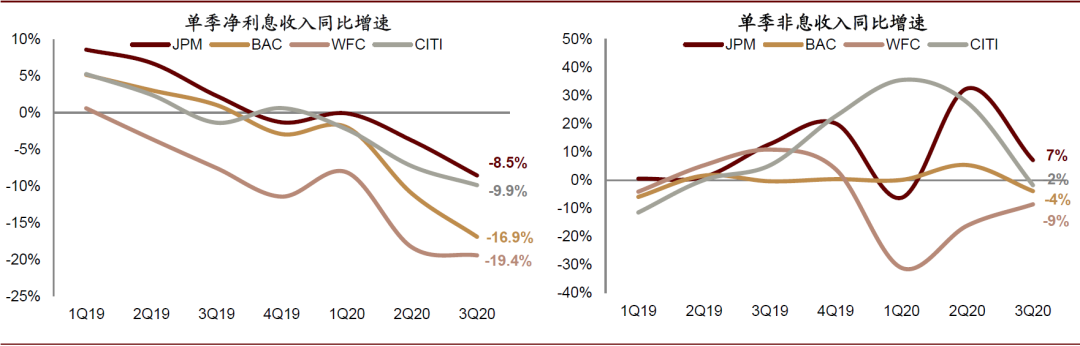

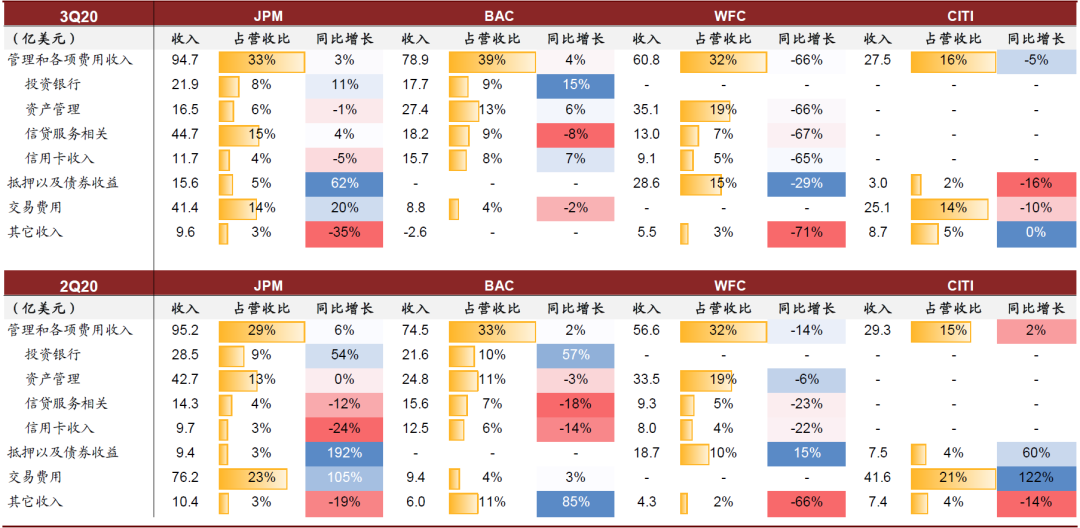

非息收入表现决定业绩分化程度,银行轻资本转型、多元化服务体系趋势延续

►息差收窄压力下,四家美国银行净利息收入同比增速继续下探。3Q净利息收入同比增速分别为-9%、-17%、-19%、-10%,增速环比下降5ppt、6ppt、1ppt、3ppt,但下行速度较2Q有所放缓。3Q四大行息差分别为1.82%、1.72%、2.13%、2.03%,环比下降17bp、15bp、12bp、14bp。

►造成四家美国银行业绩修复速度差异的,一定程度上是非息收入表现。3Q20 JPM和BAC同比微增7%,较2季度的双位数强劲同比增长明显放缓,而BAC、CITI和WFC同比下降4%、9%和2%。不同的非息业务表现也出现分化。

具体来看,JPM的抵押及债券收益同比增长62%,但投行业务增长趋缓,而BAC的投行业务收入同比增长15%。另一方面,消费意愿在卫生事件冲击下仍有待修复,信用卡业务、信贷相关手续费表现仍然黯淡,资产管理业务的增长放缓也可能归因于居民储蓄率的提升(4月份达到33%的历史最高点,8月虽然已放缓至14%,但仍是卫生事件前7-8%区间的两倍)。

►分业务板块来看,投行和金融市场板块、资管板块ROE继续维持相对较高水平,受卫生事件负面冲击较大的个人银行业务和商行业务ROE也实现修复。

图表: 息差收窄压力下,四家美国银行净利息收入同比增速继续下探,但下行速度较2Q有所放缓

资料来源:公司公告,中金公司研究部

图表: 造成四家美国银行业绩修复速度差异的,一定程度上是非息业务收入表现

资料来源:公司公告,中金公司研究部

图表: 投行和金融市场板块、资管板块ROE继续维持相对较高水平,受卫生事件负面冲击较大的个人银行业务和商行业务ROE也实现修复

资料来源:公司公告,中金公司研究部

美国四大行业绩对中资银行3Q20的启示

参考美国四大行3Q20的业绩,我们预计中资银行3Q20净利润增速继续负增长,但银行业绩表现逐步呈现差异化以充分反映银行经营能力差异。我们判断部分银行将确认信用成本顶部、业绩有望在2021年实现V型反弹,开启新一轮资产负债表修复和盈利提升逻辑推动的银行行情(参见近期研报《预计部分银行信用成本见顶,业绩表现呈现差异化——3Q业绩预览》以及《新一轮业绩/估值分化的起点——兼论头部银行估值天花板在哪里》)。

尽管如此,我们认为中国和美国银行3Q20的业绩以及未来几个季度的修复路径还将具有明显差别。具体来看:

►宏观方面,得益于卫生事件防控的成效,中国经济复苏的确定性相比美国更大,中金宏观组预测2020年GDP增速为2.8%。世界货币基金组织也预测2020年中国将是唯一录得正增长的主要经济体。相应的,中金策略组预计A股上市企业利润增速全年收窄至负单位数,2021年恢复双位数正增长。然而,美国卫生事件目前基本形成了“第三波卫生事件”,或给复工进展带来拖累。

►息差环境上,中国利率环境已经出现企稳迹象,而美联储大概率会继续维持零利率环境,给美国银行的息差带来更大压力。

►资产质量上,我们预计中资银行信用成本高点分布于2-4Q20,早于不良生成高点,投资者无需过分担忧不良净生成率压力,相关计提拨备压力已提前确认在前期损益表。转向美国头部银行摩根大通,本季度不良率的环比上升受到关注,行业整体的不良顶点尚未确认。

综上几点,我们认为相比美国,中国缺少政策、大选、卫生事件方面的担忧,各方面不确定性正在消除,企业盈利修复路径更为明晰,因此我们对中资银行抱有更为积极的预期。

风险

宏观经济复苏弱于预期,银行资产质量不及预期。(编辑:mz)

扫码下载智通APP

扫码下载智通APP