从外企财报看中国:中国收入成特斯拉(TSLA.US)、强生(JNJ.US)等增长主力

本文来自微信公众号“Kevin策略研究”,作者:刘刚、王汉锋。

特斯拉连续第四季度实现盈利,Model 3在中国畅销,预计上海工厂Model Y明年交付;Burberry中国成增长主力,二季度两位数增长,6月销售已超公共卫生事件前水平;耐克大中华区恢复增长,数字业务和Jordan品牌年收入达10亿美元;强生中国收入恢复两位数增长,特别是医疗器械;雅培在华儿童营养品销量下滑,但成熟药品两位数强劲增长;美光二季度增长强劲,中国智能手机需求激增,但认为三季度存在不确定性(7月23日)

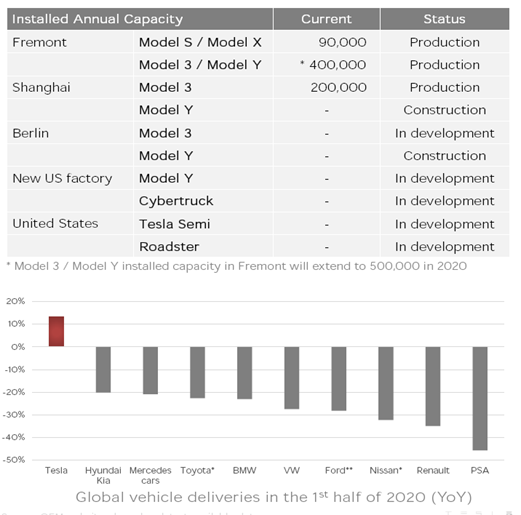

►特斯拉(TSLA.US,2019年中国地区收入占比11.8%),二季度连续第四季度实现盈利;Model 3在中国畅销,预计上海工厂首批Model Y明年交付。2020年二季度总收入为60.4亿美元,环比增长1%,同比下滑5%;连续第四个季度实现盈利。二季度总产量8.23万辆(Model 3/S各7.6万和6326辆),同比下滑56%;交付9.08万辆(Model 3/S各约8万和1万辆),同比下滑40%。

目前公司正在Fremont工厂组装更多车辆,预计将使Model 3 / Model Y的总产能从每年40万台增加到50万台。上海工厂方面,Model 3在中国受到广泛欢迎,不仅成为最畅销的电动汽车,而且在没有补贴和车辆税的情况下,还与宝马3系和梅赛德斯C-等中型高档轿车竞争,当前上海工厂Model 3每年的组装产量为20万辆。目前中国的Model 3中使用的是磷酸铁电池,使用磷酸铁电池组可以达到近300英里的里程,公司计划在今年晚些时候开始量产。另外上海工厂的Y型生产线正在按计划进行建设,预计2021年首批交付。

目前中国市场的毛利润在改善,但随着产能的不断扩大,目前仍未满负荷运转,管理层认为未来仍存在优化成本结构的机会,并且认为中国工厂周围有很多有能力的供应商来帮助实现这一点。未来公司将继续通过成本优化和紧密资本运营来管理现金流量,并会继续扩大业务规模为在未来1.5年内启动三个新工厂做准备。

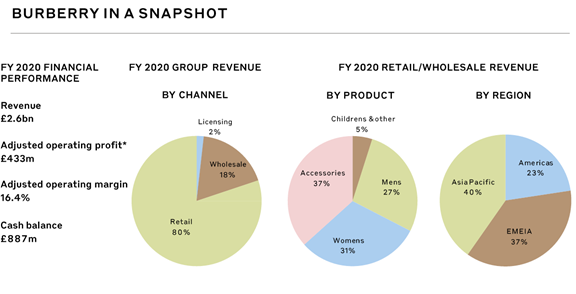

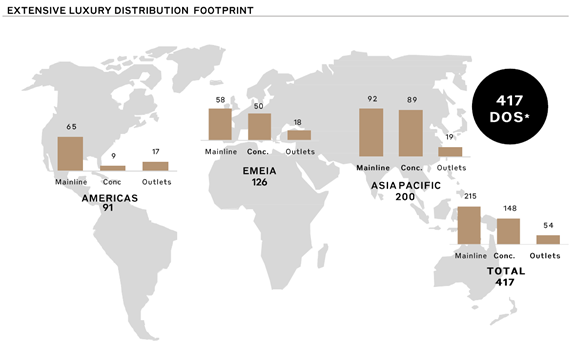

►Burberry(BRBY-GB,2019年中国地区收入占比17%),中国市场成为增长主力,二季度两位数增长;6月销售已超过公共卫生事件前水平。公司二季度(2021财年一季度)零售收入同比下滑48%,主要受公共卫生事件冲击的负面影响。分市场来看,亚太地区最早开始复苏且中国二季度增长达两位数,这主要得益于数字业务的超预期表现以及销售额逐月改善,六月份的中国市场销售额甚至已经超过公共卫生事件爆发前一季度的水平。分产品来看,公司于4月份专门在中国大陆发起了皮革商品推广活动,中国市场反应热烈,最终反映为一季度全价袋(full-price bag)销量增长强劲。展望未来,公司预计公共卫生事件仍会对第二季度的业绩产生重大影响。同时,公司将加强对品牌的投资,并继续通过新产品和创新活动来吸引消费者。

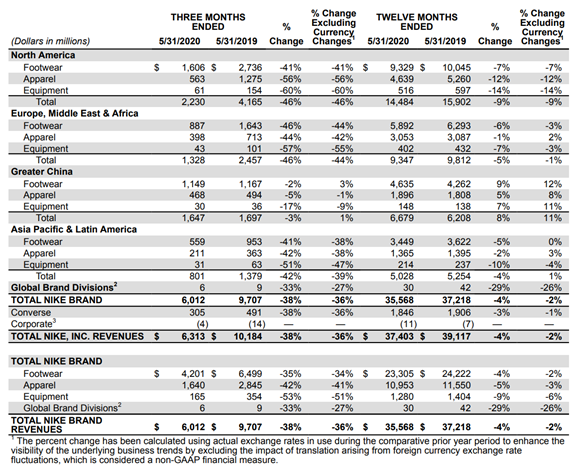

►耐克(NKE.US,2019年中国地区收入占比15.7%),大中华区恢复增长;大中华区数字化业务和Jordan品牌年收入超过或接近10亿美元;预计逐步改善。公司2020财年四季度(3月1日至5月31日)收入同比下滑38%,扣除汇率影响下滑36%,主要受自有门店停业和低出货量影响,但部分下滑被耐克数字化业务(NIKE Digital)增长对冲。分地区来看,大中华地区和韩国的业务已经恢复正增长,北美、EMEA(欧洲、中东和非洲地区)、APLA(亚太和拉美地区)的其他地区仍处于恢复期,商店在5月和6月初开始重新营业。

中国方面,大中华区业务已恢复增长(扣除汇率影响),并在逐月改善,其中包括5月份的两位数强劲增长。同时,大中华区的耐克数字化业务(NIKE Digital)增长了79%,公司在大中华区的年数字收入首次超过10亿美元。此外,2020财年,Jordan品牌的大中华区业务增长了50%以上,年收入接近10亿美元。

展望未来,公司预计随着零售业的重新开放以及整体市场供需正常化,未来的财务业绩将比四季度有所改善,且公司预计2021财年的收入将与上一年持平。

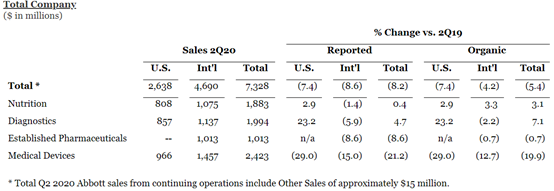

►强生(JNJ.US,2019年中国地区收入占比3.0%),二季度全球收入同比下降10.8%,但中国区收入恢复至两位数增长,特别是医疗器械。公司2020年二季度全球销售收入18.3亿美元,同比下降10.8%,亚太和非洲地区同比下降9.3%。分产品来看,消费者保健业务全球收入为33亿美元,同比下降3.6%,其中公共卫生事件造成了约700个基点的下降,皮肤健康/美容方面收入同比下降16.2%,为最大拖累因素。医药业务二季度收入为108亿美元,同比增长3.9%,这得益于除心血管,代谢和心血管疾病以外的关键治疗领域的增长。医疗器械二季度收入为43亿美元,同比下降32.7%,下降幅度最大。

中国方面,在医疗器械业务强劲反弹的带动下,二季度中国区收入恢复增长,增速达到两位数。其中中国区介入解决方案(Interventional Solutions)业务二季度增长尤其强劲,达到了两位数的增长速度,带动该项业务全球范围内在6月份实现近3%的增长。

向前看,管理层预计三季度调整后的营业销售收入为810亿美元至825亿美元,调整后的税前营业利润率下降100个基点。

►雅培制药(ABT.US,2018年中国地区收入占比7.1%),中国儿童营养品销量因出生率低出现下滑,但成熟药品实现两位数强劲增长。公司二季度整体内生收入下滑5.4%。分产品来看,受市场领先的口服液品牌小安素(PediaSure)和倍得力(Pedialyte)的全球增长拉动,儿童营养品销售额持续增长,虽然大中华区由于低出生率导致销售表现疲软,但亚洲其他国家在儿童营养品方面都出现了强劲增长。此外,二季度成熟药品(EPD)销售额与一季度基本持平,其中中国市场实现了两位数强劲增长。向前看,公司预期二季度良好的复苏和市场表现有望延续至下半年。

►美光科技(MU.US,2019年中国地区收入占比15.4%),二季度增长强劲;中国智能手机需求激增;三季度存在不确定性。公司2020年二季度(公司财年三季度)表现强劲,销售收入达到54亿美元,同比上升14%,总利润率为33.2%。分产品来看,动态随机存取存储器(DRAM)二季度销售收入达到36亿美元,占二季度总收入的66%,同比增加6%。NAND闪存二季度销售收入达到17亿美元,贡献了二季度31%的总收入,同比增加超过50%。公司正在增加业界最先进的DRAM节点,并增加高价值NAND的组合。

公司密切关注客户的需求,特别是在移动设备领域,在中国可以看到自4月份公共卫生事件以后,中国国内对智能手机的需求激增,某些客户可能已经建立一些库存。云计算方面,公司没有提供中国进一步的细节,但表示云计算实际上仍处于早期阶段,长期的趋势很强。

向前看,管理层预计三季度的销售收入在57.5亿美元至62.5亿美元,总利润率在35.5%上下1.5%的区间内波动。另外,管理层认为智能手机等消费类设备的终端设备销售已开始恢复,但是最近第二波公共卫生事件会对公司业务带来更大的不确定性。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP