中金:同仁堂科技(01666)19Q4业绩低于预期 预计下半年核心产品收入改善

本文来自中金公司研报,作者:朱言音、邹朋。

公司业绩预览预计净利润同比下滑35%-40%,低于我们预期

同仁堂科技(01666)发布业绩预览:2019年净利润下滑35%-40%至人民币4.41亿元-4.07亿元,低于预期。净利润下滑主要由于公司整体面临产能不足、产值下降问题。

关注要点

2019年单4季度,我们预计净利润亏损人民币0.38亿元-人民币0.72亿元(vs2018年单4季度净利润获利人民币1.25亿元)。我们认为公司自身的制造业务在2019年面临压力,主要由于新厂搬迁进度低于我们预期导致现有核心产品产能存在瓶颈,使得公司主要产品2019年面临收入下降的压力。

我们预计最快今年下半年核心产品收入能逐渐改善。目前,核心品种六味地黄丸、西黄丸、金匮肾气丸的部分剂型产能已逐渐转移到大兴基地(以水蜜丸、大蜜丸等丸剂生产为主)。我们预计公司阿胶产品的行业库存有望最快于今年上半年恢复正常。

由于原材料价格上涨,安宫牛黄丸零售价格上涨至人民币780元/丸。2019年12月24日,同仁堂集团宣布提高核心产品“安宫牛黄丸”(双天然规格)的零售价格,价格从宣布起立即执行。大陆的零售价格从人民币560元/丸上升到人民币780元/丸(这次提价幅度39%,此前,2012年公司曾将零售价从人民币350元/丸提升到人民币560元/丸)。我们认为提价有利于毛利率的稳定。

估值与建议

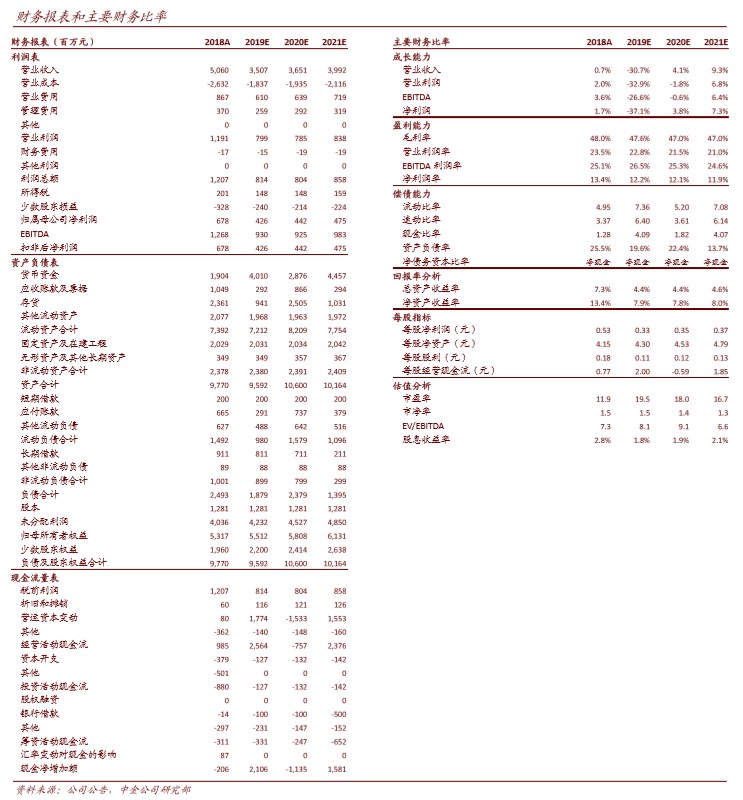

考虑产能瓶颈对公司业绩的影响,我们下调2019年和2020年每股盈利预测34.7%/35.0%至人民币0.33元和人民币0.35元,引入2021年每股盈利预测人民币0.37元,分别对应同比下降37.1%和增长3.8%/7.3%。当前股价对应2020/21年18.0/16.7倍P/E。我们维持中性评级,但考虑行业估值中枢下移,我们下调目标价5.9%至港币8.0元(19.7/18.6倍2020/21年P/E,11.1%上行空间)。

风险

大兴和玉田基地折旧压力。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP