2019年AH股盘点:港口成颜值担当,券商则潜力无限

2019年已成为过去,在这一年A股的上证指数上涨了22.3%,深圳成指上涨了43.08%,而港股恒生指数上涨了9.07%,港股的整体表现要弱于A股,使得大部分AH股产生了较大的溢价空间,而成长盈利性好且被低估的H股存在巨大的投资诱惑力。

智通财经APP了解到,根据东方Choice的统计,港A股市场共有119只AH股(即既在A股上市也在港股上市)。截止12月30日,全部都产生了溢价,A股平均股价为14.44元/每股,港股平均股价为9.58元/每股,平均股价溢价达50.7%,其中中国平安(02318)溢价最低,为3.52%,洛阳玻璃(01108)溢价最高,为458.4%。

在这119只溢价的AH股中,分布在哪些行业,行业溢价情况如何,哪些个股存在机会,又有哪些个股估值最具吸引力呢?

行业表现

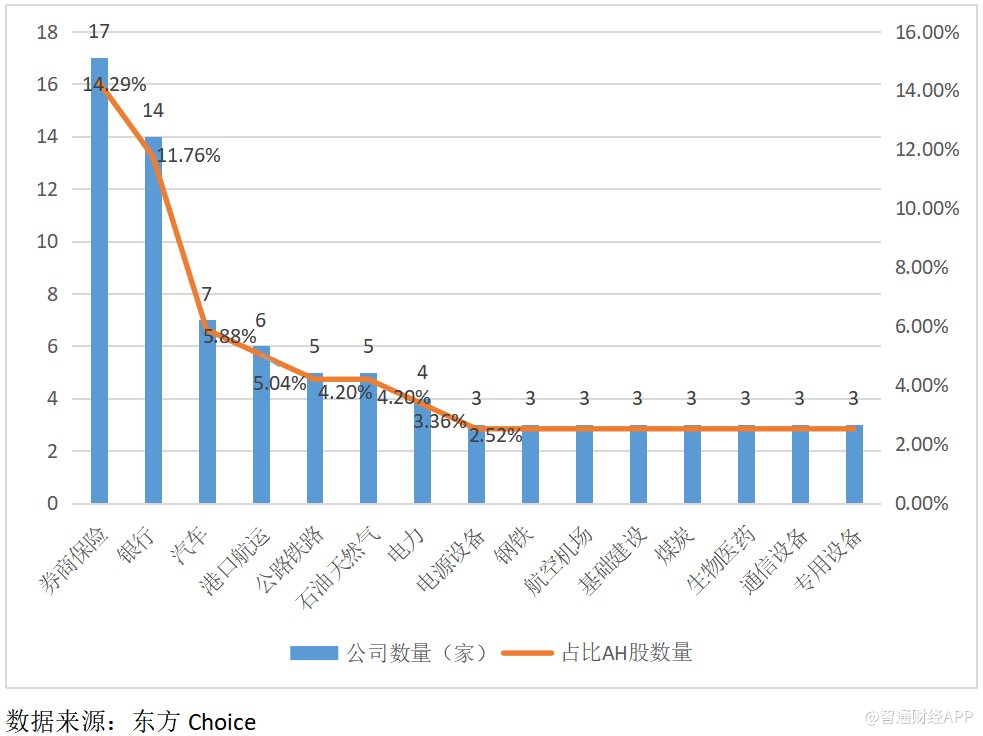

智通财经APP整理了119只AH分布的行业,最多的为券商保险行业,有17只个股(其中券商12家),其次分别为银行、汽车、港口航运、公路铁路、石油天然气及电力,分别有14家、7家、6家、5家、5家及4家,上述7大行业合计58家,占比48.74%。

以下为AH股分布的主要行业(3家公司及以上):

分布有3家的行业比较多,有8个行业,但投资者关注度不一样,其中生物医药和通信设备关注度比较高,特别是生物医药,政策敏感性比较强,我们以这两个行业以及分布4家公司以上的行业进行了AH股对比。

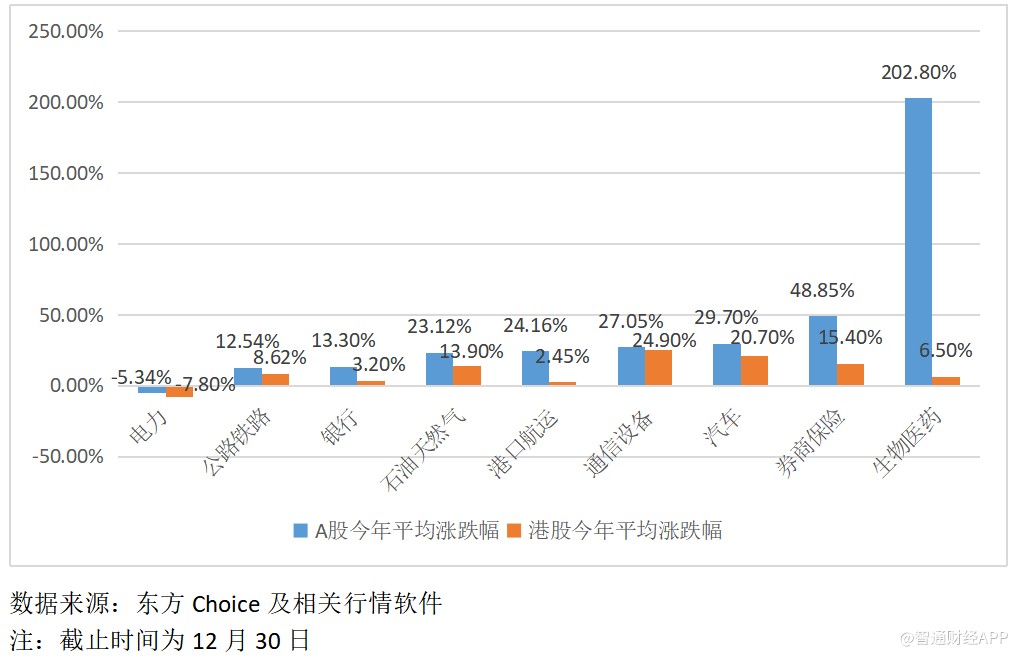

2019年,除了电力行业的AH股均下跌外,其他行业均录得涨幅,但H股行业涨幅均弱于A股,当然有些行业AH股涨幅还是比较接近的,比如通信设备及汽车行业。不过生物医药行业的AH股涨幅差距比较大,其实有一定的特殊性。

生物医药A股涨幅比较大,主要为次新股康龙化成(03759)的影响,1月底上市,累计涨幅近6倍,而其H股于11月底上市,累计涨跌不足1%,导致AH股差异比较大。扣除康龙化成特殊性影响,生物医药H股平均涨幅要高于A股一些,成为唯一一个涨幅超过A股的行业。

但光看2019年AH股行业涨幅对比,对投资并没有指导意义,我们需要回归到估值上来,比如说生物医药行业,AH涨幅差距很大,但是估值差距却是比较小的,H股的康龙化成估值一步到位,上市时PB值就超过10倍,而A股涨了近一年才达到这数。显然,估值溢价才是投资的必要指标。

估值差异

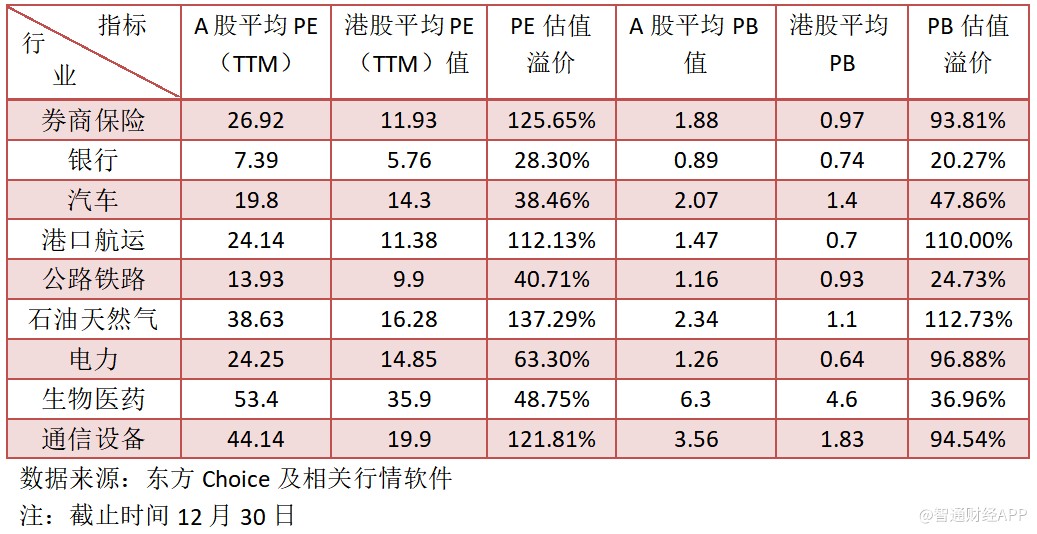

智通财经APP整理了AH股在8个行业的PE(TTM)和PB估值,并进行了对比,PE(TTM)估值溢价超过100%的有4个行业,分别为券商保险、港口航运、石油天然气以及通信设备,PB估值溢价超过100%的有两个,分别是港口航运和石油天然气,不过券商保险、电力以及通信设备溢价均超过90%。

券商AH股分化还是比较大的,H股PB值不足1倍,而A股为1.88倍,券商的投资机会还是可以看到的,主要为政策导向,注册制的实锤落地对行业投行业务业绩的显著性影响。相比于券商,银行比较中规中矩,溢价能力不强,AH股的PB值均小于1倍,但属于抗风险型,波动明显弱于其他行业,溢价的机会也较弱。

汽车行业受政策和行业萎靡影响,AH股波动都比较大,但2019年初整体板块跌进谷底,特别是港股,大部分PB值低于1倍,2019年整体均得到反弹,即便如此,A股的估值仍比港股高很多。当然,部分板块因某只个股的特殊性,导致估值溢价偏高情况,比如石油天然气的石化油服(01033),通信设备的中兴通信(00763)。

以上分类的行业中,H股有四个行业PB值小于1倍,即券商保险、港口航运、公路铁路及电力板块,涉及的个股有32家个股。从行业上看,政策敏感性比较大的为券商保险及电力板块,特别是券商保险,2020年的政策驱动确定性还是比较高的。

确定性机会

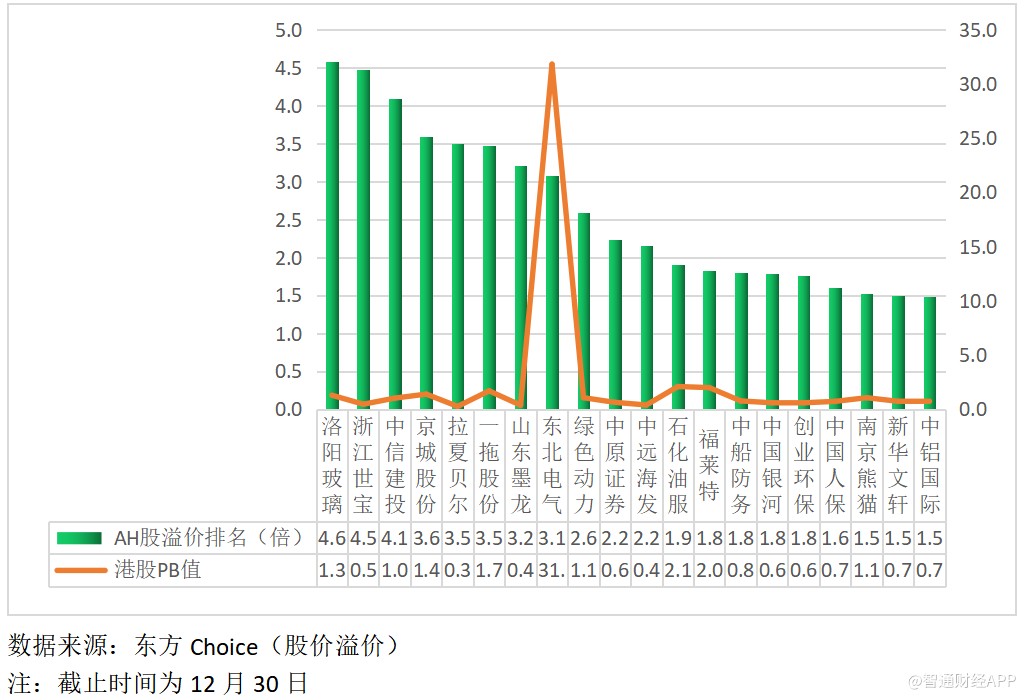

智通财经APP经过整理,119家AH股中溢价排名前20中,PB估值低于1倍的有11家,超过了一半,但并不是估值低,溢价高就一定存在确定性的投资机会。比如拉夏贝尔(06116),H股跌了78.7%,PB值仅为0.3倍,但这几年收入波动较大,且连续亏损,再如浙江世宝(01057)PB值仅为0.5倍,但业绩衰退比较大。

其实PB估值低于1倍的,H股太多了,在AH数量前7大行业中,银行有12家,券商保险有11家,汽车有3家,港口航运有4家,公路铁路、石油天然气及电力行业均有3家,合计39家,占比AH股数量32.8%。但是,要在这七大行业中,每个行业都参一脚,收益难免会摊薄,专注于确定性的行业投资,回报率或许会高一些。

2019年12月28日,十三届全国人大常委会第十五次会议全体会议审议通过了中华人民共和国证券法(修订草案),修订后的证券法2020年3月1日起施行,修订后的证券法明确了全面推行注册制。这对于券商行业来说,是一个比较大的利好,但对于大部分A股而言为利空。

注册制实施后,由于上市门槛降低,预期上市公司的数量会大幅度增加,而投资差异化会开始显现,一些不具备成长及盈利性的A股交易流动性将大幅度缩小,使得AH股溢价单方向缩窄。而上市潮也将使得券商行业业绩全面开花,一是投行业务,二是新股产生的交易流动性。

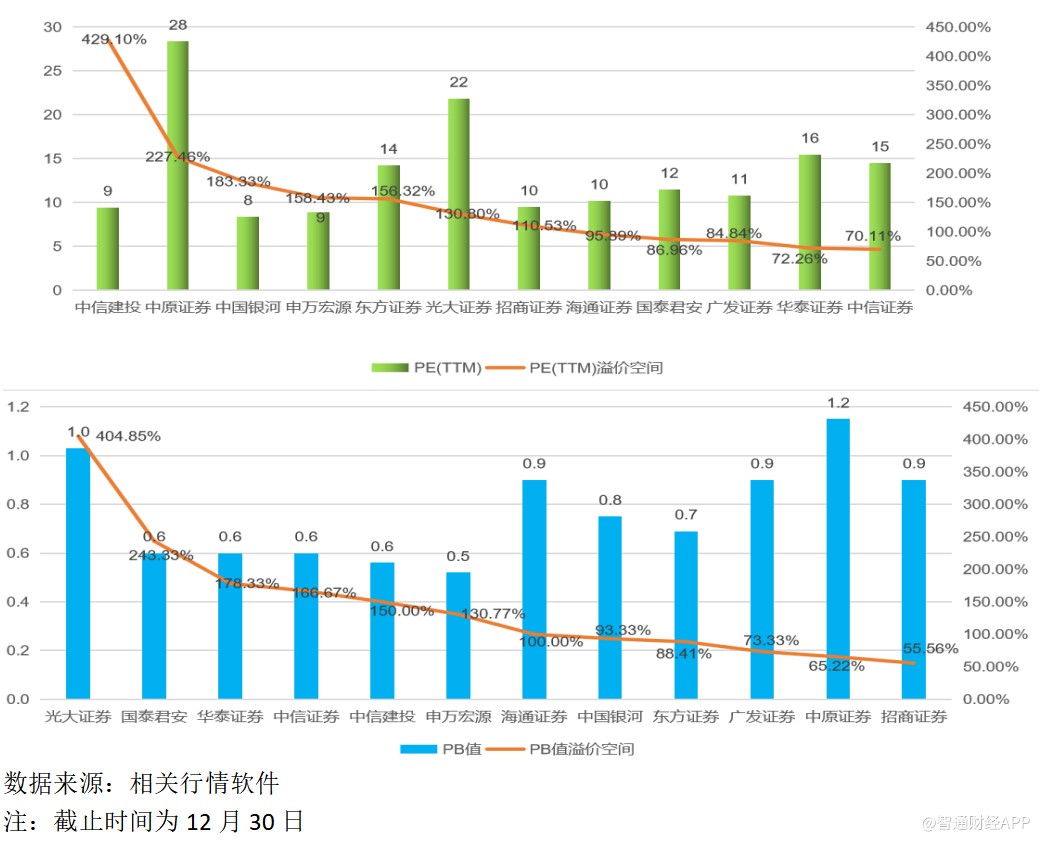

券商行业的机会还是看得到的,119家AH股中有12家证券公司,平均PE(TTM)为13.3倍,平均PB值为0.79倍,估值非常低,相对于A股,两大估值指标可溢价空间分别为156.7%和137.7%。随着政策落地,龙头券商由于资源优势,或最先受益,政策及业绩双重驱动股价趋势上涨。

就PE(TTM)估值而言,处于券商头部的申万宏源(06806)、海通证券(06837)以及国泰君安(02611)估值相对较低,其中申万宏源PE(TTM)仅为9倍,估值溢价达158.43%。就PB估值而言,上述三家龙头估值均低于1倍,其中申万宏源及国泰君安估值分别为0.5倍及0.6倍,估值溢价均超过100%。

综上看来,2019年由于港股及A股表现差异,119家AH股均有溢价机会,但不是每一只股都有投资机会,比如有些股业绩不好,即使H股估值很低,在港股市场同样也得不到投资者的筹码。专注于行业机会回报率会更高,对于2020年来说券商板块的确定性机会比较大,可关注估值较低的龙头券商。

扫码下载智通APP

扫码下载智通APP