天风:2020年是股权融资大年,头部券商进入新一轮成长期,推荐中信建投(06066)等

本文来自微信公众号“新锐视角看金融”,作者:夏昌盛、罗钻辉。原文标题《股权融资大年,头部券商进入新一轮成长期》。

摘要

2019年9月,证监会提出全面深化资本市场改革的12个方面重点任务。

改革的重点方向:1)“大力推动上市公司提高质量”,优化重组上市和再融资等制度,支持分拆上市试点等;2)“充分发挥科创板的试验田作用”+ “补齐多层次资本市场体系的短板”,将科创板的制度向创业板等推广,深化新三板改革等;3)“狠抓中介机构能力建设”,对券商加强差异化监管,龙头券商对于创新业务将有先发优势;4)“加快推进资本市场高水平开放”,开放往往会伴随着创新业务的推出,开放难以改变市场竞争格局;5)“推动更多中长期资金入市”。

2019年11月,证监会列举六项打造航母级证券公司的政策措施。

1)券商资本金有望进一步提升,先做大再做强做优;2)创业板(推行注册制)和新三板改革(进一步分层)、主板转融通制度改革、信用衍生品、场外期权、跨境衍生品及结售汇等将是下一阶段创新的方向。3)“依法盘活客户资产”相对超预期,未来在现有法律框架下,针对客户资产盘活的具体政策值得期待。截至2019年三季度客户存量资产占行业总资产的比例约18%,若能使用客户保证金,预计头部券商的负债成本(目前平均4-4.5%)将大幅下降。

金融对外开放将倒逼监管转变思路,优化证券公司现有业务模式。

1)外资券商进入中国后将倒逼监管转变思路,未来监管机制将逐步与国际接轨。瑞士银行、摩根士丹利(MS.US)、高盛(GS.US)、瑞士信贷(CS.US)申请提升合资公司持股比例至 51%,摩根大通、野村证券和大和证券申请设立持股 51%的合资券商。2)中资券商国际化进程预计将提速,未来业务发展将基于研究的中介业务,包括中资企业海外融资、跨境财富管理等,主要中资券商海外业务收入占比约14%,未来收入占比提升空间大。

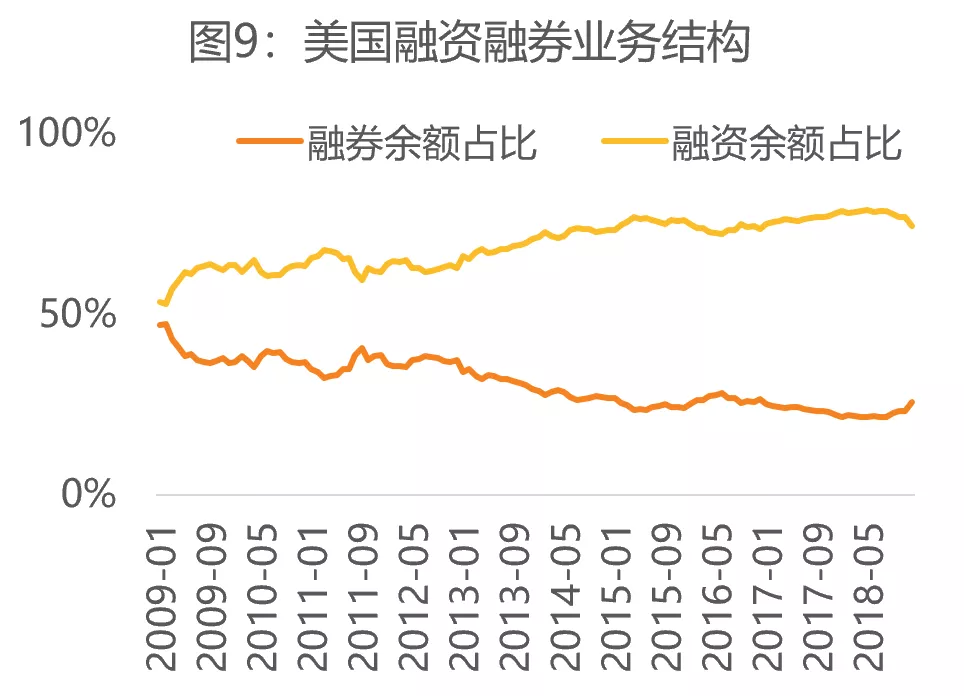

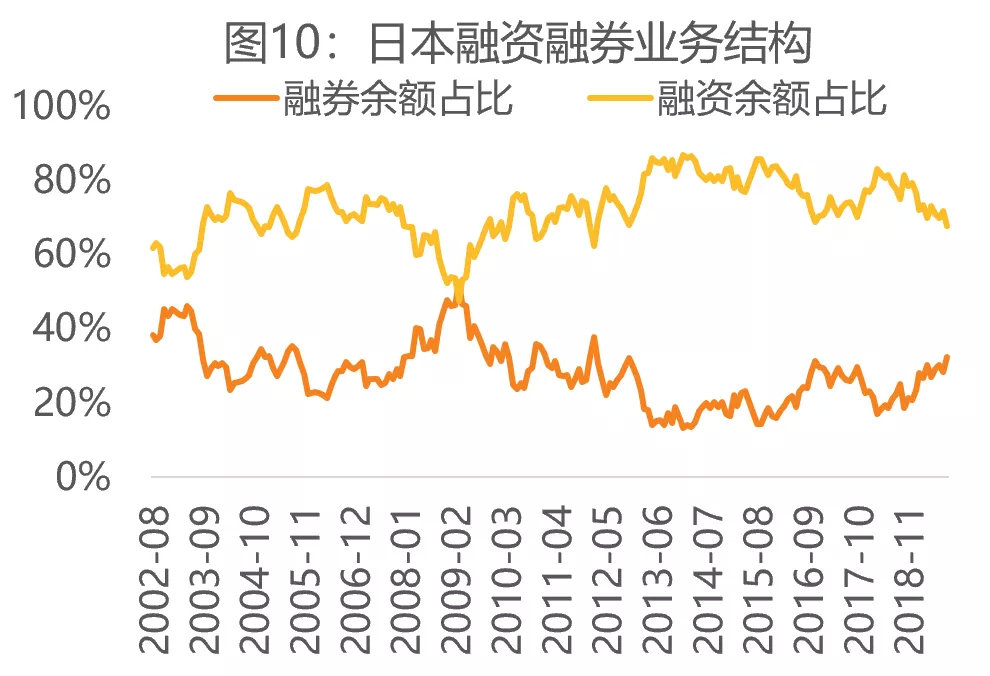

股权融资大时代,中长期资金入市,多空交易机制需要逐步完善。

1)转融通机制是完善多空交易机制的核心。对比海外市场两融业务发展情况,融券业务在融资融券业务中占比约20%-30%之间,主板、创业板、中小板的融券业务占比长期处于1%的低位。2)假设未来融券余额提升至2000-3000亿元的水平,息差假设稳定在3%,则贡献业绩增量是60-90亿元,占2020年净利润的比重约4.7%-7%。

风险提示:资本市场改革进度低于预期,市场大幅波动造成业绩及估值双重下滑,证券公司信用业务风险。

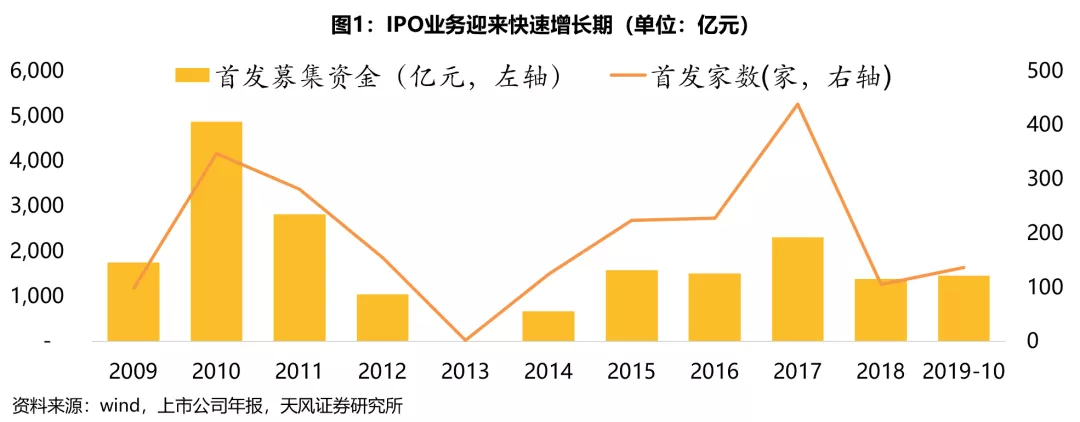

投行业务:2020年迎来股权融资大年

后续创业板、新三板等各市场会迎来全方位放开,2020年将为股权融资大年。有核心竞争力的投行将在未来3-5年内迎来业绩快速增长期,投行业务将进入寡头竞争阶段。

我们预计2020年投行业务收入同比+20%至662亿元,其中股权融资规模为1.93万亿元,债券承销规模为4.4万亿元。预计2020年并购重组行业将迎来发展机遇,预计财务顾问收入为147亿元。

已有181家公司申报科创板,61家已经挂牌上市,91家企业仍在正常审核流程中。我们预计2020年将有150家企业挂牌上市,平均募集资金规模12亿元(含超募部分),则科创板募集资金规模将达到1800亿元,预计将带来约148亿元的收入,占营业收入比重约3.8%。考虑到科创板项目集中度较为集中,收入预计将集中在少数几家投行。

2019年10月18日,证监会正式发布会《关于修改(上市公司重大资产重组管理办法)的决定》。我们预计将会提振2020年的并购重组业务,预计2020年财务业务收入有望达到147亿元,同比增长23%,在营业收入中占比为4.1%。

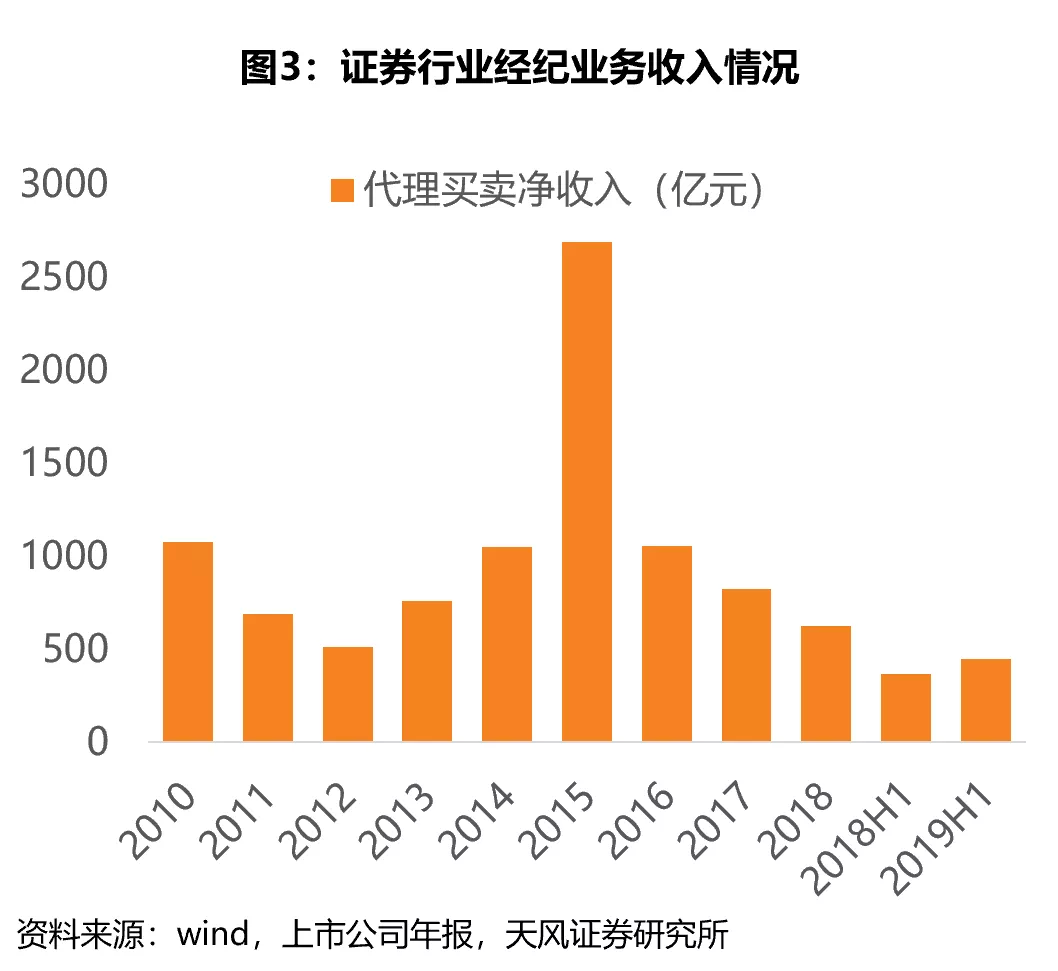

经纪业务:弹性趋于下降,承担聚集客户的重任

国内证券公司的佣金率预计仍将会趋势性下降,但是短期内效仿嘉信理财等互联网券商实现股票、基金交易零佣金的可能性极低。

我们预计2020年证券行业的经纪业务收入为967亿元,同比增长19%。核心假设包括:日均股票交易额为6500亿元,佣金率小幅下滑至0.031%,关注经纪业务中非交易佣金的增长情况。

资管业务:通道规模持续收缩,关注大集合产品公募化改造

2019年上半年,证券行业资产管理业务净收入127亿元,占比为7.1%,较2018年底下降3.6个百分点。

2019年8月,东方证券等5家券商资管机构的8个产品先后收到旗下大集合产品公募化改造的批文。预计2020年券商大集合产品公募化改造将提速,这有利于券商集合资管业务规模的回升。

自营业务:债券投资拉动杠杆率提升,权益投资策略趋于丰富

2020年券商的金融投资资产(债券投资为主)仍将逐步提升。券商逐渐改变传统的方向性交易和价差收入为主导的盈利模式,进一步的丰富自身的交易策略。

中信证券、中信建投、中金公司和华泰证券的科创板募集资金规模分别为92.4亿元、50.1亿元、44.2亿元和39亿元。跟投规模占权益类资产比例在0.7%-4.1%之间,占净资产比例在0.18%-0.67%之间。经测算,四家公司跟投浮盈规模分别是2.50亿元、2.09亿元、1.85亿元和1.42亿元,跟投浮盈的利润贡献在2.5%-6.7%之间。

资本中介:融券业务+机构化驱动规模提升

我们预计2020年日均两融余额为1.1万亿元,股票质押规模回落至4500亿元,行业利息净收入487亿元(考虑到其他债券利息收入的影响),同比增长24%。

两融余额占流通市值比重维持在1.8%-2.2%区间,未来提升的空间有限。我们认为两融业务发展的长期驱动因素:一是投资者结构优化,二是融券余额占比提升。

衍生品:政策呵护下将成为券商资产配置的重点方向

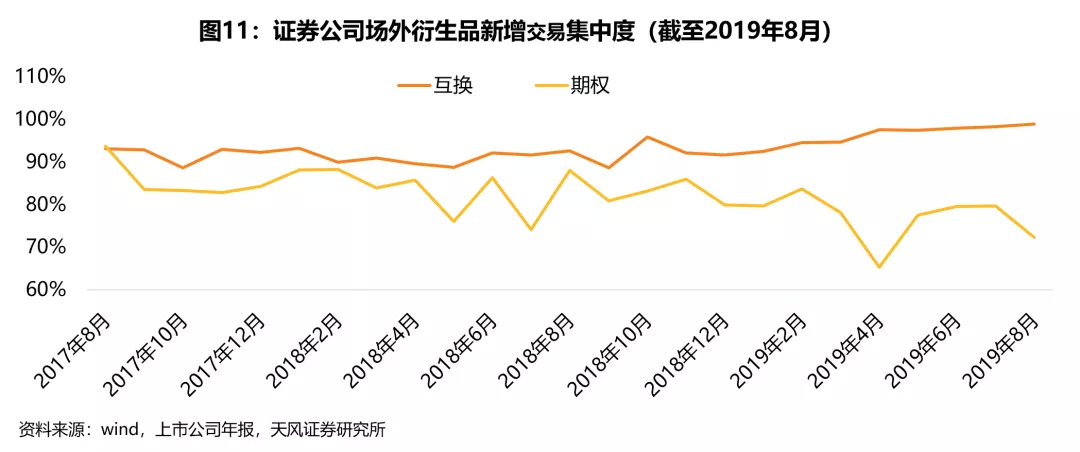

衍生品市场集中度明显高于传统业务。拉长周期来看,互换CR5集中度基本上在90%以上,而期权集中度略有下滑,但依然维持在65%以上的水平。

衍生品业务将成为券商资产的重点方向。中金公司、中信证券等更多的使用股指期货、场外期权等产品优化自营投资策略,而华泰证券、国泰君安等券商也在积极跟进,预计这一趋势将在2020年延续。

预计2020年证券行业净利润为1282亿元,YOY+22%

券商股投资建议

展望2020年,直接融资比重预计将进一步提升,2020年围绕资本市场改革的利好政策预期仍将继续出台,证券行业将迎来政策利好与业绩双改善。

我们预计2020年证券行业将实现营业收入3856亿元,同比上升18.5%;将实现净利润1282亿元,同比增长21.6%。预计全行业的ROE为6.2%。

A股推荐标的:板块估值重回低位水平,性价比凸显。证券行业平均估值1.90x PB,大型券商估值在1.2-1.7x PB之间,行业历史估值的中位数为2.4x PB(2012年至今)。重点推荐中信建投H(06066,投行龙头,显著受益于股权融资大发展)、中信证券(06030,行业龙头,全方面受益于政策红利)、华泰证券(06886,基本面支撑其估值修复)。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP