国金存储芯片行业研究:库存减损压力浮现,行业进入亏损时期

本文来源微信公众号“国金证券研究所”。

投资建议

行业策略:全球服务器市场及苹果,三星智能手机同比持续衰退,以及华为因无法使用谷歌的Android Play, Gmail, Youtube将造成的海外手机及其所有芯片及3D NAND及mobile DRAM市场的萎缩可期,我们认为飙高达到历史新高的DRAM, NAND, NOR等存储器库存,会让今年下半年内存DRAM及闪存NAND,NOR的价格反弹机会不大,甚至库存减损将成为未爆弹。因此国金半导体研究团队重申对全球及亚洲的存储器行业的悲观预期,市场衰退 > 30%,及维持减持评级,我们不同意各大存储器厂公开预期的2H19复苏论点,我们认为次级存储器大厂在未来可能步入亏损或达现金成本价,市场全面复苏延缓一年到2H20,当然前提是中美贸易会逐步改善。

重点关注公司:美光(MU.US),SK海力士, 南亚科,旺宏,兆易创新。

行业观点

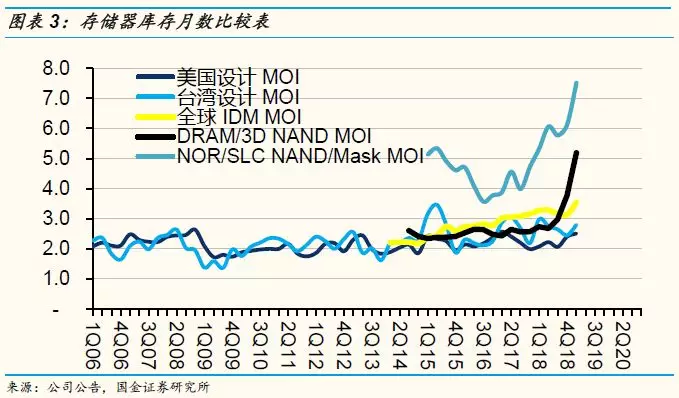

库存减损未爆弹:在今年一季度后,存储器大厂如美光公布其历史新高的4.4个月库存,海力士4个月,南亚科7.1个月及NOR/SLC NAND闪存大厂旺宏的12个月,华邦的4.6个月,兆易创新的5.7个月,加上渠道及制造商手上库存的积累,随着二季度DRAM现货及合约价跌幅超过25%,NAND/SLC NAND跌幅在10%左右,这些去年四季度及今年一季度生产的高成本库存将成为各家存储器大厂未来库存减损的未爆弹以及二季度及三季度营业成本高于市场预期或毛利低于市场预期的主因。

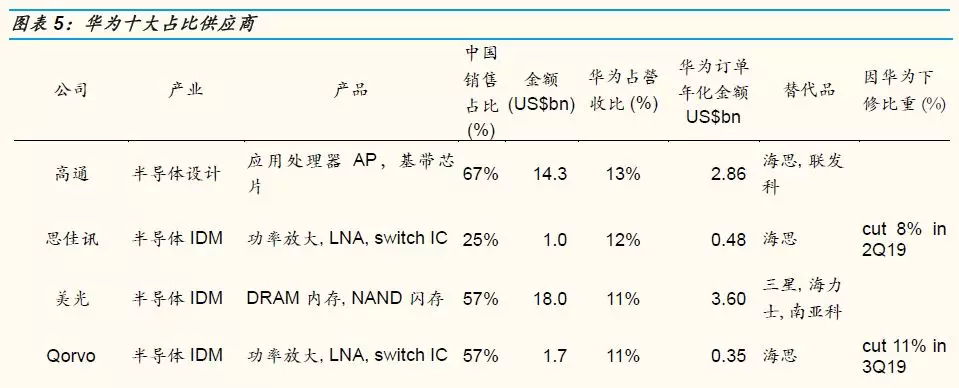

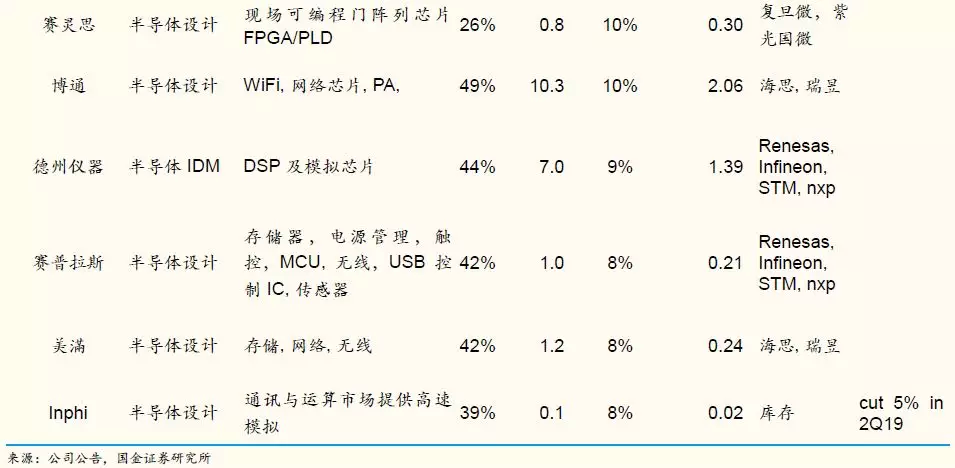

美光及分析师无法避免地将下修2Q19-3Q19营收及获利预期:作为华为在美国的存储器主要禁售供应商,我们预估美光将公布第二季度销售环比衰退超过20%(比公司及分析师平均预期的18%来得差),同比衰退40%(也低于公司及分析师平均预期的的38%同比衰退)。至于2Q19利润率方面,应该也低于之前美光预期的37-40%毛利率,21-24%营业利润率。至于3Q19, 我们认为美光将预期环比微幅衰退及40%以上同比衰退,这些都比市场预期的2%环比增长来的差些,加上预期三季度DRAM及NAND价格环比及同比持续下探,我们认为卖出高成本库存将持续侵蚀美光的获利率。

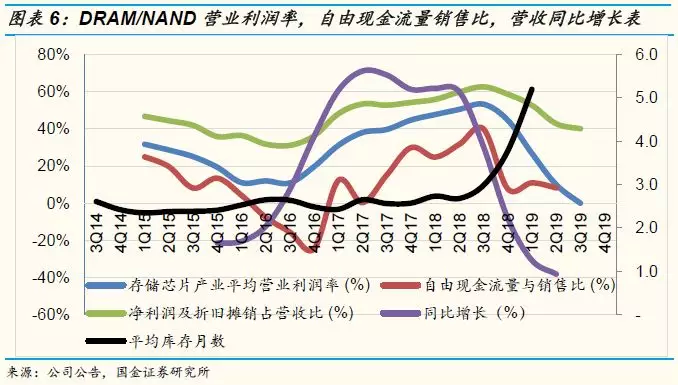

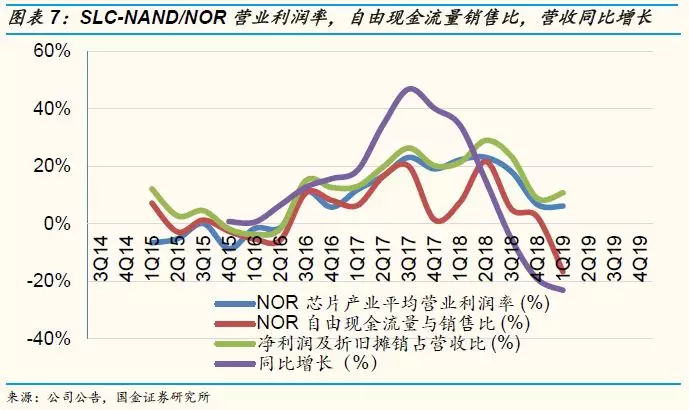

全球存储器行业今年衰退30-35%,牵动全球半导体衰退14%:以内存DRAM,闪存NAND而言,我们预估其同比营收增长率从2018的33%,于2019年下跌到-30%以下,因为存储器行业占全球半导体营收近1/3, > 30%的衰退预期将牵动全球半导体行业衰退近14%。 营业利润率从3Q18的53%,到2H19将下测10% 以下。我们同时预估NOR行业营业利润率从3Q18的18%,下测0% 以下。

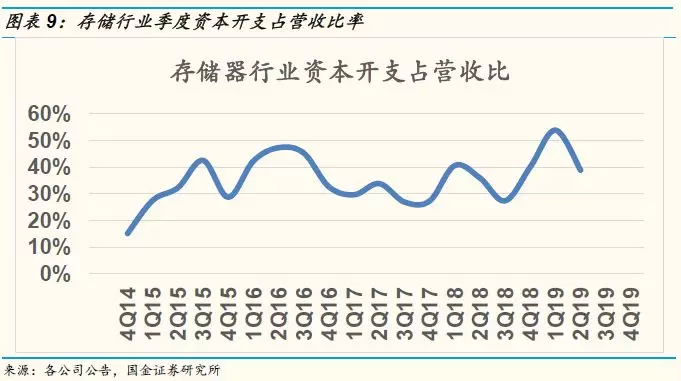

降开支,减产出,求平衡,清库存:国金证券研究所认为,要让存储器价格于2H19止跌回稳,各龙头厂商要将资本开支占营收比从1Q19的54%降低到30%以下,来进行降开支的行动,这样才能将DRAM内存的位元增长率bit growth从去年的20%,降低到今年的10%以下, NAND闪存的位元增长率bit growth从去年的45%,降低到今年的25-30%。同时,我们希望库存月数能够在明年中之前回落到3个月左右。

风险提示

如果今年下半年智能手机及计算机,服务器需求不如预期,存储器价格将无法止稳;中美之间的关税战仍然是一大变数;美国对华为的技术禁售是否会扩大到其他重点关注行业?

报告正文

库存减损压力浮现,行业进入亏损时期

虽然我们看到比特币从过去一年中的低点3,200美元大幅反弹3倍到 >7500美元,以太币从一年的低点80几美元反弹3x到 > 240美元,让台积电的7nm ASIC挖矿芯片供给趋紧,16nm ASIC挖矿芯片需求死灰复燃,及7nm/12nm图形处理芯片好转,但是因为每台比特币矿机所使用的DRAM内存很少(约512MB),而配备4到6张用英伟达及超威芯片显卡做的以太币矿机(4-8GB)规模又太小,我们还是没有看到这个价格暴涨行情驱动大量的新型挖矿机问世,当然也无法带动绘图用DRAM内存的需求(依照景气低高状况,估计有1%到3%的贡献度)。

加上全球服务器市场及苹果,三星智能手机同比持续衰退,以及华为因为禁售案让海外客户无法使用谷歌的Android Play, Gmail, Youtube将造成的海外手机及其所有芯片及3D NAND及mobile DRAM市场的萎缩可期,还有就是飙高达到历史新高的DRAM, NAND, NOR等存储器库存,这会让今年下半年内存DRAM及闪存NAND,NOR的价格反弹机会不大,甚至库存减损将成为未爆弹。因此我们国金半导体研究团队重申对全球及亚洲的存储器行业的悲观预期,市场将衰退 >30%, 及维持减持评级,我们不同意各大存储器厂公开预期的2H19复苏论点,我们认为次级存储器大厂在未来可能步入亏损,市场全面复苏延缓一年到2H20,而前提是中美贸易应该逐步改善。

库存减损将成为未爆弹

在今年一季度后,DRAM内存及NAND闪存大厂如美光如期公布历史新高的4.4个月库存,海力士4个月,南亚科7.1个月及NOR/SLC NAND闪存大厂旺宏的12个月,华邦的4.6个月,兆易创新的5.7个月,加上渠道及制造商手上库存的积累,随着二季度DRAM现货及合约价跌幅超过25%,NAND/SLC NAND跌幅在10%左右,这些去年四季度及今年一季度生产的高成本库存将成为各家存储器大厂未来库存减损(库存跌价损失)的未爆弹以及二季度及三季度营业成本高于市场预期或毛利低于市场预期的主因。

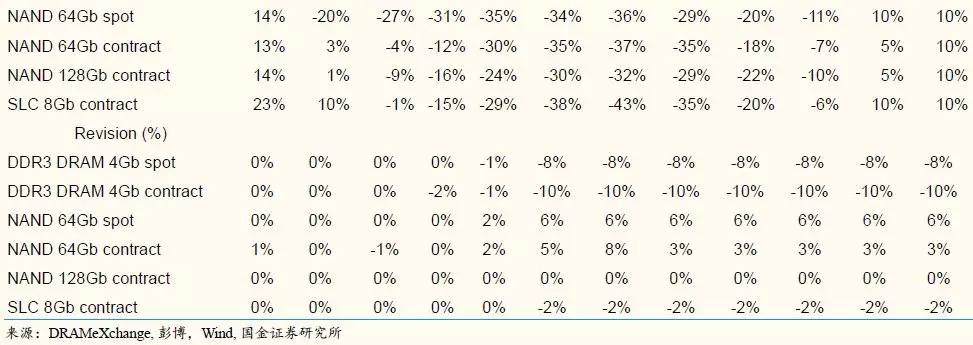

存储器价格假设基础变动-DRAM低于预期,NAND稍佳

因为全球服务器及全球智能手机市场同比持续衰退,以及华为因为禁售案让海外客户无法使用谷歌的Android Play, Gmail, Youtube及脸书的Whatsapp, Instagram,预期将造成的海外手机及其mobile DRAM市场的萎缩,我们因此将全球2Q19-4Q20的DRAM内存现货及合约价预期下修近8-10%,而DRAM占比较高的 南亚科(100%),SK Hynix (81%的总营收是DRAM)及美光(64%)受影响较大。

而NAND闪存因为数个模组大厂如Kingston, Phison(8299 TT)及Adata(3260 TT)配合供应商建立库存,我们因此将全球2Q19-4Q20的NAND闪存现货及合约价预期上修近5-6%,而NAND占比较高的 东芝(> 90%)受惠较大。虽然目前DRAM隧道出口微光未现,价格下修压力持续,但我们目前预估今年下半年整体存储器价格下跌趋缓,明年年中之后反弹可期。

营收高于预期,但无法改善获利恶化

虽然我们持续下修DRAM内存现货及合约价,但因二季度季节性的计算机及游戏机行业复苏,还有在Trump 政府加税的提前拉货及美国技术禁售后对备胎替代公司的拉货,加上NAND闪存价格高于预期,虽然获利恶化可能持续,但我们反而认为部分存储器公司二季度营收可能高于市场预期。

美光及分析师无法避免地将下修2Q19-3Q19营收及获利预期:作为华为在美国的存储器主要禁售供应商,美光去年有将近57%的总销售额在中国,我们预估华为占其10-15%的营收比重,禁售案会让美光在未来两个季度内,失去这10-15%的营业额,会逼的美光降价向其他客户促销多余的库存,我们因此预告美光将公布第二季度销售环比衰退超过20%(比公司及分析师平均预期的18%来得差),同比衰退40%(也低于公司及分析师平均预期的的38%同比衰退)。至于2Q19利润率方面,应该也低于之前美光预期的37-40%毛利率,21-24%营业利润率,19-22%的净利率,虽然需求不振,我们估计美光又不想降低产能利用率来伤害毛利率。至于3Q19, 我们认为美光将预期环比微幅衰退及40%以上同比衰退,这些都比市场预期的2%环比增长来的差些,加上预期三季度DRAM及NAND价格环比及同比持续下探,我们认为卖出高成本库存将持续侵蚀美光的获利率。

南亚及华邦营收高于预期:受惠于美光对华为的禁售而造成的转单效益及透过Kingston等模组龙头厂的清库存,我们预估南亚科技将公布第二季度销售环比增长约10%(比彭博分析师平均预期的1%来得好),同比衰退约49%(也优于彭博分析师平均预期的的54%同比衰退)。而华邦也将公布第二季度销售环比增长约10%(比彭博分析师平均预期的3%来得好),同比衰退约12%(也优于彭博分析师平均预期的的17%同比衰退)。虽然南亚及华邦确实有机会于二季度公布比市场预期较佳的营收数字,但卖出较高成本的库存外及考虑库存减损等因素,获利恶化可能持续。

NOR 闪存龙头旺宏将步入亏损

受惠于Trump 政府加税前的消费性电子产品提前拉货潮,我们预估NOR闪存龙头大厂旺宏将公布第二季度销售环比增长 > 20%(比彭博分析师平均预期的11%来得好),同比衰退约18%(也优于彭博分析师平均预期的的25%同比衰退)。不同于DRAM内存及NAND闪存的公司曾将营业利润率拉高到超过50%,NOR闪存龙头旺宏就比较辛苦,一方面受到SLC NAND闪存价格的挤压,一方面受到华邦,兆易创新,武汉新芯NOR的价格竞争,还有高达14个月以上的mask ROM库存以及8个月以上的NOR闪存库存,我们估计其营业利润率将从目前的0-5%,于近期下测亏损 。

2019全球存储器行业衰退30-35%,造成全球半导体衰退14%

去年中之前,内存DRAM,闪存NAND,闪存NOR,比特及以太币等虚拟货币,硅片,电阻/电容价格的大幅上涨及缺货,造成客户无所适从,而以追高囤积高价库存来因应,而现在景气反转,芯片价格下跌,客户先砍先赢。如内存DRAM,闪存NAND行业般,我们预期各行业营收同比及营业利率将从头部下修12-18个月。以内存DRAM,闪存NAND而言,我们预估其同比营收增长率从2018的33%,于2019年下跌到-30%以下(我们的预估比DRAMeXchange的预估还保守),因为存储器行业占全球半导体营收近1/3, > 30%的衰退预期将直接造成全球半导体行业衰退近14%。 营业利润率从3Q18的53%,到2H19将下测10% 以下。 以相对稳定供给的闪存NOR而言,我们预估其营业利润率从3Q18的18%,下测0% 以下。

降开支,减bit growth,求平衡,清库存

我们国金证券研究所认为,要让存储器价格于2H19止跌回稳,各龙头厂商要将资本开支占营收比从1Q19的54%降低到30%以下,尤其是SK 海力士,美光,及华邦这些资本开支仍然积极的公司来进行降开支的行动,这样才能将DRAM内存的位元增长率bit growth从去年的20%,降低到今年的10%以下, NAND闪存的位元增长率bit growth从去年的45%,降低到今年的25-30%。同时,我们希望库存月数能够在明年中之前回落到3个月左右。

风险提示

如果今年下半年智能手机及计算机,服务器需求不如预期,存储器价格将无法止稳;中美之间的关税战仍然是一大变数;美国对华为的技术禁售是否会扩大到其他重点关注行业?

扫码下载智通APP

扫码下载智通APP