国信:三生制药(01530)三大核心产品有望持续推动营收增长,维持“买入”评级

本文来自微信公众号“GuosenHealthcare”,作者谢长雁、马步云。

摘 要

■ 归母净利润增长36.5%,整体业绩符合预期

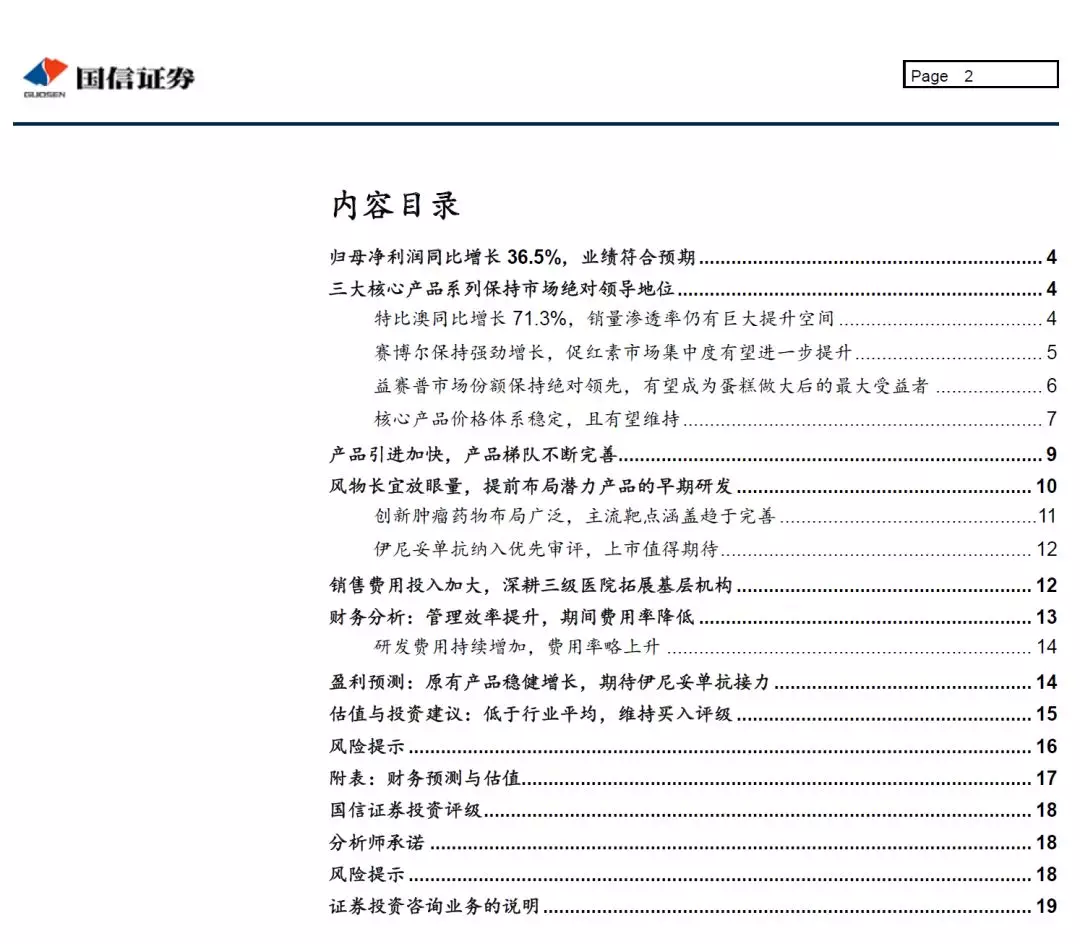

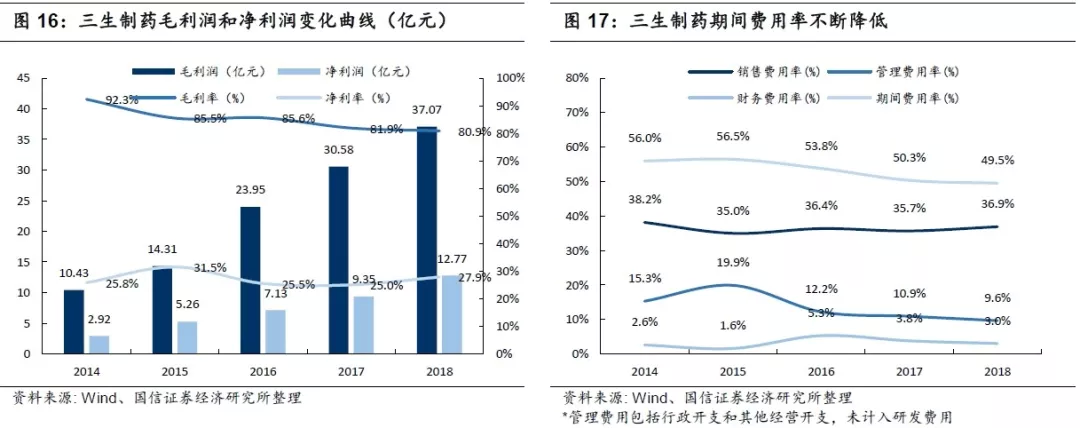

公司2018年实现营收45.84亿元(+22.7%),毛利润37.07亿元(+21.2%),EBITDA18.93亿元(+28.2%),归母净利润12.77亿元(+36.5%),去掉一次性因素后归母净利润11.66亿元(+29.0%),业绩符合预期。

■ 核心产品增长稳健,保持绝对领先份额

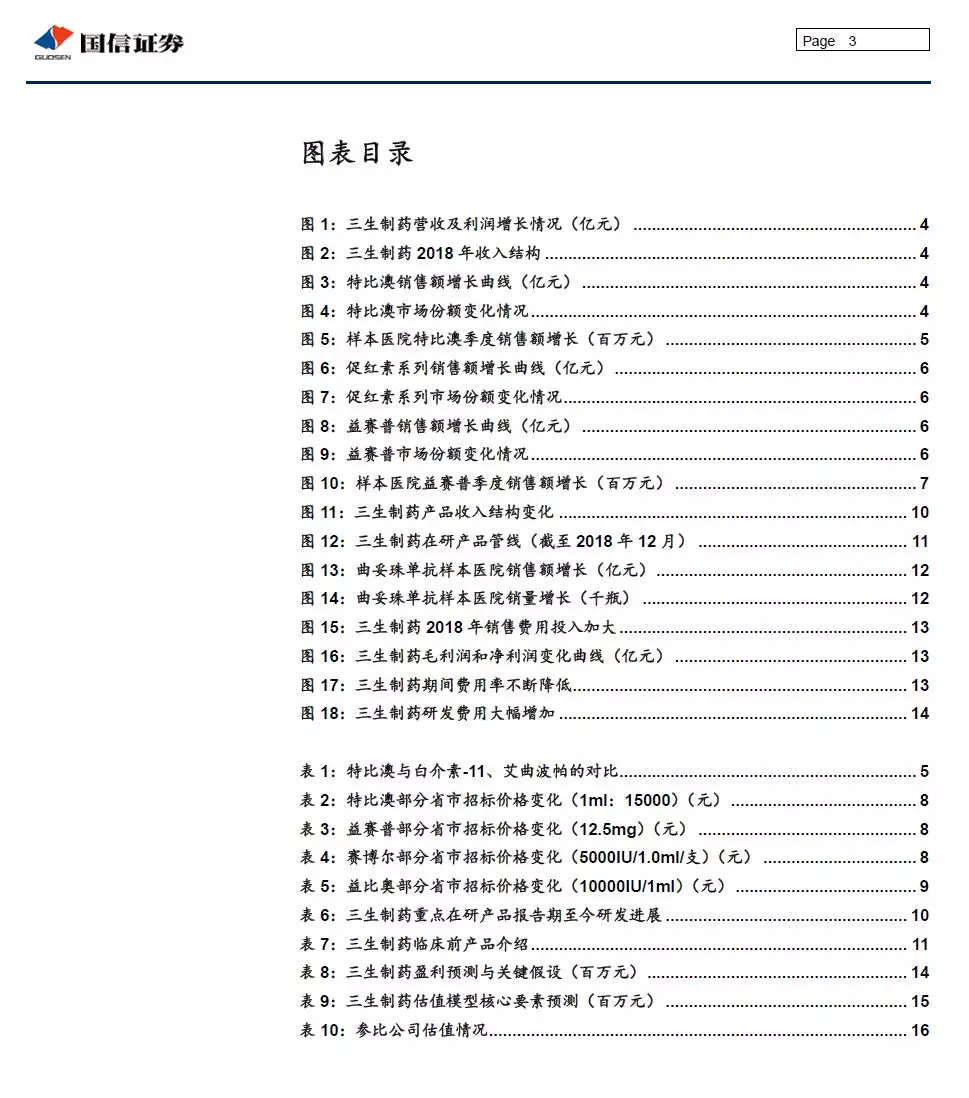

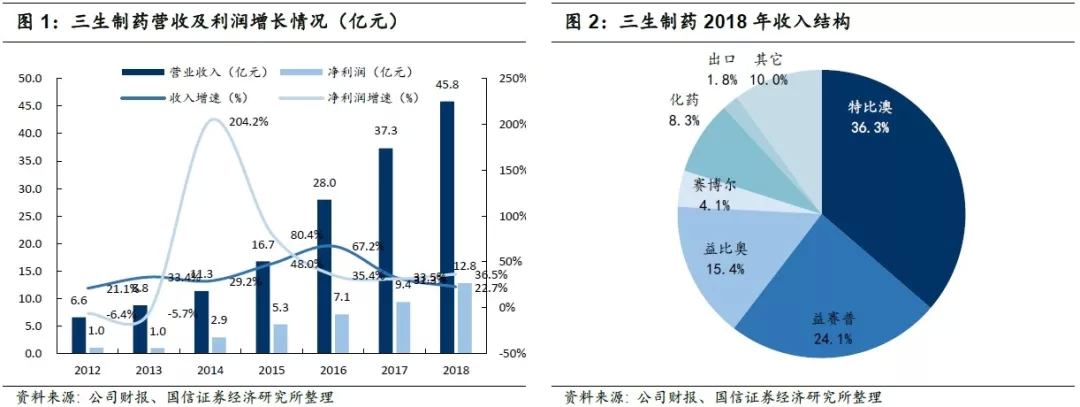

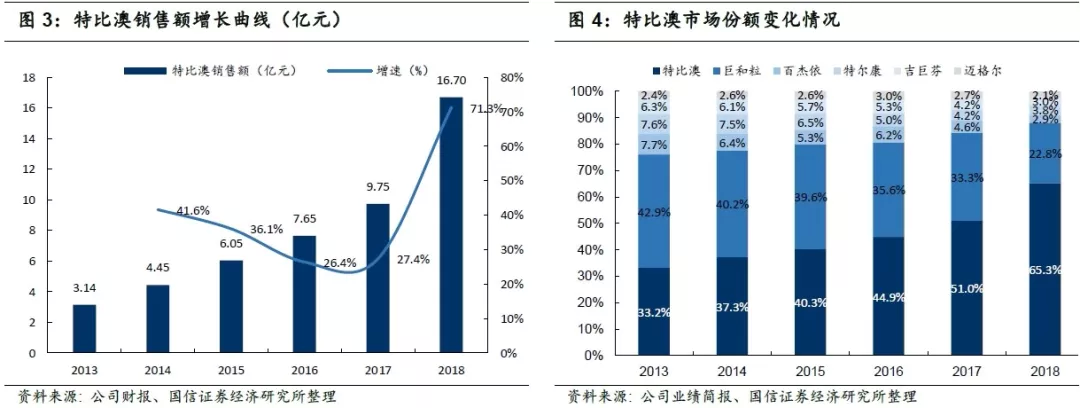

核心产品均保持市场领先地位。特比澳实现营收16.7亿元(+71.3%),医院使用量增长80.2%,市占率提升至65.3%(+14.3pct),增长强劲;促红素系列实现营收8.97亿元(+4.8%),其中益比奥7.04亿元(-0.1%),赛博尔1.92亿元(+27.7%),整体市占率41.0%,保持稳定;益赛普实现营收11.11亿元(+9.7%),下半年同比增长恢复,全年医院使用量增长24.1%。去库存完成后,益赛普恢复稳健增长。核心产品渗透率仍较低,将持续推动公司增长。

■ 加快战略合作,产品梯队不断完善

继2017、2018年引入的糖尿病板块产品陆续上市后,公司继续通过合作补充与现有产品可形成有效协同的品种。2019年以来,公司与三星Bioepis合作引入多款生物类似药,包括即将实现商业化的贝伐珠单抗的生物类似药;并与台湾TLC达成合作进行两个微脂体产品在中国的商业化,产品梯队不断完善。

■ 布局创新治疗手段和重要靶点,打造长期竞争优势

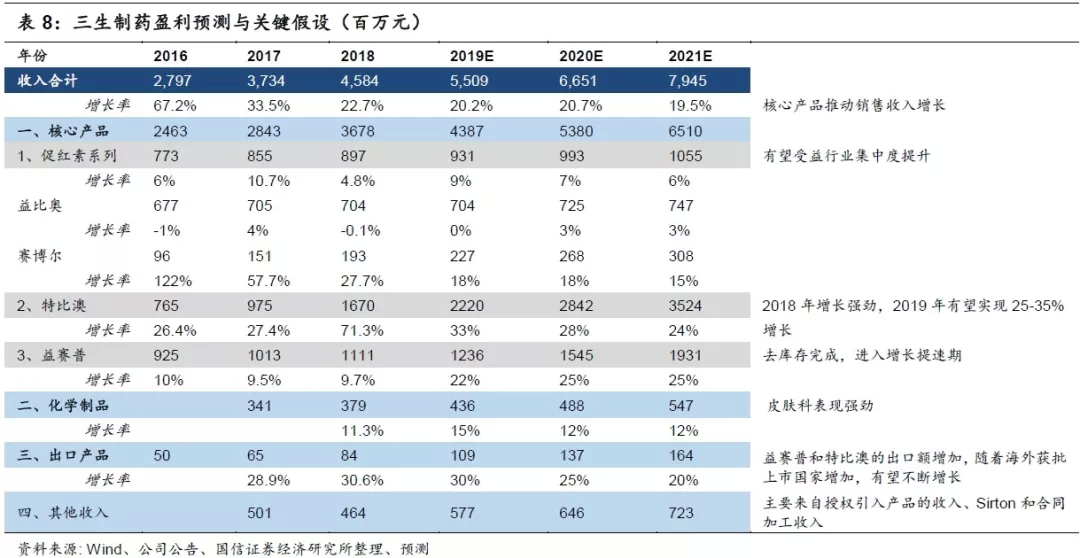

2018年公司研发支出3.63亿元(+41.0%),研发费用率提升至7.9%,加强肿瘤在研产品线布局,HER2、CD20、PD-1、VEGF、EGFR等重点靶点覆盖趋于全面。同时前瞻性布局创新治疗手段和双特异性抗体,打造长期竞争优势。

■ 风险提示

医保推进不达预期,核心产品销量不达预期,研发进展不达预期。

■ 投资建议:长期成长性确定,维持“买入”评级

预计公司2019-2021年营收为55.1/66.5/79.5亿元,增速为20.2/20.7/19.5%,归母净利润为14.2/17.3/21.0亿元,增速为11.5/21.7/21.4%,EPS为0.56/0.68/0.83元,当前股价对应PE 22.4/18.4/15.2x。与国内优秀医药同侪相比,公司盈利能力、成长性和创新能力名列前茅,长期成长性确定,若伊尼妥单抗2019年顺利上市,业绩增长将进一步提速。维持未来一年合理估值20.53-22港元(对应2020年PE25-27x)和“买入”评级。

归母净利润同比增长36.5%,业绩符合预期

2018年公司实现营收45.84亿元,同比增长22.7%,毛利37.07亿元,同比增长21.2%,毛利率约80.9%,EBITDA18.93亿元,同比增长28.2%(正常化EBITDA17.82亿元,同比增长23.3%),归母净利润12.77亿元,同比增长36.5%(正常化归母净利润11.66亿元,同比增长29.0%),整体业绩符合预期。增长主要由于特比澳受益医保增长十分强劲。

三大核心产品系列保持市场绝对领导地位

特比澳同比增长71.3%,销量渗透率仍有巨大提升空间

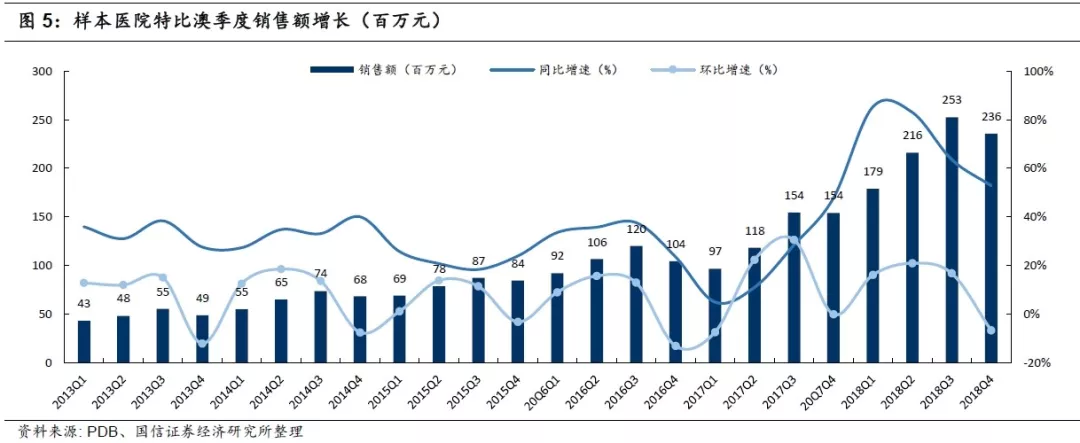

特比澳2018年实现销售收入16.7亿元,同比大增71.3%,2018年销售额市占率提升至65.3%(+14.3pct)。增长主要由于开拓医院数量的增加(2018新进入约800家,合计覆盖约2500家),销售人员的补充(目前接近1000人,vs 2018年年中700-800人),病人认可度、依存性的提升以及2017年9月份新医保在各省市陆续推行。新进医保对特比澳增长推动十分显著,全年医院使用量同比增加了约80.2%。

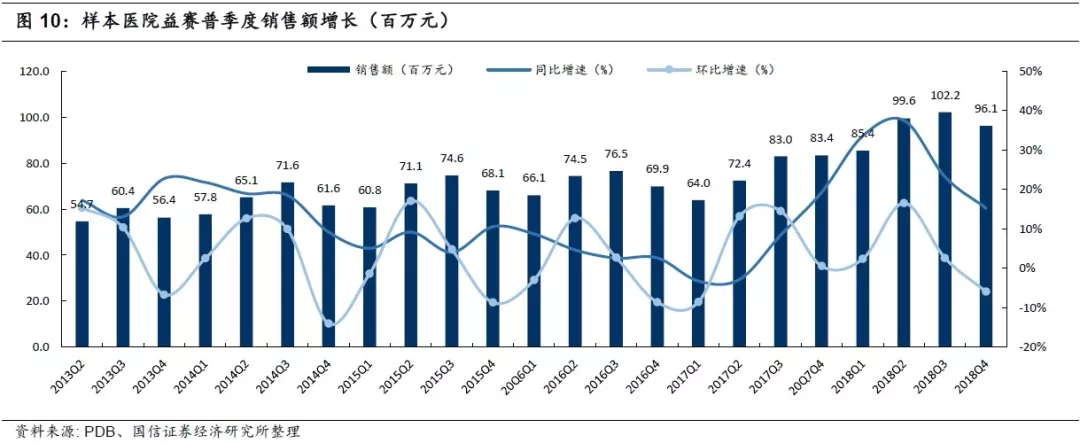

从样本医院数据库来看,特比澳2018年销售额达到8.83亿元,同比增长68.9%。

渗透率低+优势明显+拓展适应症,特比澳高增长有望维持。根据IMS数据,2018年特比澳销售额市占率已上升至约65.3%(vs2017年51.0%),但销量市占率仅为19.4%(vs2018年中期18.2%)。当前特比澳在CIT(化疗引起的血小板减少症,患者人数约37.4万)渗透率约为20-25%(vs2017年14.4%、2018年中17.4%),ITP(免疫性血小板减少症,患者人数约12.9万)渗透率约15-20%,仍属于生命周期的早期阶段。预计2019年全年特比澳在高基数基础上仍可以实现约25-35%的增长,销售额超过20亿元。

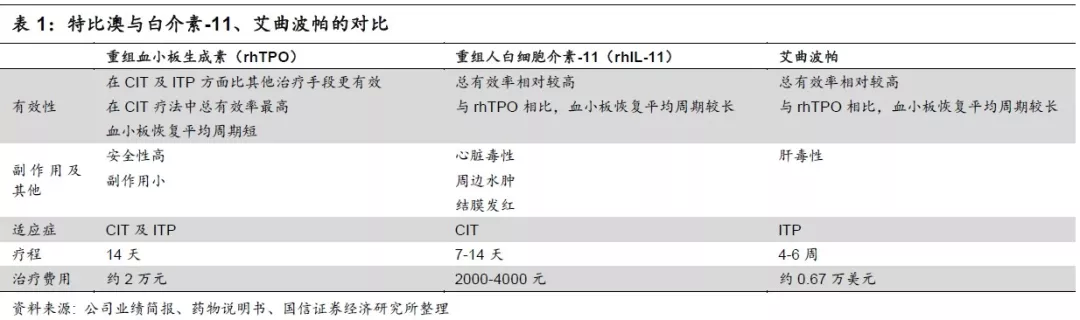

与竞品白细胞介素-11和艾曲波帕相比,作为国家1类新药的特比澳适应症广、疗效确切、安全性高,随着医保对其覆盖力度的加大,预计特比澳销量市占率有望逐步提升至40%,成为销售额过30亿元的大品种。未来新适应症(肝病、儿童ITP)的增加也将进一步推动特比澳的增长。

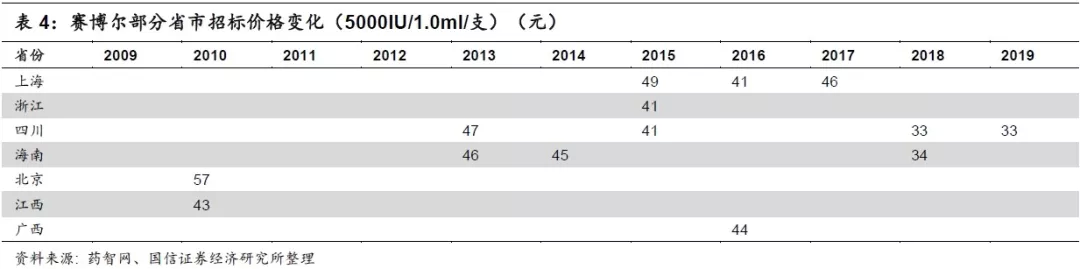

赛博尔保持强劲增长,促红素市场集中度有望进一步提升

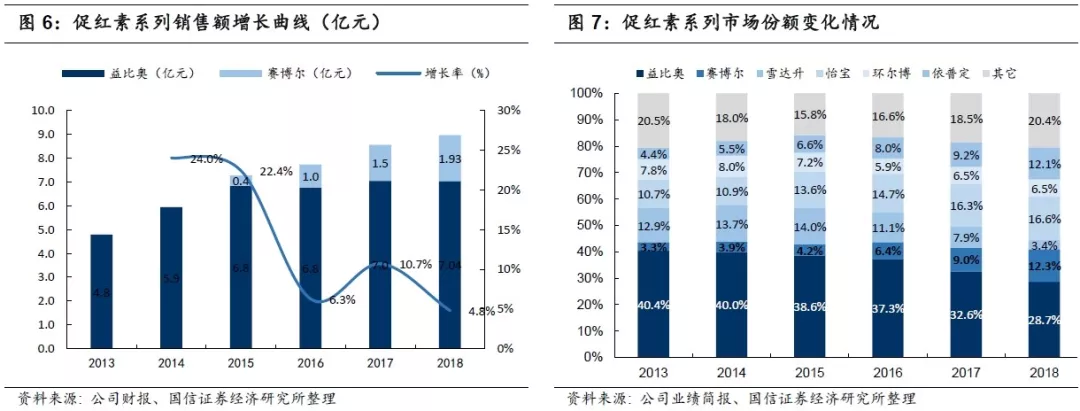

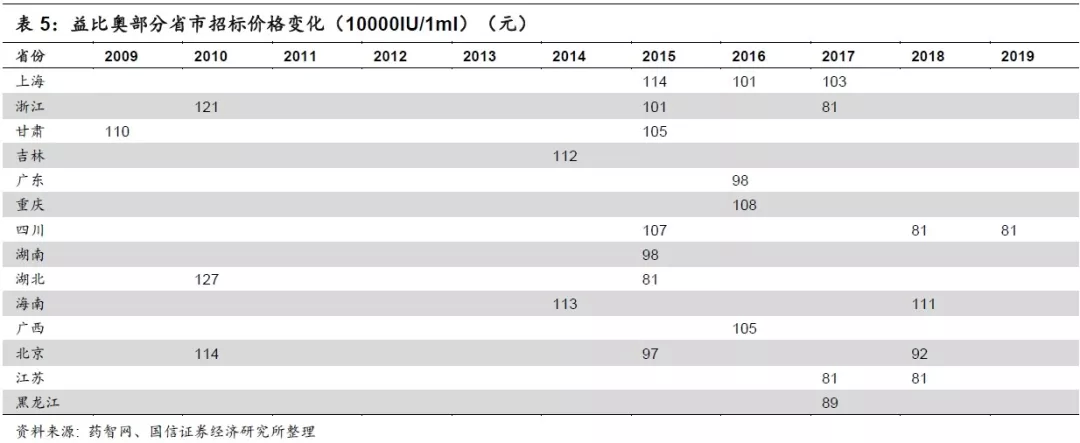

重组人促红素系列(益比奥及赛博尔)2018年实现销售收入8.97亿元,同比增长约4.8%。其中,赛博尔销售额增至1.92亿元,同比增长约27.7%,市场份额提升至12.3%(+3.3pct);益比奥销售额约7.04亿元,同比略微减少0.1%,减少主要由于出厂价下降。

2018年公司促红素系列市场份额合计41.0%,维持市场领先地位。第二品牌赛博尔市场份额进一步扩大,市占率由2013年的3.3%逐步提升至2018年的12.3%。赛博尔市场份额进一步增加公司在二级、一级医院的市场覆盖率。透析渗透率的提高和益比奥在外科围手术期的红细胞动员及CIA肿瘤科适应症治疗中使用率的提高将成为未来推动促红素系列产品的驱动力。

促红素行业仍有集中度提升迹象。当前医药行业在政策推动下集中度加速提升,政策对生产制造的要求越来越高,促红素产品经过二三十轮降价之后,目前国内仍有十几家生产厂家。在政策从严要求及成本压力下,预计未来将持续有厂家退出市场,促红素行业的集中度有望看到上升趋势。作为领军企业,公司有望最为受益,促红素系列产品增长有望提升至高个位数甚至低双位数。随着长效EPO产品和其他肾科药物的推出,公司将持续保持肾科领域的领先地位。

益赛普市场份额保持绝对领先,有望成为蛋糕做大后的最大受益者

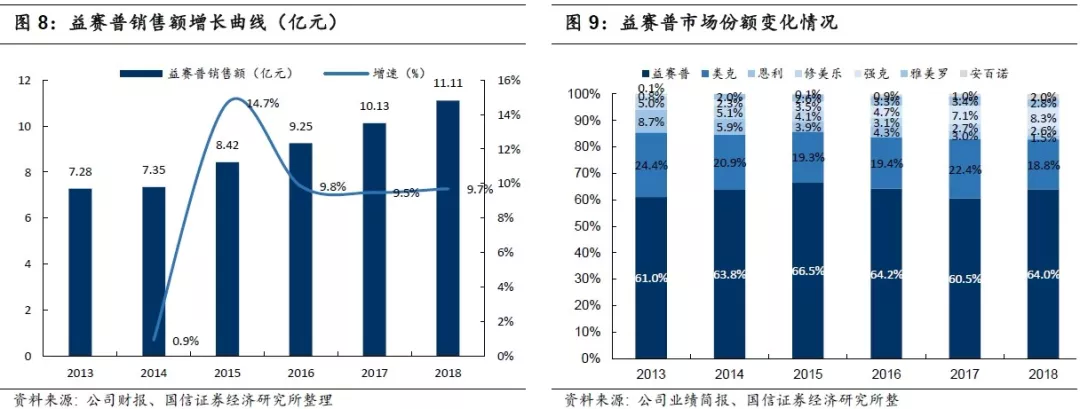

益赛普2018年实现销售收入11.11亿元,同比增长9.7%。根据IMS测算,2018年益赛普的医院使用量较2017年同期增加约24.1%。

市场份额逐步提升。2017年上半年由于销售队伍整合,益赛普市场份额降低至58.6%,调整完毕借助新医保推行之际,益赛普医院销售增长强劲,市场份额稳步提升,2018年市场份额已达64.0%,保持中国抗肿瘤坏死因子(Anti-TNF)市场的绝对主导地位。

2017年下半年开始,样本医院益赛普销售额较之前有明显提高,2018年样本医院销售额达到3.83亿元,同比增长26.6%。

低渗透率+迅速发展的市场,益赛普有望持续稳健增长

生物制剂渗透率极低,中国抗肿瘤坏死因子(Anti-TNF)市场大有可为。过去十年中国抗肿瘤坏死因子(Anti-TNF)市场迅速增长(2008-2016年CAGR约38.1%),2017年中国抗肿瘤坏死因子治疗药物销售额达到约17.72亿元。对标国际市场,我国此类药物规模仍然很小(国际市场规模超400亿美元,阿达木单抗2018年销售额约199.36亿美元),渗透率仍然很低(类风湿关节炎患者池约50万人,渗透率约1%;强直性脊柱炎患者池约40万人,渗透率约1-2%;银屑病渗透率更低)。2017年医保仅将益赛普类风湿关节炎适应症纳入医保,且报销要求较为严格,当前受益医保的患者数量人很少。未来随着医保对益赛普报销的适应症增加,支付真正落地扫清制约生物制剂发展的一大因素(费用昂贵),药物可及性将大幅提高,中国Anti-TNF市场空间巨大。

去库存后增长恢复。2018年上半年去库存完成之后,益赛普下半年实现销售额6.69亿元,同比增长16.7%,较上半年环比增长51.2%。益赛普的销售团队仍在进一步拓展和加强,2019年有望维持20-30%增长。公司益赛普预充式注射剂三期试验已完成,预计2019申请生产批件,更加便捷的预充式注射剂产品上市后,有望与益赛普形成协同效应,助力公司在Anti-TNF市场的进一步发展。

竞品即将上市不足为惧,益赛普有望成为蛋糕做大后的最大受益者。2018年8月以来,百奥泰、海正药业、信达生物、复宏汉霖的阿达木单抗类似药陆续报产,市场对未来Anti-TNF生物制剂的竞争格局存在担忧。实则,当前中国市场生物制剂渗透率过低,仅有20亿规模,如果渗透率提升至10%,规模将达到 200亿。即使在竞争中益赛普的市场份额降低,仍是同类产品中最有希望成为50-80亿重磅的产品。竞争对手的加入将助力市场教育和市场空间的打开,公司深耕自身免疫疾病十数年,已搭建起400-600人的成熟销售团队(2019年有望继续拓展),益赛普维持稳固的市场领导地位,最有望受益于市场的显著扩容。

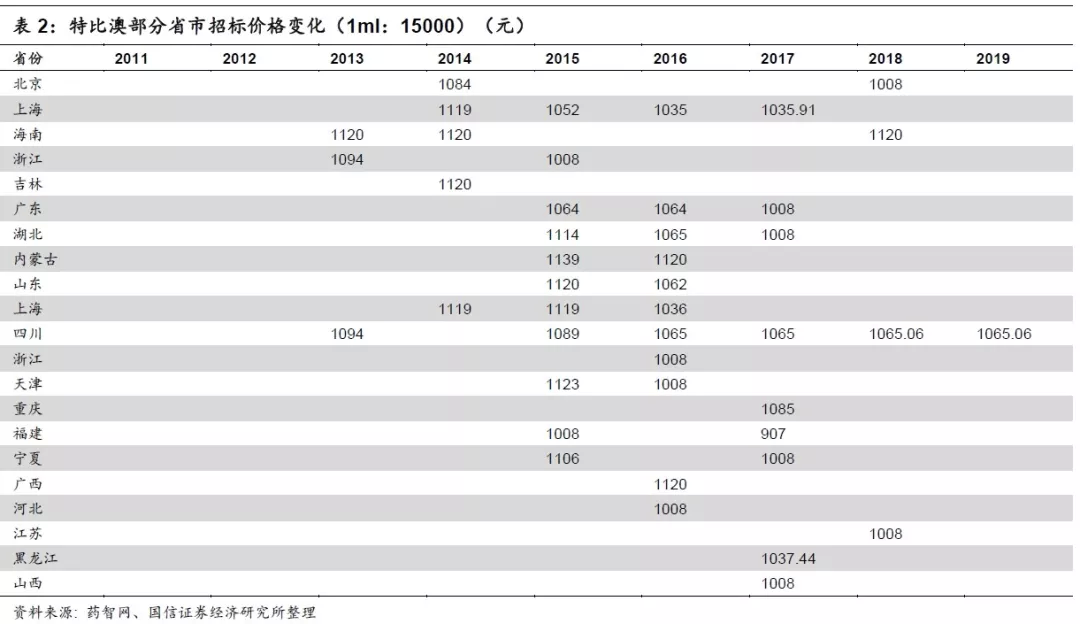

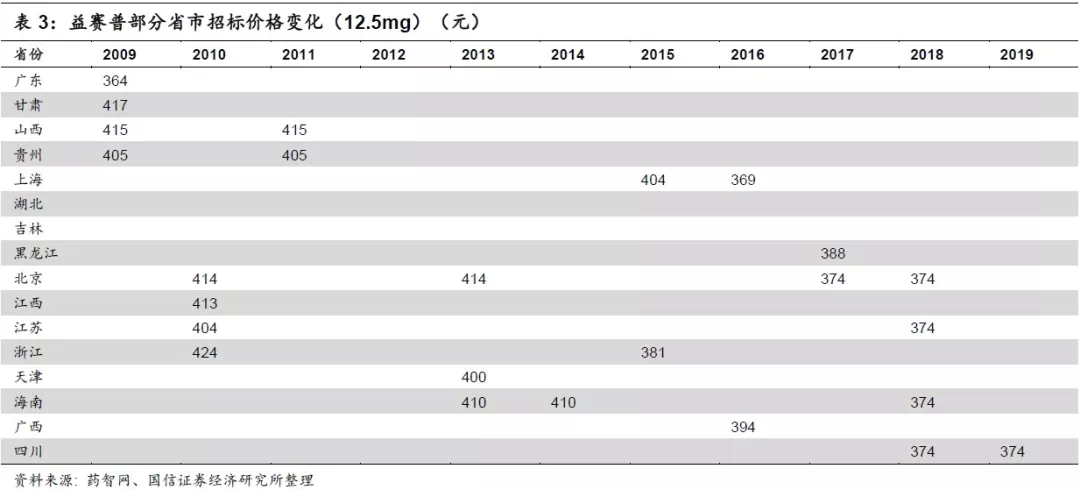

核心产品价格体系稳定,且有望维持

公司核心产品价格体系较为稳定,降价幅度在2-5%。公司核心产品为渗透率低、处于生命周期早期的生物制剂,且特比澳为独家1类新药,我们预计公司产品未来3-5年价格体系较为稳定,面临的降价压力较小。

产品引进加快,产品梯队不断完善

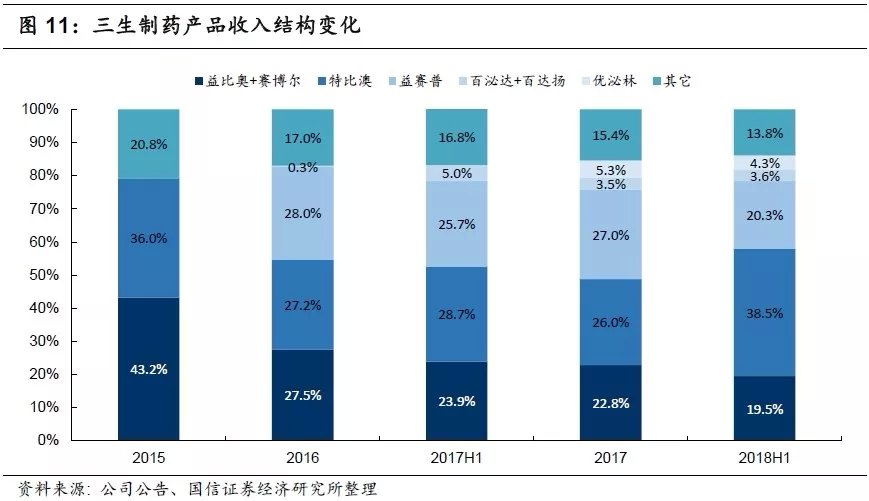

公司糖尿病领域布局不断拓展,期待进入医保助力放量:2016年10月GLP-1制剂百泌达并表,2017年7月二代人胰岛素优泌林并表,2018年5月25日长效GLP-1制剂百达扬在中国上市。2018年优泌林实现正向增长,为三年来首次正向增长。2019年6月医保目录调整中,如果公司的GLP-1制剂可以进入医保,将显著推进产品的放量。未来公司仍有望持续在糖尿病领域补充新产品,充分利用糖尿病领域的销售能力和渠道。

除糖尿病板块外,公司在其他与现有产品相关的领域合作引进节奏也显著加快:

1、2018年1月,公司获得Toray Industries开发及制造的抗瘙痒药物盐酸纳呋拉啡(口腔崩解片制剂配方)在中国开发及商业化的独家权利。

2、2018年4月,公司与Refuge Biotechnologies进行新型编程控制细胞治疗方法的研究合作。

3、2018年7月,公司收购醋酸钠片,用于治疗慢性肾病患者的高磷血症(医保乙类产品),预计2019年上半年内可以开始销售。

4、2019年1月,公司与三星Bioepis达成合作,将在中国临床研发和商业化三星Bioepis开发的多个生物类似药产品,其中包括贝伐珠单抗的生物类似药在研产品(针对转移性结直肠癌和非小细胞肺癌)。三星预计2019年下半年向欧盟提交上市申请,2020年年中实现上市,公司预计2019年下半年在中国提交IND申请。

5、2019年2月,公司与Verseau Therapeutic达成合作协议,在肿瘤免疫治疗领域开发多种癌症治疗的创新单抗。Verseau的专利药物平台制造一级巨噬细胞检查点调节剂(MCM),用于癌症、免疫和炎症的治疗。公司将获得区域内的独家许可以开发一系列肿瘤适应症的MCM抗体。

6、2019年3月,公司与台湾TLC达成合作,进行TLC自主研发的两个微脂体产品在中国的商业化:盐酸多柔比星脂质体和两性霉素B脂质体。这两个产品在中国近三年复合增长率超过40%,销售额约12-15亿元。盐酸多柔比星脂质体已于台湾上市,有望在2020-2021年实现中国商业化,两性霉素B脂质体有望在2022年进入中国市场。

未来公司营收结构将不断优化,对单一品种的依赖持续降低。

1)化学制品(来自浙江万晟)实现销售额3.79亿元,同比增长11.3%。

2)出口产品实现销售8420万元,同比增长30.6%,主要由于益比奥的出口额增加。

3)其他产品销售额(主要包括授权引入产品和Sirton及附属公司的合约制造收入)4.64亿元,同比减少约7.5%。主要由于两票制引起的按照净销售额而非销售总额计算

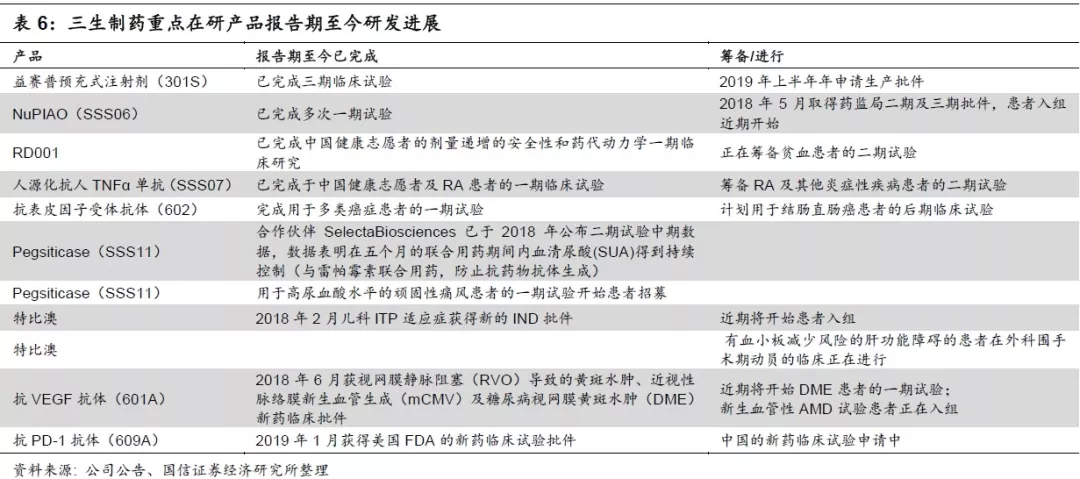

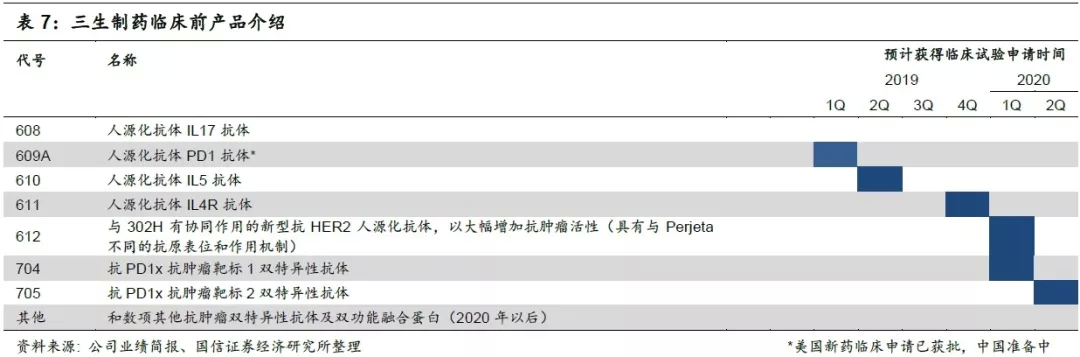

风物长宜放眼量,提前布局潜力产品的早期研发

公司重点研发创新型生物产品,共有32种在研产品,22种为国家一类新药。公司重点研发产品进展顺利,预计未来十年上市30个左右药物,其中15个以上是生物创新药。未来五年,伊尼妥单抗、NuPIAO(长效rhEPO)、人源化抗人TNF-α单抗、Pegsiticase(聚乙二醇重组尿酸酶)、贝伐珠单抗的生物类似药等生物创新药将率先陆续上市,均为具备20-30亿销售峰值潜力的大品种。

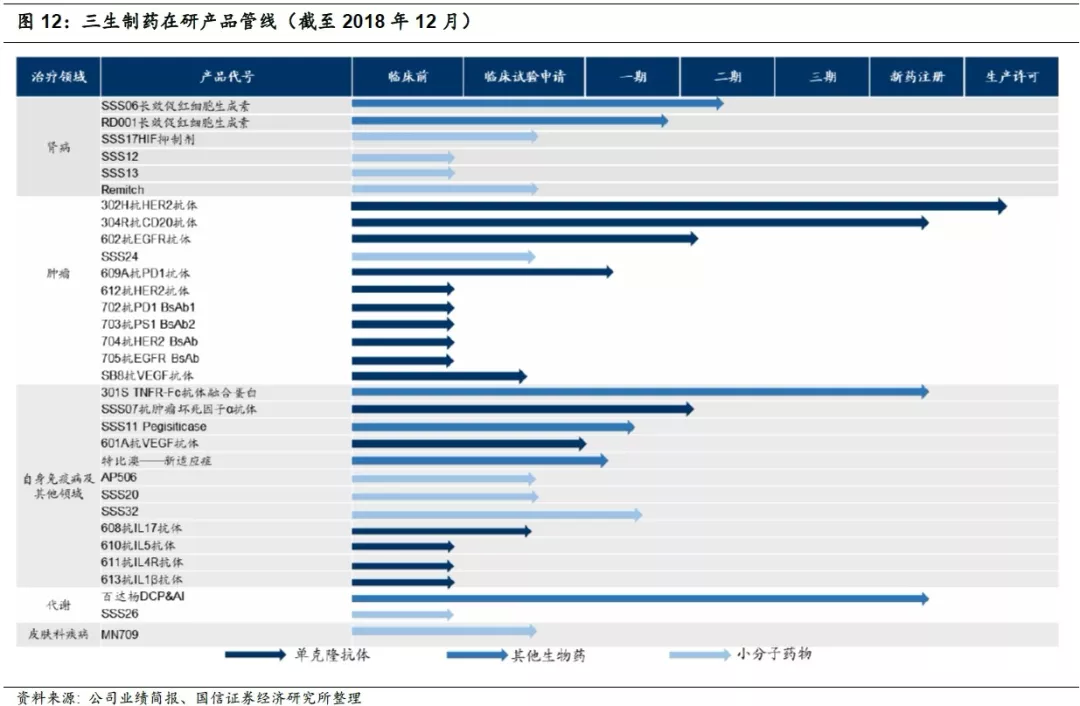

创新肿瘤药物布局广泛,主流靶点涵盖趋于完善

当前公司研发人员约330人,60%位于上海。32种在研产品中:11项肿瘤科、12项自身免疫疾病及其它(包括顽固性痛风及老年黄斑变性)、6种肾科、2种代谢类及1种皮肤科;其中22个为生物药,10个为小分子药物。公司通过自主研发和合作,目前对于肿瘤药物布局较为完善,已经涵盖HER2、CD20、PD-1、VEGF、EGFR等空间较大的靶点。

公司创新在研产品线阵容强大,临床前生物新药数量不断增加,包含人源化单抗、双特异性抗体及抗体融合蛋白等多种新型生物制品。当前公司处于开发中的双抗药物达到10个,预期有3个可以于2020年申报IND。公司不断加大对创新治疗手段和新型生物制剂的研究布局,有望在3-5年以后于新型生物制剂市场占据领先优势。

伊尼妥单抗纳入优先审评,上市值得期待

公司的伊尼妥单抗(人源化HER2抗体)于2018年年中提交上市申请并纳入优先审评,有望于2019年年底获批上市。

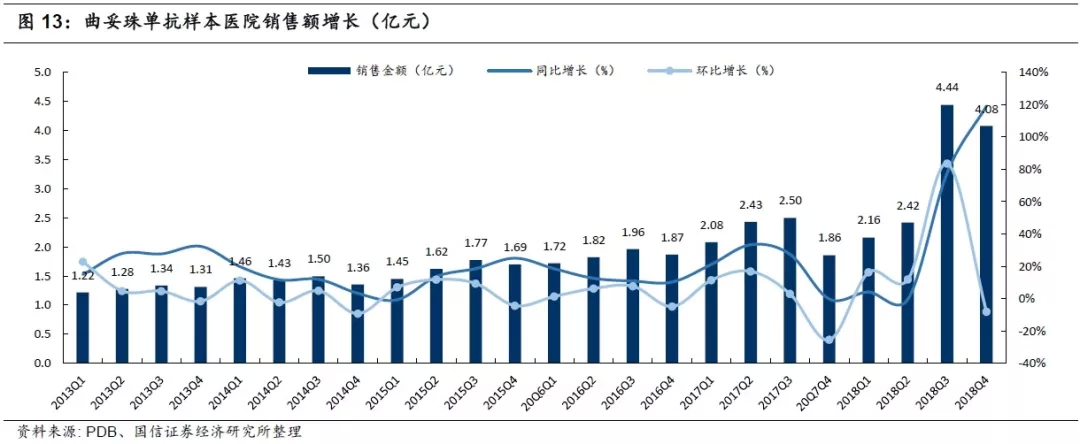

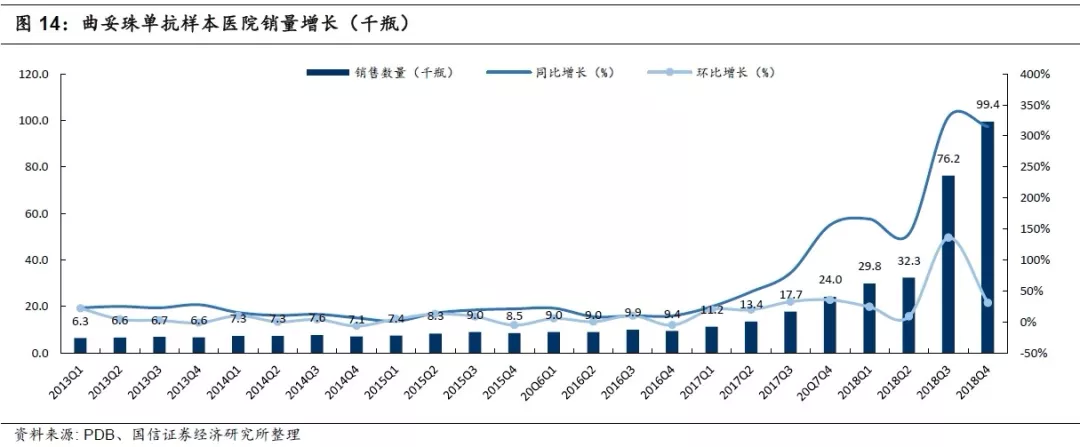

罗氏的曲妥珠单抗2018年全球销售额高达71亿美金,我国国内样本医院销售额13.1亿元,同比增长47.8%。曲妥珠单抗2017年通过谈判进入医保目录,降价约65%,定价7600元(现招标价7270元),年使用价格降低为约13万元,2018年样本医院销量同比增长超过258.7%,临床急需、放量快速属性凸显。预计伊尼妥单抗有望成为国首个上市的国产HER2靶点单抗,具备迅速成为20-30亿元重磅产品的潜力。

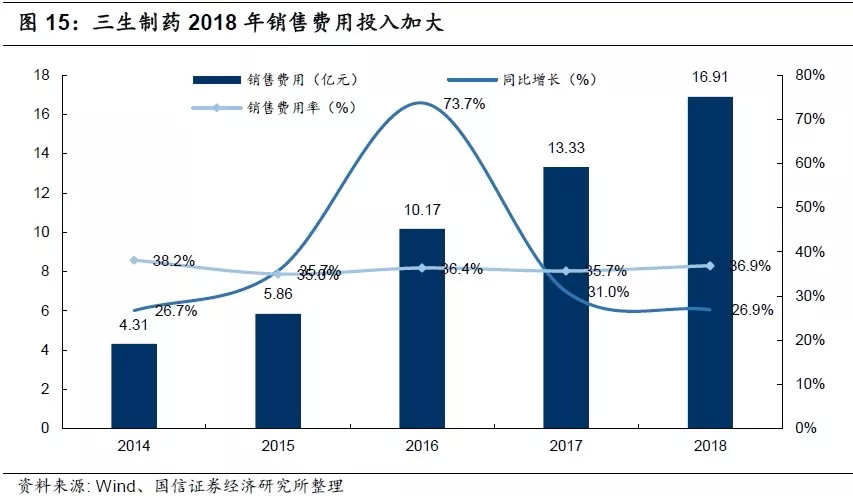

销售费用投入加大,深耕三级医院拓展基层机构

2018年公司销售费用16.91亿元(+26.9%),增加主要由于主要产品市场推广活动的增加,以及百达扬上市的营销活动。销售费用率提高至36.9%(+1.2pct),未来销售费用率随着销售收入的增长、销售效率的提升仍有望降低至35%左右。

三级医院精耕细作,二级及以下医疗机构不断开发。截至2018年12月,公司在中国拥有约3224名营销人员(vs2018年中2727名,2017年底2446名、2016年底1929名),478名分销商(vs2018年年中345名、2017年底272名、2016年底230名)及1927名第三方推广商(vs2018年年中1561名、2017年底1845名、2016年底1130名),覆盖约2000家三级医院及14000家二级及以下层级医院及医疗机构(vs2018年年中11000家)。公司一边在三级医院精耕细作,一边显著加大在二级及较低层级的医院及医疗机构覆盖力度。

财务分析:管理效率提升,期间费用率降低

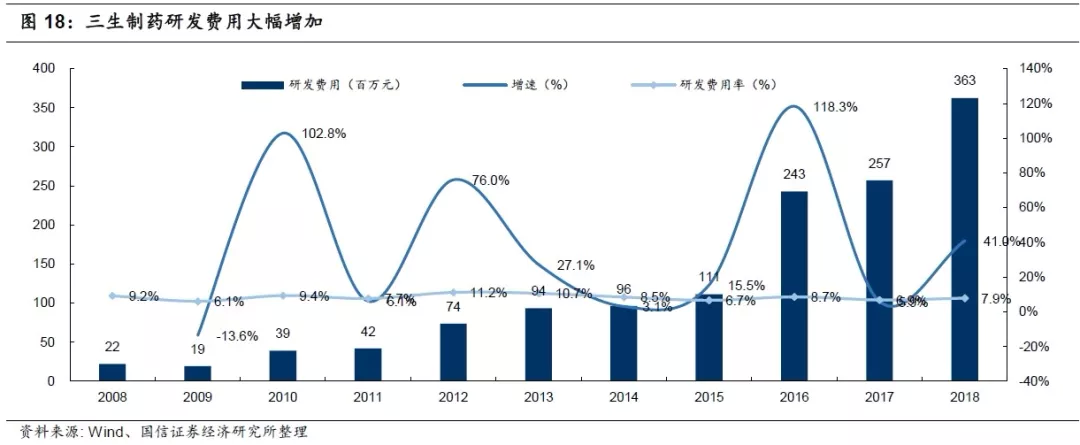

2018年公司实现毛利润37.07亿元(+21.2%),毛利率80.9%(-1pct),降低原因主要为低毛利率的优泌林推广服务收入计入,公司核心产品毛利率维持稳定。公司2018年销售费用率36.9%(+1.2pct),管理费用率9.6%(-1.3pct),减少主要因为2017年发行债券产生一次性顾问费用450万。综合来看,公司2018年净利率27.9%,较去年同期增加2.9pct(含Ascentage Cayman股权投资的公平值收益增加导致的一次性收益的增加)。

研发费用持续增加,费用率略上升

2018年公司研发支出3.63亿元,较去年同期的2.57亿元增长41.0%,研发费用率提升至7.9%(+1.0pct)。研发支出的加大将为公司长期发展奠基。

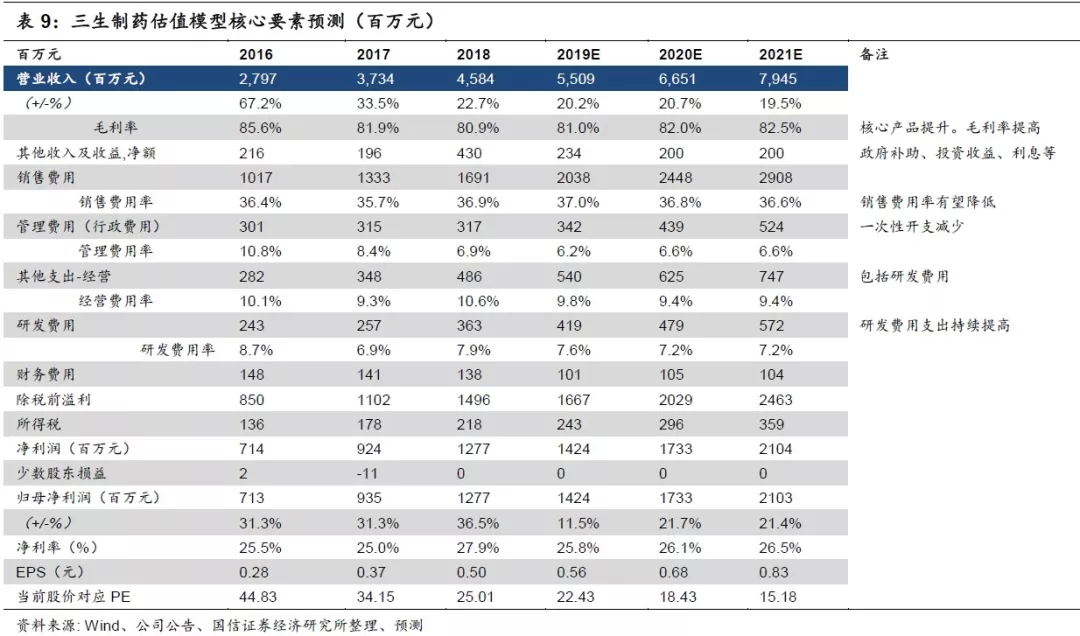

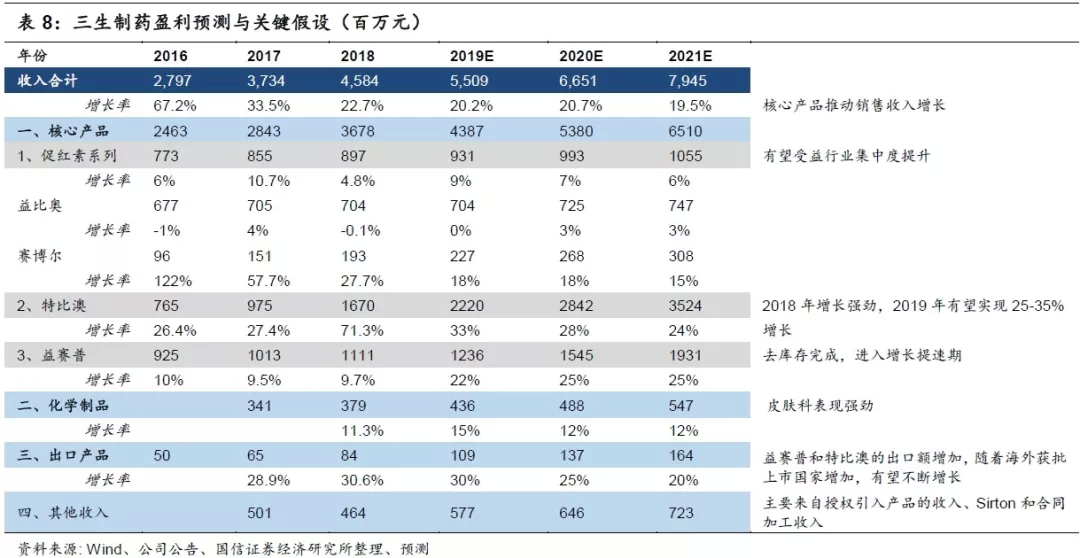

盈利预测:原有产品稳健增长,期待伊尼妥单抗接力

三生制药2018年整体业绩符合预期,核心产品借助新版医保迅速放量并维持市场绝对领先地位。预计2019年特比澳在高基数基础上仍将实现25-35%以上增长,益赛普有望实现15-25%的增长,促红素系列增长有望提速,公司2019年有望维持20-25%的稳健增长。若伊尼妥单抗2019年底顺利上市,将为公司注入强劲的增长动力。

费用率方面:

毛利率:由于低毛利率糖尿病业务的并表,公司毛利率有所下降,核心产品维持高毛利,随着核心产品的放量整体毛利率仍有提升空间。

销售费用:随着新产品的上市推广、销售团队扩充、基层医院开发,销售费用率仍在上升,预计将来随着业务趋于成熟,有望逐渐降低至35%左右。

管理费用:因为一次性行政开支的减少,管理费用率降低明显,研发支出的大幅造成整体管理费用的增加。

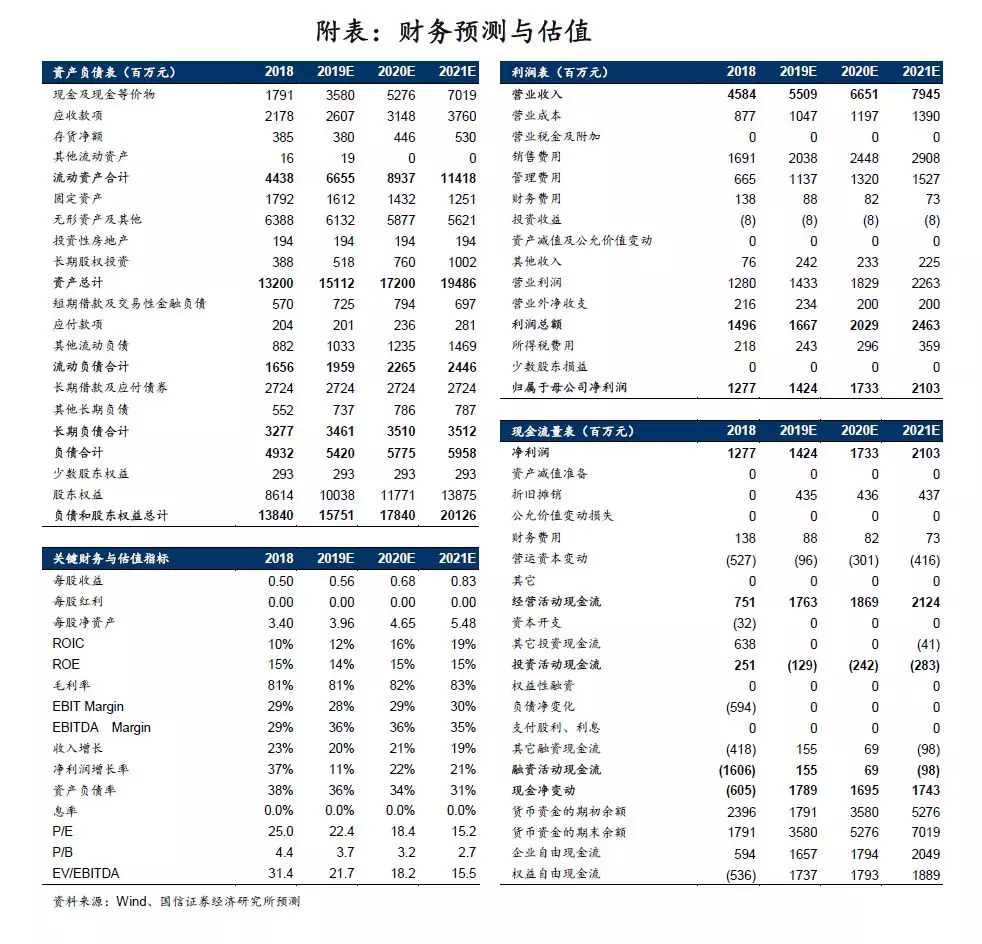

综上,预测三生制药2019-2021年营收分别为55.1/66.5/79.5亿元,增速分别为20.2/20.7/19.5%,归母净利润分别为14.2/17.3/21.0亿元,增速分别为11.5/21.7/21.4%,EPS为0.56/0.68/0.83元,当前股价对应PE22.4/18.4/15.2x。去掉部分一次性项目,2019年正常化归母净利润同比增速约22%。不考虑新产品上市带来的业绩增长,未来三年收入和净利润保持20%增长。

估值与投资建议:低于行业平均,维持买入评级

我们主要以港股和A的优秀创新药/生物科技公司作为参比公司。当前A股生物制药行业估值39.5x,港股生物科技行业估值69.9x,医药港股通标的整体估值23.7x,三生制药19PE 22.4x,低于行业平均估值。

作为港股无可争议的生物制药龙头,三生制药估值可向A股化药龙头恒瑞医药、港股创新药龙头中国生物制药、石药集团和港股生物科技龙头信达生物、君实生物看齐,享有绩优龙头估值溢价。且三生制药的市值在港股医药龙头中最低,目前市值与石药集团和中国生物制药相比仍有较大的差距,但盈利能力和成长性突出,业绩弹性大,因此未来发展和市值空间更大。

预测三生制药2019-2021年营收分别为55.1/66.5/79.5亿元,增速分别为20.2/20.7/19.5%,归母净利润分别为14.2/17.3/21.0亿元,增速分别为11.5/21.7/21.4%,EPS为0.56/0.68/0.83元,当前股价对应PE22.4/18.4/15.2x。去掉部分一次性项目,2019年正常化归母净利润同比增速约22%。

三生制药是生物制药领域的先行者和领导者,与国内A/H市场优秀医药同侪相比,公司盈利能力、成长性和创新能力名列前茅,未来3-5年成长确定性高,中长线投资价值突出,有望享有绩优龙头股的估值溢价。且公司在研产品中创新生物药储备丰富,空间广阔,若伊尼妥单抗于2019年顺利上市,业绩增长将进一步提速。维持未来一年合理估值20.53-22港元(对应2020年PE25-27x)和“买入”投资评级。

风险提示

(1)产品销售不达预期。

(2)研发进展不达预期。

(3)招标降价影响业绩。

财务附表

扫码下载智通APP

扫码下载智通APP