光大海外:安踏体育(02020)业绩超预期 收购整合将成新看点

本文来自微信公众号“ EBoversea ”

【文章摘要】

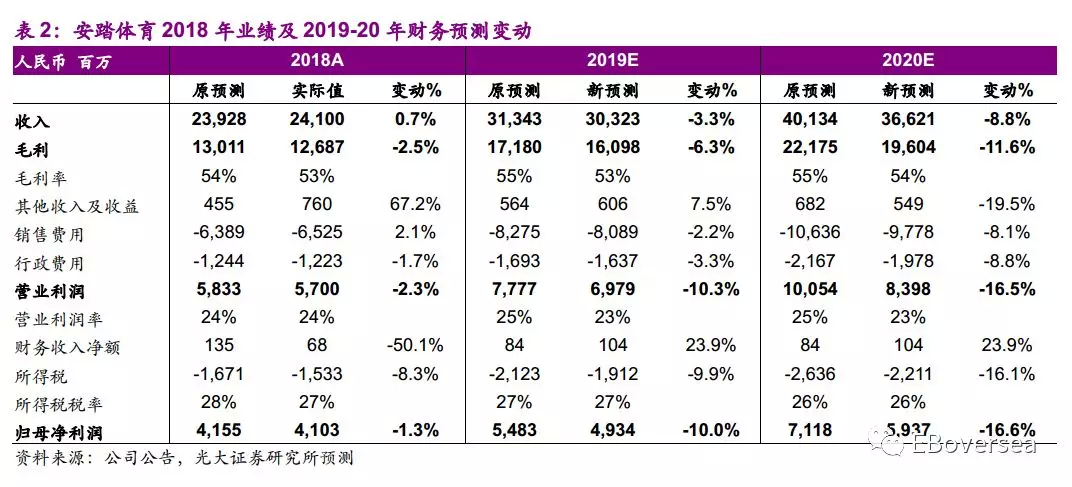

1, 2018年业绩符合我们预期,超市场一致预期

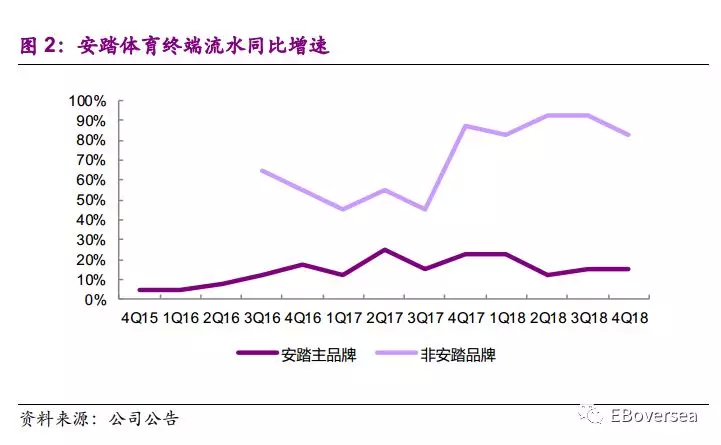

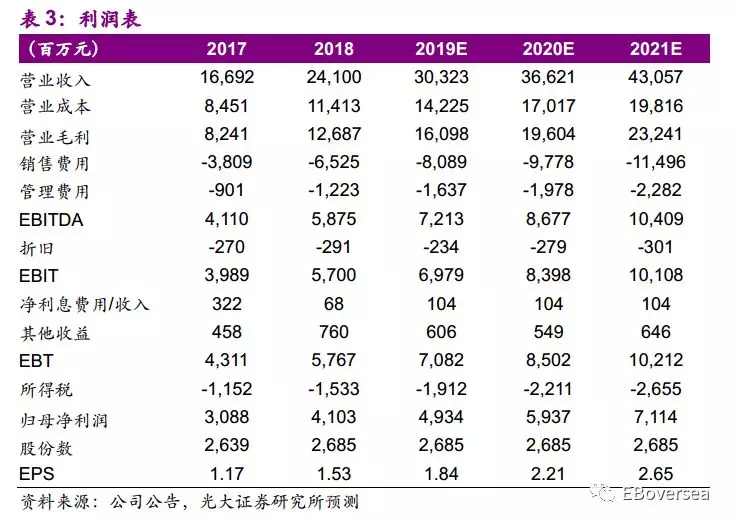

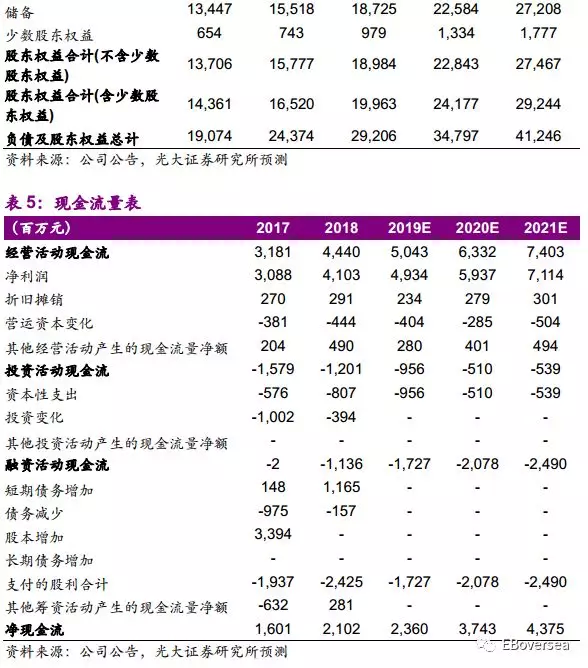

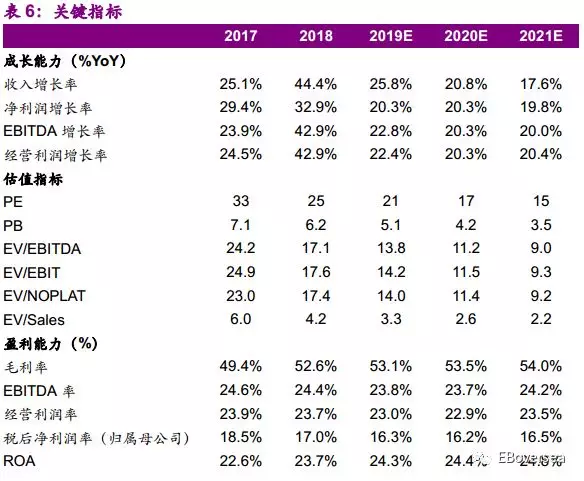

公司全年营收241.0亿元,同比增长44.4%,符合我们预期,超市场一致预期。4Q18依然维持良好增长状态,其中子品牌/安踏主品牌当季零售流水分别取得80%-85%/中双位数增幅。全年FILA收入同比增速达90%,占比提升至接近40%,驱动实力明显。全年毛利率整体提升3.2ppt至52.6%,下半年环比毛利率下降主要由于1)直营板块及旧货因素带来折扣影响;2)新业务利润率较低。此外COC赞助及零售宣传攻势令2018年度广告费用率提升1.5ppt。该等不利因素部分抵消于员工费用率下降(-1.1ppt)及政府补贴增加,使得归母净利润同比增长32.9%至41.0亿元,符合我们预期。全年派发股息每股0.78港元,下半年派息率受到收购影响下降至约30%。截止2018年末,安踏/FILA品牌门店数分别为10057/1652家。

2, 零售管理收获驱动店效持续增长

在门店数量提升空间有限的背景下,公司成功实现依靠单店店效的增长方式。2018年,安踏主品牌大货/童装单店月店效分别为22万/13万,同比提升约10%;FILA大货/童装月店效达70万/30万,分别同比提升约40%/50%。同时公司运营状况保持健康,折扣率较2017年提升2ppt,同时主品牌库销比维持低位(4.2个月),FILA库存周转天数也由150+天下降至130天左右。鉴于商品策划和渠道建设能力的不断加强,店效持续提升的局面将以延续。

3, 收购整合将成为新看点

公司于2月25日发布公告,就Amer Sports收购案已收到全球主要相关市场国家主管机构的批准。管理层预计本案将于3月7日完成要约条件,3月底交割完成。其后业务整合协同将成为市场关注焦点。我们认为在北京冬奥会周期内收购资产将在中国市场具备一定发展能力,同时也将为公司国际化进程铺垫。财务影响方面,根据我们的测算,若本次收购完成,对公司2019年利润端影响不大,略有增厚。

4, 维持“买入”评级,维持目标价51.30港元

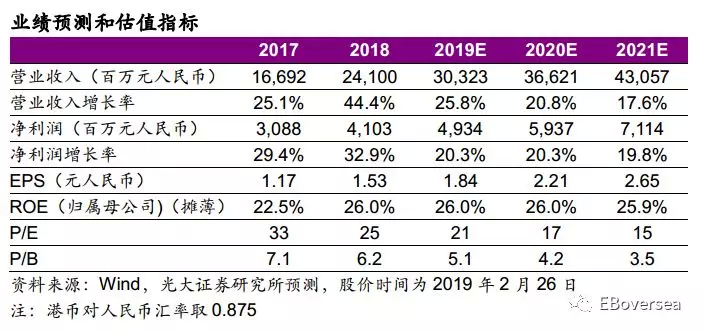

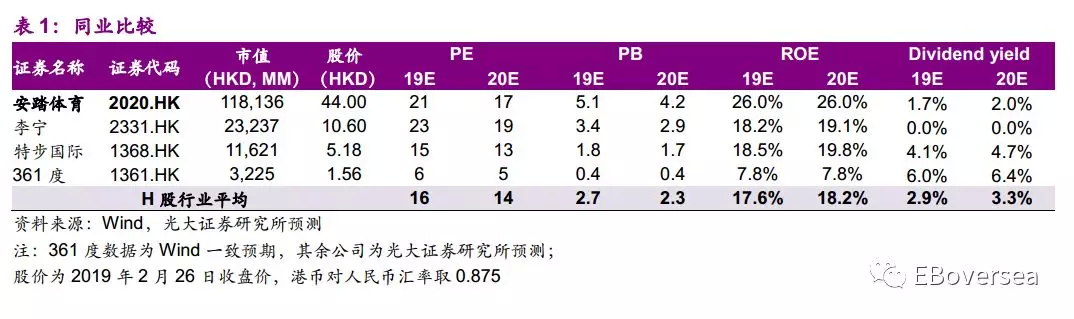

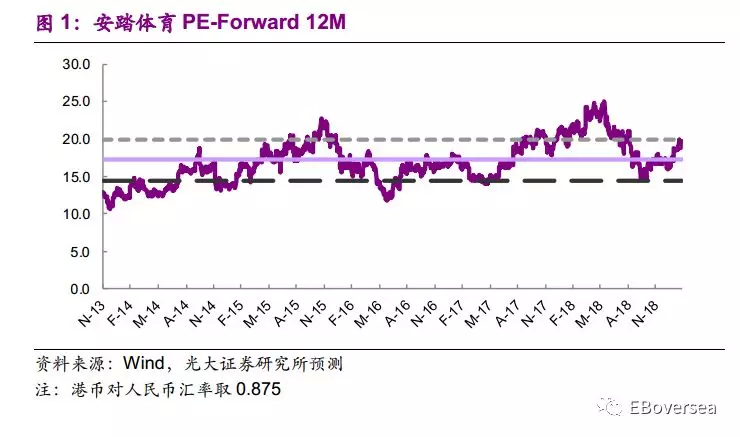

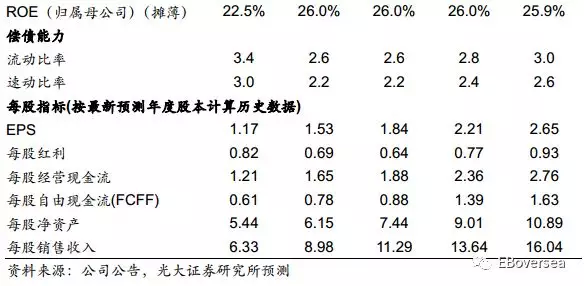

鉴于业务结构变化导致零售营销投放提升,我们下调2019/20年EPS预测至1.84/2.21元,并引入2021年EPS 2.65元。维持基于DCF目标价51.30港元,对应19年24xPE。根据Euromonitor数据,安踏目前为本土企业中仅存的保持市场份额增长的公司,佐证其行业领先的竞争实力,成长展望依然积极,维持“买入”评级。

5, 风险提示:新品牌进展低于预期;行业竞争加剧;出现不利天气因素。

【附录】

扫码下载智通APP

扫码下载智通APP