兴证策略:2022年百大牛股画像

前言:牛股的诞生,可谓“时来天地皆同力”,是市场大势、风格轮动和资金偏好等因素共同作用的产物。因此,回顾过往牛股的成长历程,也将使我们更好地“破译”未来牛股的“基因密码”。本篇报告将通过梳理2022年度涨幅排名前百的牛股,包括诞生背景、个股特征及机构偏好等,为解构当前乃至后续市场风向和资金行为提供参考。

一、2022年回顾:"内忧外患"下大幅波动

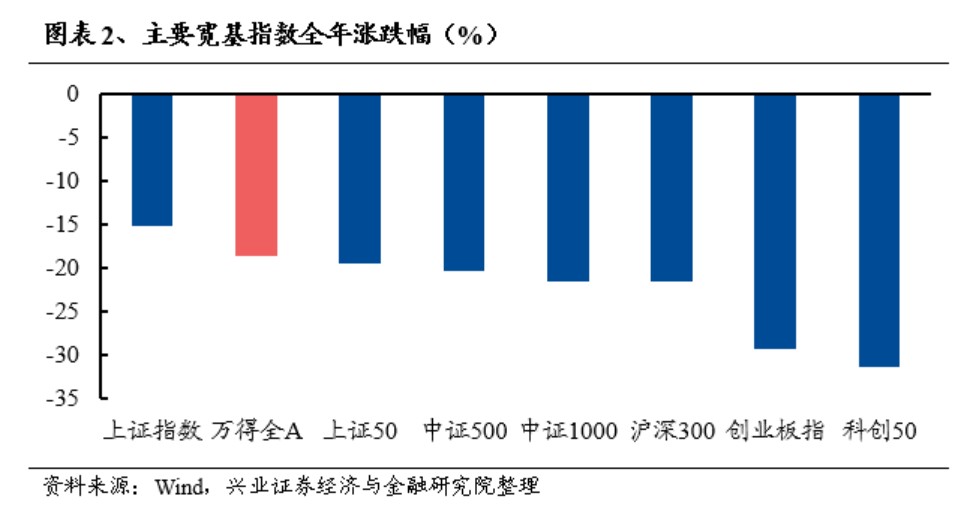

2022年,市场连续遭遇海外美联储大幅加息、俄乌冲突,国内疫情反复扰动、地产信用风险等“黑天鹅”冲击。“内忧外患”之下,A股显著回调。2月底开始国内多地爆发大规模疫情,叠加海外俄乌冲突爆发、美联储开启新一轮加息周期,导致市场深度调整。至4月底,国内疫情扰动缓解,复工复产陆续推进,稳增长政策接连落地,A股迎来大幅反弹。然而7月开始,国内多地房企断供事件发酵、社融结构恶化,叠加极端高温天气下限电限产影响,经济再次遭受扰动。另外,出口增速回落、海外流动性冲击下人民币汇率遭受贬值压力,国内外扰动因素共同作用下,A股震荡下行。直至11月,地产融资“三支箭”加速落地、防疫政策加速优化,叠加美联储预期加息节奏放缓,A股开始震荡上行。2022全年,万得全A下跌18.66%,期间最大回撤幅度达28.21%。

主要宽基指数层面,科创50、创业板指、沪深300、中证1000、中证500、上证50、上证指数分别下跌31.35%、29.37%、21.63%、21.58%、20.31%、19.52%和

15.12%。

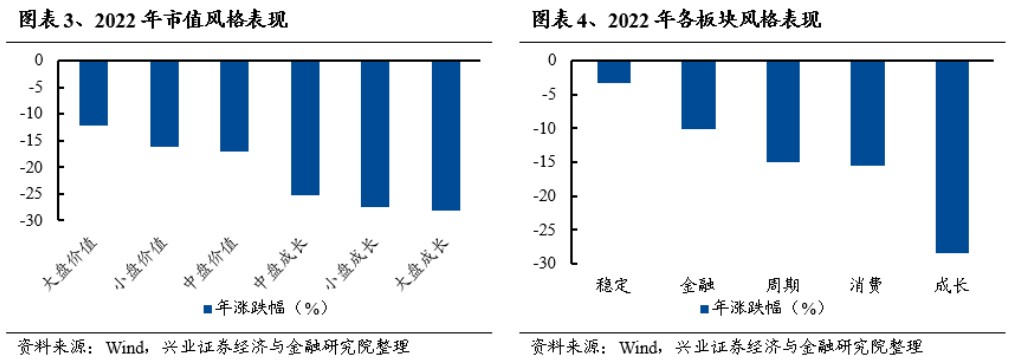

风格层面,全年价值跑赢成长,大盘好于小盘。板块风格上,稳定、金融、周期和消费板块分别下跌3.25%、10.09%、14.99%和15.56%,成长板块明显承压,下跌28.47%。

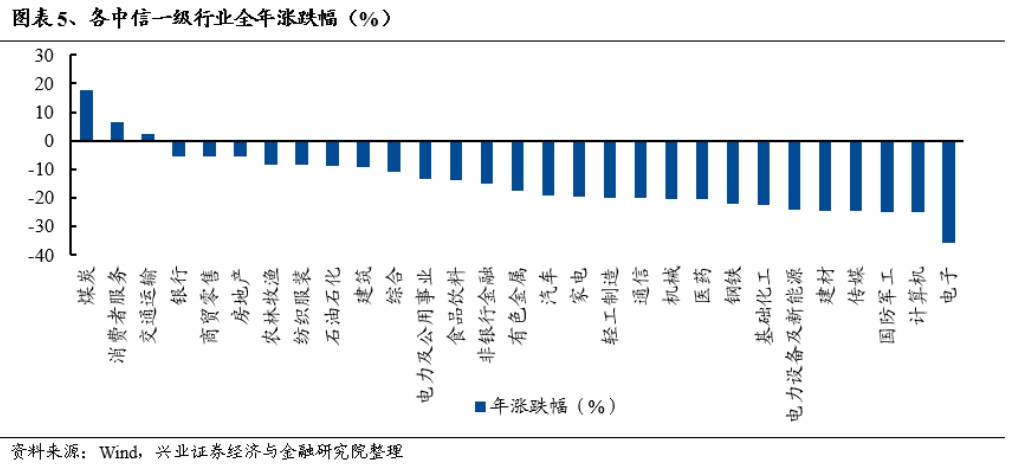

行业层面,全年仅煤炭(17.52%)、消费者服务(6.39%)和交通运输(2.31%)三个行业上涨,其余行业均下跌,其中电子(-35.75%)、计算机(-25.14%)、国防军工(-24.85%)、传媒(-24.55%)和建材(-24.38%)领跌。

二、2022年百大牛股:被逆市增配,赚钱效应显著

在甄选2022年度百大牛股时,我们不仅考虑收益率本身,也考虑它们给投资者带来的“赚钱效应”。因此,我们选择外资机构、公募基金持有的个股和保险机构的重仓股,并剔除带有ST标识的股票、当前已转板到北交所上市的原新三板个股及2022年内上市的次新股,再对其余上市公司的2022.1.1-2022.12.31区间涨幅进行排名,最终甄选出2022年度涨幅排名前100的个股,即2022年度的百大牛股。

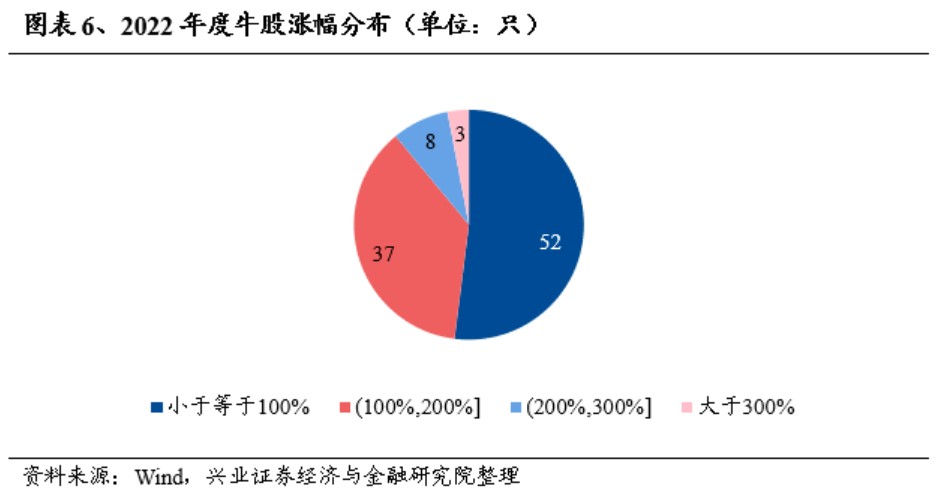

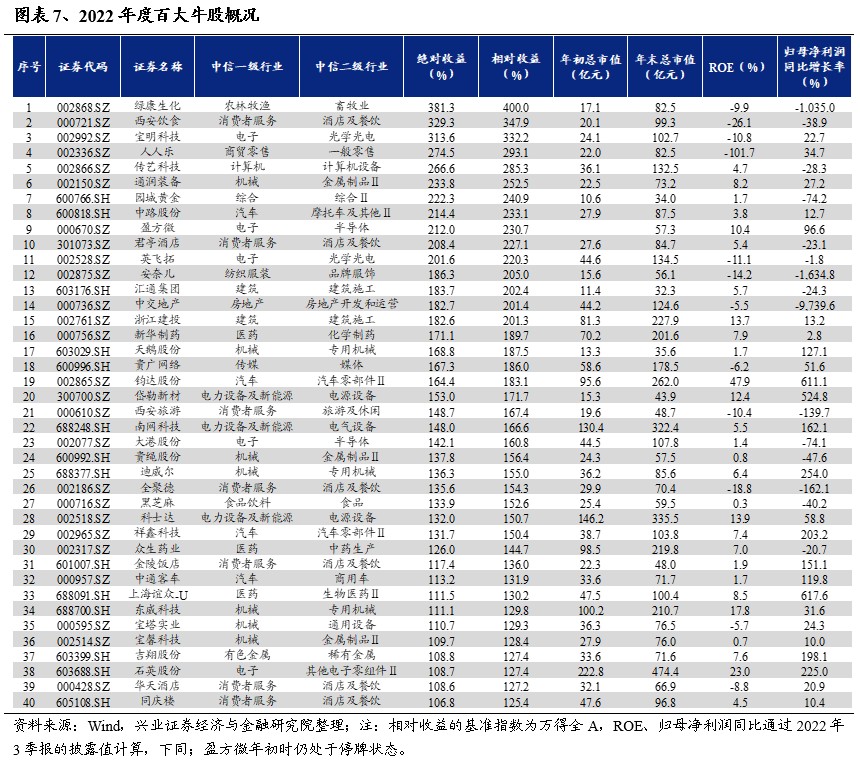

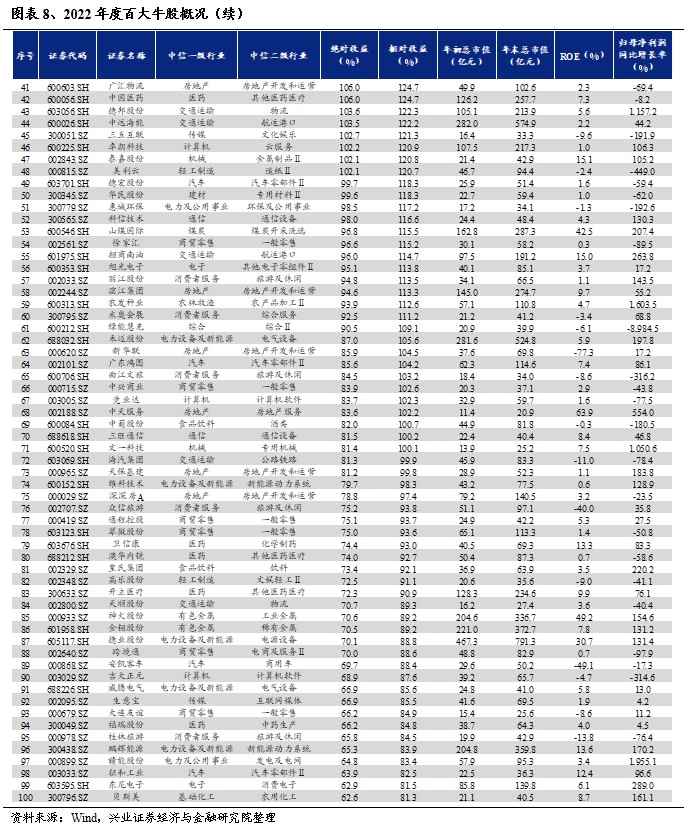

绿康生化涨幅领衔百大牛股,百大牛股的年收益率门槛超过62.6%。在百大牛股中,涨幅最高的个股是来自农林牧渔板块的绿康生化,年度涨幅达到381.3%,相对万得全A超额收益达400.0%;而百大牛股的“守门员”为基础化工板块的贝斯美,年度涨幅也达到62.6%,超额收益为81.3%。百大牛股中,除了涨幅超过300%的湖北宜化外,还有2只个股的年度涨幅在300%-400%之间,分别为西安饮食、宝明科技;8只个股的年度涨幅位于200-300%间;涨幅位于100-200%间的个股数量达37;52只个股涨幅位于60-100%间,数量最多。

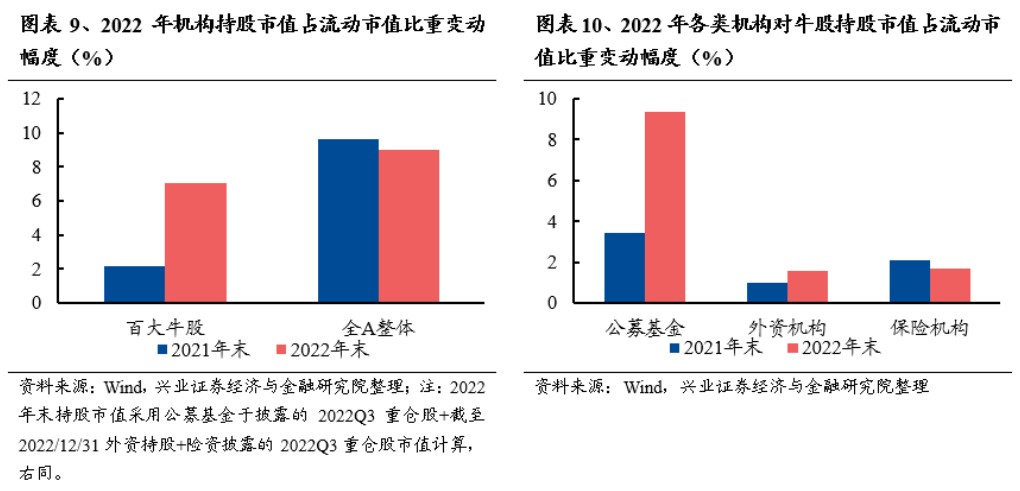

2022年,机构整体逆市加配牛股。我们选取了2021Q4及2022Q3公募基金重仓股、截至2021/12/31及2022/12/31外资(陆股通)全部持股、2021Q4及2022Q3保险公司重仓股,并分别计算行业内个股整体持仓市值占其流动市值比重。整体来看,由于2022年市场大幅回调、风险偏好收敛,机构普遍缩减了权益资产头寸。而与之相对的,基金和外资对牛股的整体配置比例却均有提升,险资尽管减配但幅度也小于A股整体。

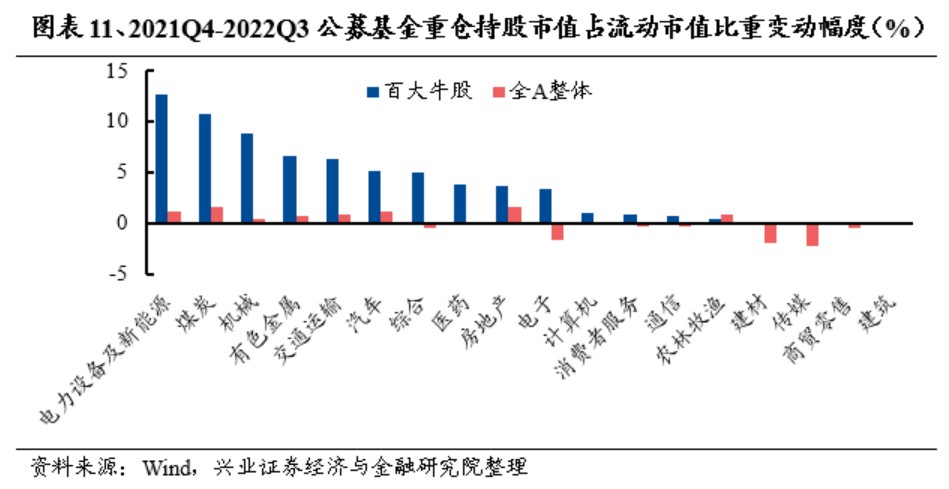

具体来看,公募基金显著增配电力设备及新能源等行业的牛股。公募基金前三季度减配A股,持仓市值占流通市值比重由2021Q4的5.48%下降到2022Q3的5.38%;但公募基金持仓占百大牛股流通市值的比重由2021Q4的3.41%上升至2022Q3的9.36%。行业层面,2022年前三季度公募基金主要增配电力设备及新能源、煤炭和机械等行业牛股(其中煤炭仅山煤国际一只,存在一定偶然性)。

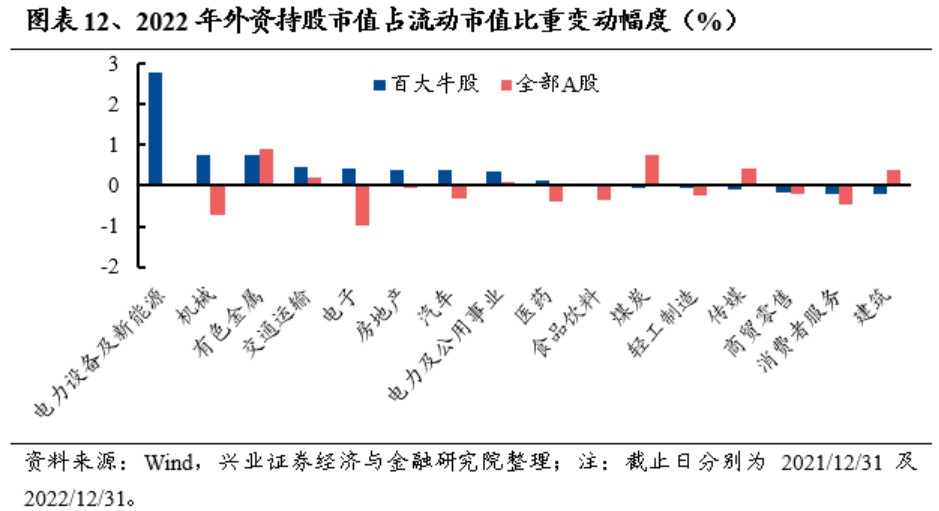

外资对牛股增配方向与公募基金类似。2022年全年外资流入放缓,持仓占全部A股的比重由4.09%下降至3.80%。与之相对,外资对百大牛股的配置比例则由0.97%上升至1.59%。行业层面,外资对牛股主要增配方向与公募基金类似,电力设备及新能源、机械、有色金属行业增配比例位居前三;与公募基金的主要区别在于减配了消费者服务、商贸零售和传媒板块。

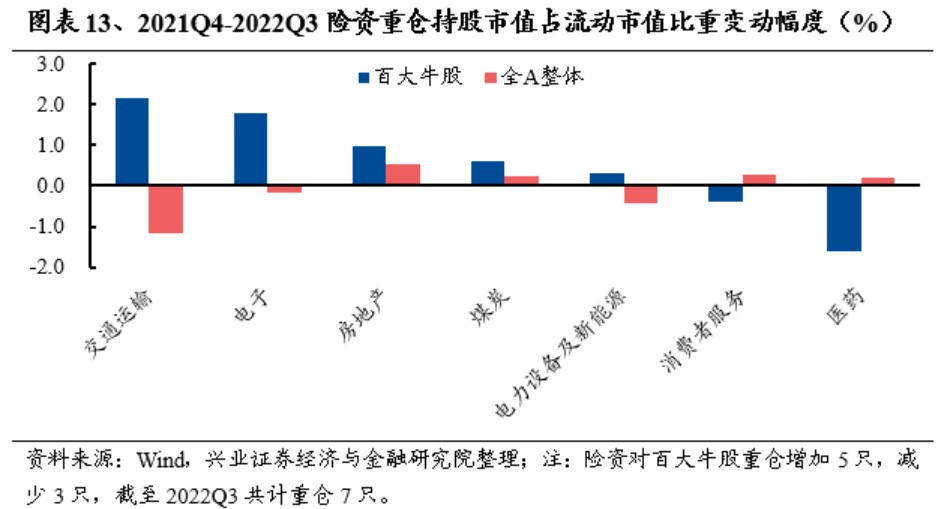

保险公司主要增配交通运输行业牛股。2021年末至2022Q3期间,险资持仓占牛股流通市值的比重反而从2.07%下降至1.67%。行业层面,险资主要增配交通运输、电子和房地产行业牛股,持仓占比分别提升2.15%、1.80%和0.97%;与此同时,险资整体减配医药和消费者服务行业牛股,持仓占比下降-1.62%和-0.38%。

三、2022年度百大牛股画像

我们进一步从行业分布、市值分布、ROE水平和归母净利润增速水平来刻画百大牛股的特征,并得到以下结论:1)2022年牛股核心线索:底部反转的消费+景气延续的高新制造;2)市场流动性趋紧,存量资金博弈下小盘股受益,相较2021年,更多小市值个股跻身牛股;3)相较于ROE,市场更偏好g,牛股归母净利润增速较全A整体的领先幅度更为明显。

3.1、2022年牛股核心线索:底部反转的消费+景气延续的高端制造

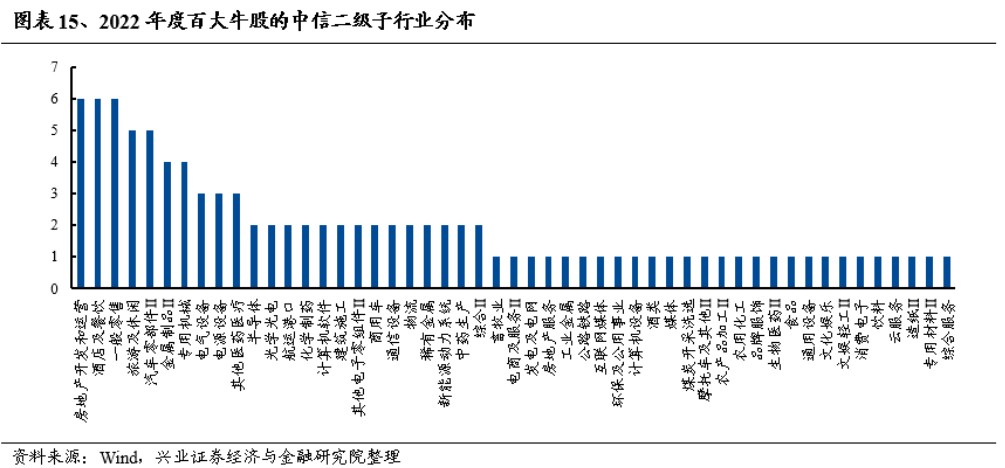

从大类板块来看,可选消费、中游制造和必需消费板块诞生的牛股数量最多。我们将中信一级行业重新划分为上游资源品、中游材料、中游制造、可选消费、必需消费、其他服务业、TMT、金融和综合九大板块,并统计分布于各大类板块的牛股数量,可以发现,可选消费、中游制造和必需消费板块诞生的牛股数量最多,分别贡献了数量占比达27%、21%和21%的牛股,合计占比近七成。

3.1.1、底部反转:消费者服务、医药、房地产、商贸零售

在防疫政策和行业相关政策边际优化的催化下,市场情绪升温,对未来业绩修复的预期加强,消费板块迎来底部反转行情。消费者服务、医药、房地产和商贸零售行业分别贡献了12%、8%、7%和7%的牛股,其中消费者服务行业的牛股数量在所有一级行业中排名第一。

从细分行业来看,在所有出现牛股的二级行业中,数量排名前四的行业均来自于消费板块,包括房地产开发和运营、酒店及餐饮、一般零售和旅游及休闲。1)消费者服务:酒店及餐饮、旅游及休闲行业分别贡献了6%和5%的牛股。行业内牛股均明显受益于5月全国疫情边际好转及11月以来防疫政策放松两次疫情利好消息,居民出行意愿回暖、线下消费场景复苏增强了市场对板块业绩企稳回升的预期。2)房地产:房地产开发和运营板块出现了6%的牛股。3月国务院金融稳定发展委员会会议提出“及时研究和提出有效的防范化解房地产风险应对方案”、8月“稳地产”和“保交楼”等地产政策持续推出,以及11月融资“三箭齐发”,均明显提振市场信心,房企估值修复带动股价上行。3)医药:9月底以来医药板块政策边际宽松缓解市场担忧情绪,11月防疫政策优化后需求量大幅提升,继续带动板块上涨。4)商贸零售:随着各类促消费政策持续推出,叠加防疫政策优化后消费场景复苏,11月以来市场情绪回暖催化助力板块牛股诞生。

3.1.2、景气延续:机械、电力设备及新能源、电子、汽车(零部件)

随着4月底以来国内大规模疫情缓解,复工复产持续推进,供应链和产业链的修复带动制造业复苏,以“新半军”为代表的高端制造产业超跌反弹。10月“二十大”召开,提出“中国式现代化”和“加快建设制造强国”,再度刺激相关行业上涨。业绩高景气和政策催化下的机械、电力设备及新能源、电子、汽车零部件等板块分别贡献了9%、8%、7%和5%的牛股。

从细分行业来看,牛股主要集中在高端制造及新能源产业链,汽车零部件、金属制品、专用机械行业牛股数量靠前。1)机械:金属制品Ⅱ和专用机械分别贡献了4%的牛股。大量高新技术和专精特新等政策催化牛股诞生。2)电力设备及新能源&;电子:成长板块4月底产业链修复后迎来反弹行情,10月政策进一步刺激相关产业上涨。3)汽车零部件:5月复工复产持续推进,汽车下乡、减征购置税等促消费政策密集出台,推动板块大幅上涨,此后在新能源车加速渗透下,汽车零部件行业持续高景气,牛股行情延续。

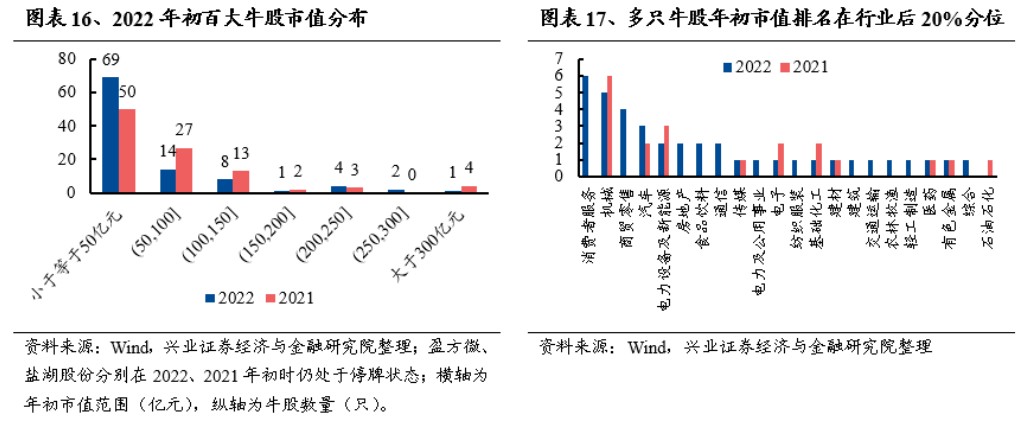

3.2、相较2021年,更多小市值个股跻身牛股

多只小市值个股在2022年进入百强牛股行列。从市值分布来看,83%的牛股在2022年初市值小于100亿元。从市值在对应中信一级行业的分位数来看,2022年度百大牛股中仅有禾迈股份和德业股份2只市值排名在行业前20%的龙头股,市值分位在行业后20%的牛股则有33只,分别来自消费者服务、机械和商贸零售等21个行业;作为对比,2021年度百大牛股市值排名在行业后20%的牛股仅有21只,分布在11个行业。整体来看,内外扰动下各类资金的风险偏好降低,市场流动性趋紧,偏股基金发行规模大幅回落,外资流入也明显放缓,存量资金博弈下市场风格加速轮动,业绩弹性更大的中小市值公司受到青睐。

3.3、相较于ROE,市场更偏好g

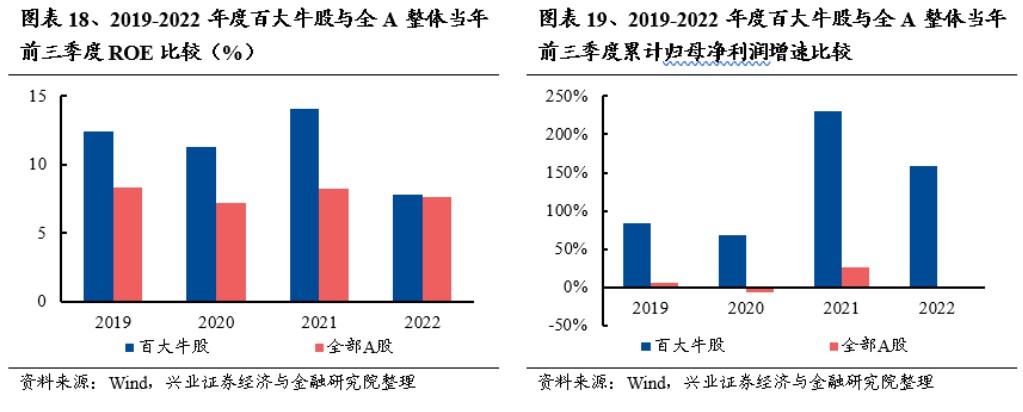

牛股归母净利润增速较全A整体的领先幅度更为明显。我们以2022年前三季度ROE代表企业盈利能力,以前三季度累计归母净利润增速代表企业业绩增速,并采用整体法计算牛股及全部A股整体水平。具体来看,百大牛股整体前三季度ROE为7.78%,仅仅略高于全A整体的7.74%;而百大牛股整体2022年前三季度累计归母净利润增速为157.99%,远高于全A整体的1.38%。与2019-2021年相比,2022年度百大牛股相对全部A股整体ROE领先幅度明显收窄,而业绩增速g仍然保持较大幅度领先。总体上,2022年百大牛股相对全部A股的表现说明了市场对于高业绩增速个股的偏好进一步提高。

3.3.1、从ROE来看,大量牛股受益于困境反转预期

个股水平层面,百大牛股中有24只个股ROE高于全部A股整体,共用34只个股ROE高于对应行业全部A股整体;另外,16只牛股的ROE位于全A整体前20%分位,其中中天服务、神火股份、钧达股份和山煤国际的ROE达到A股前1%。有29只牛股ROE排名位于全A整体后20%分位。

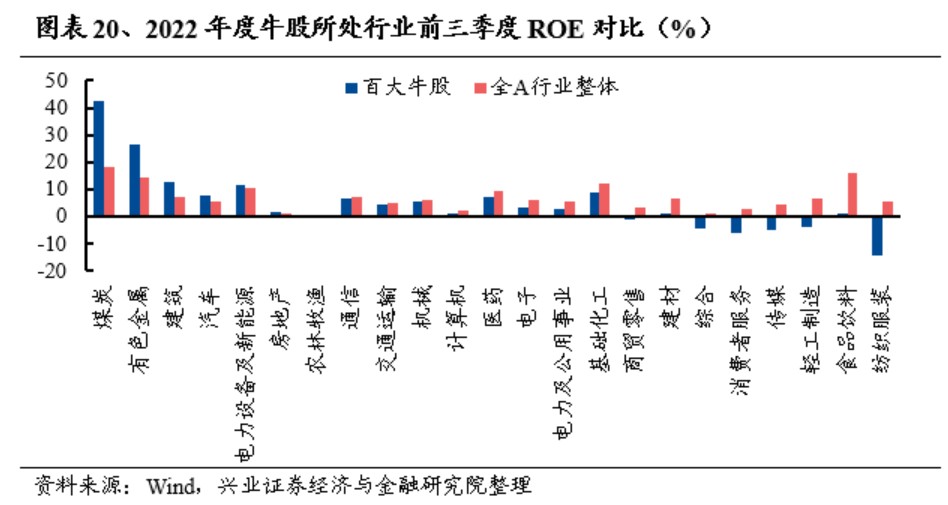

行业水平层面,百大牛股所在的23个中信一级行业中,有6个行业的ROE高于对应行业全部A股整体,多数来自中上游周期和制造板块,其中煤炭、有色金属、建筑领先幅度靠前,分别超过对应行业24.04%、12.24%和5.69%。相反,在牛股数量占绝对多数的消费板块,包括纺织服装等传统消费行业,以及传媒和轻工制造等带有一定消费性质的行业,牛股ROE低于对应行业整体水平,主要受益于疫情改善或防疫政策边际优化下,市场对于其未来的修复预期。

3.3.2、从g来看,牛股业绩弹性明显较强

个股水平层面,百大牛股中共有62只个股的业绩增速高于全A整体水平,同时这些个股业绩增速也高于其对应行业全部A股的整体增速。另外,有42只牛股的增速位于全A整体前20%分位,30只牛股位于全A前10%分位;赣能股份、农发种业、德邦股份、文一科技的业绩增速甚至排名全部A股前1%。

行业水平层面,百大牛股百大牛股所在的23个中信一级行业中,共有17个行业整体归母净利润增速高于对应行业全部A股的整体业绩增速水平,12个行业前三季度业绩增速超过100%。

本文来自于微信公众号“尧望后势”;智通财经编辑:陈雯芳

扫码下载智通APP

扫码下载智通APP