交易员备战全球央行年会:10年期美债收益率逼近3% 看跌押注创4年来新高

由于目前美国通胀仍处于高位,同时全球其他国家的价格压力持续上升,市场加大了对美联储在全球央行年会维持鹰派立场的押注。

智通财经APP获悉,在杰克逊霍尔全球央行年会即将到来之际,由于交易员押注美联储决策者将重申其鹰派立场,美国10年期基准国债收益率上涨至接近3%的水平。

数据显示,美国10年期国债收益率延续上周五涨势,周一一度上涨3个基点至2.9997%,10年期国债收益率上一次超过3%还是在7月21日。澳大利亚和新西兰类似期限国债的收益率也都分别跃升了11个基点。

交易员的押注主要是基于美国通胀仍处于高位,同时强劲的就业市场支持了美联储的观点,即尽管有迹象表明通胀似乎正在放缓,但美联储仍需大幅加息。另外,市场也预期,美联储主席鲍威尔可能会利用周五在杰克逊霍尔的演讲,打消人们对2023年降息的押注。

“随着美国国债的抛售对债券价格构成压力,近期强劲的就业数据、欧洲通胀和能源危机突显出央行将保持鹰派的预期,熊市似乎又回来了,”Jamieson Coote Bonds驻墨尔本高级投资组合经理James Wilson表示,“随着杰克逊霍尔会议的临近,这将推动市场为债券进一步下跌做好准备。”

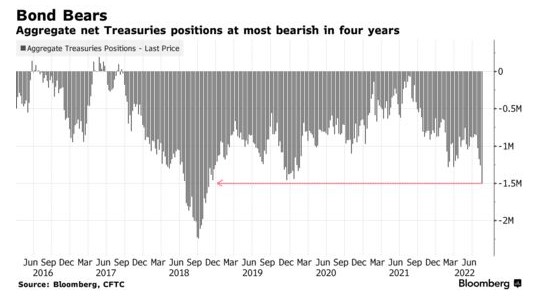

市场上的头寸也反映了这一点。根据美国商品期货交易委员会(CFTC)的数据,对所有期限美国国债的净空头非商业头寸的综合指数显示,看跌押注已增至2018年以来的最高水平。

对冲基金对美国加息的押注规模也创下历史新高。数据显示,这些对冲基金不仅在约100万份有担保隔夜融资利率(SOFR)利率期货中持有创纪录的空头头寸,而且他们累积这一押注的速度也令人震惊。目前交易员已将SOFR利率期货所暗示的美联储终端利率从8月初的3.25%左右推高至3.70%,并预计联邦基金利率将在明年3月见顶。

CFTC最新报告还显示,在截至8月16日的一周内,投机者在三个月SOFR利率期货中的净空头头寸达到创纪录的956,971份。这一数字高于前一周的不到80万份合同。过去一个月,净空头头寸几乎增加了一倍。

恢复价格稳定为当务之急

另一方面,全球各地的通胀压力仍在上升,这也突显了美联储官员的观点,即7月份美国通胀数据走软并不一定预示着物价大幅下降。据了解,上个月,英国的年通胀率达到了10%,德国央行行长Joachim Nagel也警告称,德国今年秋季可能会达到类似的水平。

尽管有部分美联储官员警告称,过于激进地收紧政策会对经济增长带来威胁,但多数交易员认为,美联储不会就此松手,除非它能确定通胀正稳步回落至2%的目标水平。

“预计鲍威尔将重申美联储降低通胀的承诺将需要更长时间的限制性政策,从而导致经济增长低于潜在水平和失业率上升,”澳新银行高级经济学家Tom Kenny表示。

摩根大通分析师Michael Feroli及其团队表示:“我们相信,鲍威尔会驳斥美联储近期将要“转向”更温和政策的观点。相反,我们预计他会保持坚定,认为需要“持续”加息来恢复价格稳定。”

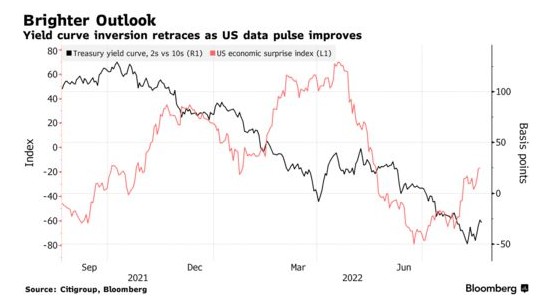

持续紧缩的政策也令美债收益率曲线在过去一年的大部分时间里多次趋平,长端利率相对短端利率走低,甚至多次出现倒挂。数据显示,周一,两年期国债收益率约为3.26%,比10年期国债高出约28个基点。

对冲基金Garda Capital Partners首席投资官Tim Magnusson对此表示:“鲍威尔会倾向于鹰派,恢复价格稳定是当务之急。因此,在美联储停止加息之前,押注收益率曲线趋平的交易策略都有效。不过,收益率曲线已经趋平了许多,这种交易现在更难做了。”

扫码下载智通APP

扫码下载智通APP