美国股债同涨将分道扬镳!谁是反弹假象?

这个夏天对股票和公司债券来说均不错。但随着跌势逼近,股市涨势料将消退,而债市则将走强,因美联储收紧政策,且对衰退的担忧再度抬头。

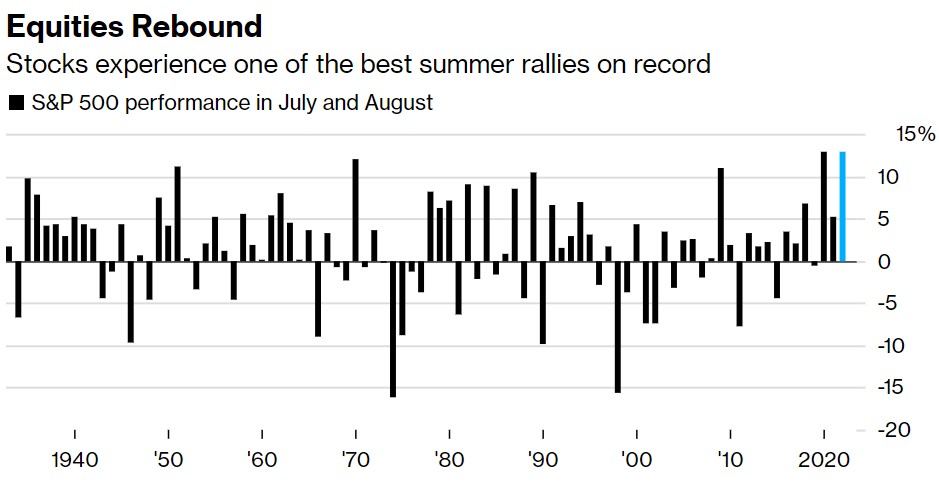

在经历了残酷的上半年之后,两个市场都准备好了反弹。这一涨势是由强劲的盈利和对猖獗的通胀稍有降温将使美联储及时放慢加息步伐以避免经济收缩的希望点燃的。7月和8月近12%的涨幅使美国股市有望迎来有记录以来最好的夏季之一。自6月中旬触底反弹以来,美国公司债上涨4.6%,全球公司债上涨3.4%。在同步上涨后,两者现在势将分道扬镳,债市看来更有能力延续升势,因在经济下滑时避险的热潮将抵消风险溢价的上升。

然而,贝莱德全球首席投资策略师Wei Li表示,经济前景再次变得阴云笼罩,因为美联储官员表示,他们不会急于停止收紧政策,除非他们确信通胀不会再次飙升,即使以一些经济“痛苦”为代价。

对政府债券而言,这意味着投资者可能会向安全资产转移,投资级公司的债券也会因此受益。但对股市来说,这是许多投资者可能不愿承担的收益风险。

Wei Li在谈到美国股市时表示:“我们在这个节骨眼上看到的是熊市反弹,我们不想追逐它。我认为通货膨胀降温一个月后,我们还没有走出困境。押注美联储将转向鸽派立场为时过早,而且企业业绩没有反映出明年美国经济衰退的真实风险。”

第二季度财报季在很大程度上恢复了人们对美国和欧洲企业健康状况的信心,因为企业基本上证明,需求强劲到足以让它们转嫁成本上升。此外,美国劳动力市场等广泛的经济指标也保持强劲。

但经济学家预计,从现在开始,商业活动将放缓,而策略师们则表示,企业将难以通过提高价格来捍卫利润率,从而威胁到下半年的盈利。花旗策略师Beata Manthey预计欧洲市场的收益今年将下降2%,2023年将下降5%。

智通财经获悉,虽然美国银行最新的全球基金经理调查显示,投资者对全球经济增长的悲观情绪有所减轻,但投资者的情绪仍不乐观。策略师Michael Hartnett表示,资金流入股市和债市表明,对美联储的担忧"非常少"。但他认为央行收紧政策“远未完成”。投资者将在本周全球央行年度会议上寻找这方面的线索。Hartnett在最近的一份报告中写道,他建议如果标普500指数升上4328点,获利了结。这比目前的水平高出2%左右。

一些技术指标也显示,美国股市将恢复下跌。美国银行的一项指标将标普500指数的往绩市盈率与通货膨胀率结合起来,该指标自上世纪50年代以来每次市场触底前都跌破20。但在今年的抛售潮中,该指数仅低至27。

不过,有一种交易可能给股市带来巨大支撑。包括科技巨头苹果(AAPL.US)和亚马逊(AMZN.US)在内的所谓成长型股票一直被视为相对的避风港。摩根大通策略师预计,这些股票将继续攀升。

利用债券

在债券市场,构成公司借贷成本的各个层面似乎都将对投资者有利。企业债券收益率包括对类似政府债券的无风险收益率,以及对借款人破产等威胁的补偿溢价。

当经济步履蹒跚时,这些组成部分往往会朝相反的方向移动。尽管经济衰退将引发对企业偿债能力的担忧,并扩大与无风险债券的利差,但在这种情况下,投资者向高质量债券的避险将减轻冲击。

Vontobel Asset Management投资组合经理Christian Hantel表示:“对投资级评级的潜在损害似乎有限在规避风险的情况下,政府债券收益率将走低,并减轻利差扩大的影响。”

在经济低迷的情况下,政府债券收益率下降所带来的好处对高等级债券的影响尤为明显,这些债券的期限较长,与垃圾级债券相比,息差更小。

Hantel称:“风险因素很多,感觉风险清单越来越长,但另一方面,如果你减持,甚至退出资产类别,你也无能为力。我们收到了更多关于投资级的问题,这表明在某个时候,我们应该会得到更多的资金流入。”

可以肯定的是,对于那些有勇气重新投入市场的投资者来说,今年夏天的反弹已经降低了进入公司债券市场的吸引力。管理4760亿美元资产的基金管理公司Allspring Global Investments固定收益策略主管George Bory近几个月来一直鼓吹债券,但他对信贷和利率敏感债券的热情有所减弱,因为估值看起来不再特别便宜。

不过,他仍坚持他今年夏天早些时候首次表达的看涨观点,当时债券抛售推动收益率飙升至甚至可能击退通胀的水平。他称:“市场正变得对债券更加友好,这种情况应该会在今年下半年继续下去。”

扫码下载智通APP

扫码下载智通APP