牛市旗手回归?光大证券(06178)能否重演半年翻2倍的历史

近几天外围市场持续大跌,唯独A股走独立行情,牛市旗手“光大证券”走出了六天五板的高度,引领证券股掀起涨停潮,成为一道靓丽的“风景线”,不过近两天券商板块退潮,光大证券的行情结束了吗?

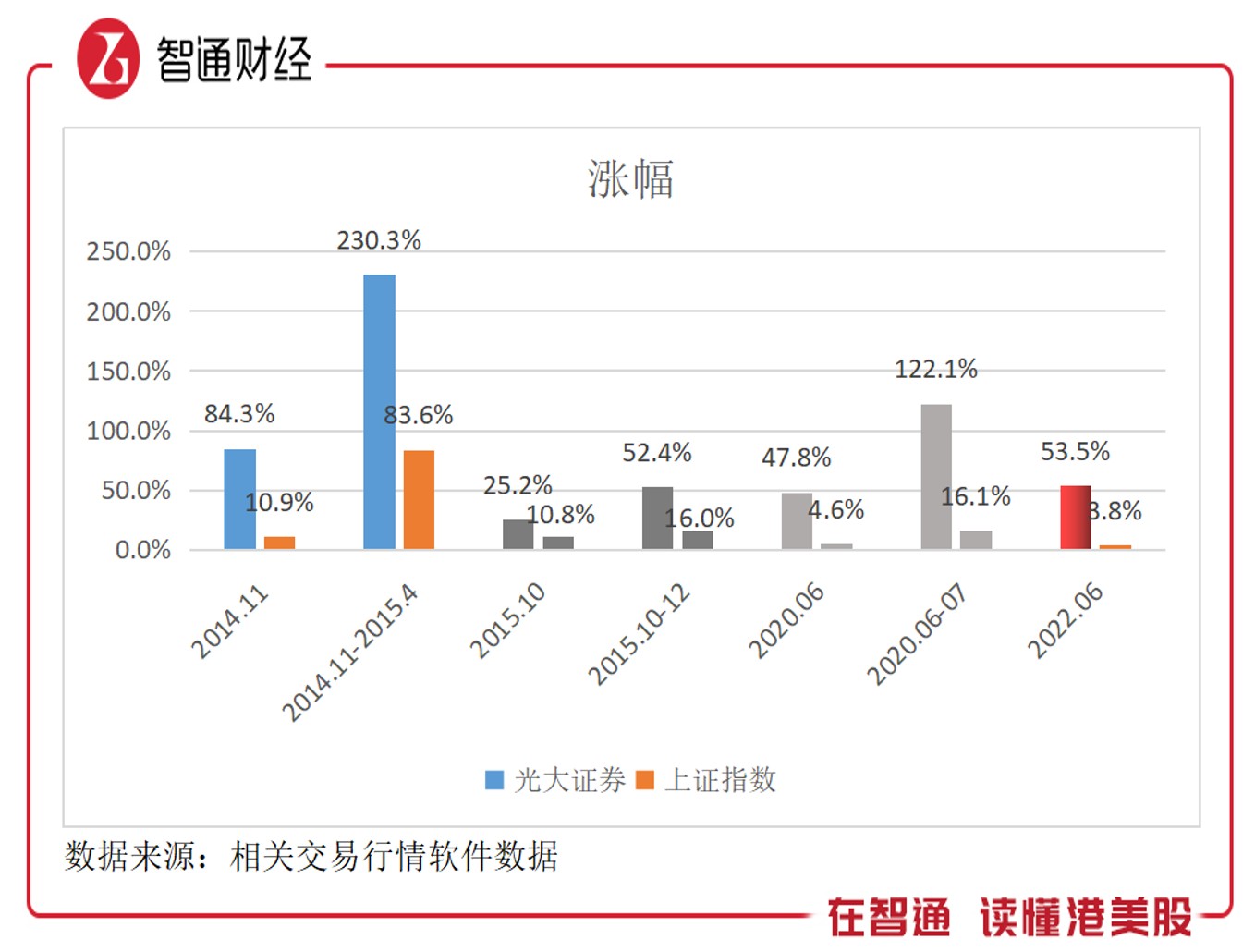

智通财经APP了解到,光大证券(06178)A股历史上每次启动都带动大盘上涨,且持续时间2个月以上。以近该公司近三次为例,2014年11月启动,半年涨幅达230.3%,带动大盘涨幅83.6%;2015年10月启动,3个月涨幅52.4%,带动大盘涨幅16%;2020年6月启动,两个月涨幅122.1%,带动大盘涨幅16.1%。

值得注意的是,该公司每次启动带动大盘都有相似的逻辑支撑,比如共性之一为均与降息预期或实质性落地有关,不同的是今年宏观经济压力较下,降息力度或可能超预期。同时国务院文件以IPO及再融资常态化作为稳增长重要措施,全面注册制改革有望加速落地,对券商带来较大的利好。

光大证券今年首月刚启动,参照往次周期规律,后面预计仍有空间,不过除了宏观及事件驱动外,我们更应关注其基本面变化。

业务重点转型财富管理

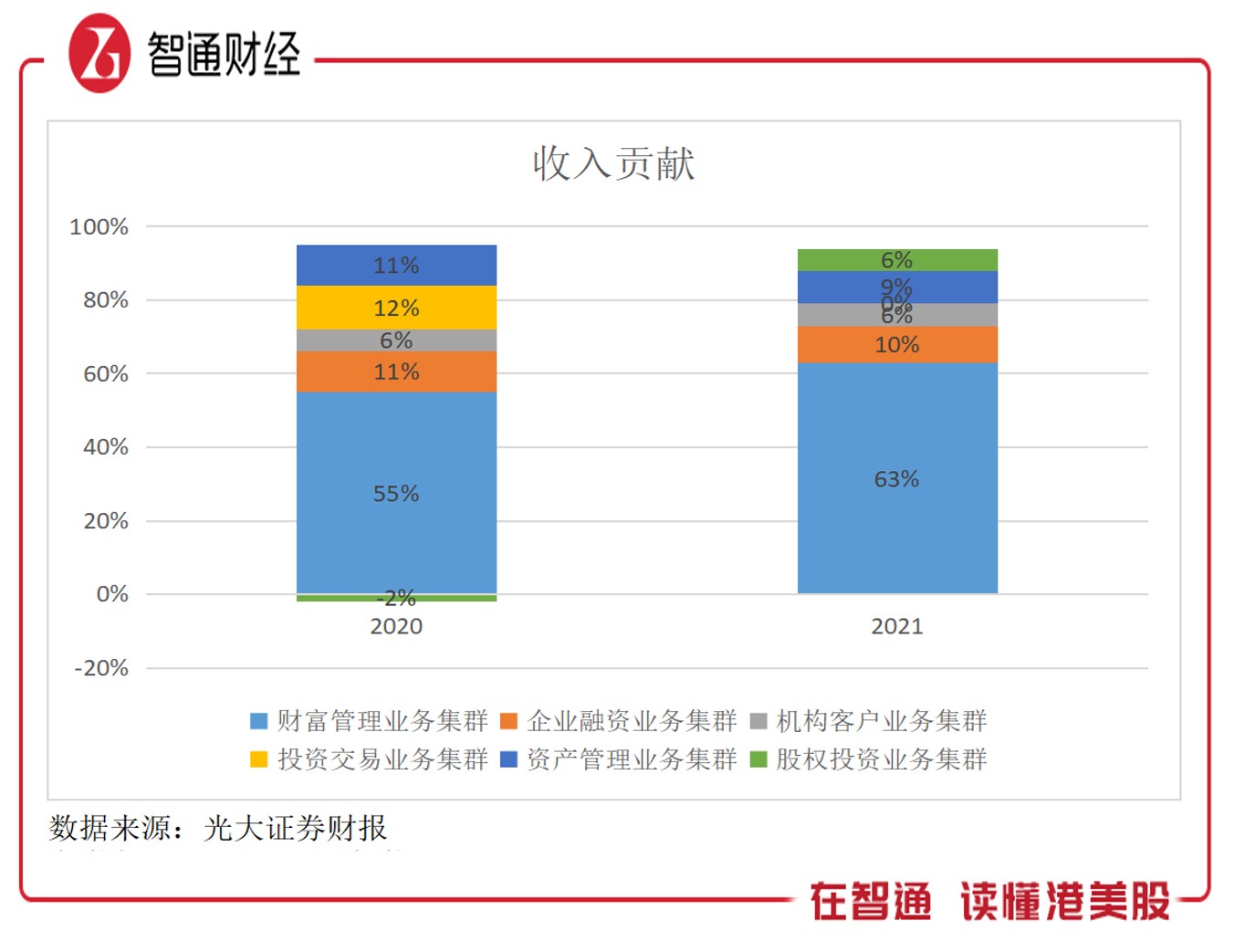

智通财经APP了解到,在零佣金趋势下,光大证券一直都在谈转型,一方面经纪业务向财富管理业务转型,另一方面加速资管布局,同时加大自营交易业务规模。目前该公司业务包括财富管理业务集群、企业融资业务集群、机构客户业务集群、投资交易业务集群、资产管理业务集群及股权投资业务集群六大业务。

财富管理业务集群是经纪业务转型后的核心业务,包括零售业务(财富管理转型)、融资融券业务、股票质押业务及期货经纪业,2021年该业务收入138.48亿元,同比增长20.5%,贡献收入63%,提升8个百分点。不过其资产管理及投资交易业务波动大,期间下滑较大,使得整体收入下降1.52%。

实际上,光大证券主抓财富管理业务转型,该业务主要赚取手续费收入,业绩稳定性高,据了解,其塑造了金阳光服务品牌,推出金阳光管家、金阳光投顾、金阳光配置三大服务品牌,并构建N+1+1+1服务体系。在产品代销上,2021年期间公募基金及私募产品销售规模分别同比增长22%及127%。

从过去三年看,财富管理转型成果表现理想,截至2021年末,股票+混合公募基金保有规模为203亿元,非货币市场公募基金保有规模为217亿元,累计发行公募券商结算产品13只,发行规模154亿元。同时也可以看到,该公司资产管理及投资交易业务并不理想,这两项业务专业度高,也反映了公司在专业人才上薄弱地带。

2021年,光大证券资产管理收入19.25亿元,同比下滑14%,投资交易业务并没有带来收入,而2020年收入高达25.75亿元,波动较大,该业务以方向性投资为主,即趋势投资,对大盘敏感度高。期间,该公司投资收益净额14.38亿元,同比下滑达36%。这两项业务未来趋势不明朗,该公司需要配备更专业的人才队伍。

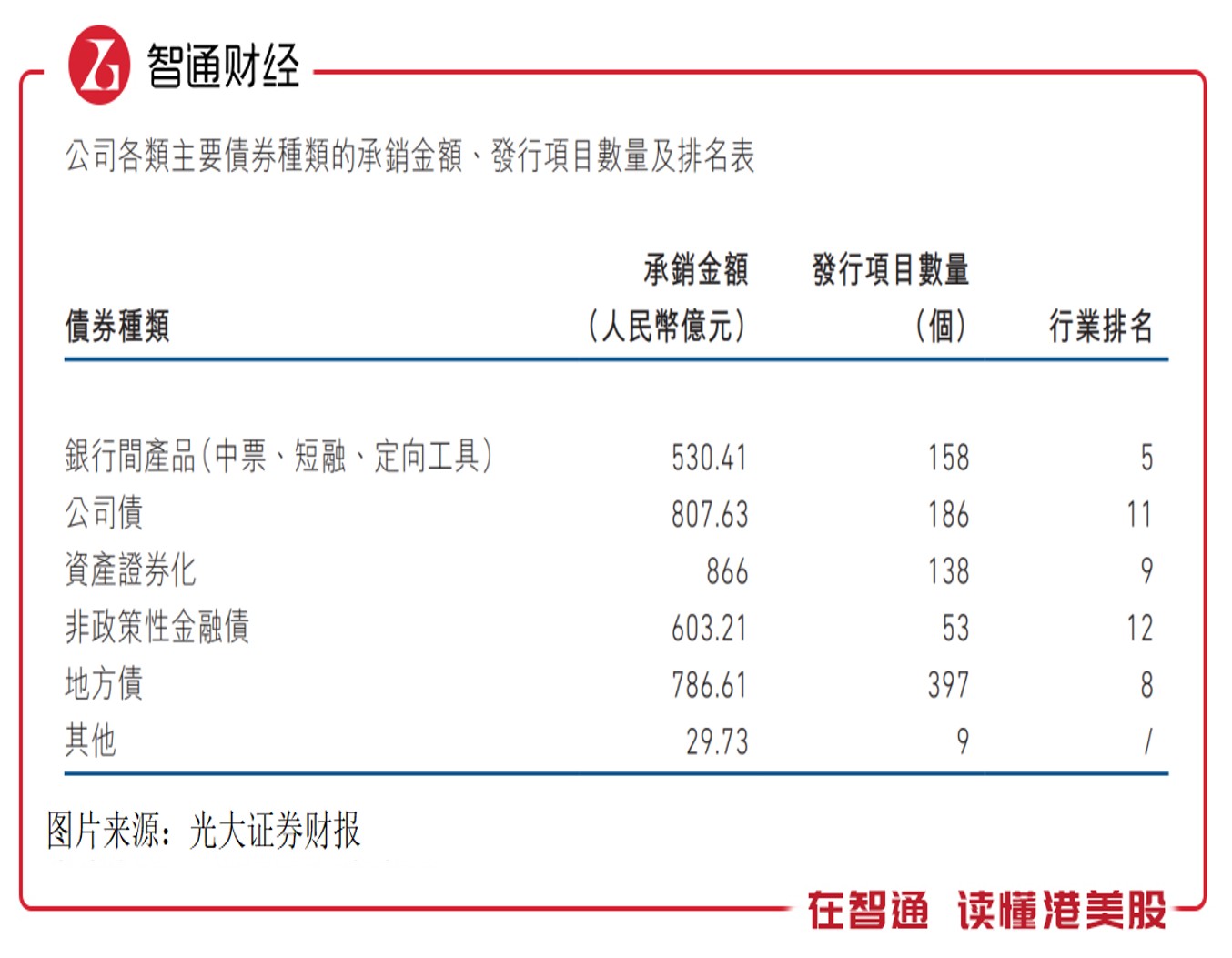

值得一提的是,在注册制下,投行业务成为各大券商角逐的重点,光大证券的投行业务做的还是不错的,排名在全国前十列,近几年业绩表现也不错。2021年,该公司在股权承销上,完成14个IPO项目,主承销家数23家,在债券承销上,项目数量1132单,承销金额3600多亿元,行业综合排名第九名。

总的来说,光大证券这几年业务转型相对不错,财富管理业务稳健发展,投行业务继续保持行业优势,但资产管理及投资交易业务业绩波动大,预计不会作为该公司业务发展重点。不过券商主要靠行情吃饭,2022年Q1,大盘出现极端下跌行情,该公司各项业务均出现较大幅度下滑,Q2行情企稳,预计业绩将有所恢复。

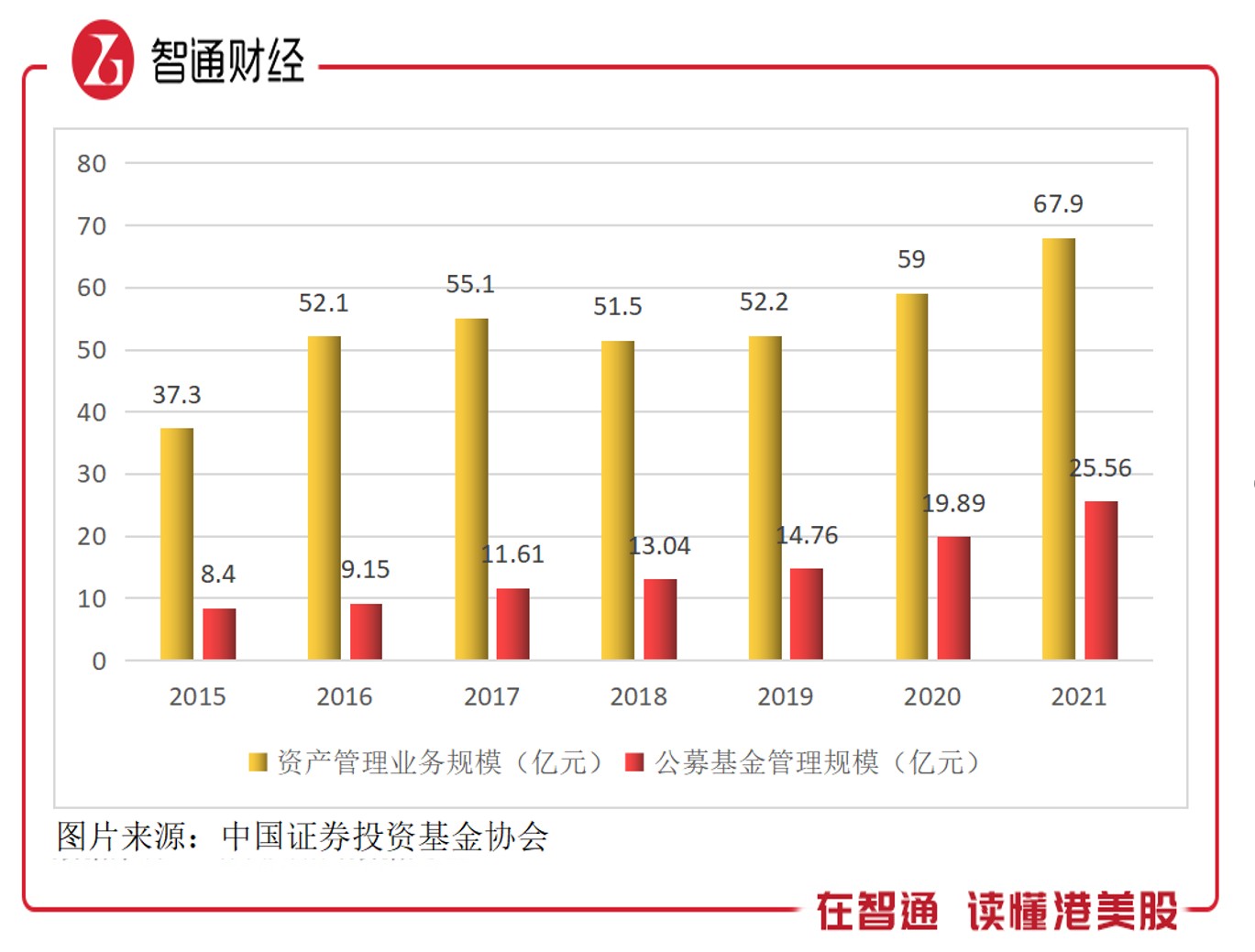

大趋势下的行业机遇

财富管理行业是券商长期转型的方向,行业趋势分工将更加明确,公募及私募管理资产持续提升,为券商代销业务带来业绩增量。根据中国证券投资基金协会数据,2021年,资产管理业务产品规模67.9万亿元,公募基金管理规模25.56亿元,2015年以来复合增长率分别为10.5%及20.4%。

财富管理行业竞争主要为信托、券商、银行及第三方理财公司。2022年Q1,资产业务管理规模并未明显增加,但可以关注到银行、第三方代销保有规模均下行的情况下,券商股票型及混合型基金代销保有规模均呈上升趋势,期间为1.13 万亿元,同比增长21.02%,而非货基保有规模1.25万亿元,同比增长22.80%。

行业竞争较为激烈,券商的优势在于业务种类丰富,既可以通过零售客户交易也可以通过机构客户ETF 套利、ETF做市业务扩大 ETF代销保有规模。同时客户稳定度高,在零佣金时代下,券商丰富产品供应,提升投资者满意度,比如光大证券推出金阳光服务品牌,推出各种投顾及资产配置产品。

从过去三年看,2019-2021年财富管理行业连续三年的快速增长,今年在高基数下增长预计承压。不过可以发现,我国居民财富正向金融市场转移,根据中证协发布的《2021年度证券公司投资者服务与保护报告》显示,我国股民数量1.97亿户,基民数量达7.2亿户,财富类型转移将驱动行业持续成长。

估值仍有上升空间

从资本市场维度看,2022年下半年市场有望于波动中上行,催化券商基本面逐步修复。而核心支撑在于:宏观政策支持,货币及财政政策持续发力,预计下半年GDP回归合理增长水平;市场资金充裕,股民基民数量持续提升,公募及私募资金仍持续增长;美国加息预期落地,市场将得到修正。

光大证券未来能否延续前几次启动后持续几个月的行情,一方面取决于周期驱动,另一方面则取决于未来的看点,包括Q2及下半年转型重心业务财富管理业务是否持续稳健的增长,投行业务能否继续保持市场份额。当然,落实在业绩上,除了收入得到成长,股东净利润增长预期也是重要因素。

实际上,近三年该公司股东净利润保持高增长态势,复合增长率达到147.7%,2021年股东净利率为20.46%,处于行业中等水平,2022年Q1行业受大市影响业绩下滑,该公司净利润相对抗跌,净利率为30.54%。相比于龙头公司(中信证券)净利率水平,该公司仍有较大的提升空间。

光大证券港股股价走势比较难看,波动性强,趋势性弱,长期配置亏损概率高,不过作为板块及大市旗手,在事件及预期带动下,目前0.3倍PB及6倍的PE仍处于估值底部,未来估值仍有上升空间。

扫码下载智通APP

扫码下载智通APP