美国1月通胀对3月加息影响几何?

核心观点

美国1月CPI同比再度攀升至7.5%,创1982年2月以来最大涨幅。数据公布后,10年期美债利率突破2%,市场对3月加息50bps预期大幅提升。我们认为,本轮美联储紧缩周期与以往显著不同,美联储一定程度上“滞后曲线”,不可低估其紧缩力度,需等待3月多项CPI数据和欧美央行货币政策细节落地。

事项

美国2022年1月CPI同比上涨7.5%(预期上涨7.3%,前值上涨7.0%);季调环比上涨0.6%(预期上涨0.4%,前值上涨0.6%);核心CPI同比上涨6.0%(预期上涨5.9%,前值上涨5.5%);季调核心CPI环比上涨0.6%(预期上涨0.5%,前值上涨0.6%)。

正文

美国1月CPI同比再刷新40年新高,CPI环比增速持平,多项数据涨幅超出预期。

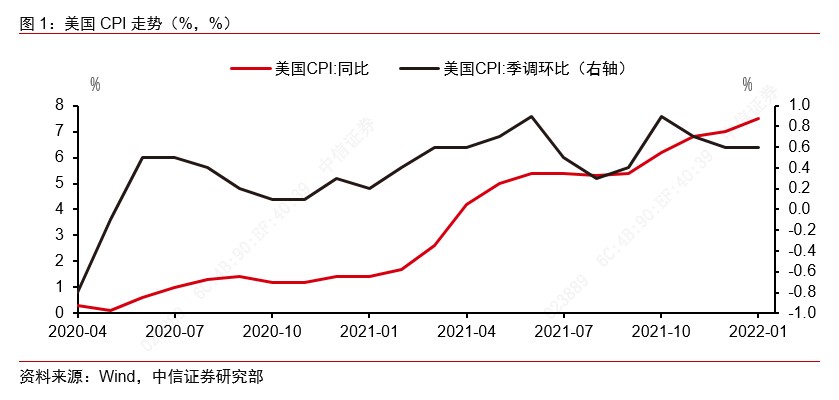

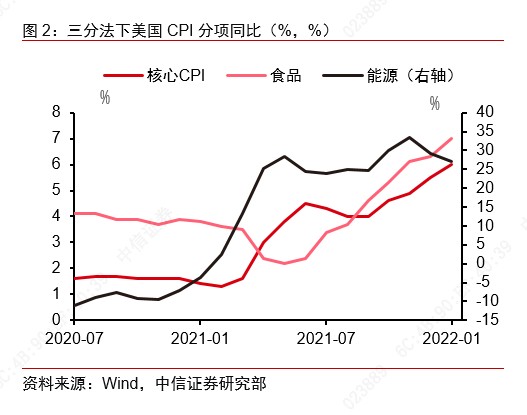

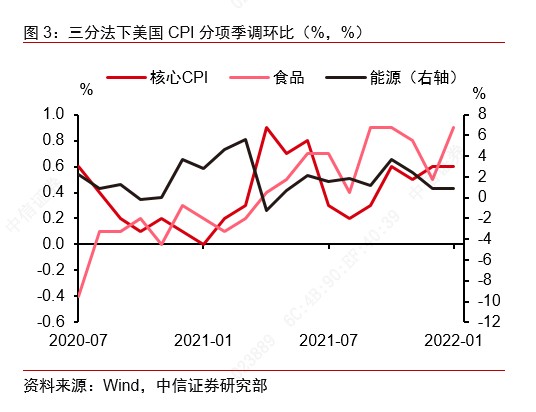

美国1月CPI季调后环比涨幅为0.6%,超出预期的0.4%,与前值持平;而同比涨幅由前月的7.0%上升至7.5%,高于预期的7.3%,为1982年2月以来的最大涨幅。核心CPI季调后环比涨幅与前月持平,依然为0.6%,高于预期的0.5%;同比涨幅由前月的5.5%继续攀升至6.0%,高于预期的5.9%,为1982年8月以来的最大涨幅。按食品、能源与核心CPI三分法看,1月美国CPI能源项同比增速达27.0%,环比增速为0.9%,环比增速与前月持平;食品项同比上涨7.0%,环比上涨0.9%,环比增速较去年12月的0.5%进一步上升。

食品饮料项、住宅项、电能项是美国1月CPI上涨的主要拉动分项。

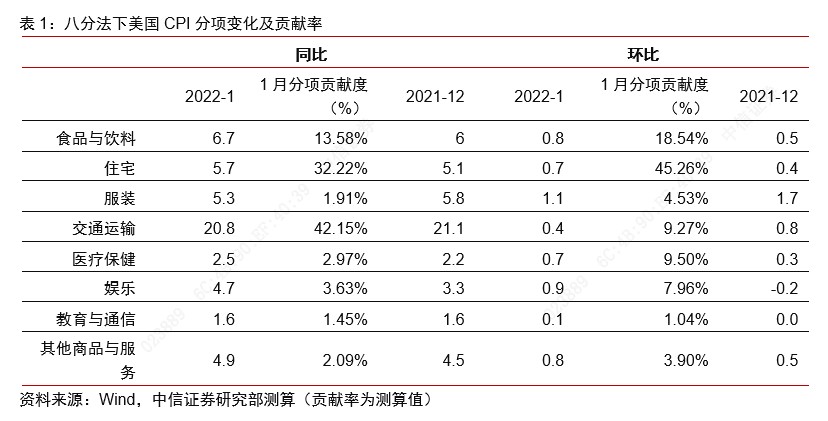

按八分法来看,就季调环比贡献率而言,住宅项贡献了45.26%的增幅,位居第一;食品饮料项贡献了18.54%的涨幅,医疗保健项贡献了9.5%的涨幅,分列二三位。就同比贡献率而言,交通运输项贡献了42.15%的涨幅,位居第一;住宅项和食品饮料项紧随其后,分别贡献了同比涨幅的32.22%和13.58%。另外,能源项季调环比增长0.9%,其中的电能大幅拉动了CPI上涨,然而电能的拉动作用被汽油项和天然气项所部分抵消。

通胀上涨更加普遍,但汽车相关价格增速放缓,CPI权重调整后,未来可能降低通胀读数压力。

以八分法为例,无论是同比增速还是环比增速,通胀上涨都更加普遍,除服装和交通运输项外,其余分项增速均呈边际上涨趋势。不过去年给美国通胀造成巨大压力的二手车价格增长还是放缓,这在一定程度上有助于缓解通胀压力。此外,今年开始美国CPI分项权重进行调整,其中能源、食品、租金、机票价格等项目权重下调,而汽车相关价格(包括新车和二手车)、医疗保健等项目权重上调。未来,权重下调的项目可能是通胀增长的主力,而权重上调的项目增速可能放缓。因此,在权重调整后,未来通胀读数压力可能有所缓解。

10年期美债利率突破2%,美元指数大幅波动,市场3月加息50bps的预期大幅提升,美股大跌,恐慌情绪蔓延。

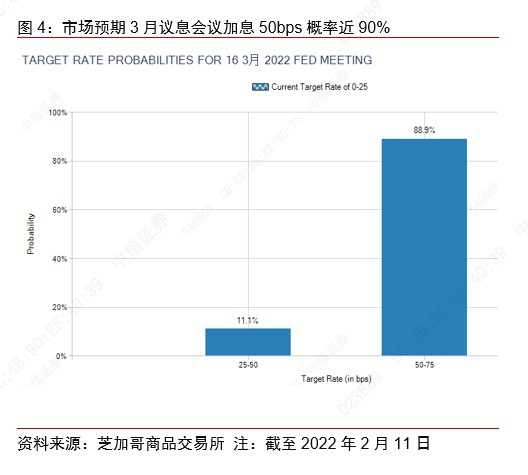

从CPI数据公布后的资产表现看,市场当前预期较为混乱,恐慌情绪严重。10年期美债收益率突破2%,并维持高位震荡。但美元指数则经历较大波动,数据公布后,美元指数迅速拉升至接近96,此后又快速回落至95.2附近,而在布拉德鹰派讲话后,又拉升至接近96,体现市场敏感而混乱的预期。从芝加哥商品交易所FedWatch数据看,当前市场押注美联储3月加息50bps的概率在90%附近,较此前大幅提升,而从全年维度看,当前市场更是认为每次议息会议均会决定加息。在此影响下,美股三大指数均大幅下跌,纳指领跌,跌幅超2%,市场恐慌情绪蔓延。

本轮美联储紧缩周期与以往显著不同,不可低估其紧缩力度。

我们认为,本轮美联储紧缩周期跟以往有几点不同:1)美联储一定程度上 “滞后曲线”:以往加息周期是在经济加速上行期、在实现充分就业之前;而这次预计是在经济增速跨过高点后、在3-4月就业实现充分时才启动加息;2)跟2013-2018年紧缩周期对比,当时美联储用4-5年的时间逐步实现Taper-加息-缩表这一货币正常化,但是今年美联储会集中在2022年一年内完成或启动Taper-加息-缩表三步,因此,判断紧缩周期对当前资产价格的影响更应该将2013-2018年紧缩周期压缩在一起同当下做对比,而非仅限于跟以往加息落地时点前后做对比;3)当前的通胀环境明显不同于以往:存在类似70年代薪资-通胀螺旋式传导的风险,而过去30多年并不显著存在这一风险。

由于美联储一定程度上“滞后曲线”,市场甚至包括美联储在内很难准确把握经济适宜加息的幅度。我们认为,关键是通胀在3-4月份的回落是否符合美联储的预期幅度,在此之前市场紧缩预期会一直打满。美联储委员在没有看到满意的CPI趋势回落数据之前可能不会松口,所以适宜的做法是顺应市场预期,而非太超前市场预期。我们维持《假期海外观察系列—春节假期海外市场的喜与忧》(2022-2-6)中的观点,建议仍以防御为上,等待3月多项CPI数据和欧美央行货币政策细节落地。

附录图表

本文节选自中信证券研究部发布的报告《2022年1月美国CPI点评:1月通胀对3月加息影响几何?》;作者:崔嵘、李翀;智通财经编辑:谢雨霞。

扫码下载智通APP

扫码下载智通APP