关于电动车,市场在担心什么?

新能源车板块的行情演绎一直是波动中向上的,自2020年初到现在的两年时间,行业至少有三次大幅度回撤,但最终都因为基本面的强势兑现创出新高。到今天这个时点,板块的波动又再次加大,行业也出现了一定的分歧。

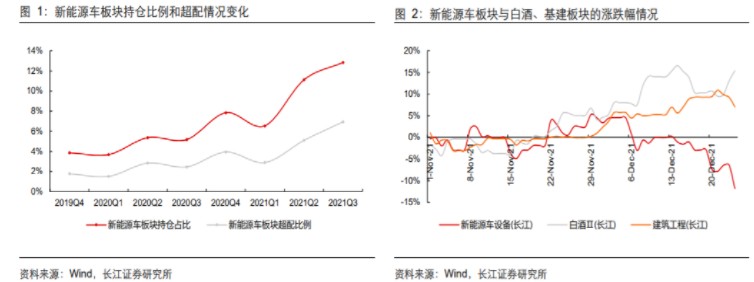

这轮调整的原因,我们交流下来主要还是交易因素中的板块再平衡影响。今年以来新能源车板块确实存在一定的交易集中,且涨幅明显超出市场,考虑到年末的风格再平衡,近期出现的系统性调仓是在情理之中。而从产业趋势来看,展望依旧乐观,各环节企业对明年的出货指引保持高位,同时一季度最新更新的排产计划展望提升,对应的一季报确定性实现高增。

那么在基本面层面,市场存在哪些担忧点,我们概况下来主要有三点:1)锂资源是否会制约2022年的需求增长,或者引发需求负反馈;2)锂电中游材料是否会出现明显的盈利周期波动;3)税收抵免政策落地推后是否会影响美国景气预期。我们对此一一解答:

一、锂资源是否会制约2022年的需求增长,或者引发需求负反馈

锂资源成为2022年最为短缺的环节已成为市场共识,因而部分投资者担心是否2021年光伏硅料短缺负反馈的逻辑会在新能源车上重现,对此我们认为是无需悲观的。

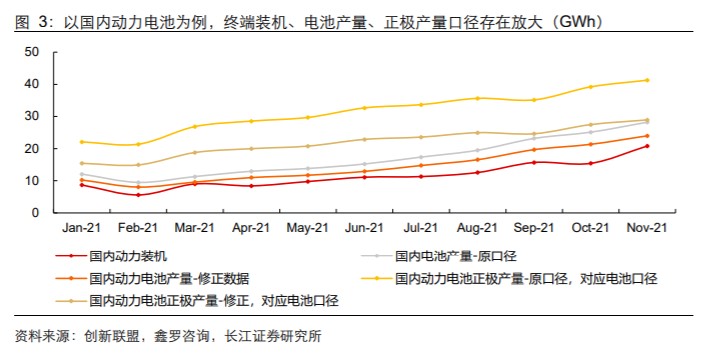

1、即使按锂资源供给制约点计算,2022年动力及储能锂电池产量仍将支撑60%的增长。动力电池属于汽车供应链,供应稳定和库存安全是企业重要的考量,因而“终端需求——动力电池产量——正极产量——资源需求”上存在层层放大的安全库存。根据创新联盟数据,2021年11月国内动力电池装机为20.8GWh,电池产量为28.2GWh;根据鑫椤资讯数据,2021年11月国内三元、铁锂正极产量分别为3.7、4.8万吨,对应电池产量41.3GWh。考虑到存在非动力需求,以及部分电池、正极用于出口,我们大致修正后得到11月动力电池产量较装机量放大约15%,正极材料能够支撑的电池产量较当前电池产量放大约25%-30%。

从逻辑上讲,不存在硬缺口的情况下,“终端需求——动力电池产量——正极产量——资源需求”的层层放大会始终存在,但如果考虑锂资源供给存在硬缺口,正极产量的极限是锂资源产量,电池产量的极限是正极产量。2021年锂盐支撑下的正极产量对应电池在680GWh左右,而锂电池实际产量约为530GWh,2022年市场悲观预期锂资源增量16-17万吨,考虑库存调节后的有效供给,对应正极口径支撑的电池产量在850GWh左右,如果存在硬缺口的情况下,正极-电池的放大系数会明显收窄,则锂电池整体的增速将达到50%以上,如果仅考虑动力和储能场景,对应增速在65%左右。因此即使在最悲观的预期下,锂电产业链的增速也是非常可观的。

2、不同于光伏终端对IRR的高度敏感,新能源车产业链对锂价上行的容忍度会明显更高,车企大概率不会选择向下游传导价格压力进而影响需求。

在锂资源及其他材料价格上涨的背景下,2021年主要是电池厂承担了成本压力,并未对整车厂全面涨价。临近年末,电池厂与车企的价格谈判也逐步深入,签订原材料联动或涨价的情况有望普遍出现。此外考虑到整车企业会在2022年面临补贴退坡(约5000元),市场担心车企盈利受到影响,选择缩减产量或向下游传导涨价影响需求。但我们认为这种情况不会发生。

首先对于车企来说,成本占比较高的产线摊销、研发投入和人员费用等均属于固定成本,在单车毛利为正情况下,车企一定会选择放大销量来摊薄成本。我们统计了市场主流电动车企的单车毛利,特斯拉、蔚来、理想的单车毛利在7-8万元,比亚迪、小鹏大约在3-4万元,即使考虑电池成本上涨10%及明年补贴下滑,明年的单车毛利仍然可观。对于其他A00级、A级车型而言,部分车企主要是基于应对双积分的考量,在当前的积分价格下,生产新能源车降低的负激励大约为1.5-2万元,即使补贴退坡、电池涨价,生产新能源车依然是缺积分的传统车企首选。

此外,还需要考虑到对于新兴造车、传统车企而言,新能源车销量的持续释放,是对于其品牌夯实、融资能力、战略转型最重要的因素,份额而非单车盈利才是当下首要追逐目标。因此2022年车企不具备终端大幅提价的必要性和目的性(特斯拉定价通常与成本联动,属于车企中的特殊案例)。

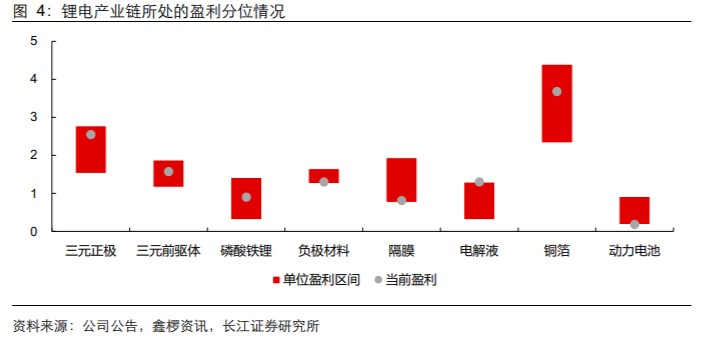

二、锂电中游材料是否会出现明显的盈利周期波动

2021年产业链正式迈入全面高景气,确实出现了诸多盈利扩张的环节,所以行业的扩产也在加速,未来供需格局会逐步扭转,但不同环节未来盈利趋势会呈现明显的分化。当前电解液处于盈利高位,三元、铁锂正极,铜箔处于历史盈利中枢偏上的位置。不过可以看到,动力电池和负极材料因成本端上涨2021年盈利能力仍处在历史低位,隔膜同样也是盈利底部,未来单位盈利向下的空间其实不大,甚至因为成本改善、出货结构改善或销量提升存在向上的可能。隔膜、铜箔、负极扩张存在一定的制约,景气持续性可能较长,即使是电解液和磷酸铁锂,在需求高速增长的背景下,相信即使供给释放,盈利能力的回落也是相对有序的,尤其是龙头公司的周期性较弱。

更重要的是,对于产业链中的优质公司,除了行业贝塔的波动外,公司的阿尔法也不容忽视,包括:1)全球化的进一步深化,目前各环节龙头均在加速布局海外,尤其是未来几年细分景气的美国供应链值得关注。2)新技术带来的份额及盈利改善,包括磷酸锰铁锂、LiFSi、高镍三元、硅碳负极等。3)一体化带来企业价值链的拓宽,其中典型的是三元正极向镍资源冶炼的切入,以及负极的一体化布局。

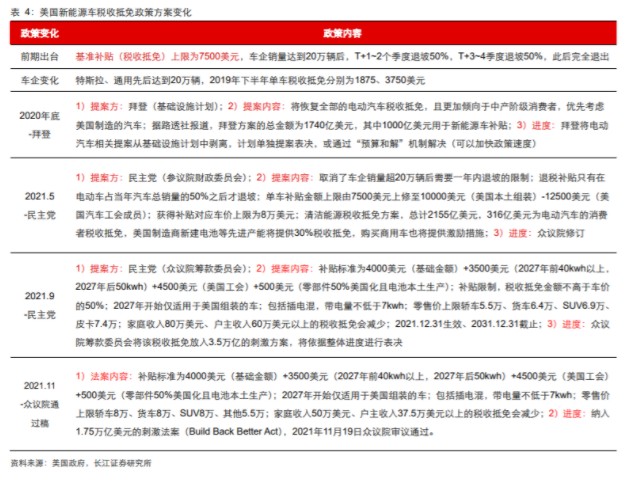

三、税收抵免政策落地推后是否会影响美国景气预期

税收抵免政策加码是美国新能源车增长的重要推动因素,其依托于《重建美好法案》于今年11月通过众议院审议,目前在参议院审议阶段,此前基于民主党多数派领袖最乐观的预期,是圣诞节前推动法案落地。但近期民主党内部出现个别议员分歧的声音(针对的是整个重建美好法案,而不是单独针对新能源板块),将导致税收抵免政策落地推迟。

其实即使不考虑税收抵免政策的加码,美国新能源车未来几年也大概率保持高速增长,一是得益于更加严格的CAFÉ油耗经济性政策近期落地,二是美国车企明年将迎来全新的新能源车型周期。

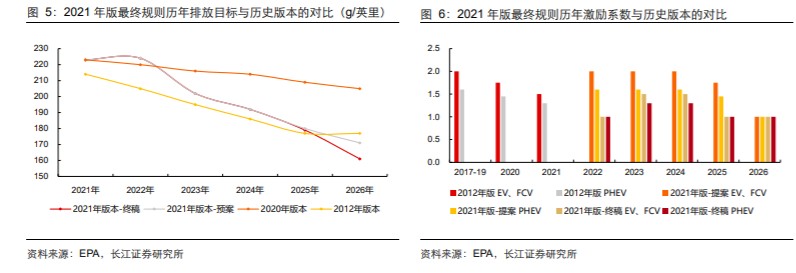

油耗经济性方面,12月20日美国环境署(EPA)发布最终版CAFE油耗经济性政策更新版,较2020年特朗普版本明显加严,较8月预案也有所超预期:1)EPA最终方案确定2026年达到55.0英里/加仑、161g/英里碳排放(2020年版本为43.4英里/加仑、208g/英里碳排放;8月提案为52.0英里/加仑、173g/英里碳排放);且2023年标准较2022年严格10%,2024-2026年每年分别严格5%、7%、10%(8月提案2024-2026年均严格5%)。2)先进技术的激励标准在8月提案中未作调整,最终规则将2022年系数调整为1,2023-2025年为EV 1.5、PHEV 1.3,2025年系数同样为1,较现有方案和预案更加严格,更重要的是该规则的调整,对于2022年也会产生影响。

对比2021年版美国方案,和现有执行的欧盟碳排放政策可知,美国在2023年的政策要求比2020年欧盟要求更严,接近欧盟2021年政策标准,有望支撑美国2023年达到13-14%的渗透率,对应230-250万辆。同时2025年要求EPA工况下的乘用车排放降至92.6g/km,预计对应NEDC排放在80g/km左右,与欧盟2025年NEDC排放81g/km目标接近,预计美国对应的新能源车渗透率合规要求将达到25%左右,对应美国新能源车需求也有望达到400万辆以上,较2021年保持60%左右的复合增长。

新能源车型周期方面,车企在美国的新能源车型正处于加速落地阶段,一方面是针对美国需求旺盛的皮卡等细分市场,先后有特斯拉Cybertruck、福特F150、Rivian R1T等车型发布,且在2021年均取得非常可观的订单表现,明年是这些车型产能爬坡年份,自然将贡献产量高增长。另一方面则是在政策约束下,车企开始加速转型,通用、福特等先后上调在美国销量目标,进一步加速消费驱动。

最后,回归到股票角度看,当前新能源车板块处于什么位置

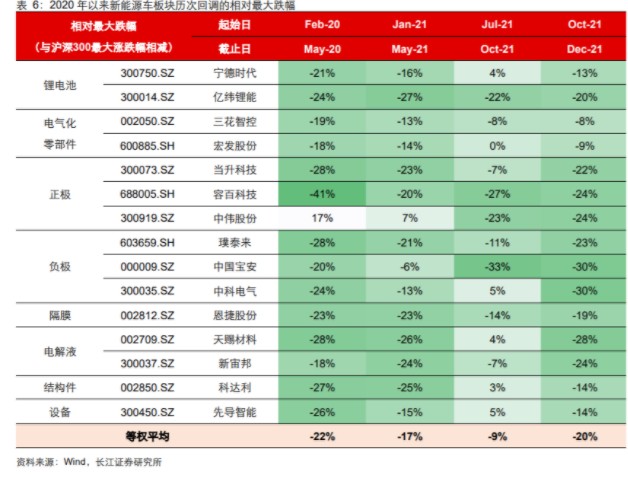

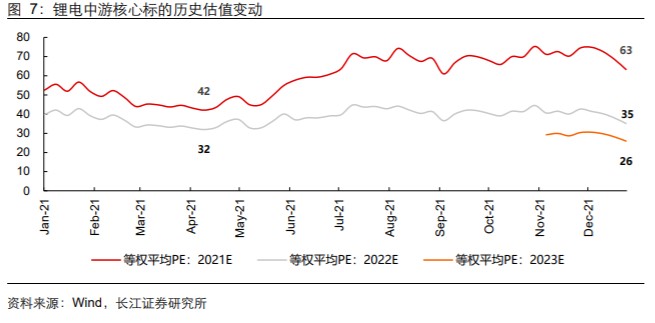

针对市场关注的三个基本面问题,我们作了对应解答,通过上述分析我们对明年整个电动车市场的高增长保有充分信心,那么从投资角度看,当前板块又处在什么位置。我们通过历史跌幅统计和估值分位两个角度进行刻画:一方面,新能源车板块近两年经历过2020年3月、2021年2月、2021年9月以及当前四轮较大幅度的回调,从相对于沪深300的最大跌幅来看,本轮回调的幅度已经达到和2020年3月、2021年2月同一水平,但无论是市场流动性因素,还是基本面的景气预期,当前均要好于过往的两次;另一方面,从估值层面看,当前锂电中游核心标的对应2022年PE为35倍,对应2023年PE为26倍,在2021年4月板块低点时,对应2021、2022年的PE分别为42倍、32倍,考虑到当前已经临近跨年,可以说板块再度处于过去两年估值的最底部。之所以板块年内涨幅明显,而估值没有明显抬升,则是因为新能源车行业基本面持续超预期,且景气预期不断上修(板块今年平均涨幅在50%左右,但板块的业绩增长超过100%)。

总结而言,无论从历史跌幅还是估值水平来看,当前板块已回调到位,虽然短期可能还会有市场风格再均衡的交易因素影响,但当前时点板块的进一步回落是为明年的估值切换提供更大的空间。

本文来源于长江证券研究所,智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP