新股前瞻|利润复合增长率达95.5%后,俊发七彩服务想冲出云南?

又一家物业管理公司递表,智通财经APP了解到,云南省最大的物业管理公司,俊发七彩服务近日向港交所主板递交上市申请,联席保荐人为中泰国际和国泰君安国际。

俊发七彩服务从事物业管理服务,历史业绩增长强劲,2020年收入规模为8.25亿元,近三年复合增长率43.6%,股东净利润1.82亿元,近三年复合增长率95.5%。按2020年在管面积计,该公司在云南省物业服务百强企业中排名第一,按整体实力看,连续8年位列于中国物业管理百强。

从物业管理公司递表上市情况看,业绩都非常不错,港交所基本都会一次性通过,那么作为云南省领先的物业管理供应商,俊发七彩服务都有啥看点呢,值得看吗?

业绩高增长,但依赖于俊发集团

俊发七彩服务成立于1999年,主要为俊发集团开发的物业提供物业管理服务,2016年,开始向独立第三方物业开发商所开发的物业提供服务,业务趋同于行业多元化,覆盖非业主增值服务及社区增值服务。该公司控股股东为李镇廷,家族色彩浓厚,主要继承了其父李俊的全部股权。

实际上,大多数同行不一样,该公司和服务的俊发集团不存在股权关系,但控股股东都是同一个,李俊成立俊发集团后,次年成立的俊发物业,两家公司基本同时发展起来的,反观多数同行是地产目公司壮大后才分出物业管理板块。李俊把俊发集团打造为云南省最大的房地产民企,也带动了俊发业务的发展。

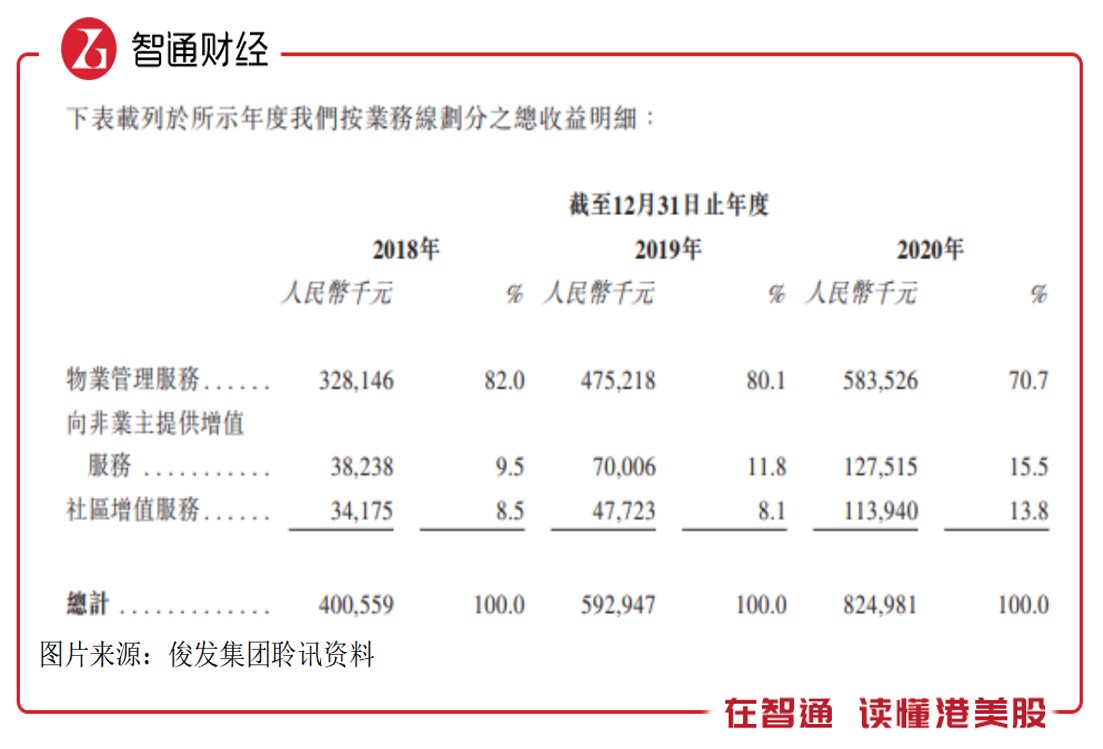

该公司的核心收入为物业管理服务,2020年收入5.84亿元,近三年复合增长率33.4%,收入贡献70.7%,相比于往年逐年下降,主要由于收入多元化驱动,非业主增值服务及社区增值服务成长更快,近三年收入复合增长率分别为82.7%和82.5%,2020年收入贡献分别为15.5%和13.8%。

俊发七彩服务物业管理主要服务于住宅物业,但物业组合多样化趋势明显,已签约管理商贸市场、写字楼及公共设施(如学校及公园),非住宅项目收入占管理物业收入比例由2018年的20%增至2020年的31%。

该公司对俊发集团依赖较大,2020年在管建筑面积2803.5万平方米,其中92.4%的份额源自于俊发集团,且常年保持在90%以上,俊发集团在物业管理业务上的收入贡献也超过90%。在市场分布上亦跟着俊发集团,集中在云南省,在管面积及收入贡献均超过90%,其余少部分分布在贵州及四川省。该公司在俊发集团的中标率常年为100%,而独立第三方有一定的波动,2020年为60%,同比还下降了。

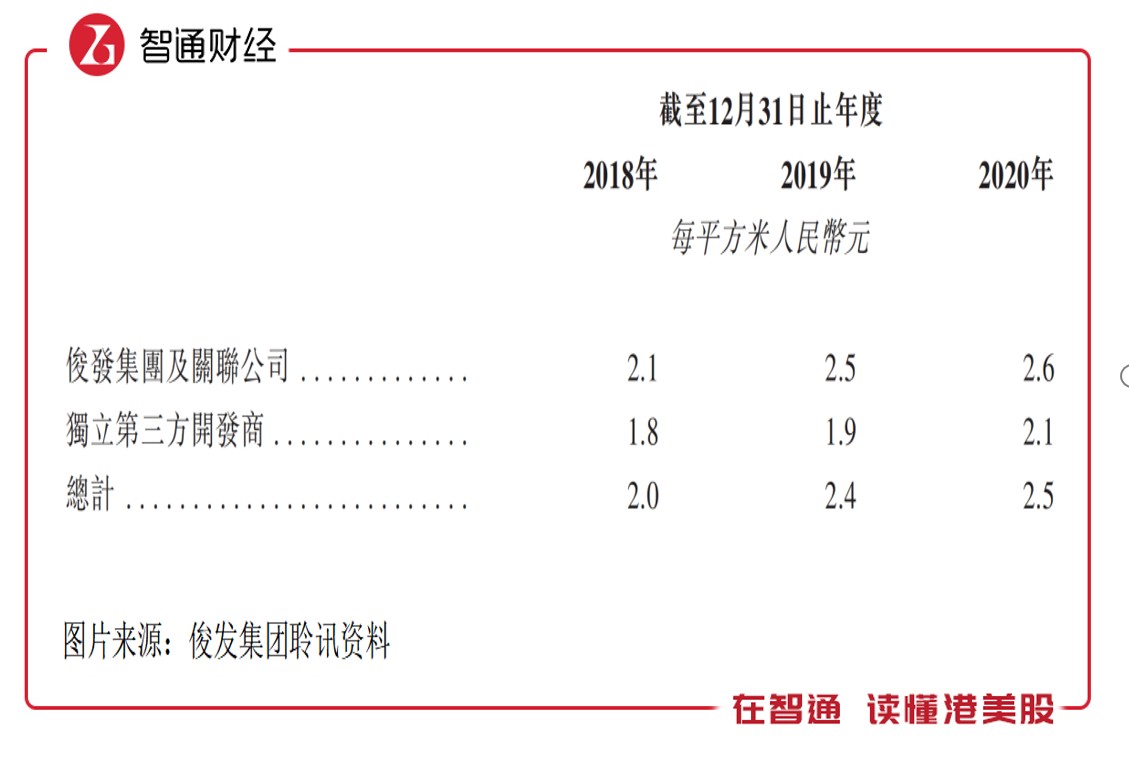

物业管理主要通过包干制收费用,该公司在俊发集团收取的物业管理费要高于独立第三方,2020年为2.6元/每立方,每年都保持一定幅度的上涨,而独立第三方为2.1元/每立方,低了近20%。期间整体收费2.5元/每立方,近三年复合增长率11.8%,叠加在管面积近三年复合增长率为10.9%,带动该业务稳健增长。

俊发七彩服务已形成多条业务驱动发展,非业主增值服务包括销售办公室及项目管理、交付前和交付后服务,核心为第一项业务,收入占比该业务超过50%,交付后服务于2020年才开始。而社区增值服务包括公共空间管理、社区资产管理、社区购物及其他社区服务,前三项业务贡献超过95%。

不过由于业务发展的依附关系,非业主增值服务依赖于俊发集团,俊发集团在该业务收入贡献常年超过95%,在社区增值服务则相对独立,俊发集团收入贡献不足30%,主要来源于第三方。值得注意的是,在社区增值服务中,社区购物发展很快,该业务透过通过社区内销售或俊发集团旗下的俊客APP向客户提供广泛的产品及服务,加大用户的购买力参透及需求探索。

盈利尚可,仍需留意后续动作

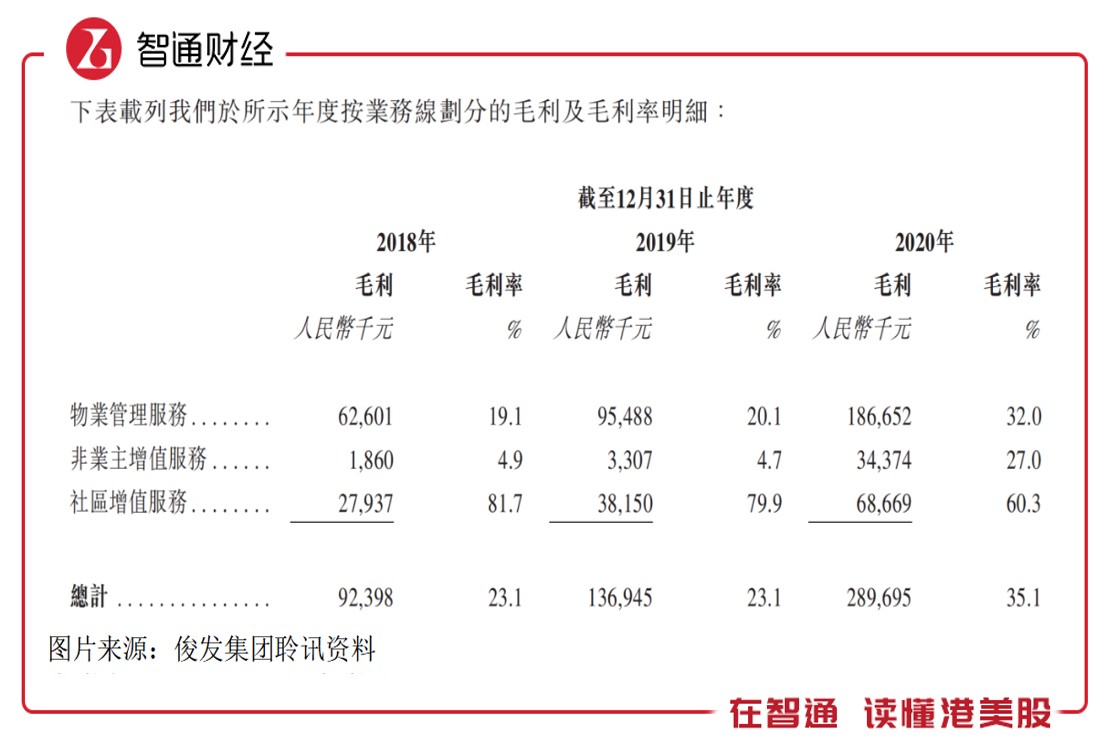

俊发七彩服务对俊发集团依赖较大,其成长主要取决于俊发集团的发展,在房地产严控的时期下,需要扩张独立第三方满足成长需求,不过俊发集团同属于兄弟公司,最大客户损失风险较低。在盈利上,该公司盈利能力逐年提升趋势,2020年毛利率35.1%,较2018年提升12个百分点,行业毛利率区间大至在30-40%。

在具体业务上,2020年物业管理服务、非业主增值服务及社区增值服务毛利率分别为32%、27%及60.3%,其中物业管理业务毛利率保持逐年提升的态势,核心原因为物业管理费的上升,而毛利率较高的社区增值服务逐年下降,主要由于毛利贡献较高的空间管理业务临时停车位的技术基础设施产生费用使得毛利率下降。

此外,在该公司各项费用中,因核心收入源于兄弟公司(俊发集团),因此销售费用较少,而没有有息负债所以也没多少融资成本,核心费用为行政成本。而在行政成本中,最主要的费用为员工费用,而员工费用并不随着收入增长而增长,2020年反而下降了,期间管理费用率4.6%,同比下降0.75个百分点。

基于毛利提升及费用下降,2020年该公司的股东净利率22.3%,较2018年提升10.55个百分点。该公司于2020年账上有4.4亿元的现金,流动负债中合约负债有3.45亿元,近三年复合增长率50.2%,扣除合约负债后,权益回报率为41.5%,保持每年提升的态势,较2018年提升达25.1个百分点。

从行业上看,中国物业管理行业保持高单位数复合增长,而百强企业则双位数复合增长,市场集中度集中趋势明显,而俊发七彩服务在云南地区上具有市场份额领先优势,在2021年云南省物业服务百强企业中排名第一。不过该公司的市场集中于云南,其他地区分布较少,相比于其他同行,处于弱势。

而且该公司主要依靠俊发集团,根据聆讯资料,其计划跟随俊发集团的发展进一步战略地跟随俊发集团的开发发展到甄选高增长地区扩张(如大湾区及长江三角洲),而目前俊发集团在大湾区及长江三角洲共承包四个城市更新项目。该公司在独立第三方开发程度较低,客户经营风险关联较大。

综上看来,俊发七彩服务在过去业绩保持了较高的增长水平,盈利水平也得到显著提升,但业绩过于依赖俊发集团,具有家族基因,独立第三方市场份额少,这几年并无明显扩张趋势,且该公司市场也集中于云南省,外省参透率低,仍需留意其后续扩张动作。

扫码下载智通APP

扫码下载智通APP