天风证券:开辟超额收益新战场,关注上半年股价与高景气背离的行业

摘要

核心结论:

①博弈7.1维稳行情的资金提前撤退,但只是放大市场波动的因素,并不关键。

②在基本面稳定的前提下,核心决定市场方向的还在于国内外流动性预期,5月中旬以来,指数层面的上涨正是修复国内外没有那么悲观的流动性。

③我们预计,就业情况是决定后续中美流动性取向的关键,近期公布的国内5月失业率、美国5月非农就业,虽然都有一定程度恢复,但中美流动性取向目前仍然维持稳定。因此,市场风险偏好和个股机会还可能继续活跃。

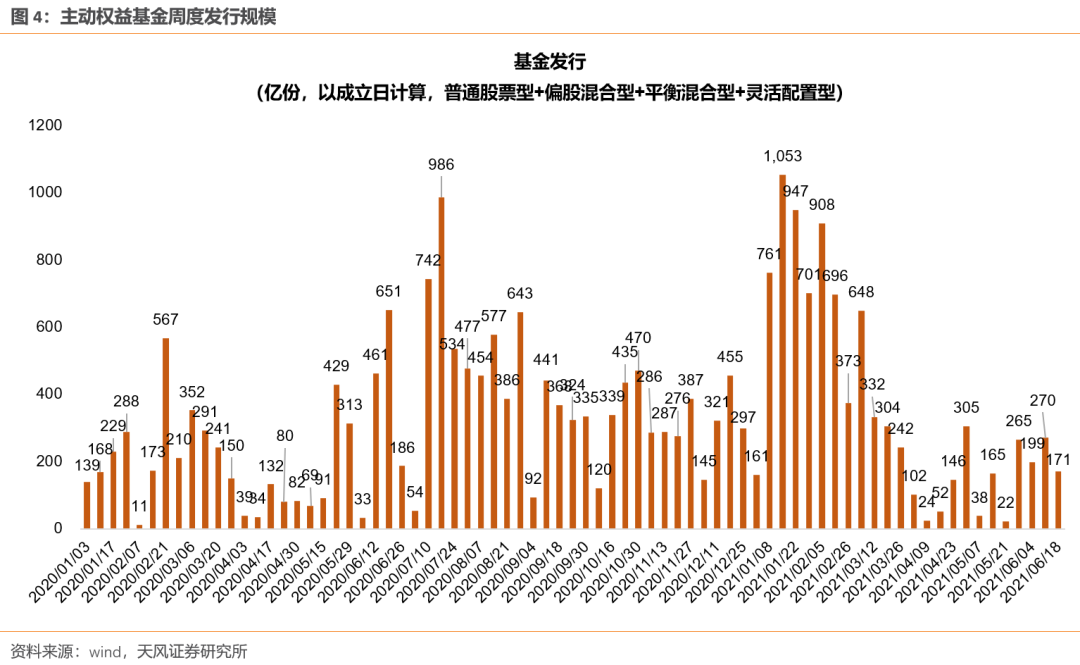

④但是,6月开始包括Q3,中美就业情况继续恢复的可能性比较大,流动性较Q3更加宽松的机会不大,同时叠加公募基金发行情况较今年1-2月(周均800亿)、去年下半年(周均400亿)差距比较明显,因此,可能会制约核心资产权重股和指数层面向上的空间。

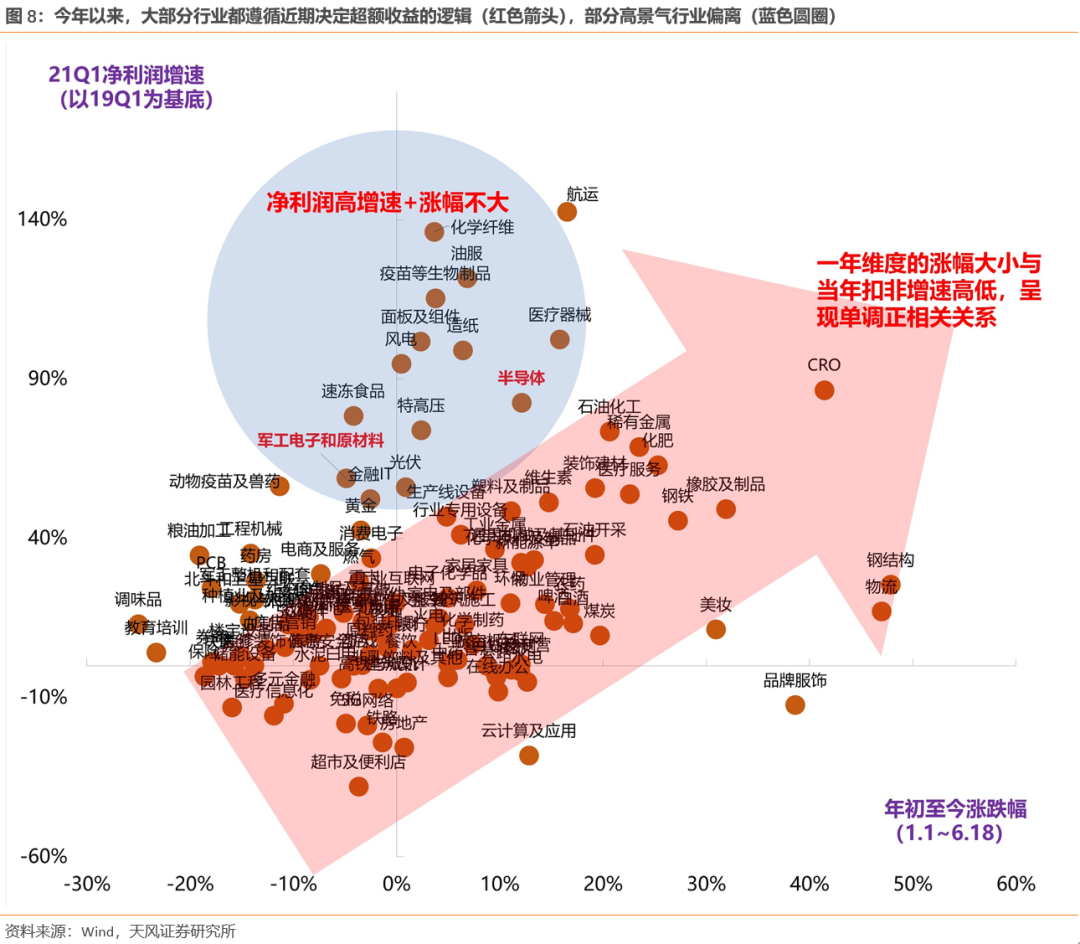

⑤5月底的报告《反弹窗口期前移,持续性关键看两因素,推荐两板块》,我们重点提出〖军工〗和〖半导体〗的机会。在随后的报告中,依据年度行业配置策略的框架,继续强化了〖军工〗和〖半导体〗的推荐。同时,类似逻辑,还可以列入观察范围的细分行业包括:化学纤维、动物疫苗、面板及组件、光伏、金融IT、生产线设备等。

01 关于国内流动性:DR007大部分时间仍然位于2.2%以下,本周公布国内5月经济数据和调查失业率

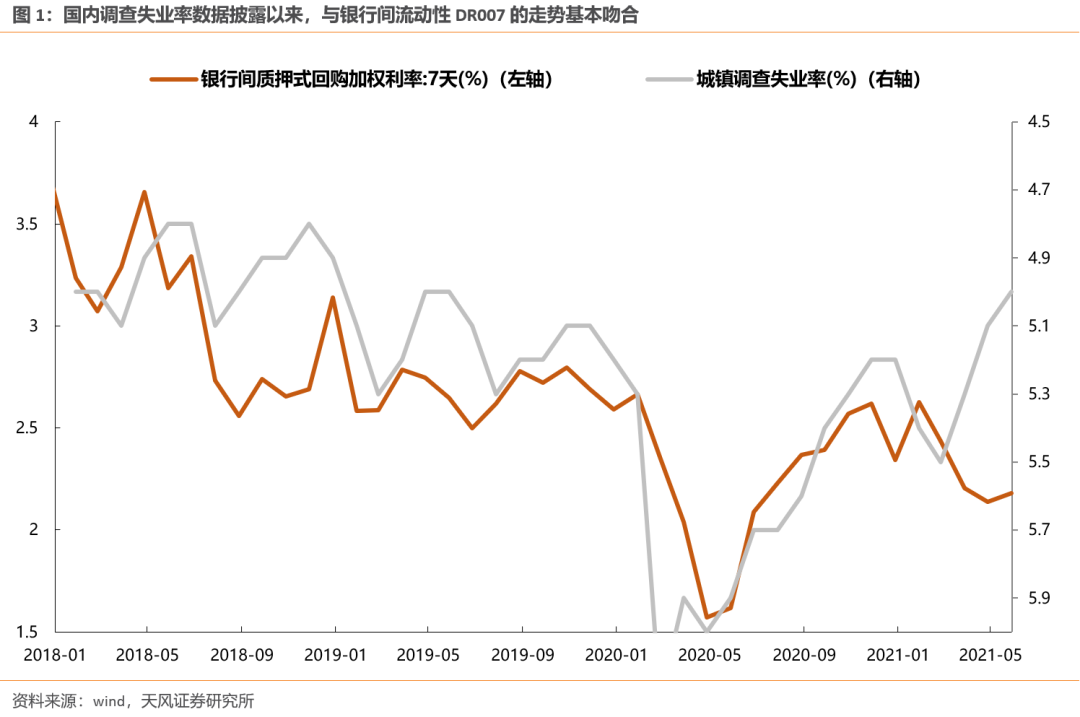

在3、4、5月连续三个月DR007均值位于政策利率2.2%之下后,6月份银行间流动性继续保持稳定,大部分时候位于2.2%以下。本周公布的国内5月经济数据,除去制造业投资外,大部分表现一般。但另一方面,全国调查失业率的数据,从4月的5.1%恢复至5.0%。

展望来看,7月中旬公布的6月国内调查失业率的数据相对比较关键,如果继续改善,则失业率回到5%以下,并且构成整个Q2失业率修复的情况,则流动性环境可能不会比Q2边际更加宽松。(在2018年国内调查失业率数据披露以来,与银行间流动性DR007的走势基本吻合,而调查失业率在Q1从5.2%上升到5.5%,使得Q2央行继续采取宽松的取向)。

02 关于美国流动性:短端利率(2年期美债)显著上行,但十年期美债维持震荡

在美联储议息会议表态的刺激下,代表政策意图和短期流动性的美债短端利率出现显著上行(从0.15%到0.26%),这也意味着投资者预期后续美元流动性可能不会比Q2更加宽松。

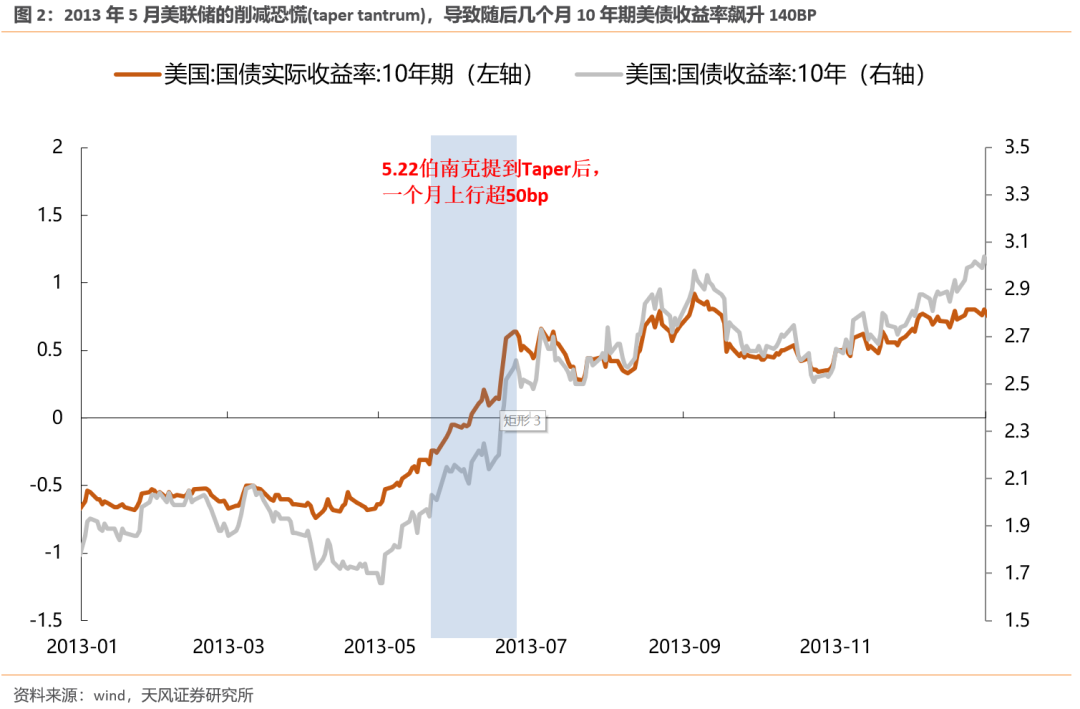

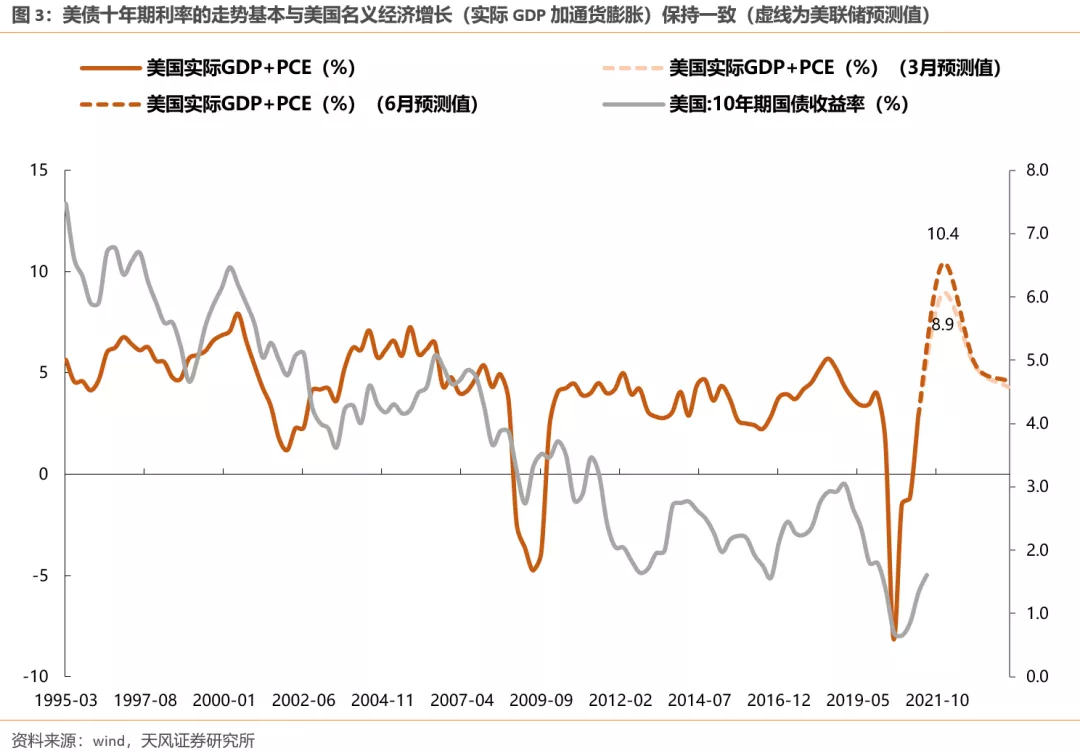

但是美债十年期利率走势仍然纠结,部分原因在于议息会议和美联储议员不断传达提前加息的预期,削减了长期的经济增长动能。但是,中期来看(未来1年左右),随着就业数据的恢复,大概率发生的事情是美联储从taper到缩减购债规模。2013年5月美联储的削减恐慌(taper tantrum),导致随后几个月10年期美债收益率飙升140BP。另一方面,美债十年期利率的走势基本与美国名义经济增长(实际GDP加通货膨胀)保持一致,而本次议息会议,又恰恰上调了未来美国的实际GDP和通胀预期(2021年实际GDP从6.5%→7.0%,PCE从2.4%→3.4%)。

因此,我们维持此前的判断:未来半年到一年,美债利率可能仍然是易上难下,于是核心资产的估值上限大概率被压制。但是另外考虑到核心资产目前的基本面比较健康,在此情况下,一年维度,核心资产的股价可能在高位大幅震荡。(Q3可能由于流动性预期的变化而调整,Q4可能因为考虑22年业绩的估值切换而反弹)。

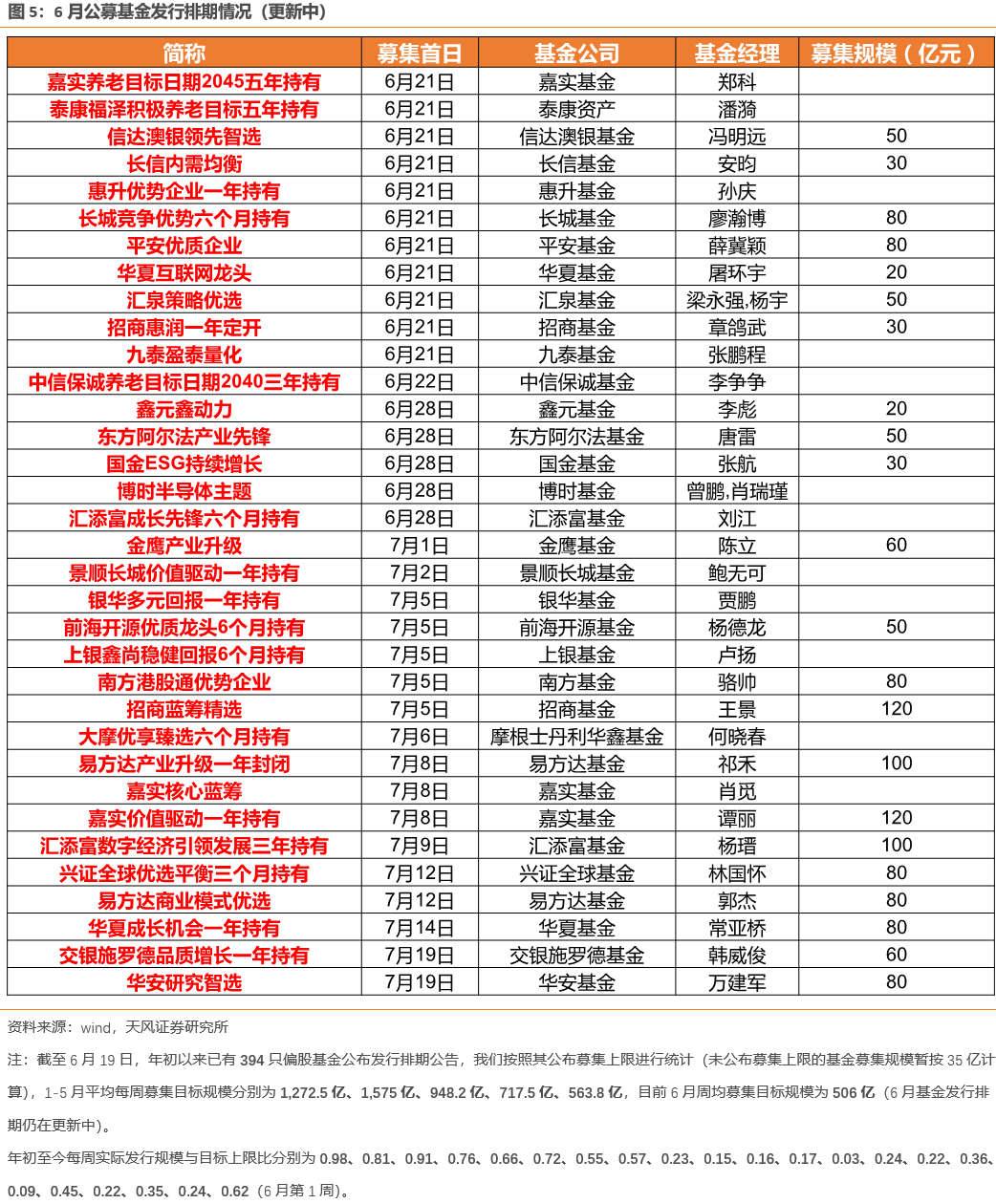

03 国内公募基金发行:边际回暖,但幅度不大,后续排期仍然较差

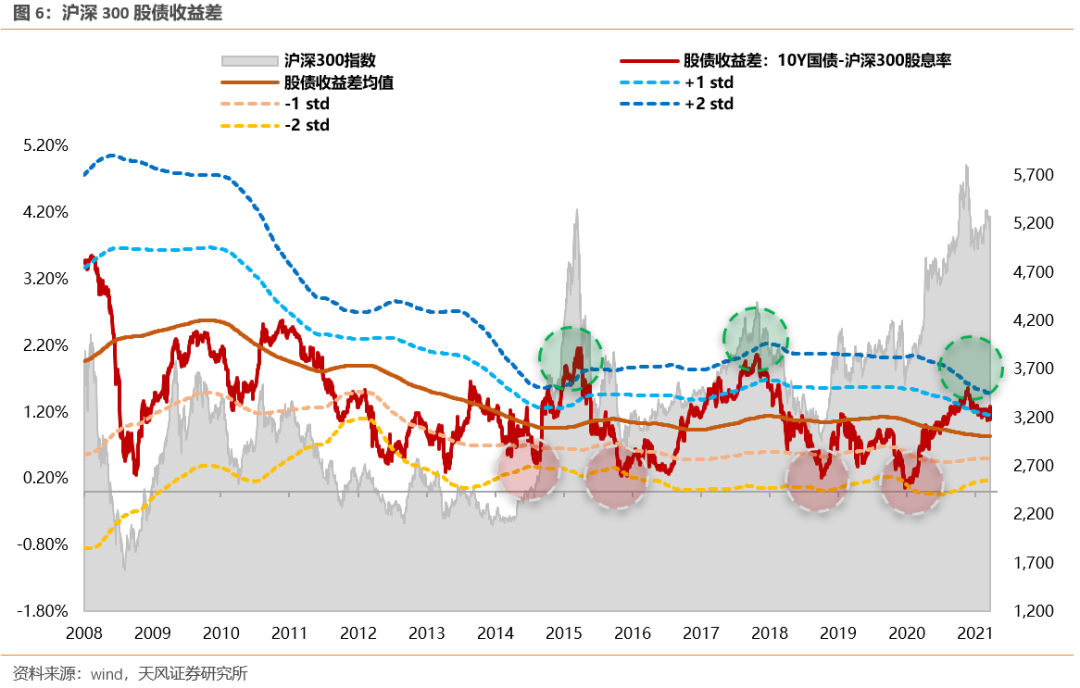

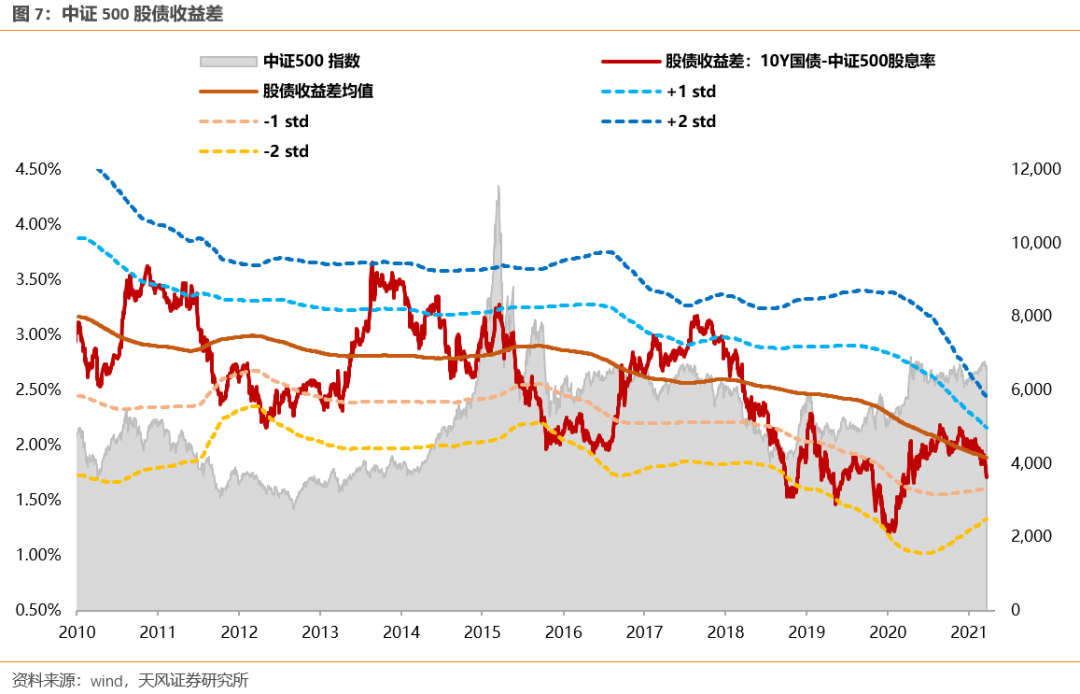

04 开辟超额收益新战场:关于风格层面,以中盘股为代表的中证500依然优于沪深300

05 开辟超额收益新战场:关注上半年股价与高景气背离的行业——继续推荐【军工】、【半导体】

本文选编自“天风证券”,作者:刘晨明、李如娟、许向真、赵阳、吴黎艳,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP