中银证券:半导体目前在景气高点,长周期展望仍乐观

摘要

国内封测产线景气度高,有望承接关联方海外订单转移。以长电科技、华天科技、通富微电、晶方科技为首的国内封测厂商目前订单饱满甚至有在手订单排期至2022年Q1,若疫情持续恶化,在股权及合作关系的带动下,有望承接订单转移。华天科技在2019年收购马来西亚著名封测企业Unisem,近期也发布了51亿元的定增预案;长电科技宣布正式完成对Analog Devices Inc.(ADI)新加坡测试厂房的收购,2020年其先进封装产量也同比增加29.25%;通富微电2015年收购AMD旗下马来西亚槟城厂的股权。

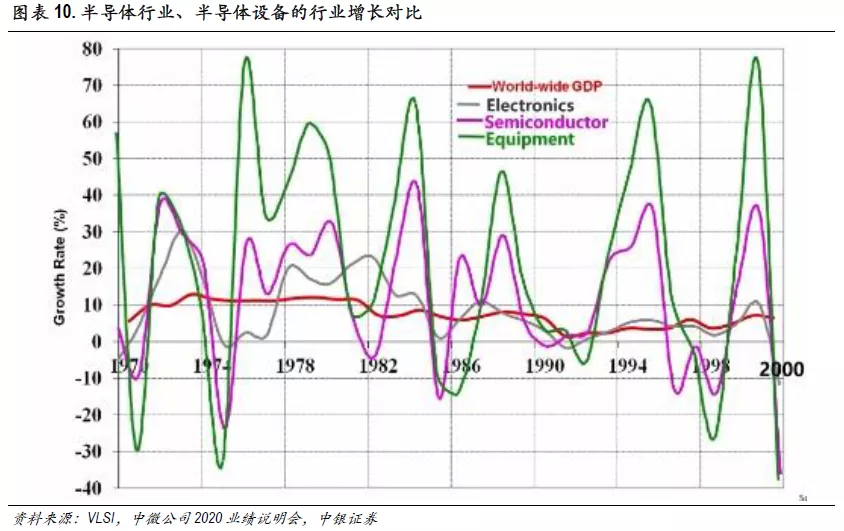

半导体目前在景气高点,长周期展望仍乐观。当前正处于半导体行业历史以来的景气最高点,属于由基本面带动的结构性高景气,相对以往的周期波动来说时间会稍有延长,2019年下半年开始至今已有近3年周期长的高景气,按历史来看已超出行业高景气尾声。对于半导体设备来说,周期性波动非常剧烈,同时也是偏前周期的行业,鉴于股价在近一年内有较大调整,目前处于初期回弹,对后期长周期持较乐观的态度,但同时也对景气周期过长对短期的波动抱谨慎观望。半导体行业整体增长波动会稍有减缓,但仍然会比整体经济波动幅度大,同样对后期长周期持较乐观的态度。

报告正文

马来、中国台湾疫情持续加重,经济生产活动受限。

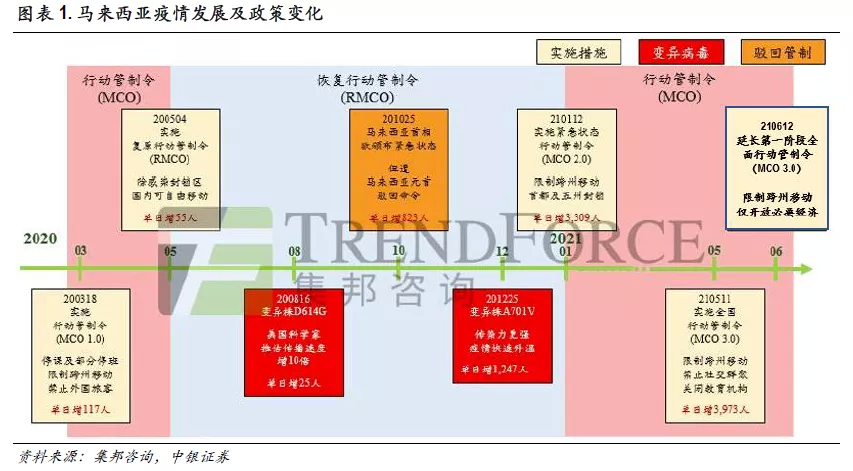

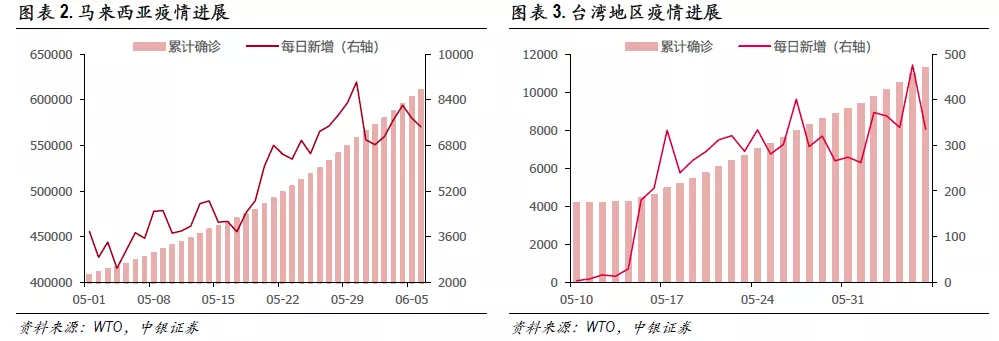

截止6月12日,马来西亚累计新冠肺炎确诊病例破60万例,累计达65.2万累计;累计新冠死亡人数为3844人,死亡率0.59%。马来西亚政府为遏制疫情,从6月1日开始在全国范围内实施“全面封锁”,暂停经济和社会活动,仅开放必要经济和服务领域,并于12日宣布延长原定14日结束的第一阶段全面封锁行动管制令2周,从6月15日起至28日继续第一阶段封锁;此前马来政府定制的封锁规定显示,封锁期会分两个阶段,第一阶段为期2周,第二阶段将维持4周,也就是说在6月底第一阶段封锁结束后还会有第二阶段。

中国台湾方面,截止6月12日,中国台湾疫情中心通报,中国台湾新增287例新冠肺炎确诊病例,已连续28天本土确诊超百例;累计死亡病例已达385例,死亡率已达3%,远高于全球平均值2.16%,连续17天新增死亡病例达两位数。

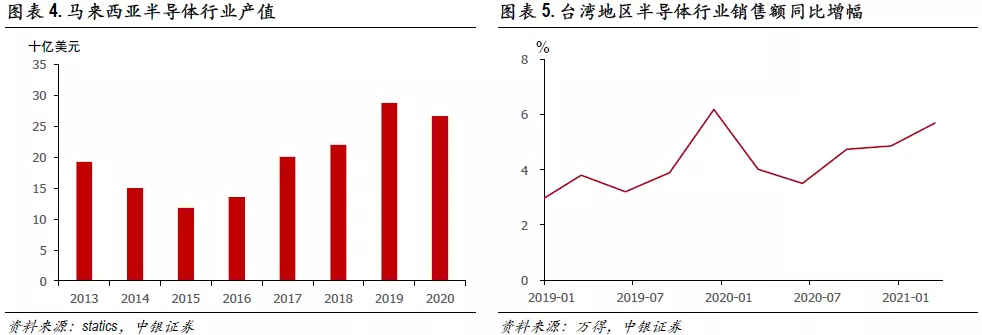

马来西亚占全球13%封测份额,“封国”政策对产能影响负面。东南亚地区是全球主要的半导体芯片封装和测试中心,statics数据显示,东南亚在全球芯片封装测试行业的市占率近27%,其中,马来西亚是全球最重要的半导体封测基地之一,占全球13%的份额。

此外马来西亚也是全球7大半导体出口中心之一,芯智讯统计数据显示全球有50多家半导体企业在马来西亚有投资。封测作为芯片制造后段的重要核心工序之一,疫情导致的封装厂和芯片厂停工断供,会使得芯片短缺的市场担忧更加剧烈,部分工艺要求较低的成熟制程芯片生产会对疫情控制较好的生产区域寄予厚望,同时也要视乎产能的的扩张是否到位。而先进制程芯片的产能会因此收到严重的影响。受马来西亚新的“封国”政策影响,当地的众多半导体工厂产线被要求维持低度人力运作,产线降载。

芯智讯资料显示,马来西亚政府要求生产线只能维持10~20%的低度人力运作,这几乎等于只是不关机的状态;另外,“封国”期间半导体公司的原材料及芯片产品进出口通关速度及运输时间也受到影响,对半导体产品产能构成冲击,总的来看马来西亚半导体封测产能以及车用MLCC、芯片电阻、固态电容、铝质电容等元器件都会受到较大冲击。

中国台湾方面,苗栗京元电子厂区内已爆发群体感染,京元电子是目前全球最大的芯片测试企业之一,本次爆发疫情的是其位于苗栗县竹南镇的厂区,这是京元电子最大的生产基地。京元电子主要业务来自于集成电路设计,约占其营业收入的76%。由于中国台湾疫情存在高度不确定性,京元电子及其行业所受到的影响仍然不可预估。如果京元电子的停工情况进一步恶化,将会直接影响到下一代芯片的研发进度以及下游电子产品的交付。

二、策略对话行业:产区疫情将如何影响半导体行业格局

Q1:当前全球半导体设备竞争格局如何?哪些子行业里国内厂商竞争力比较强?

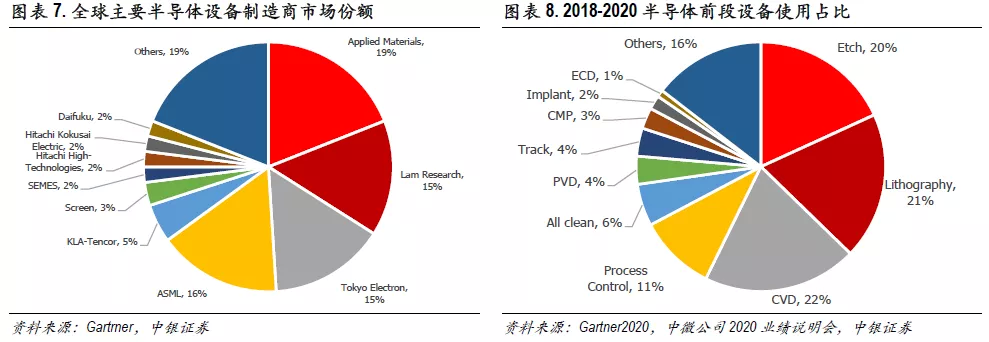

A: 当前整个半导体设备行业主要被应用材料AMAT(19%,美国)、泛林半导体LAM(15%,美国)、东京电子TEL(15%,日本)和阿斯麦尔ASML(16%,荷兰)四大家垄断。按区域划分:美国:等离子体刻蚀设备、离子注入机、薄膜沉积设备、检测设备、测试设备;荷兰:光刻机(最先进的EUV光刻机,荷兰ASML的市占率100%);日本:刻蚀设备、晶圆清洗设备、检测设备、测试设备、氧化设备。按制程工序划分:硅片厂设备(5%)、前段设备(80%,晶圆加工&晶圆针测)、后段设备(15%,芯片封装&测试);

前段设备:以刻蚀设备、光刻机、化学薄膜设备、制程控制设备为主,均被排名国际前1-4家公司寡头垄断。后段设备:以封装测试设备为主,全球的测试机&探针台被美国Teradyne、日本Advantest双头垄断,占全球半导体企业测试设备市场份额的80%以上。

据中国国际招标网数据进行统计,前段设备中,国内厂商竞争力较强的细分领域有:

1、刻蚀设备:北方华创、中微、屹唐半导体(实现国产化率超20%,其中,中微已进入国际主流晶圆厂并技术上可随其最先进制程同步)

2、清洗:盛美半导体(引领本土12英寸产线上超20%的国产化率,同时国际大厂SK海力士为第一大客户)

3、去胶设备:屹唐半导体(全面实现进口替代,国内主要晶圆产线中市占率超90%)

4、CMP:华海清科(实现本土主流产线的国产化率超20%)

5、PVD:北方华创(实现本土主流产线的国产化率超20%)

6、热处理:北方华创、屹唐半导体(实现本土主流产线的国产化率超20%)

后端设备中,国内的测试设备厂商主要有精测电子、长川科技、华峰测控、冠中集创、金海通等实现部分测试设备或分选机的国产化突破,但国产品牌主要聚焦在国内较为成熟的电源管理芯片测试设备和模拟及数模混合测试系统等领域,如华峰测控(氮化镓测试设备进入国际主流客户),而SOC和Memory芯片测试设备仍主要依赖进口品牌。

Q2:目前国内缺芯情况大概会延续多久?针对缺芯潮,国内半导体行业这两年有怎样的应对?

A:汽车缺芯面临停产的芯片荒已经蔓延到家电制造业、手机、游戏机产业等各个行业,车载电子等工业产品中还在大量使用,而这些领域使用的芯片是工艺较成熟、价格低廉的28nm-55nm工艺。鉴于全球近70%的半导体都由台积电和三星这两家公司生产,且半导体产业的景气更多在于对客户订单的情况掌握,参考台积电TSMC在一季度投资者会议中提到“芯片荒”将延续至2022年底、叠加近期东南亚和东亚的疫情复燃等不利因素,有理由相信全球缺芯情况将延续至2023年,有望在2023中至下半年间得到缓解。

受《瓦森纳安排》等对先进制程工艺的半导体设备的干扰,目前国内先进制程(14nm及以下)的芯片产能受到限制,对应的是较先进的5G、AI、高性能运算等领域。以国内新建产线中占比最大的中芯国际为例,目前国内拥有最先进制造工艺的中芯国际受美方影响,在2021年上半年就投入了12亿美元向ASML采购成熟工艺的DUV光刻设备,以提升成熟工艺的芯片代工产能,且将28nm芯片代工的产能提升计划放在了公司发展首位,其55nm代工业务也是营收的主要部分。此情况表示国内一流晶圆代工厂商正聚焦较成熟制程的芯片领域,与国际主流晶圆厂商近期计划扩产28nm产线的举动一致。

据微电子工艺技术专家、中芯国际技术研发副总裁吴汉明院士在投资者交流会上透露,目前10nm以上节点的成熟工艺占据83%的市场,而28nm及以上的工艺在国内不管是设计、制造、封测都有公司能够参与进来,且目前国内产能需要再有另外8家中芯国际才能满足。目前国内的晶圆产能集中在8寸,随着新建12英寸产线的计划陆续释放,如国家大基金二期联手华润微电子建造12英寸晶圆产线等,晶圆生产效率也会大幅提升。因此,未来相信国内缺芯情况会与国际情况一样延续至2023年,且半导体行业会先稳住成熟工艺,再去抢夺先进技术。

Q3:中国台湾地区以及东南亚的这波疫情对半导体行业影响几何?国内哪些厂商可以承担订单转移?

A:根据各公司年报发布会披露,国内目前的封测产线以长电科技、华天科技、通富微电、晶方科技为主,皆订单饱满甚至有在手订单排期至2022年Q1,若疫情持续恶化,在股权及合作关系的带动下,有望承接订单转移。

华天科技在2019年收购马来西亚著名封测企业Unisem,近期也发布了51亿元的定增预案;长电科技宣布正式完成对Analog Devices Inc.(ADI)新加坡测试厂房的收购,2020年其先进封装产量也同比增加29.25%;通富微电2015年收购AMD旗下马来西亚槟城厂的股权。

Q4:对当前半导体行业的估值怎么看?

A:目前正处于半导体行业历史以来的景气最高点,属于由基本面带动的结构性高景气,相对以往的周期波动来说时间会稍有延长,2019年下半年开始至今已有近3年周期长的高景气,按历史来看已超出行业高景气尾声。

对于半导体设备来说,周期性波动非常剧烈,同时也是偏前周期的行业,鉴于股价在近一年内有较大调整,目前处于初期回弹,对后期长周期持较乐观的态度,但同时也对景气周期过长对短期的波动抱谨慎观望。半导体行业整体增长波动会稍有减缓,但仍然会比整体经济波动幅度大,同样对后期长周期持较乐观的态度。

Q5:展望一下10年后的中国半导体行业

A:半导体产业属于全球集成的行业,供应链稳定在其中扮演着重要角色,未来3年在成熟制程芯片紧缺带动的产能扩张下,国内会逐步优化成熟制程的供应链体系,完善的供应链带来成本优势,可助推全球成熟制程芯片订单在中国区域的集中,形成一定的客户粘性。

据美国应用材料AMAT的2021Q2业绩说明会透露,目前正处于第四波计算浪潮-经济全面数字化,也是最大的一次科技技术转变的早期阶段,到2025年,机器将产生99%的数据,而人类产生数据只占1%。

未来十年半导体行业乃至半导体设备领域将长期结构性走强,半导体行业需求历史首次与人口增长及其带来的消费者行为增长脱钩,并逐步挂钩设备、服务器、汽车终端、手机终端。半导体领域的竞争将会围绕高效电源管理、高运算性能、高性价比等领域,制程进步的基础也将转向新材料、新结构、新的芯片互连方式、新工艺和新微缩方式的创新与应用。对于先进制程的芯片需求也将提高。

半导体产业链企业科创板IPO募资大幅超预期,且半导体行业发展已成为国家战略发展的一部分,在国家及地方政策和国家大基金、亦庄国投等资本的推动下,半导体企业逐步形成集中化资源整合态势,先进制程领域的核心技术和零部件供应的突破及产业化进度加速,进展符合全球半导体未来发展方向,叠加所建筑的成熟制程客户粘性,先进制程芯片制造订单也会逐步放量。

三、风险提示

东南亚地区半导体产能恢复开工早于预期;中国半导体技术受封锁程度加剧。

本文选编自“太平桥策略随笔”,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP