阿里巴巴-SW(09988)2021Q1&FY2021点评&纪要:发力下沉市场见效,多业务增长亮眼

摘要

事件:

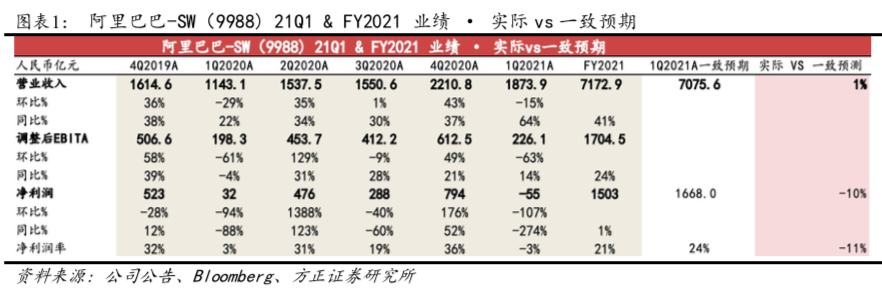

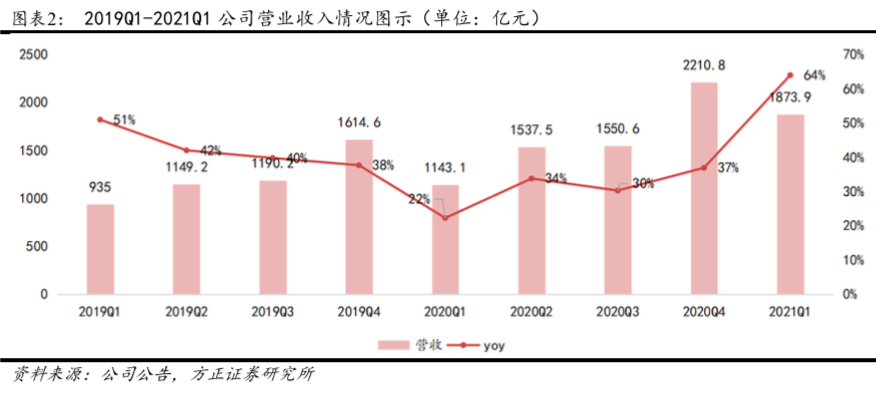

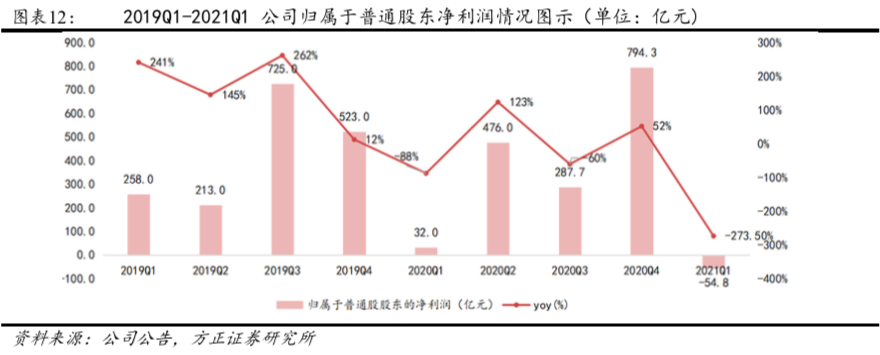

阿里巴巴于2021年5月13日发布2021年Q1季度业绩报告及2021年财政年度业绩公告。公司21Q1实现营业收入1874亿元(YoY +64%,QoQ -15%),经营利润(77)亿元,经调整EBITDA为299亿元(YoY +18%,QoQ -56%),净利润(77)亿元,归属普通股东净利润为(54.8)亿元,非公认会计准则净利润262亿元(YoY +18%,QoQ -56%)。

公司FY2021实现营业收入7173亿元(YoY +41%),经营利润897亿元(YoY -2%),经调整EBIDTA为1968亿元(YoY +25%),净利润1433亿元(YoY +2%),归属普通股东净利润为1503亿元(YoY +1%),非公认会计准则净利润1720亿元(YoY +30%)。

核心观点:

1、 阿里巴巴仍然处于高增长的快车道:反垄断法罚款182.28亿元使得阿里巴巴出现亏损,2021Q1经营利润亏损76.6亿元。但剔除一次性影响,经营利润为105.7亿元,保持高增长(YoY +48%)。

2、 新零售及直营业务,菜鸟物流服务大幅增长,21Q1同比增长134%和101%,是推动21Q1业绩增长的主要动力。

3、 阿里巴巴进入新的投资周期:对创新业务,如新零售业务,本地生活服务,淘宝特价版等的策略性投入降低了公司的利润表现,经调整EBITDA利润率从2020财年的22%下滑至16%。

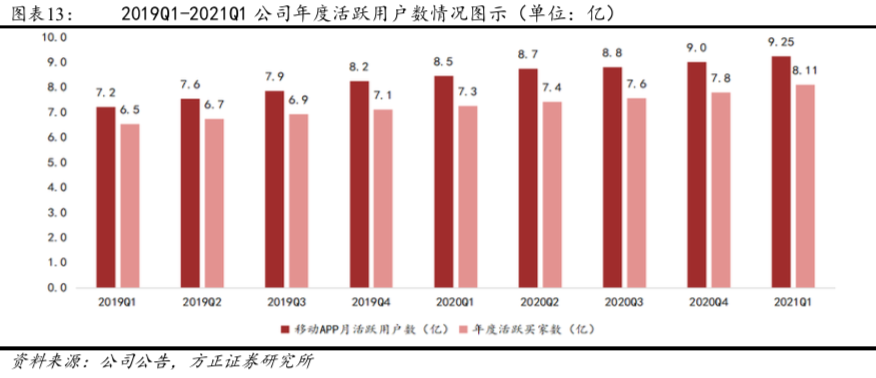

4、 下沉市场重新成为阿里巴巴的增长驱动力:淘宝+天猫的用户数达9.25亿,超越拼多多,重回第一,其中7成的新增用户来自下沉市场。

5、云计算业务的EBITA利润率首次转正。因互联网行业单一头部客户收入下降,营收增速放缓,但盈利能力提升,我们仍然看好数字化转型趋势下云计算行业的繁荣。

1、主要财务指标分析:

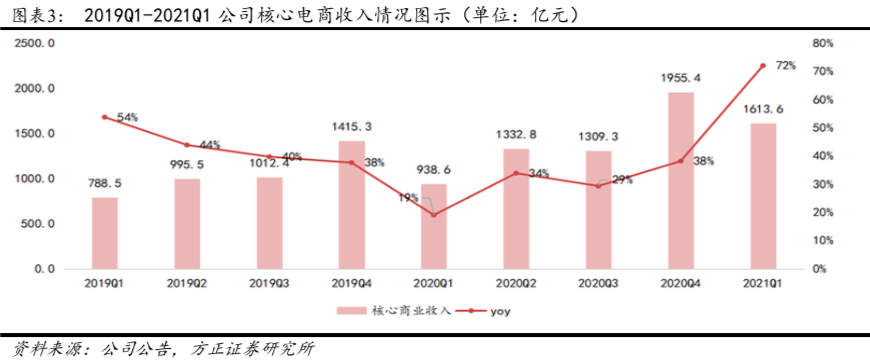

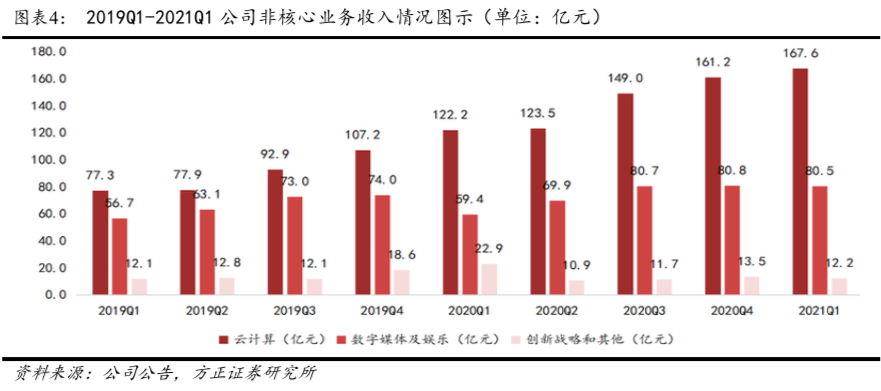

分业务收入: 21Q1公司核心电商及零售业务得益于中国零售市场线上实物商品GMV的强劲增长,实现收入1614亿元(YoY +72%,QoQ -18%);非核心业务中,由于互联网行业单一头部客户收入下降,云计算实现收入168亿元(YoY +37%,QoQ +4%),增长放缓;数字媒体及娱乐实现收入80亿元((YoY +12%, QoQ +0%),创新业务及其他实现收入12亿元(YoY +18%, QoQ -10%)。

FY2021公司核心电商及零售业务高速发展,实现收入6212亿元(YoY +42%);非核心业务中,受互联网、公关部门和金融行业客户收入增长所推动,云计算实现收入601亿元(YoY +50%);数字媒体及娱乐实现收入7312亿元((YoY +7%),创新业务及其他实现收入48亿元(YoY +8%)。

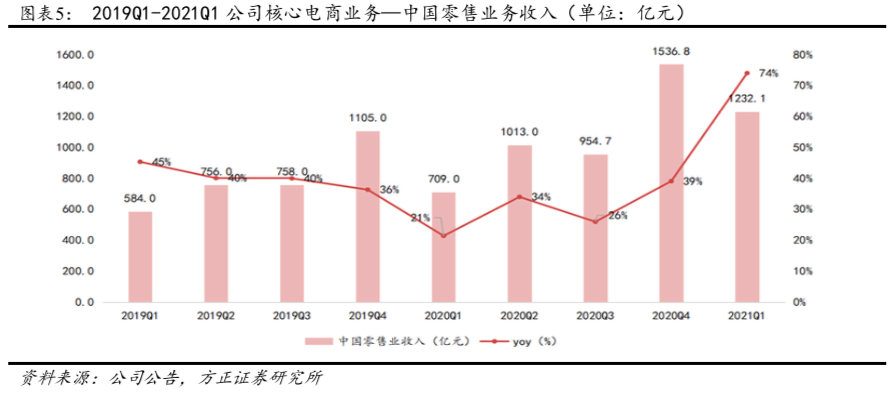

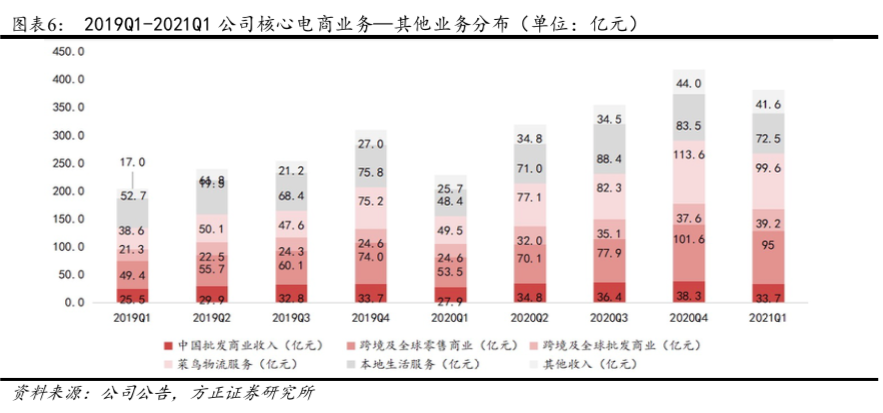

分类型收入:21Q1公司核心电商业务中:中国零售业实现收入1232亿元(YoY +74%, QoQ -20%),其中,客户管理业务实现收入636亿元(YoY +40%,QoQ -38%)得益于单次点击平均单价的上升;其他业务(主要包括天猫超市、盒马、进口直营和银泰)实现收入596亿元(YoY +134%,QoQ +14%)业务运营效率提高,高增长来源于合并高鑫零售以及包括天猫超市在内的直营业务贡献;中国批发商业实现收入34亿元(YoY +21%,QoQ-12%);跨境及全球零售商业实现收入95亿元(YoY +78%,QoQ -6%)高增长主要由于去年同期正值疫情期间,经济活动放缓;跨境及全球批发商业实现收入39亿元(YoY +60%,QoQ +4%);菜鸟物流服务实现收入99.6亿元(YoY +101%,QoQ -12%),增长源于快速发展的跨境及全国零售商业务带来的已履约订单量增长;本地生活服务实现收入73亿元(YoY +50%,QoQ -13%);其他业务实现收入42亿元(YoY +62%,QoQ -5%)

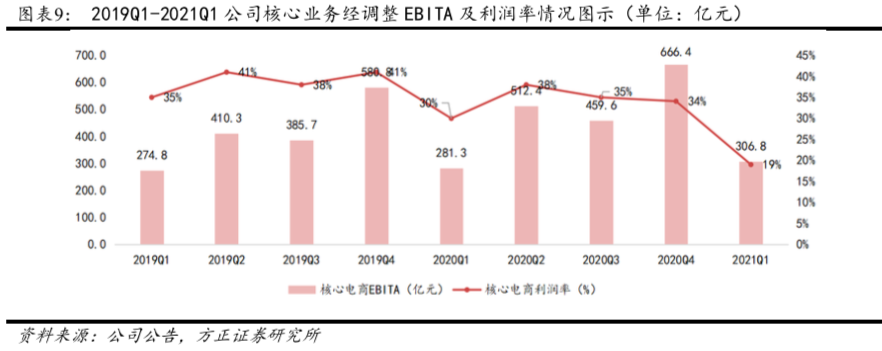

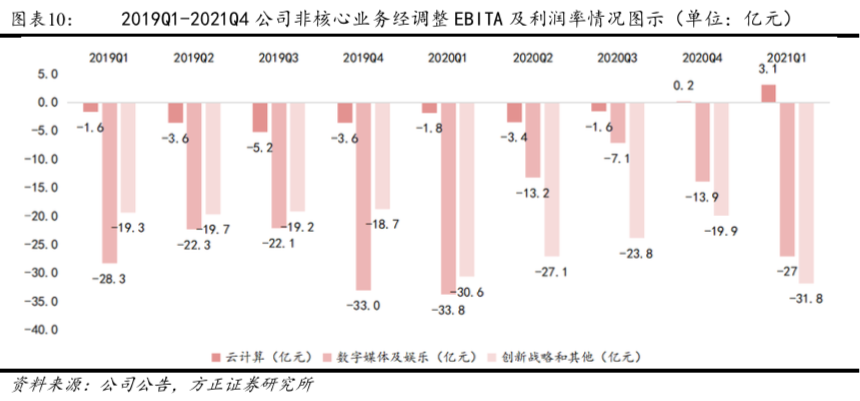

分业务经调整EBITA:21Q1公司实现核心电商经调整EBITA 306.8亿元(YoY +9%, QoQ -54%),云计算经调整EBITA 3.1亿元(YoY 72%, QoQ 1450%)实现高速增长,数字媒体及娱乐经调整EBITA 27亿元(YoY -18%, QoQ +294%),创新战略和其他经调整EBITA31.8亿元(YoY +3%, QoQ +260%),实现净增长。

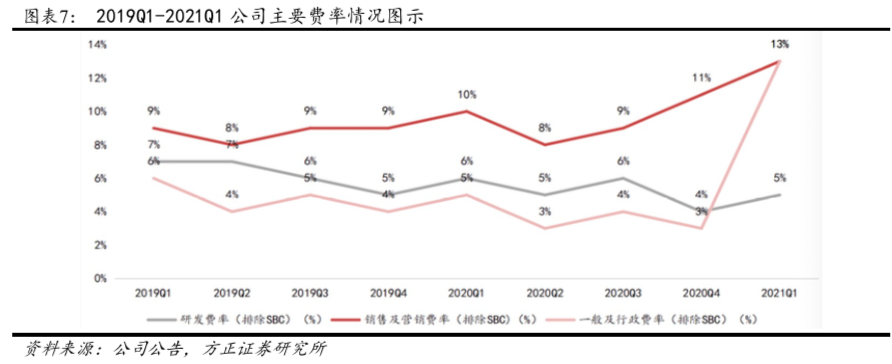

费用情况:不考虑股权激励费用,21Q1公司研发费用率5%(YoY -1pct,QoQ +1pct),销售及营销费用率13%(YoY +3pct, QoQ +2pct), 一般及行政费用率13%(YoY +8pct, QoQ +10pct) 行政费用率上升较为明显,主要是由于反垄断法的罚款。

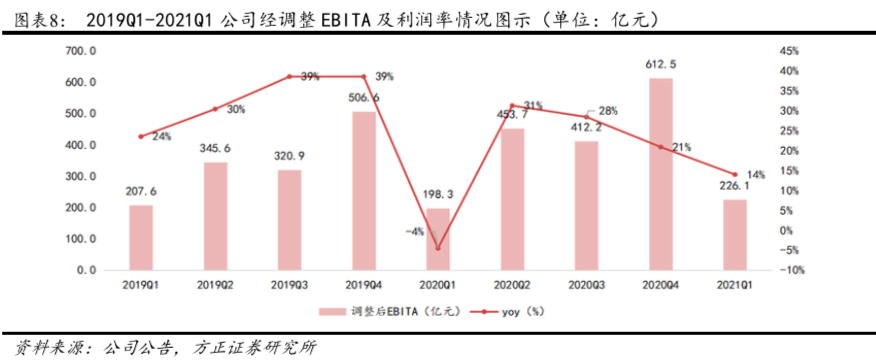

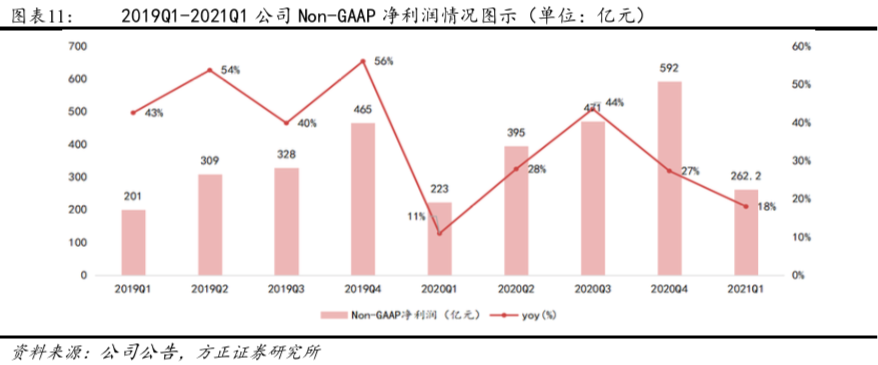

经营利润及利润率情况:21Q1公司经营利润为-76.6亿元,经调整EBITA为226.1亿元(YoY +14%,QoQ -63.1%),EBITA利润率为12%,Non-GAAP净利润262.2亿元(YoY +18%, QoQ -56%),归属普通股东净利润为-54.8亿元(YoY -273%, QoQ -106%),净利润率为-3%。

2、经营数据分析:

(1)年度活跃用户数:21Q1公司年度活跃买家数达到8.11亿,相比上一季度增长3100万。

(2)APP月度活跃用户数:21Q1公司移动APP月活跃用户数达到9.25亿,相比较上一季度增长2,300万。截至2021年3月31日,淘宝特价版用户规模已突破1.5亿。

(3)2021财年每位消费者在中国零售市场平均花费达到9,200元。

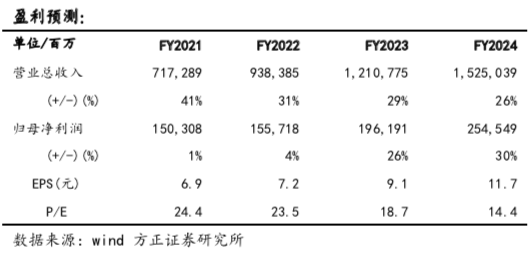

3、盈利预测:我们持续看好公司长远发展和后续业绩的增长。我们预测2022-2024财年营业收入分别为9,384/ 12,108/ 15,250亿元,净利分别为1557/1962/2545 亿元,EPS为7.2/ 9.1/11.7元,对应PE 24X/19X/14X。我们认为阿里巴巴仍然处于高增长的快车道,给予目标PE 28X/25X/22X,对应2022-2024财年目标价243/273/312港币,维持“推荐”评级。

风险提示:宏观经济增速下滑,市场竞争加剧,行业增长不及预期,政策风险,变现率及毛利率提升不及预期,新业务拓展低于预期,业务过度多元化、协同不足,运营资金不足,盈利不达预期等。

报告正文

(1)分业务收入

分业务收入:21Q1公司核心电商及零售业务得益于中国零售市场线上实物商品GMV的强劲增长,实现收入1614亿元(YoY +72%,QoQ -18%);非核心业务中,由于互联网行业单一头部客户收入下降,云计算实现收入168亿元(YoY +37%,QoQ +4%),增长放缓;数字媒体及娱乐实现收入80亿元((YoY +12%, QoQ +0%),创新业务及其他实现收入12.2亿元(YoY +18%, QoQ -10%)。

(2)分类型收入

分类型收入: 21Q1公司核心电商业务中:中国零售业实现收入1232.1亿元(YoY +74%, QoQ -20%),其中,客户管理业务实现收入636亿元(YoY +40%,QoQ -38%)得益于单次点击平均单价的上升;其他业务(主要包括天猫超市、盒马、进口直营和银泰)实现收入596.1亿元(YoY +134%,QoQ +14%)业务运营效率提高,高增长来源于合并高鑫零售以及包括天猫超市在内的直营业务贡献;中国批发商业实现收入33.7亿元(YoY +21%,QoQ-12%);跨境及全球零售商业实现收入95亿元(YoY +78%,QoQ -6%)高增长主要由于去年同期正值疫情期间,经济活动放缓;跨境及全球批发商业实现收入39.2亿元(YoY +60%,QoQ +4%);菜鸟物流服务实现收入99.6亿元(YoY +101%,QoQ -12%),增长源于快速发展的跨境及全国零售商业务带来的已履约订单量增长;本地生活服务实现收入72.5亿元(YoY +50%,QoQ -13%);其他业务实现收入41.6亿元(YoY +62%,QoQ -5%)。

(3)主要费率情况

主要费率情况:不考虑股权激励费用,21Q1公司研发费用率5%(YoY -1pct,QoQ +1pct),销售及营销费用率13%(YoY +3pct, QoQ +2pct), 一般及行政费用率13%(YoY +8pct, QoQ +10pct) 行政费用率上升较为明显,主要是由于反垄断法的罚款。

(4)经调整EBITA情况

经调整EBITA情况: 21Q1公司实现核心电商经调整EBITA 306.8亿元(YoY +9%, QoQ -54%),云计算经调整EBITA 3.1亿元(YoY +72%, QoQ +1450%),盈利能力提升,数字媒体及娱乐经调整EBITA -27亿元(YoY +19%, QoQ -94%),创新战略和其他经调整EBITA-31.8亿元(YoY -3%, QoQ -60%)。

(5)利润及利润率情况

利润及利润率情况:21Q1公司经调整EBITA为226.1亿元(YoY +14%,QoQ -63.1%),EBITA利润率为12%,Non-GAAP净利润262.2亿元(YoY +18%, QoQ -56%),归属普通股东净利润为-54.8亿元(YoY -273%, QoQ -106%),净利润率为-3%。

2. 主要经营数据分析: 活跃用户数高速增长,下沉市场发力。

(1)年度活跃用户数

年度活跃用户数:21Q1公司年度活跃买家数达到8.11亿,相比上一季度增长3100万。

(2)APP月度活跃用户数

APP月度活跃用户数:21Q1公司移动APP月活跃用户数达到9.25亿,相比较上一季度增长2,300万。截至2021年3月31日,淘宝特价版用户规模已突破1.5亿。

附录:阿里巴巴 2021年一季度及2021财年业绩交流会投资者问答

1. 投资方面,管理层提到了增量利润的再投资,是否会出现0利润增长?投资重点领域是哪些?管理层对于投资持审慎态度,会采用KPI等方式,如何来衡量投资的回报?

答:在业绩公告中,我们提到讲利润增量全部投资,投资人会问是要利润还是要增长?全部进行投资是否意味着利润为0?其实对阿里来说,利润和增长并不矛盾。在过去几年,极少量的公司能够实现投入潜在增长领域的同时还能够实现利润增长。我认为现在还有很多的市场潜力,包括核心商业和其他领域,在核心商业方面也有很多的价值提供可以做。

我认为仅仅保障利润,对于阿里的长期投资者是非常愚蠢的,有很多的竞争对手,发生着巨大的亏损,在不断地投入市场。而我们的热门领域,我们能创造的价值和已经有的资源让我们没理由不投资。我们不去保证利润的增长、持平或者下降,我们的投入是有纪律的,这都会反应到客户的评分上。所以最后还是归结到长期的利润增长或者收入增长。

在投入的不同业务领域方面,目前包括核心商业领域,新零售、社区服务,国际业务,本地服务还有物流。在投入方面,我们希望获得的结果,比如是用户量的增长,用户粘性的提高,以及商家从我们的服务中获得价值。

投入方面我们主要采用三个战略,无论是内需、全球化还是高科技融合,我们都会进行投入,因为这三个领域我们都看到了巨大的增量的机会。在内需领域,首先中国AAC(年活跃用户)已经到达了8.9亿,在中国的广义消费市场中,阿里的生态中各种平台加起来一共是8.9亿,这是我们最新的数字,但是实际上在按照购买频率来讲,如何把8.9亿用户变成不只是AAC而是月度购买用户,甚至每天的购买用户,这中间有巨大的潜力,中国最广大的和最有消费能力的消费者和不同层次能力的消费者都在我们平台上,我们怎么样增加这样的频率,这是一个很重要的视角。

同时尽管在中国的内需市场,我们有8.9亿的年度购买用户,但是实际上在广大的低层级的城市和农村,还是有巨大的人口空间,就像我们所说到的去年的财年当中,我们在中国零售市场增加了8400万的用户,70%是来自于低层级的地区,我们认为这样的空间还非常大,我们仍然会增加新的用户,我们希望在未来的财年在中国率先做到10亿的购买用户,这也是我们第2个投入的领域。

除了消费者的成长和消费频次增长以外,商家的成长包括减轻商家负担,降低商家经营成本上,我们也为了长期的增长、可持续增长也出台一系列措施,有一些已经公布了,我们正在陆续的做出努力,希望能够给商家更加宽松的经营环境,这也是我们投资的一个方向。

除了这些以外,我们在内需领域还有基础设施建设、物流体系的建设,包括供应链和采销的建设,这些都是为了长期的用户的价值发现和用户需求的满足,我们会继续努力,这些方面我们都会有相对应的目标和KPI来监控进我们的进展。

在全球化的领域我们现在很高兴看到在海外的AAC已经达到2.4亿,我们会继续投入,增加我们的海外消费者基数,我们希望能够在未来几年把这个数字翻倍。

在技术领域,尤其是云计算,这是一个时代的机会,所以我们在核心技术上,特别是云计算和大数据的上,还会增加投入,这些投入不仅涉及到云,还会在科技的投入上,对下一代的消费体验,对物流这些方面技术上我们能够进行投入,这是我们坚信这样技术上的投入会使我们内需的增长、全球化的进展都能够受益。

2.我的第一个问题想要了解一下客户管理收入 CMR未来一年的展望,我们也看到CMR数字比较扎实,在22财年当中展望如何?特别是take rate(转化率)方面趋势怎样?第二个问题是关于竞争格局方面,阿里的产品供应面非常广,品种很丰富,科技这方面很强,如何发挥这些优势更好的进入低线城市?

答:关于客户管理收入CMR的增长,我们也报告了本季度同比增长是24%,如果看过去各个季度其实一直都有比较强劲的增长,尤其是考虑到本来基数较高的情况,我想未来的情况还是有维持较高增长的潜力,这部分收入其实是商家支出的预算,以此来购买一些服务,那我们的take rate是4%,我们提供一些销售、营销、品牌打造的服务,收取费用,这方面也是有进一步提高的空间,当然还有其他渠道为商家提供服务。

这些年来,我们的take rate一直是在提高。我们也会去加大对商家的支持,上一次电话会议当中我们已经提到了其中的一些措施,比如说会免收商家的一些收费,也会投资于我们的平台基础设施等一些支持措施,因此可见我们为商家创造的这些价值并没有积极迅猛的变现。我们的客户管理收入占总收入的百分比为43%左右,那么如果来看看前几年的时候,这个数字高达百分之七八十,所以我们的CMR是在较快的增长,但是与此同时占总收入的比重继续下降,我认为这样的趋势还会继续延续下去。原因是我们现在正在推行的多引擎的增长战略,新兴业务是在不停蓬勃发展,占总收入的百分比相应的也在提高。

我再纠正刚刚所提到的一个数字,CMR24%的增长是针对于财年全年而言的,实际上季度增长是同比达到40%。

我来回答第二个问题,如何利用技术来增强我们的竞争力,阿里一直认为技术是关键,我们也非常自豪,能够有如此强大的技术开发的能力,并且能够在竞争激烈的市场环境中,不停的把研发的新技术整合到实际的运营当中。在国内消费内需来讲,一个大的问题就是如何不停的获取新客,如何留住市场上的消费者。这一方面我们主要以利用我们的技术优势来进行很好的匹配,抓住消费者的需求,我们现在产品供应非常丰富,用户基础非常巨大,我们靠的是完全自动化的人工智能驱动的匹配技术来不停的提高和优化转化率。

一方面可以提高交易额,同时也可以满足更多的不同客户更多元的需求,这是第一。第二,在获得新的消费者之后,我们另一个关键的考虑就是如何把每一个客户的生命周期价值最大化,这里面要进行很多的交叉销售,为此我们会建立每个用户的画像,了解他的需求,结合不同产品的特性,能够不断的为这客户的提供新的产品和服务,个性化的定制。

技术创造优势不仅在于消费者的运营,在其他领域也非常关键,举例来讲,物流领域,对于菜鸟而言技术非常重要,靠着技术才能打造智能的数据驱动的物流,以及运行网络从而能够为国内的和国际的商家提供最好的服务,同样云技术也是关键。我们刚才的书面发言稿中也讲到了,我们也不停的投资云方面的技术,云产品不仅对标国内,也对标国际上竞争对手的核心云产品,从而确保产品处在同类产品的最好水平。

3.我想进一步了解业务模式,最近几年我们知道直营业务就是所谓的1P业务占收入百分比在不断的提高,今天还讲到社区电商业务来做新的投入,我的问题是社区电商业务当中离不开零售还有盒马他们提供日常必需品、生鲜、快消品等等,想要知道未来这样演化下去,长期来讲1P和3P的各占比例大概是怎样的?生态系统会是怎样未来的指引?和3P业务,有怎样的目标?

答:总而言之,我们对于未来1P和3P各占的比例没有特定的目标,我们也不会为这样的目标做任何主动的管理,我们认为最终什么比例是一个有机增长的自然结果。其实对于阿里来说,我们的业务增长一直都是依赖于两个所谓“飞轮”。第一个就是客户运营,我们能够以非常智能高效率的方式来管理和运营我们的客户,创造需求,一方面这是靠我们的技术去了解我们的用户,深挖洞察,同时提高他们的参与度,不光是在于消费者规模大小还要看在平台上的投入的时长和参与度。

另外第二个“飞轮”就是在供应方面和商家方面非常多元丰富,我们相信这一点对于提高用户粘性很重要,我们也不停的在这些方面做投资,加大我们的客户管理和需求创造方面的能力,这些年来我我们一直不停的加强商品和供应链方面的能力,因为无论用户是多少,互动频率和参与率多高,必须有高效的供给和能力,对于任何零售业务来说这是非常必要的,包括电商也是如此,因此我们也不停的加大投资来加强、发展在供给链和供应链这一方面能力,阿里巴巴非常自豪拥有这样两个飞轮,是世界上仅有的公司之一,既拥有非常强大的消费者运营管理能力,也拥有非常好的商品和供给供应链方面的能力,这二两个飞轮,未来也这也是公司长期增长、取得成功的关键。

4.淘宝特价版,管理层是否考虑,过些年把它赋能到7亿或者8亿的用户的规模,如果是这样的话,未来淘宝特价版和淘宝天猫的关系将如何?淘宝特价版的发展会不会侵蚀到淘宝天猫原来的业务?另外似乎没有看到淘宝特价版的发展,对于竞争对手有特别大的影响,不知道未来竞争格局将会怎样?

答:淘宝特价版的价值主张,非常清楚,也就是说他是针对对于价格比较敏感的消费者,能够为他们提供性价比高的一些商品。在供给方面,他的聚焦点是工厂和田地,直供给价格敏感型的消费者,所以他在这里主张应该是非常简单,很明确的,他们给这样的寻求高性价比的消费者,非常简单的购物体验,这就是是淘宝特价版。我们很高兴能够看到过去的一年当中淘宝的特价版的MAU已经达到了1.3亿,全年来讲,AAC数字达到1.5亿,我想这是一个非常好的起步。

中国是个人口大国,地缘非常广袤,有不同的类型的消费者购买,购买力各不同,所以我们认为布局非常合理,能够满足不同的消费者,不同层次的消费者,满足他们不同的偏好,在这个意义上,特价版是我们整体中国零售市场平台的一个非常好的正面的补充,这样的淘宝特价版能够为我们带来什么样的价值?我刚在在开场陈述中我也讲到了淘宝特价版用户平均购买金额的提高是高于整体中国零售市场的同期的提高,如果我们能够给到人们更多的选择,在整个生态系统中总体的消费水平是会有所提高的,因此我们会继续汇投资淘宝特价版,你还问到会不会对竞争对手带来影响?我想淘宝特价版的目标非常的明确,非常清晰,我们也很有信心,这个所谓的影响是马上会到来。淘宝和天猫作为我们的旗舰品牌,产品的选择更加的丰富多样,所以淘宝特价版的价值主张非常不同,我们的目标就是形成一个矩阵,能够覆盖到所有的各类不同消费者不同的需求。

本文选编自“杨仁文研究笔记”,作者:韩筱辰;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP