中国现制茶饮空间可期!高增赛道品牌渐显,Z世代开启茶饮新时代

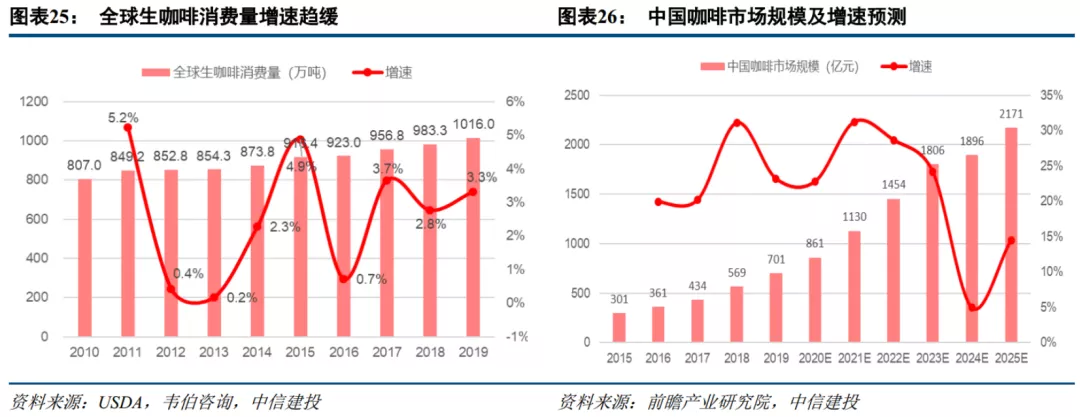

新式茶饮继承和发展了中国的茶饮文化,符合中国消费者口味偏好,更紧紧抓住了Z世代消费者需求。通过与传统茶饮市场、咖啡市场及相应头部品牌的对比研究,可以预测现制茶饮行业的市场空间以及未来的发展趋势。

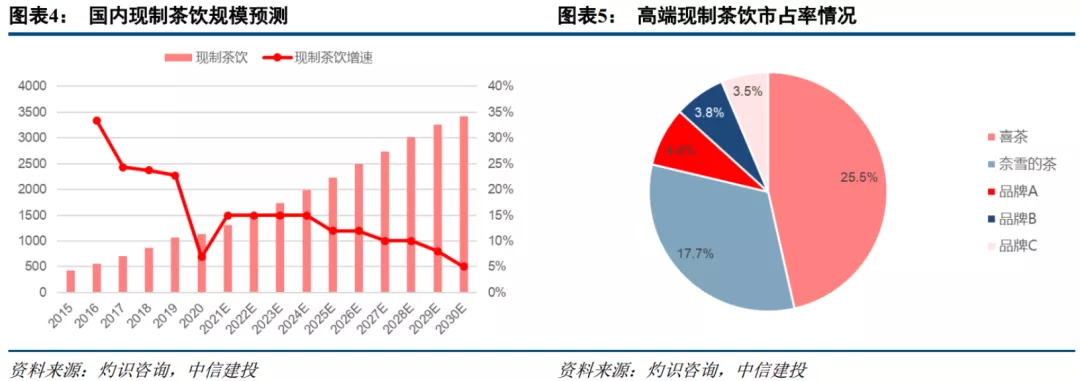

预计2030年现制茶饮市场规模约达3500亿元

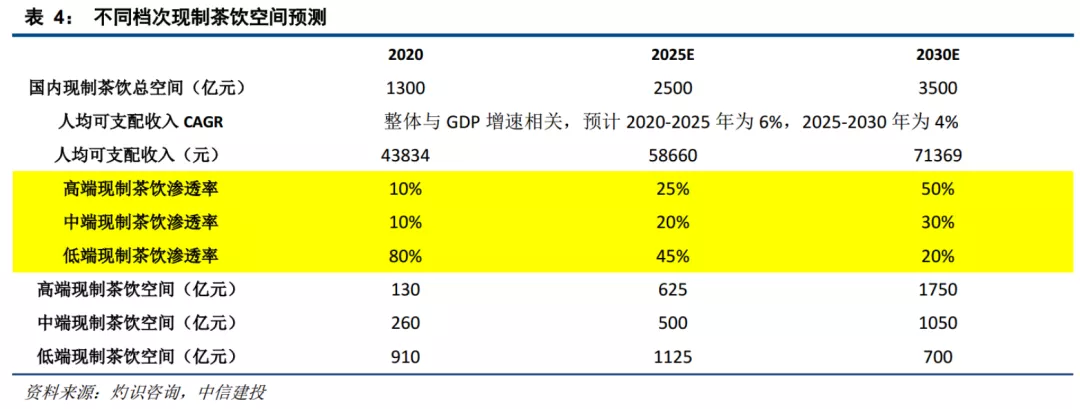

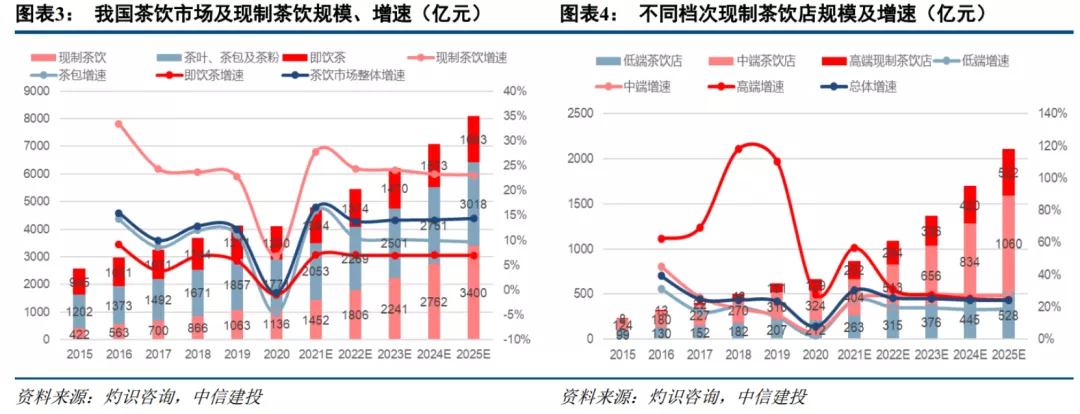

通过预测国内人口结构、不同年龄人口渗透率、客单价提升幅度等来预测2030年国内现制茶饮市场规模;同时对比中美糖消费量及软饮料市场发展情况对国内现制茶饮市场规模进行预测。两种方法进行比对,我们预测至2030年,国内现制茶饮市场规模将达到约3500亿元。根据行业内相关信息综合判断,2025年现制茶饮市场规模达2000-2500亿元,2025-2030年市场规模CAGR约12%,相比于咖啡,茶饮在标准化的基础上可以持续维护感性消费的溢价,品牌价值会得到消费者不断认可,因而高端茶饮市场具有持续的龙头集中趋势。

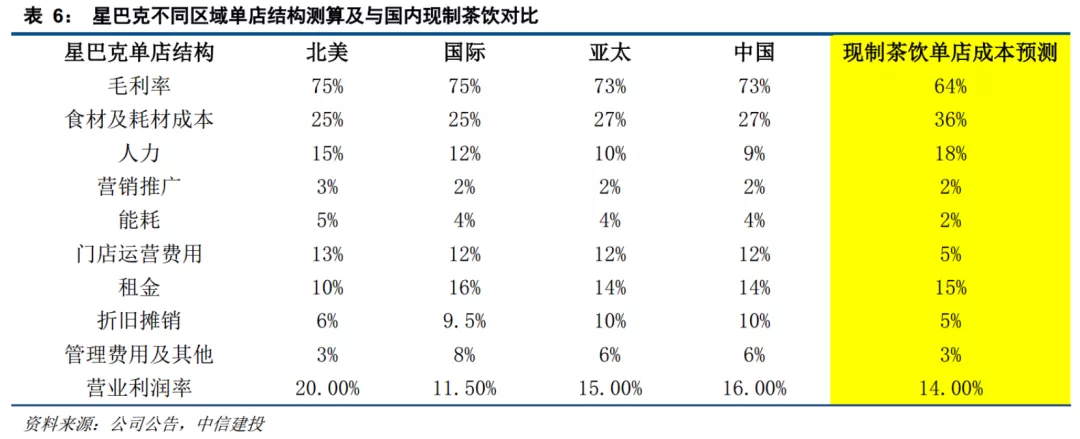

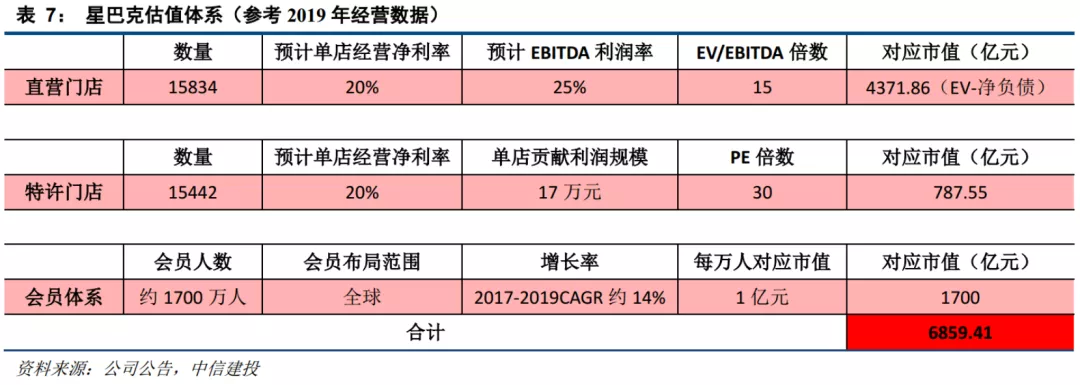

对比星巴克(SBUX.US):品牌价值长期维护与单店盈利的可实现性

星巴克核心壁垒在于标准化流程和第三空间打造,咖啡在国内口味辨识度有限,而星巴克的战略放大消费者易于感知到的竞争优势而独占鳌头,在中国总门店已达5000家。因社交属性和企业文化维持的品牌形象落实到门店运营环节可以持续产生边际规模优势,因此在国内持续特许转直营。其单店营业利润率16%左右,而国内现制茶饮具有社交属性和会员构建的基础,头部企业有望复制其通路,实现同等水平的盈利。

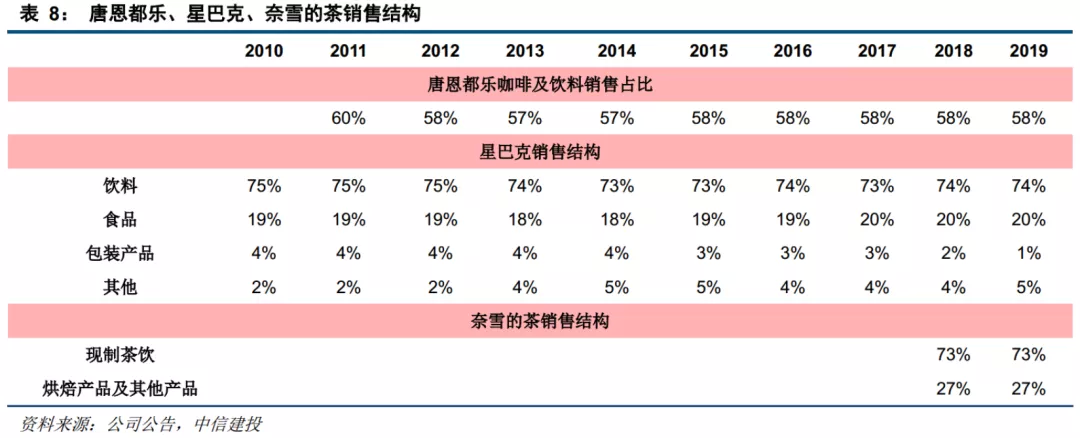

对比唐恩都乐:产品矩阵稳中有新,成熟期亦有成长

唐恩都乐通过打造咖啡+甜甜圈的模式拓宽产品宽度参与竞争,在美国本土单店稳定情况下仍可不断扩店,凭借产业链基础将产品供应和品牌维护作为核心,将门店运营全面轻资产化,在门店接近饱和状态下仍可实现增长。

国内现制茶饮具备较大发展潜力,近年仍处于高投入和差异化竞争期。喜茶和奈雪类似于星巴克直营的模式,而蜜雪冰城则更类似于唐恩都乐模式。我们认为可以构建直营+加盟+会员体系的综合估值方式来全面衡量现制茶饮企业发展潜力。

核心逻辑:(1)通过自上而下以人口总量、结构、渗透率、频次和价格的方式测算以及通过对比中美糖消费量变化及软饮料市场发展,预测国内现制茶饮远期市场空间。交叉比对得出至2030年,国内现制茶饮市场规模约达3500亿元的结论,且预计中高端品牌具有更大发展潜力。(2)对比星巴克发展路径,现制茶饮在国内的口味接受度与咖啡在欧美市场较接近。现制饮品发展初期竞争较激烈,差异化战略是重要举措,但长期核心壁垒仍为标准化及供应链、优质管理和激励制度、品牌文化、持续创新等因素,在口味同质化的市场,星巴克凭借渗透全产业链的护城河取得领先市场份额。现制茶饮在逐步标准化后,单店成本结构及竞争力也可对标星巴克。(3)对比唐恩都乐发展路径,拓宽产品线是现制茶饮龙头重要选择之一,但需结合市场熟悉度灵活调整。比对星巴克与唐恩都乐的估值分析,现制茶饮龙头单店初期预计被给予较高估值。全球现制饮品龙头的销售结构相对稳定,产品宽度带来的引流效应将逐步趋缓。单店销售额稳健缓增下,仍有全球扩张空间,但如果单店销售下滑,开店将逐步达瓶颈。

催化剂:(1)头部品牌通过标准化供应链、优质管理、数字化转型、私域流量运营构建起优势较强且迭代创新能力强的品牌。(2)高线城市品牌成功下沉低线城市以及低线城市品牌成功打入高线城市,均能说明其品牌具有在更广范围内的潜在用户,市场将会给予相应品牌更高的空间预期。

与市场认知的不同:(1)我们认为国内对咖啡口味差异不敏感,为龙头企业通过标准化构建壁垒提供重要契机。美国的冰激凌市场可能更类似于国内的茶饮市场,两者都是基于各自文化背景下的高糖分消费,具有明显的感性消费属性。综合对比下,我们认为国内现制茶饮市场达到3000亿元以上规模具有合理性。(2)现制茶饮具备新消费属性,某种程度上是社交货币的一种。长期维度上在产品本身的差异化会逐渐减弱,现制茶饮的护城河并非仅供应链、管理激励和产品运营经验壁垒等,数字化转型和私域流量运营是品牌心智占领的重要因素,且现阶段可优化空间巨大,能形成巨大的品牌认知差异度。(3)定位高端品牌,只要品牌溢价可以持续维持,直营扩张就具有边际规模效应,而当品牌数量达到一定规模后,伴随品牌成长的会员群体将成为品牌额外的价值。不论直营还是加盟品牌,具有高频购物粘性的会员体系均在后期可以单独给与估值,而不是仅仅计算单店价值×门店数量。

风险提示:1.国内食品工业化和供应链管理仍弱于美国,现制茶饮企业对于全产业链的管理可能存在失控风险。2.针对健康需求调整产品成分的趋势下,部分品牌可能存在不适应的风险。

行业:数千亿潜在市场,消费者快速渗透

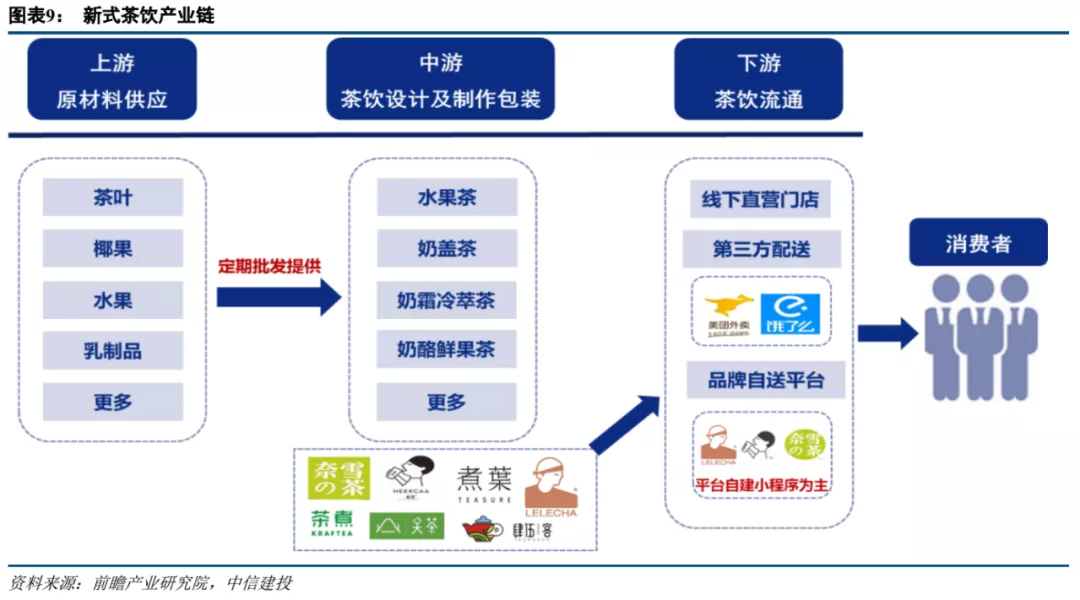

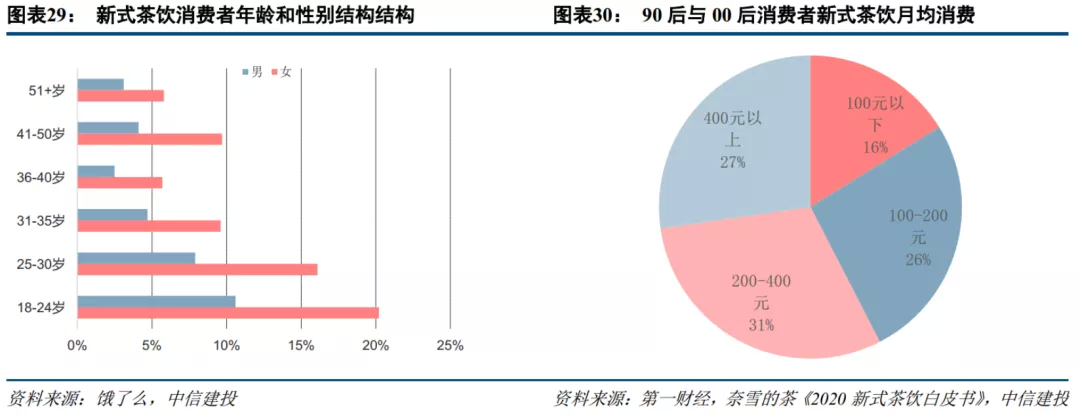

新式现制茶饮正重塑行业认知。2015-2019年,现制茶饮CAGR达26%,高端现制茶饮CAGR达88.5%,2020年高端现制茶饮规模仅约129亿元,较现制茶饮约1200亿的市场占比较小。高端现制茶饮龙头集中,喜茶及奈雪的茶合计市占达43%。女性、白领及年轻客群主导市场,35岁以下消费者占比近7成,但随着现制茶饮定位细分、供应链及服务标准化,预计覆盖客群范围明显扩大。目前消费频次有限,但口味较咖啡等饮品在国内接受度较高,创新空间较大,且口味粘性使店型更灵活,布局场景丰富。

对比:类比咖啡打造国民饮品,差异化模式探索

(1)现制茶饮在我国口味接受度优于咖啡等,判断市场规模潜力更大。我国现制咖啡市场2019年约400亿元,参考美国渗透率及中美差异,预计国内现制咖啡市场成熟后约1500-2000亿元,现制茶饮市场或达5000-6000亿元;(2)现制茶饮直营和加盟模式各有优劣,加盟模式也存在细分差别。目前头部高端现制茶饮普遍采取直营模式,便于商业模式打造、单店模型设计、供应链及创新体系设计等,利于提升控制力及战略推进。加盟模式也包括区域代理以及收取加盟费而不参与利润分成等多种模式;(3)高端茶饮发展模式存差异,如扩张节奏与单店盈利平衡、供应链自建或外包的选择、第三空间和产品宽度拓展等选择。

企业:头部效应凸显,头部品牌迎高投入期

目前现制茶饮在高端、中端、低价端均有部分认知度较强的品牌,层次渐清晰。从奈雪公布数据看,成熟单店净利率较高,但近两年为高速拓店和高投入期,经测算,预计2021年公司约可实现净利0.3亿元,2022年或实现净利3.2亿元,头部企业近两年寻求融资后,考虑资产状况,或足以支持拓店及其他投入,待1-2年后,后续盈利产生的现金流或基本足以实现投入资金的覆盖,随门店扩张,新店投入占比渐降,盈利能力较凸显。

品牌护城河渐筑,未来发展趋势向好

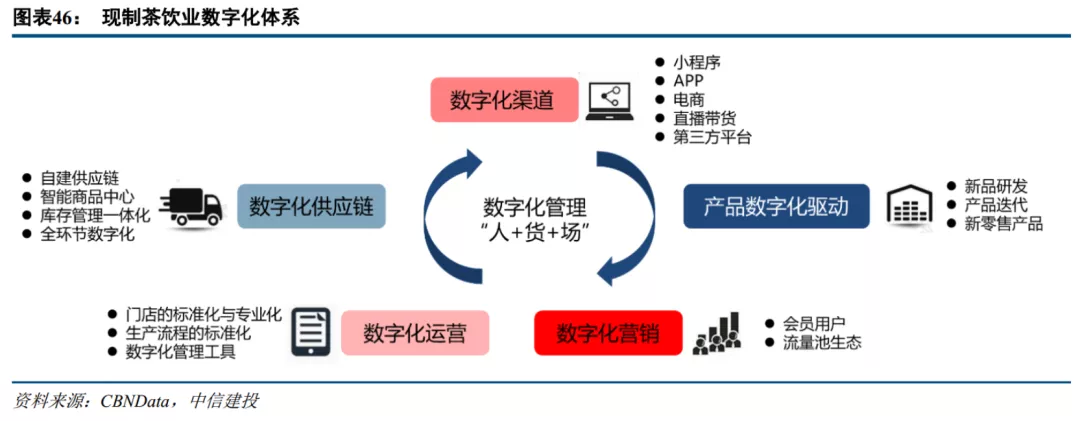

相较粗放发展时期,目前头部品牌护城河渐筑,主要包括(1)数字化转型赋能;(2)私域流量运营与营销;(3)“第三空间”与产品宽度;(4)供应链体系控制力;(5)创新能力等。

预计未来现制茶饮业将逐步消费升级,丰富店型、场景、品类,持续扩张与树立精品形象,数字化深度赋能,持续建设供应链及创新能力。整体随着行业标准建立,护城河壁垒巩固,高端茶饮逐步下沉,且品牌效应增强后望具备IP及文化运营能力。

风险提示:头部品牌拓店、运营不及预期;行业监管和渗透不及预期;食品安全事件;宏观经济等影响。

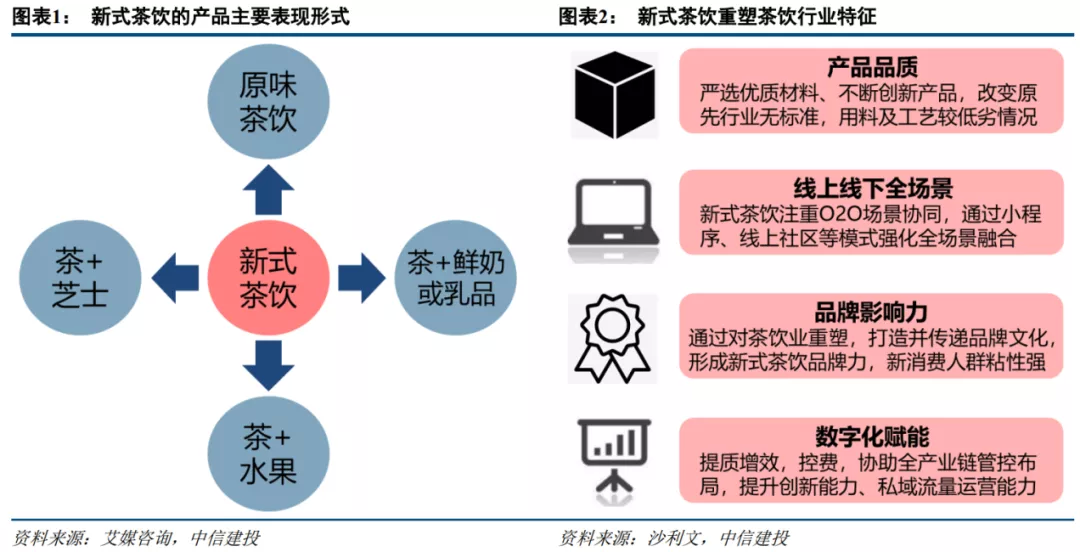

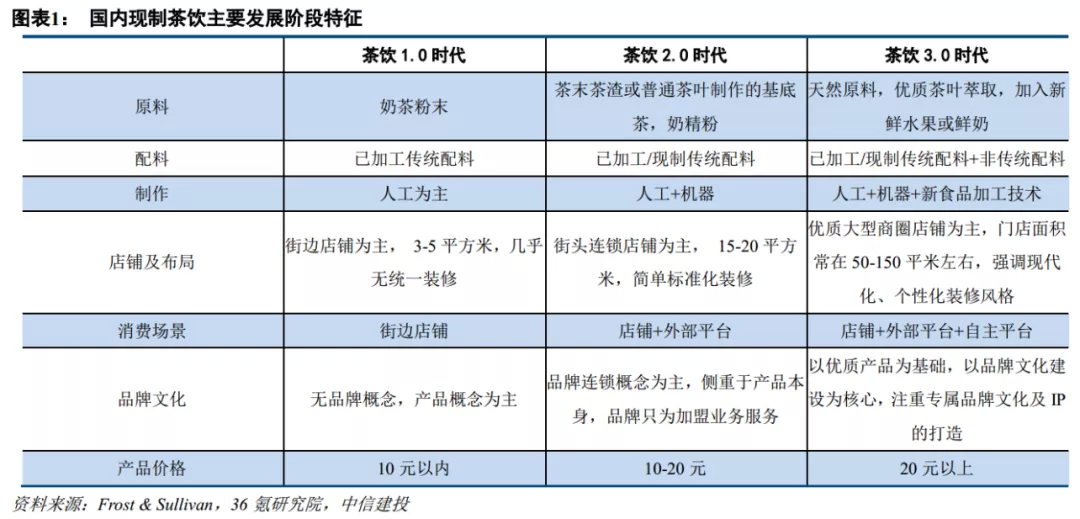

茶饮3.0时代已至,新式茶饮独占风口

2016年是现制茶饮3.0时代开启元年,新式茶饮应运而生。品牌升级、强IP推广、供应链整合、数字化升级、网红营销等创新手段,使得新式茶饮避免了传统茶饮的红海搏杀。其中高端市场表现最为亮眼,TOP5集中度高达54.9%,未来5年规模复合增速超过25%。

疫情与数字化加速了茶饮消费中外卖占比,从而推动门店周转率提升。借助外卖服务茶饮企业降低了对经营场地的依赖,节约租金成本的同时维持较高的经营效率,喜茶GO、奈雪的茶PRO的推出也体现了数字化所带来的单店效率提升趋势。

传承传统茶饮文化,把握Z世代消费需求

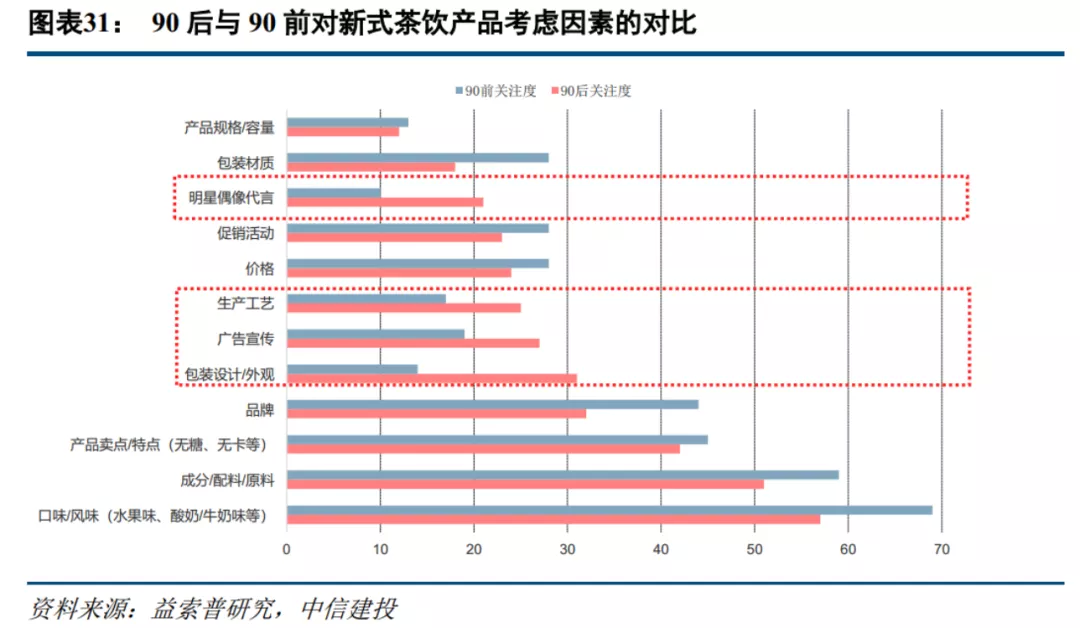

新式茶饮继承和发展了中国的茶饮文化,符合中国消费者口味偏好,更紧紧抓住了Z世代消费者需求。新式茶饮90后消费者占比达55%,远高于传统的原叶茶和袋泡茶。

从消费者画像来看,50%以上新式茶饮消费者月均可支配收入在8000元以上,82%的消费者具有高等教育背景。这部分消费群体品牌忠诚度更高,且更加重视健康营养等元素,对产品价格敏感度较低。

高端新式茶饮升级/下沉空间广阔

长期以来,以星巴克为代表的咖啡品牌占据了国内高端现制饮品市场。新式茶饮的出现使高端现制饮品市场竞争格局生变。我国现制饮品市场目前仍处于快速成长期,由低线城市下沉与消费升级共同推动,通过测算市场规模可达2868亿元。我们认为,未来现制咖啡、茶饮高端市场开店空间、市场规模约5000家/500亿元。茶文化在我国饮食习惯中具有独特意义,新式茶饮将传统文化与Z世代潮流相融合,未来有望在与咖啡争夺现制饮品市场中处于有利地位。

通过比较新式茶饮高中低三大市场主要品牌的人均消费、门店数量、经营模式与核心品类,我们认为未来增长驱动因素各异:

高端市场:茶饮3.0时代的到来加速了高端新式茶饮发展速度,行业正处于高速成长期。当前喜茶、奈雪的茶等高端新式茶饮品牌尽管增速可观,但对比国内咖啡龙头星巴克,门店数量与渗透率依然存在广阔空间。高端市场以直营模式为主,基本不接受外部加盟,一方面体现了企业对质量把控的重视,另一方面也反映了高端市场较高的门店利润率。从奈雪的茶经营数据可以发现,新开店对整体收入规模的影响远大于同店,龙头在资本助力下正加速布局一二线城市,因此拓店增速是当前阶段最核心的驱动因素。

中端市场:近年来15元以下单价产品消费量有降低趋势,16-45元单价产品消费量上升。2019年16-30元茶饮产品需求较2018年提升3个百分点,这部分产品接近茶颜悦色、古茗等中端茶饮定价区间。中端茶饮具有明显的区域性特征,其门店主要集中于品牌发源地,尚未形成一二线城市布局。部分企业已经开放了加盟经营,通过加盟费增加收入规模并提升轻资产占比。下一阶段,这类企业是否可以成功实现从区域性品牌到全国性品牌的跳跃,值得投资者持续关注。

低端市场:蜜雪冰城作为低端市场新式茶饮龙头,其门店数量已超过10000家,基本实现了全国布局。从门店密度与渗透率来看,未来门店增速将逐步回归。低端市场单店投资门槛较低,经营面积较小,主要布局于人流密集区域。通过大规模集中采购、高性价比茶饮以及短SKU,在加盟模式下快速占领低线市场。企业核心盈利依赖加盟费与加盟商采购费用,因此同店经营效率是跟踪盈利波动、可持续性的关键指标。

投资建议:

融资节奏的加快让新式茶饮竞争壁垒加速形成,高端市场的喜茶、奈雪的茶已在一线城市完成了初步布局,未来应持续关注小店模式在社区与商务区的扩张进度;中端市场的茶颜悦色、古茗等品牌具有强烈的地方文化特征,能否顺利实现全国化与标准化,是其未来进一步打开市场的关键;低端市场的蜜雪冰城聚焦大众消费已完成全国布局,依托强大供应链优势加盟规模持续扩大,同店运营效率值得关注。

风险提示:

疫情反复风险;扩张速度过快导致同店经营下滑;小店模式进驻社区、商务楼进度低于预期;食品安全风险。

本文选编自“中信建投证券”,作者:中信建投证券社服商贸、食品饮料团队;智通财经编辑:秦志洲

扫码下载智通APP

扫码下载智通APP