中金宏观:非农“爆冷”凸显用工荒 时薪环比增速为0.7%好于预期

本文转自微信公号“中金宏观”,作者:刘政宁、张文朗等

美国4月非农就业远不及预期。在需求表现较好的情况下,就业“爆冷”凸显了用工短缺、劳动力匹配难的问题。如果这一问题不能解决,将延缓就业复苏速度,同时加大工资上涨压力。因为只有提高工资,才能吸引劳动力回归工作。

往前看,要重视供给冲击对经济运行和资产价格的影响。疫情后的诸多现象,如美国“用工荒”,芯片短缺,海运运费上涨,上游原材料涨价,背后都有供给因素的催化。我们可能正在经历一代人只会见到一次的全球性供给冲击。

非农欠佳给了美联储继续宽松的理由,但低利率解决不了供给瓶颈,关键是要提高供给弹性。如果拜登的政策只刺激需求,不促进供给,那么市场对通胀的担忧还将更甚。

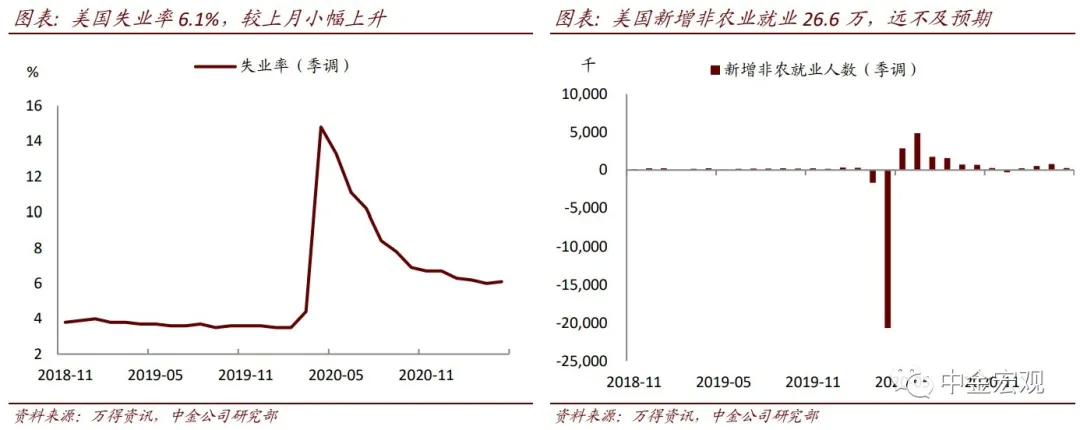

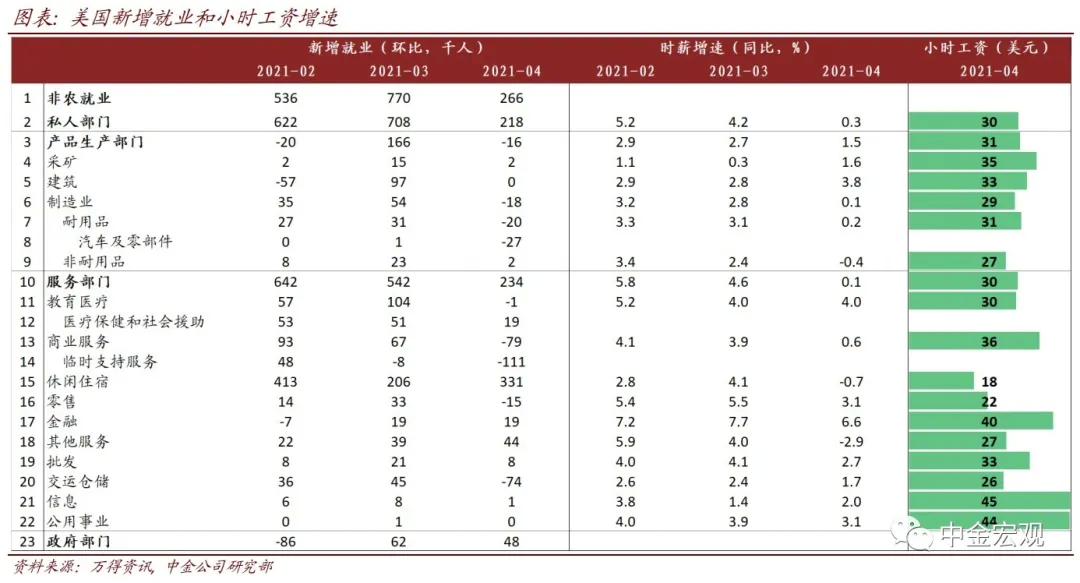

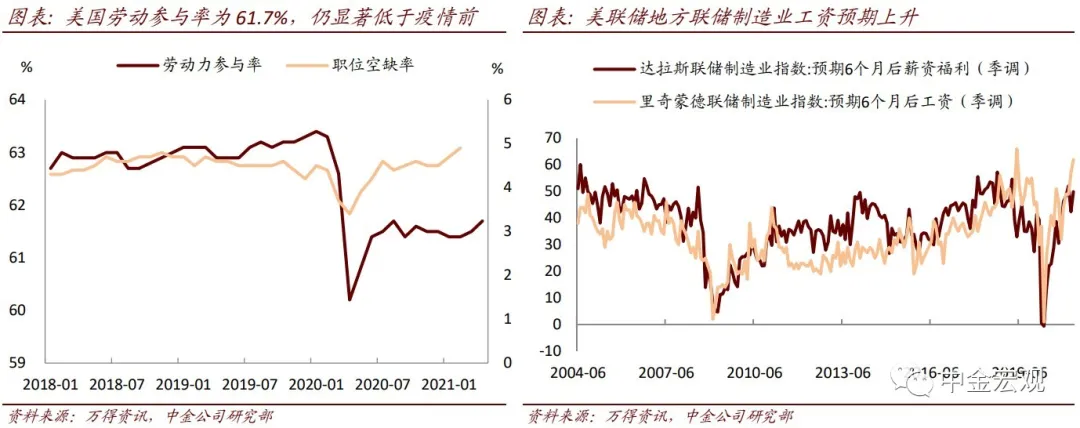

美国4月新增非农就业26.6万人,远不及预期的97.8万。失业率小幅上升至6.1%。季调后的劳动参与率较上月增加0.2个百分点至61.7%,如果看非季调数据,劳动参与率是下降的。每周工作时间升至35小时。时薪同比增速降至0.3%,环比增速升至0.7%,双双高于预期。

如何理解上述数据?新增就业不及预期可能是因为需求放缓,也可能是因为供给跟不上。考虑到每周工作时间、环比工资增速均是上升的,而劳动力参与率变化不大,我们认为更多是供给问题。我们在报告《美国“用工荒”支撑通胀》中强调,当前美国面临的一个挑战是劳动者就业意愿不足,雇员和雇主匹配难度增加,企业只能通过增加工作时间来满足需求,同时提高工资来吸引劳动者。这份非农数据反映的情况与我们的判断在逻辑上是比较吻合的。

劳动者就业意愿为何不足?一是老年人因为害怕感染新冠病毒,进而选择提前退休。二是女性因为学校及托儿所关闭,为照顾子女而不得不放弃工作。三是美国政府的失业补贴过于慷慨,无形中提高了劳动者的保留工资(reservation wage),降低了就业意愿。这些因素有些可能是永久的,比如老年人提前退休;有些则取决于公共政策,比如学校和托儿所何时重启,失业补贴何时到期。

对此,美国一些州政府已采取措施激励劳动者回归工作。比如,蒙大拿州与南卡罗莱纳州宣布将于6月底取消额外的失业救助,蒙大拿州还计划为返回工作的人提供现金奖励。两州州长均为共和党人,而共和党人一直抱怨失业福利过高,导致美国民众没有意愿重新回到劳动力市场,造成用工荒。不排除其他共和党控制的地方政府可能会进一步跟进。

有投资者怀疑非农欠佳是统计误差问题,我们对此持保留态度。首先,所谓的“误差”并非常规现象,而是去年疫情期间,许多人因为居家隔离无法工作,进而被算作临时性失业。物理隔离带来的统计困难也是造成误差的原因,比如只能通过线上做调查,而不是当面询问。对此美国劳动统计局早在去年4月的非农报告中就进行了详细的解释。当前疫情已处于消退阶段,不大可能再因为物理隔离造成较大的误差。

其次,此前的误差主要体现在失业率数据上,而这次表现欠佳的是新增就业数据,两者统计口径不一样。失业率的来源是家庭调查(household survey),新增就业的来源是企业调查(establishment survey),而且企业调查不存在如何界定失业的问题,不大可能因为分类不清而导致较大偏误。另外,美国初次申请失业金人数的统计口径与失业率也是不一样的。初申数据来自于各州失业救济署的申报数据,而非入户调查数据。

此外,对时薪增速的解读也需要特别小心。时薪同比增速往往会受到基数效应和结构效应(composition effect)的影响。后者是指,经济衰退时,那些工资偏低的雇员更容易被解雇,平均工资反而上升;反过来,经济复苏时低工资者重新就业,平均工资下降。

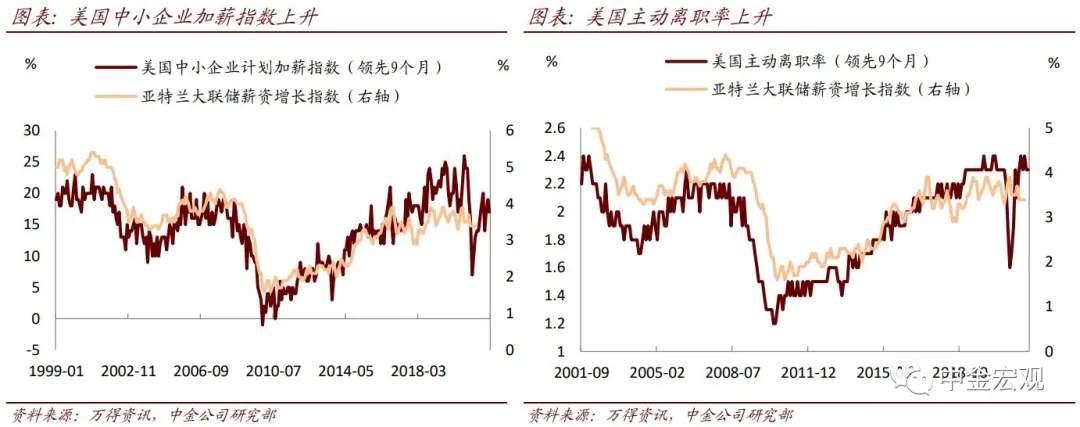

针对上述问题,我们首先可以看工资的环比变动以排除基数效应。这次时薪环比增速为0.7%,好于预期,说明工资还是有上涨压力的。对企业来说,吸引劳动者的一个手段就是提高工资。近期美联储的制造业工资预期指数和美国中小企业加薪指数都呈现上升趋势,说明企业是有加薪压力的。

我们还可以看其他受结构效应影响较小的工资指标,比如亚特兰大联储的工资增长指数。该指标在构造时选择了连续存在的劳动力样本,同时使用的是工资中位数而非平均值,有助于降低结构变动带来的干扰。根据该指标的最新数据,工资增长并未像此前经济衰退时那样大幅下降,而是保持了韧性。这也再次反映劳动力供给不足、雇员与雇主匹配难度增加是当前的主要矛盾。

疫情与美国服务业高频跟踪

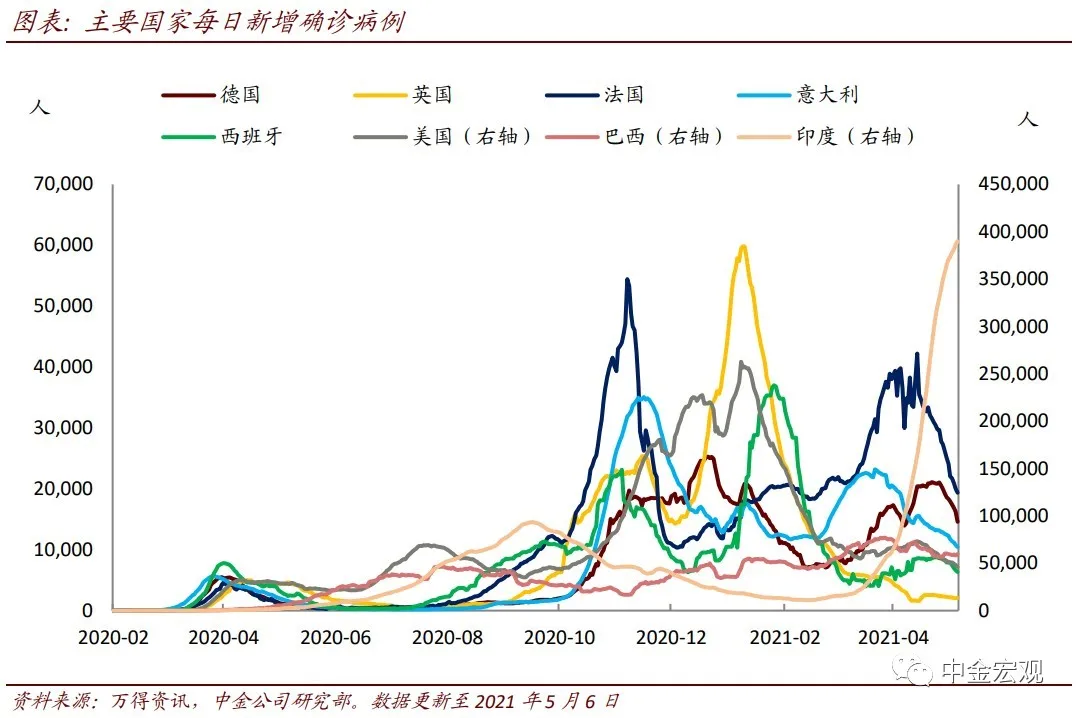

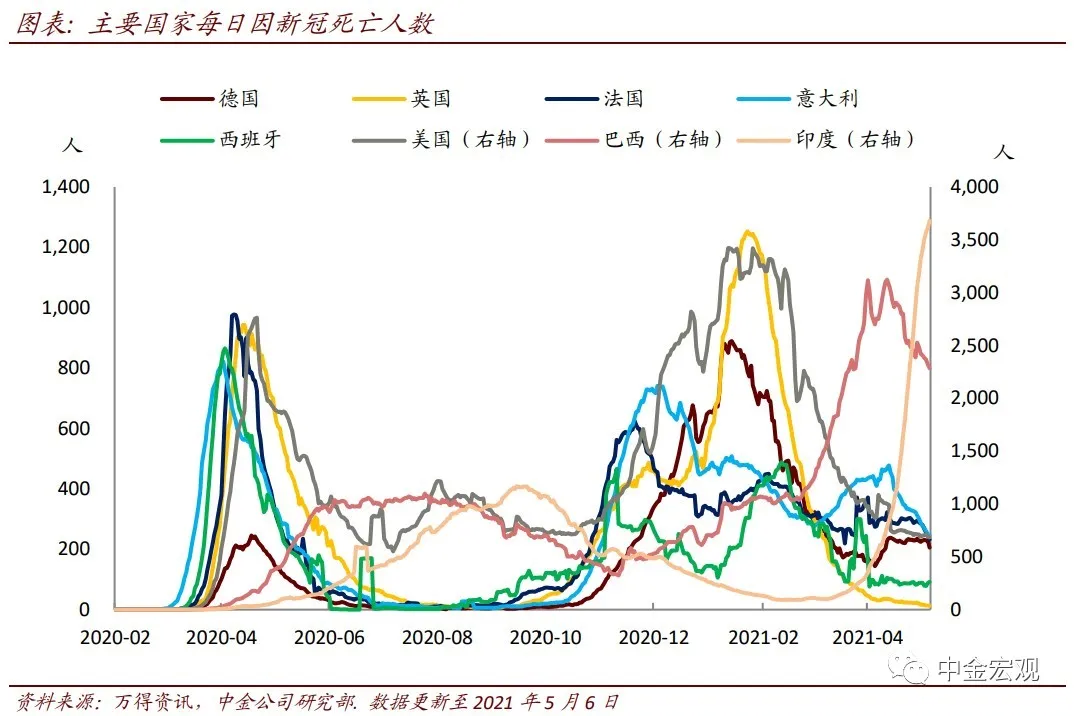

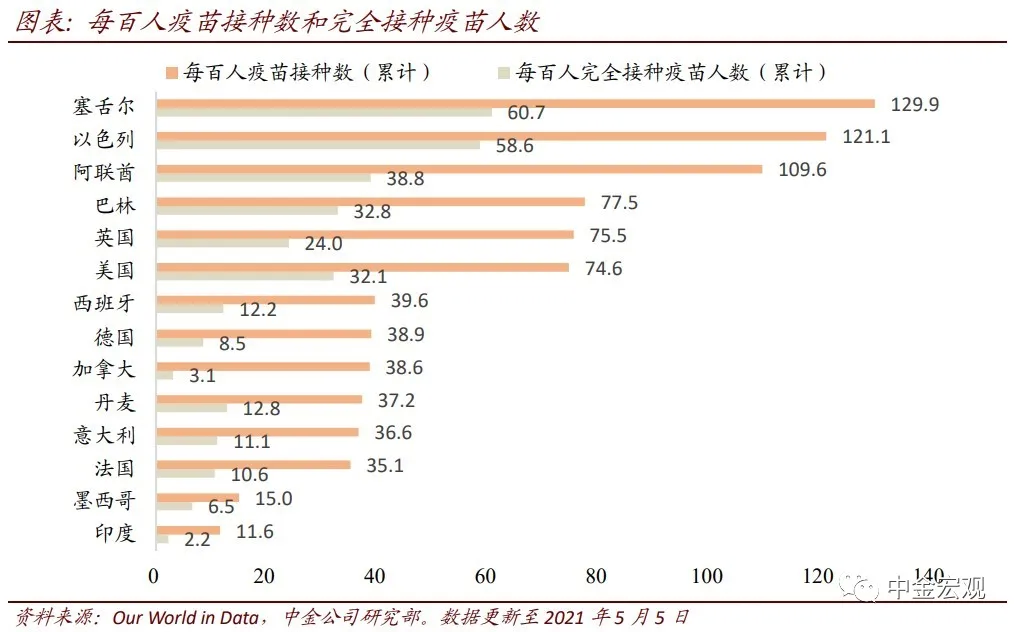

疫情方面,印度疫情持续恶化,巴西震荡回落,欧洲疫情回落。过去一周,法国、德国、西班牙、意大利新增确诊病例回落。印度持续大幅上升,每日新增确诊人数已攀升至38.6万人,接近去年峰值的四倍。疫苗接种方面,美国继续顺利推进,欧洲加速。目前美国接种一针的比例已上升至75%,德国和西班牙也都接近40%。

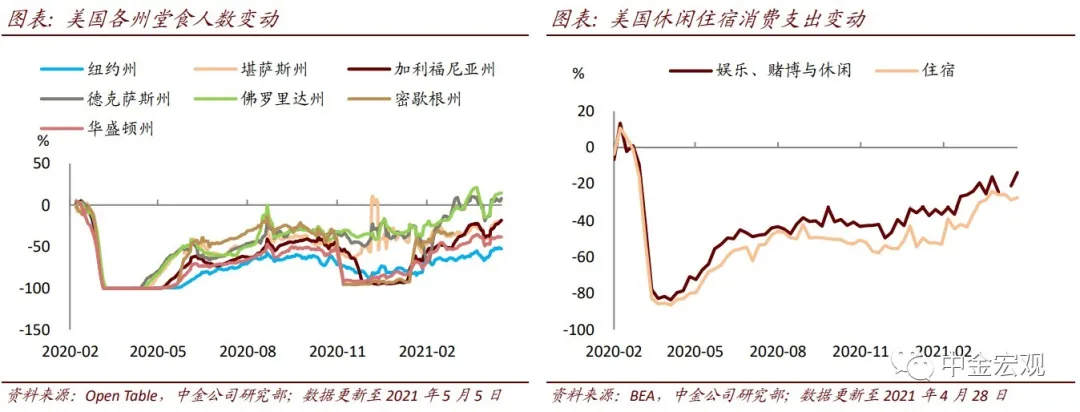

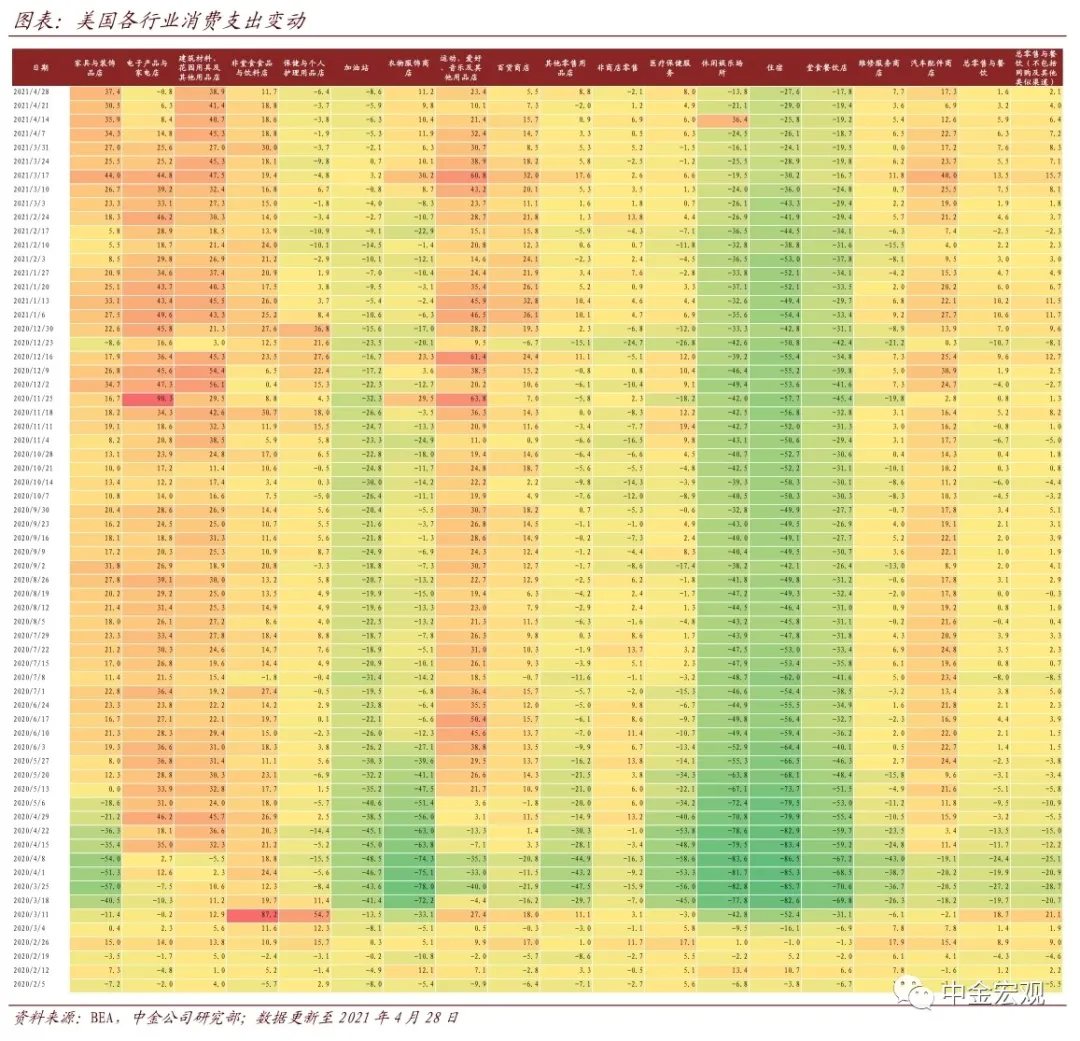

高频方面,美国服务需求复苏态势良好,尤其是餐饮活动。交通出行方面,本周机场人流恢复了增长势头,相比四月底美国机场安检人数增加6万人至142万人,接近一个月以来的最高值。国内国际航班数有所改善,分别恢复到13.9万与1.38万架次。全美谷歌活动指数小幅波动,其中堪萨斯州和密歇根州的恢复较为明显。

餐饮方面,全美堂食活动强势反弹,收复了四月中下旬以来的跌幅,餐饮支出也有所回升。其中,佛罗里达州和德克萨斯州的复苏尤为显著,从四月中下旬的-13%分别快速回升至7.7%与14.5%,再次实现了相对疫情前水平的正增长。其他各州的堂食人数都有不同程度的改善,其中,堪萨斯州和加利福尼亚州分别增长7.3%与4.2%。

休闲住宿方面,相关消费支出近期也逐渐回暖。相对上周,休闲娱乐支出增幅达7.3个百分点,距疫情前水平仅有13.8%的差距,而住宿消费也小幅上涨1.4个点。

上周回顾:宏观数据、经济政策与主要事件

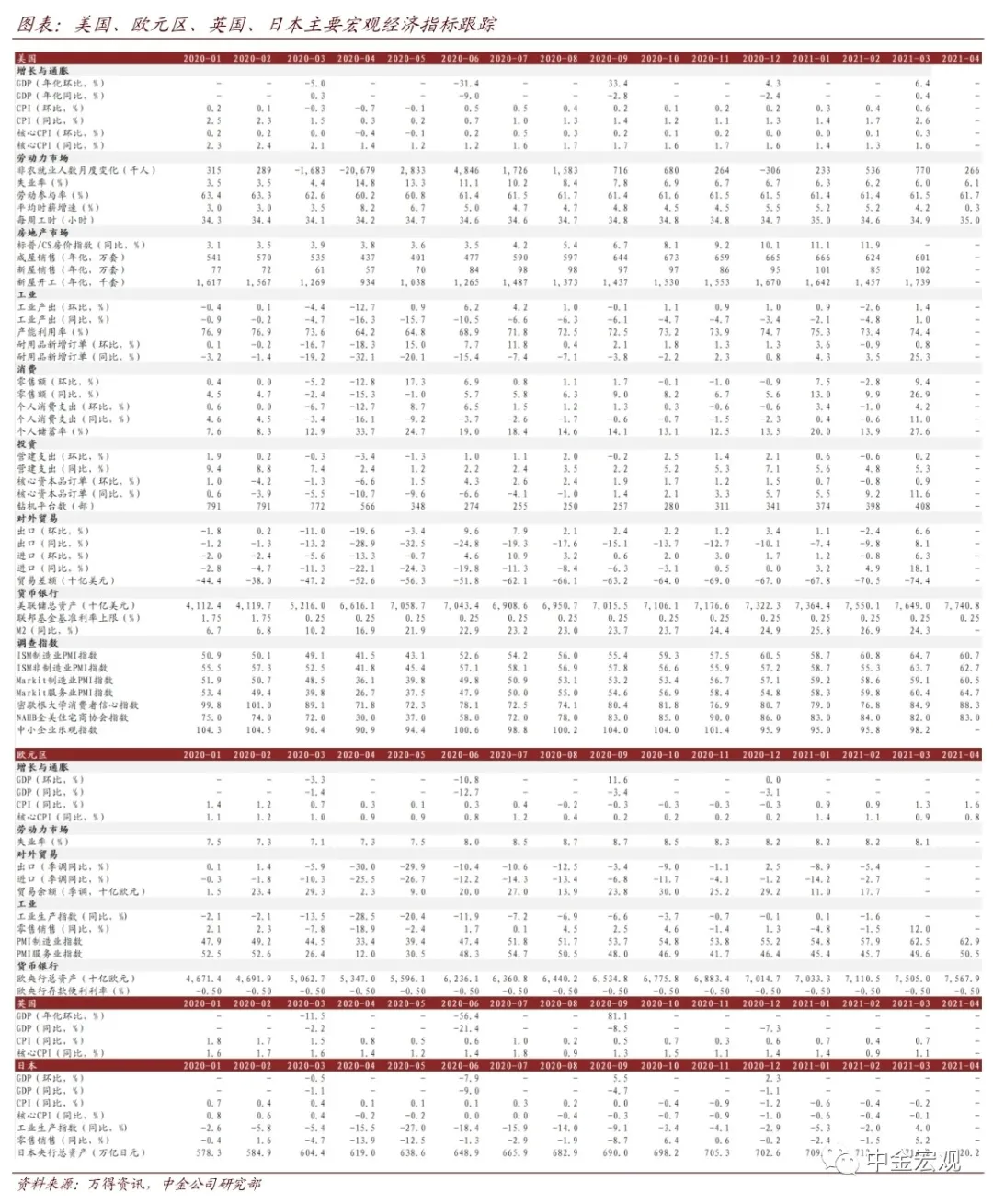

宏观数据:美国3月批发销售环比4.6%,高于预期的1%;3月工厂订单环比1.1%,低于预期的1.3%;3月营建支出环比0.2%,低于预期的2%;4月Markit制造业PMI终值60.5,低于预期的60.7;4月Markit服务业PMI终值64.7,高于预期的63.1;4月ISM制造业PMI为60.7,低于预期的65;4月ISM非制造业PMI为62.7,低于预期的64.3;4月失业率为6.1%,高于预期的5.8%;4月季调后新增非农就业人口26.6万人,低于预期的97.8万人。

欧元区3月零售销售环比2.7%,高于预期的1.5%;4月制造业PMI终值62.9,低于预期的63.3;欧元区4月服务业PMI终值50.5,高于预期的50.3。英国4月制造业PMI为60.9,高于预期的60.7;4月服务业PMI为61,高于预期的60.1。

主要事件:周一纽约联储主席威廉姆斯和里士满联储主席巴尔金重申了货币政策保持耐心的观点[1];周二美国财政部长耶伦在讲话中提到“为确保经济不会过热,可能必须提高利率”,引发市场波动[2];周三2021年FOMC票委、芝加哥联储行长埃文斯表示通胀失控的风险很小[3];周三波士顿联储主席罗森格伦表示通胀是暂时的,但是他对房地产市场是否过热表示担忧[4];周五美联储发布半年度金融稳定报告,报告提到各类资产的风险偏好上升使得估值抬升,如果风险偏好回落,价格可能出现“大幅下跌”[5]。

本周关注:政策、数据与事件

经济数据:周二公布美国4月NFIB小企业信心指数,欧元区5月ZEW经济景气指数;周三公布美国4月季调后CPI,欧元区3月工业产出;周四公布美国4月PPI;周五公布美国3月商业库存、4月零售销售、4月进口物价指数、4月工业产出、5月密歇根大学消费者信心指数初值。

主要事件:周二FOMC票委、芝加哥联储主席埃文斯就经济前景发表讲话,英国央行行长贝利和纽约联储主席威廉姆斯出席一个有关Libor的小组讨论会,欧佩克公布月度原油市场报告;周三美联储理事布雷纳德发表有关经济前景的讲话,2021年FOMC票委、旧金山联储主席戴利参与一个银行业会议的炉边谈话,2021年FOMC票委、亚特兰大联储主席博斯蒂克在扶轮社一个会议上就经济前景发表讲话,美联储副主席克拉里达出席全美商业经济协会的座谈会;周五美联储理事沃勒就美国经济前景发表讲话。

扫码下载智通APP

扫码下载智通APP