鲍威尔平息了“缩减恐慌”忧虑,但市场最该担心的风险是这个!

本文转自英为财情Investing.com。

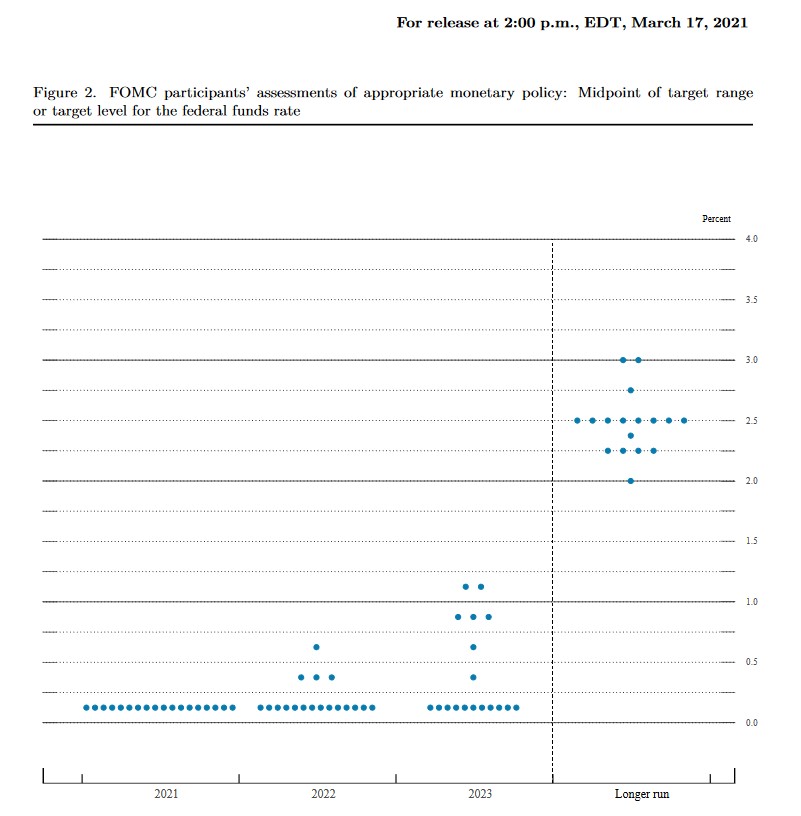

美联储最新点阵图预测2023年之前不会加息,抚平了市场对于“缩减恐慌”的担忧;然而,鲍威尔称没有必要阻止美债收益率的上涨,这基本上是为收益率的进一步走高亮了“绿灯”。这也意味着,接下来更高收益率的前景仍将是投资者的关注焦点。

周三,就在美联储决议公布前夕,美国十年期国债收益率升至1.687%的逾一年高位。即使如此,鲍威尔在新闻发布会上称,“从各种金融条件指标来看,整体上它们显示金融条件仍然高度宽松,而这是合适的。”

富国银行的分析师表示,美联储维持未来数年不加息的决定,以及拜登政府更多刺激措施的推出,为未来数周美债市场的进一步抛售铺平了道路。

“鲍威尔没有采取任何行动来打压长期收益率。我们认为,美联储的宽容态度和庞大的美国国债供应将继续推动收益率的上升。”该行分析师称。

周四,截至撰稿时,该基准收益率已经突破1.7%的高位,最高触及1.738%。

美国十年期国债收益率走势

总的来说,美联储隔夜的政策会议对市场的影响可以用一句话概括:鲍威尔让投资者相信(至少在近期内)利率在很长一段时间内会保持在非常低的水平,然而,通胀至少会暂时性地走高,投资者的担心是,这种由刺激性计划引发的通胀会侵蚀他们的收益。

为了弥补通胀的风险,美国国债投资者会要求额外的收益。而这个“额外”的度,也就是所谓的“溢价”,要么是由市场情绪驱动的,要么是美联储债券购买计划的预期变化决定的。溢价可能会快速变化,而且没有上限。对于这个溢价的具体数值并不容易计算,美联储理事会和纽约联储使用的不同模型都没有办法就此达成共识。不过,这些模型都表明,今年以来美国十年期国债的上涨更多是与风险溢价的上升有关,而不是与美联储利率上升前景有关。

收益率的上涨对其他资产有着深远影响。从原理上讲,那些因为承担了通胀风险而要求更高收益回报的投资者,自然愿意为能够对冲通胀风险的股票和大宗商品支付更高的价格;而那些依赖于低收益率的资产的价值,就会受到高收益率的冲击。

这也是为什么,收益率的上升对大型科技股和成长型股票的打击尤其大;反观汽车制造商、零售商,铜和石油等工业和消费型大宗商品,它们对经济增长更为敏感,可以抵御由于经济增长更快而催生的高通胀。投资者近期也已经见识到收益率飙升后美股不同板块走势的分化。

正如美国银行对基金经理的最新调查显示,超过90%的受访者认为,“通胀高于预期”是投资者仓位布局的最大尾部风险。尽管他们认为,美国十年期国债收益率还需要再涨40个基点,才会引发10%的股市回调。

此外,虽然鲍威尔安抚了市场对于缩减恐慌的忧虑,但这种“安慰剂”的效果还能持续多久,谁也不能保证。

点阵图显示,美联储18位官员中有7位预计在2023年加息,高于12月会议时的5位。

美联储3月会议点阵图(截图来自美联储官网)

而渣打银行全球首席外汇策略师史蒂夫·英格兰德(Steve Englander)也称,随着美国经济重新开放,财政刺激措施得到落实,如果市场在未来几周看到大量更加强劲的数据,投资者情绪可能会再度发生变化。

(智通财经编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP