新股前瞻 | 奈雪的茶:扭亏为盈难题和它的粉红底色

经过1990-2010粉末时代到街头时代的洗礼,以2015年为起点,中国茶饮市场正式开启了新式茶饮的征程。其中,以喜茶、奈雪的茶为代表的新式茶饮品牌在经历了三个时期的迭代后,进入数字化、零售化3.0时代的头部茶饮品牌纷纷开始在二级市场展露头角。

在当前茶饮市场中,喜茶、奈雪的茶无疑是在高端茶饮站稳脚跟的两个绝对的龙头品牌。两者不仅在新品研发上均保持高频输出能力,在原材料供应上也均通过自建茶园建立起了护城河。

短短5年,新式茶饮品牌的估值在各路资本加持下被不断推高。其中,喜茶于2020年3月的C轮投后估值便已达160亿元人民币;据安信证券估计,奈雪经多轮投后估值也达约129亿元人民币。

然而,品牌快速成长、估值持续推高、产品推陈出新的背后,率先一步递表的奈雪的茶招股书显示,即便是已占据了17.7%的市场份额,销售稳居行业第二的行业龙头,依然面临着行业竞争加剧、快速展店、尚未实现扭亏为盈的压力。

在新式茶饮和时尚空间的理想与市场和商业的现实之间,奈雪的茶仍在AB面之间徘徊。

A面:时尚社交的粉红底色

在喜茶和奈雪这两个同时在2015年创立的品牌之间,两位创始人的风格,为这两家企业打上了不同的底色。

创立喜茶的聂云宸被外界贴上的是“青年创业精英”的标签。学习期间,其便开始了独立创业的计划,首次创业开设了一家手机店,在行业中逐渐小有名气,却因互联网电商的崛起转而寻求新的方向。在找到奶茶这一新方向后,聂云宸经过皇茶历练,正式拉开了喜茶的序幕。

相比于更多以商人思维和创业思维驱动的聂云宸,彭心创立奈雪的茶的过程则更具粉红底色。

据奈雪的茶创始人彭心曾在公开演讲中介绍,奈雪的茶品牌来源于其曾在新浪的网名“奈雪”。为打造一家以茶饮为主导的时尚空间,其辞去了香港上市公司品牌总监。在与“行业前辈”赵林的沟通下,两人共同创立了奈雪的茶,背后也因此促成了一段姻缘。

正是出于这一粉红色的想法,奈雪的茶在门店设计上更偏重女性消费者,营造可以轻松社交门店环境,打造舒适、温馨、美好的品牌形象。据彭心介绍,奈雪门店中灯光明亮的原因,便是为女性在这一空间中自拍后,不需要打光修图。

相比于更商业风的星巴克,奈雪的茶更注重其休闲社交的属性。在门店设计上,其更多采用明亮的暖色调,店内布局也多以独立的卡座与多方位休闲区域结合的大店形式为主。

据智通财经APP了解到,截至目前,奈雪的茶门店类型主要包括:1.标准茶饮店(包括具有多元化奈雪的茶概念店,如奈雪梦工厂、奈雪的礼物店及奈雪Bla Bla Bar);2.奈雪PRO茶饮店。

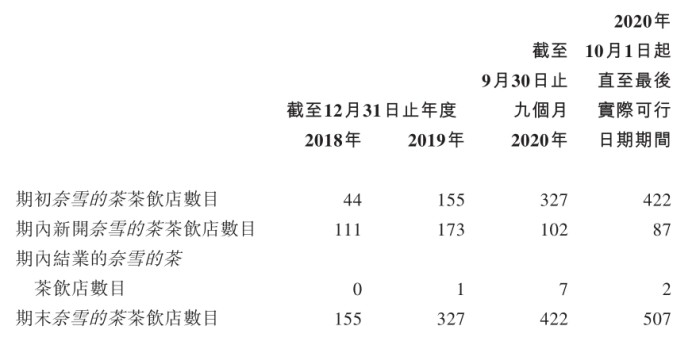

据招股书显示,截至2020年9月底,奈雪的茶茶饮店数量为422间。而根据公布的最新数据,奈雪的茶在全球运营的门店现已达到507间,主要布局在一线城市和新一线城市。

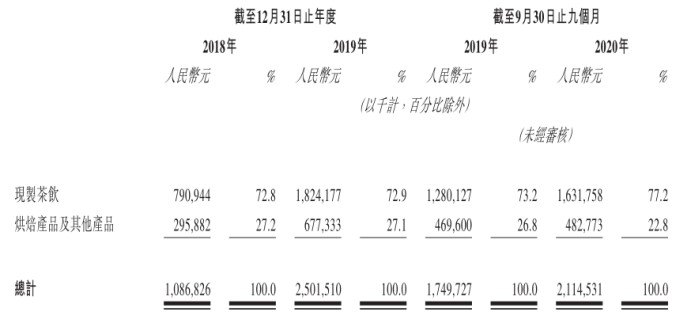

在产品打造上,奈雪以“一杯好茶,一口软欧包”模式打开差异化,截至目前奈雪的茶核心菜单有超过25种经典茶饮及超过25种经典烘焙产品。其中,现制茶饮对公司收入的贡献均在七成以上。

除此之外,由于是在传统茶馆和奶茶咖啡中拓展出的新模式,奈雪在成立之初也不得不建立自己的上游供应链。据智通财经APP了解到,目前,奈雪通过自建果园、茶园、花园、并建立中央工厂,在供应链上游布局上日趋完善。

在理想A面,奈雪为其自身打造了注重时尚休闲社交属性的粉红底色,定位面积在200平米的大店模式,“软欧包+水果茶”模式打开差异化,在产品推陈出新和门店扩张下,公司现已在行业中稳坐行业第二的地位。目前,仅喜茶和奈雪两家龙头实现在供应链体系及全国物流配送体系布局,也使得其对其他竞争者形成护城河。

B面:扩张与盈利平衡难题

随着奈雪在品牌和门店规模上的迅速扩张,奈雪的茶营业收入呈现爆发性增长,2018、2019年度及截至2019、2020年9月30日止九个月,公司分别实现营收10.87亿、25.02亿、17.50亿、21.15亿元人民币。

然而,在一家创业公司飞速成长的B面,也同样面临着来自行业竞争和自身发展的压力。

据智通财经APP了解到,2018、2019年度及截至2019、2020年9月30日止九个月期间,奈雪依旧尚未实现扭亏为盈,期内亏损分别为6972.9万、3968万、387.1万、2751.3万元人民币。

整体来看,公司亏损幅度正在缩小,2019年利润率由2018年的-6.42%提高至-1.59%。然而,受到2020年疫情影响,虽然有地方政府的补贴及税收优惠提振,但利润率依然由2019年9月30日止九个月的-0.22%降至-1.30%。

其中,从成本端来看,材料成本、员工成本及由茶饮店、总部办事处及仓库租约组成的使用权资产摊销为公司最主要的成本构成。截至2020年9月30日止九个月,公司三项成本合计占收比分别达到-77.70%、-77.07%、-75.07%、-79.06%。

成本结构上,奈雪的茶符合餐饮行业劳动密集型特点,材料成本、员工成本分别占据两个成本大头,并且从近几个业绩期的财务表现来看,短期内该部分成本的压缩空间有限。

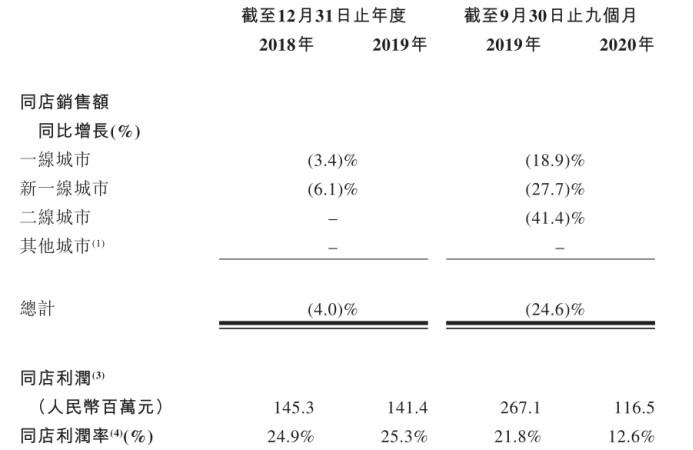

另一方面,新式茶饮行业目前仍处在“跑马圈地”阶段,门店扩张依然是行业主线之一。伴随着规模的急速扩张,奈雪的茶同店销售额及利润率也有所下降。

其中,2018-2019年同店销售额同比下降4%;2019-2020年止九个月则同比下降24.6%,其中二线城市下降更为明显。同店利润率方面,2018-2019年实现由24.9%到25.3%的增长,2019-2020年止九个月则出现了由21.8%到12.6%的下降。

未来,奈雪PRO茶饮店将是公司接下来扩张的战略重点。据公司表示,2021及2022年分别计划将在一线城市及新一线城市开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店。

战略上,公司的开店步伐较过去将进一步加速。而据公司在招股书中提到,于2018年开业的奈雪的茶茶饮店的投资回收期约为10.6个月;2018年及截至2019年9月30日止九个月开业的奈雪的茶茶饮店整体上实现了14.7个月的茶饮店投资回收期。随着更多新店开张,茶饮店投资回收期呈拉长趋势。

在粉红底色的A面背后,奈雪也无法避免面临着竞争对手对标模仿、产品创新构筑更高竞争门槛、新商业模式探索和实现业绩增长的B面难题。

不过,据灼识咨询数据,中国高端现制茶饮店现制茶饮产品消费价值总额由 2015 年的约 8 亿元增至 2020 年的约129 亿元,复合年增长率为 75.8%,预计该数值将以 32.2%的复合年增长率进一步扩大至 2025 年的约 522 亿元。为现制茶饮店中最具增长潜力的赛道,高端茶饮占比于2025年将由2020年的19.4%进一步提高至24.8%,行业仍具强劲增长潜力。

在A面与B面的徘徊之间,奈雪的茶最终能否给茶饮新故事画上一个好的结局,值得拭目以待。

扫码下载智通APP

扫码下载智通APP