中金汽车:雅迪控股(01585)不断夯实龙头地位,首予“跑赢行业”评级

本文来自微信公众号“中金汽车研究”

投资亮点

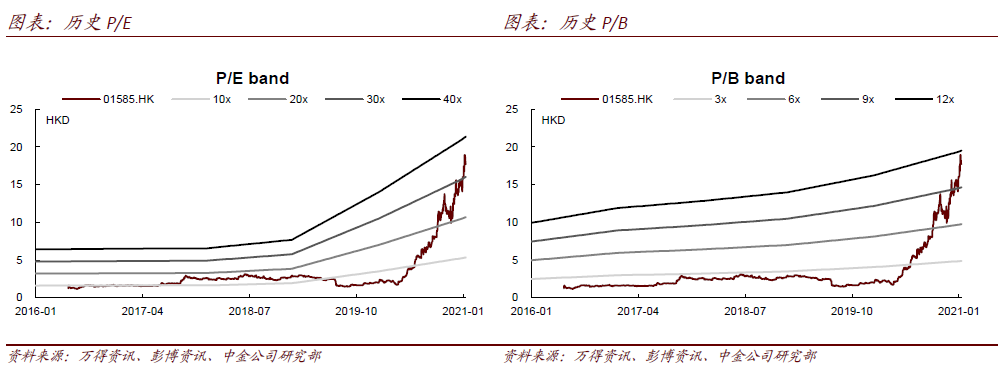

首次覆盖雅迪控股(01585)给予跑赢行业评级,目标价21.00港元,对应2021年40xP/E。理由如下:

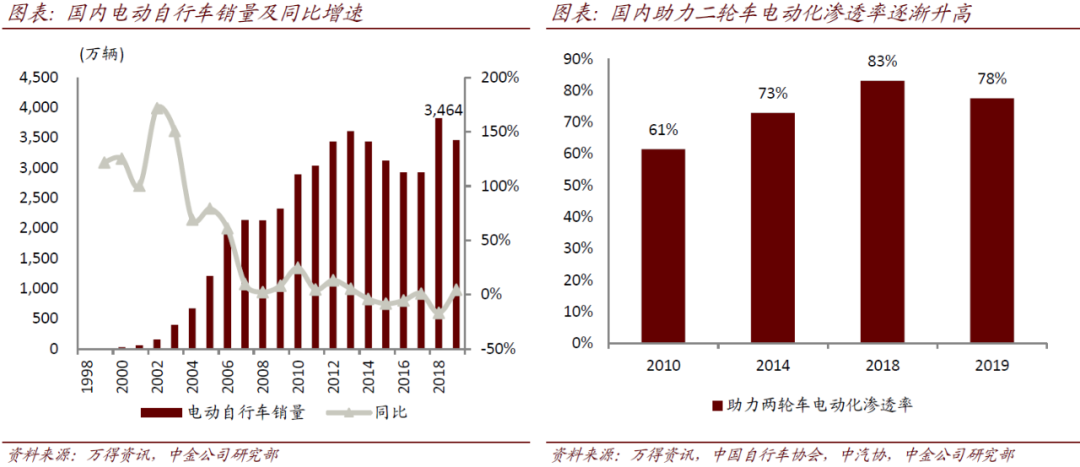

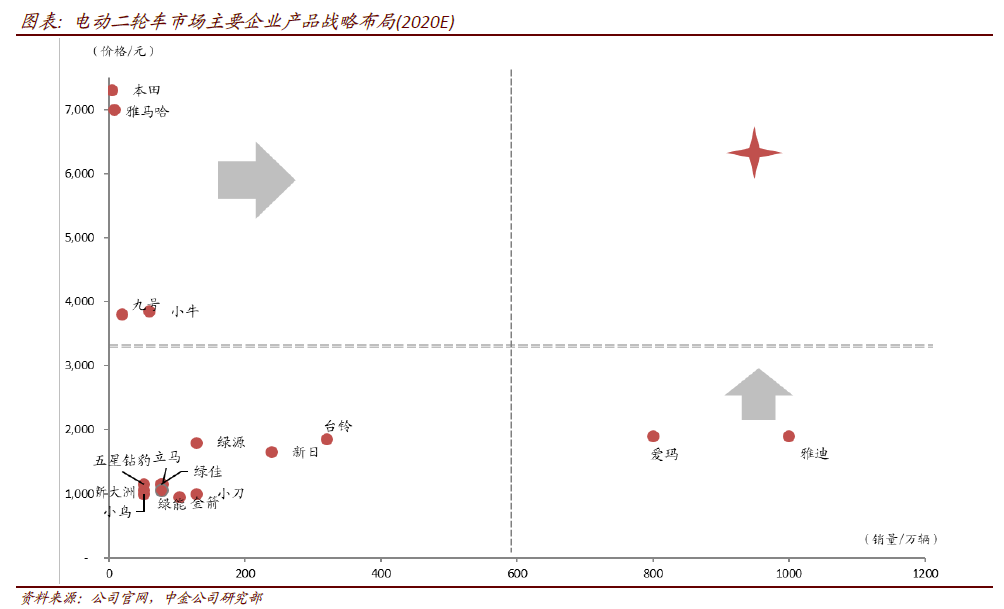

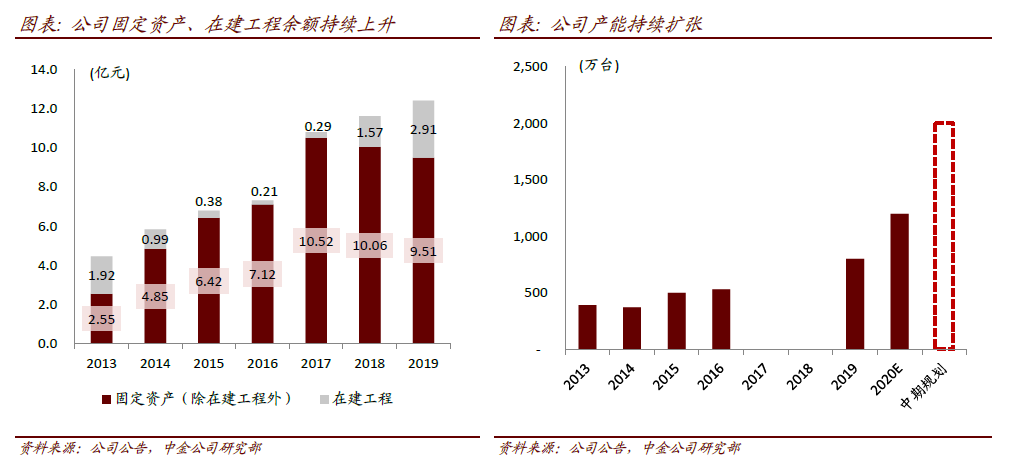

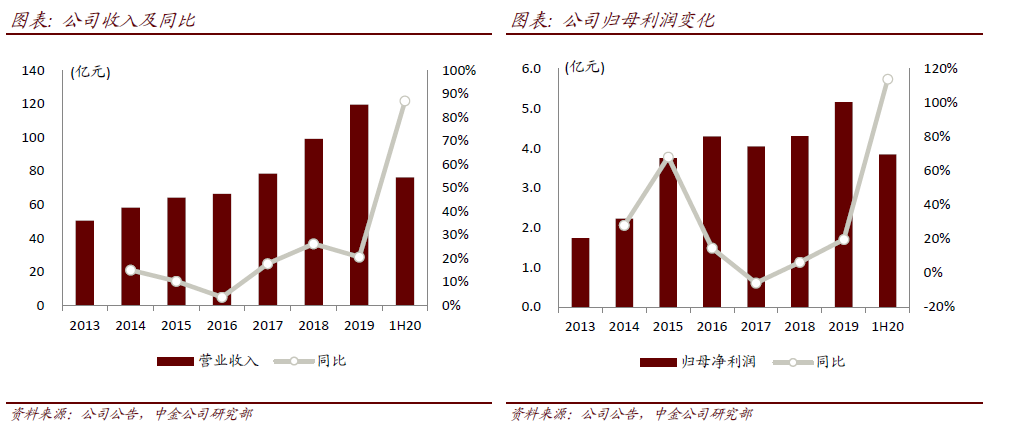

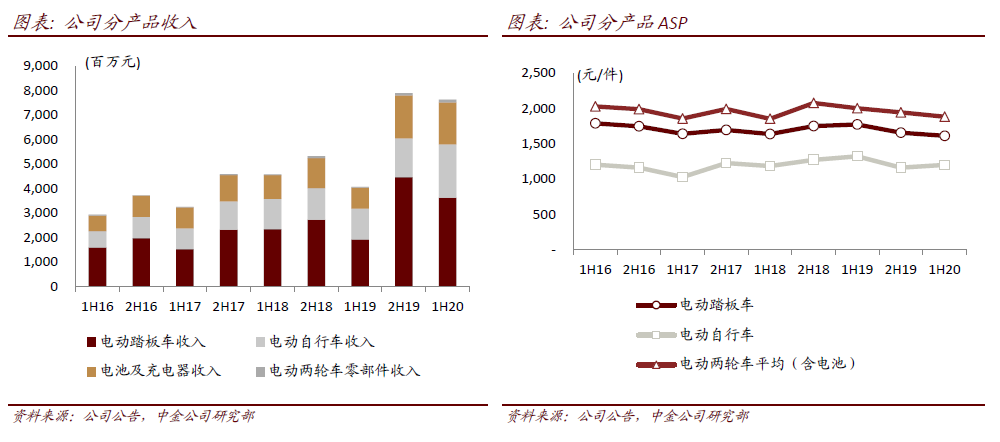

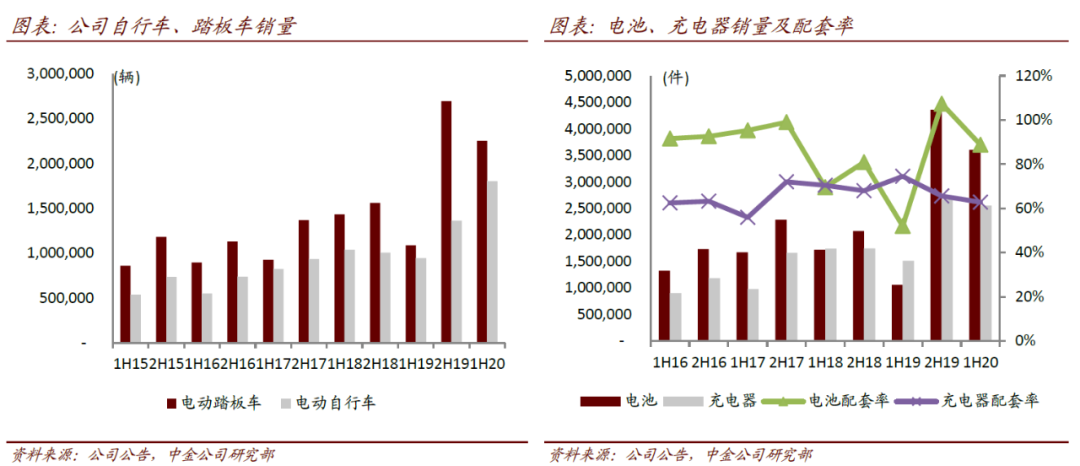

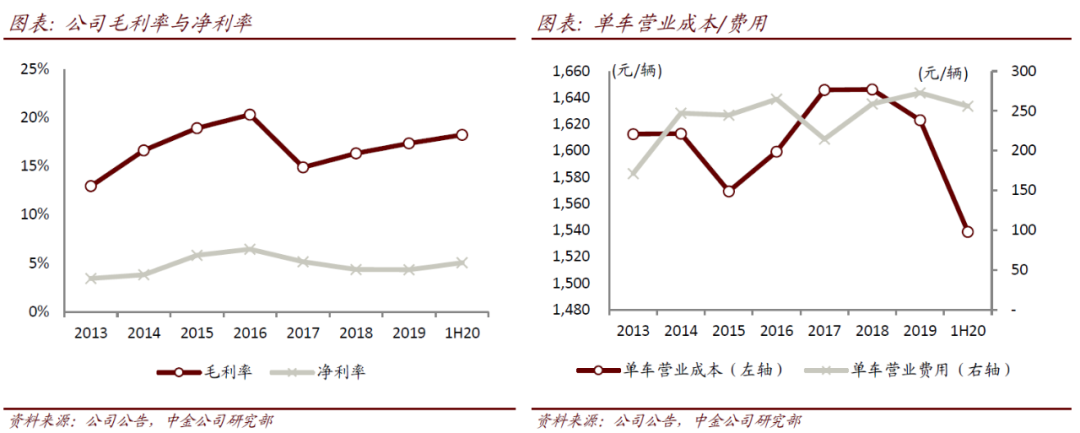

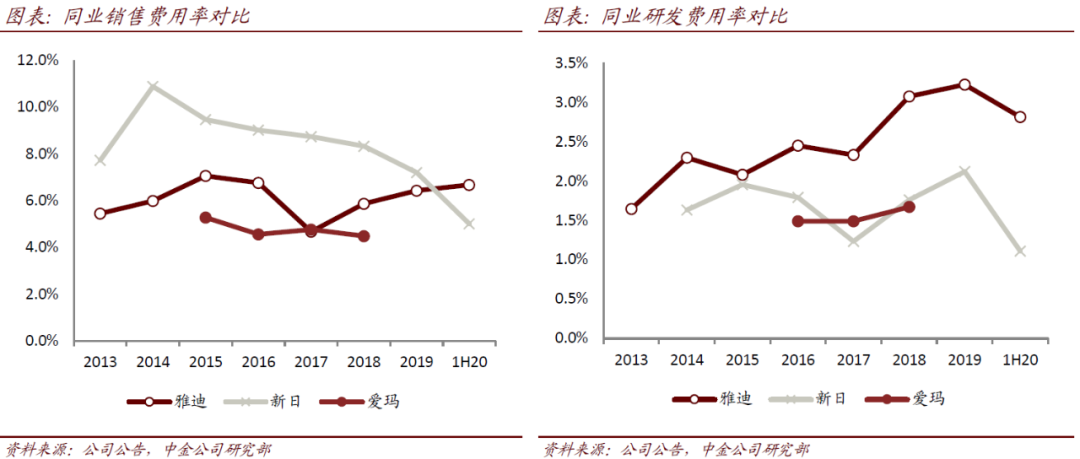

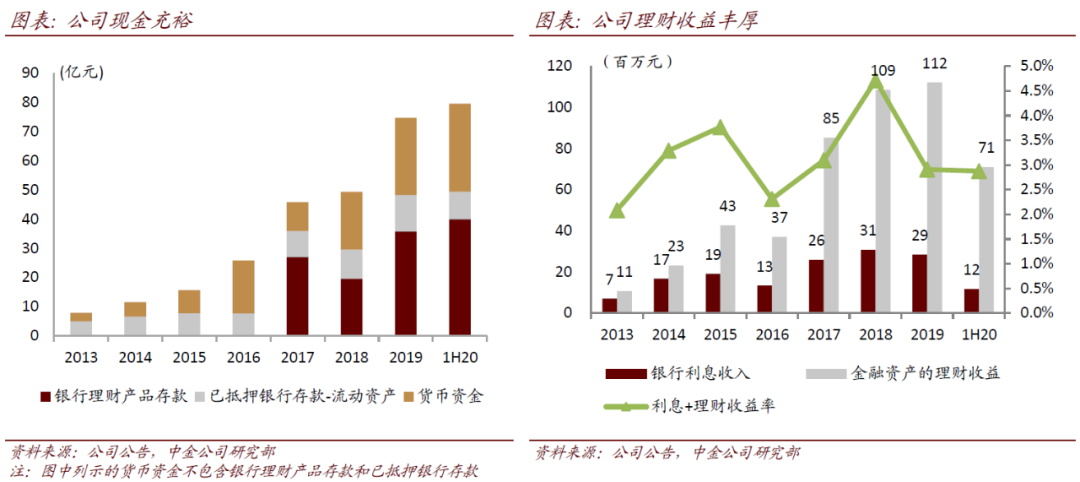

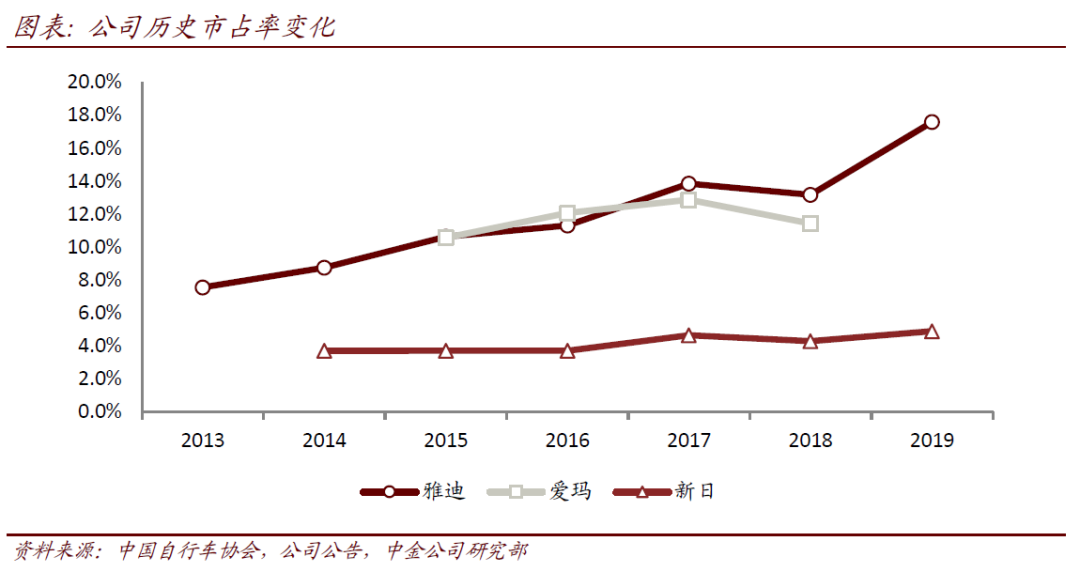

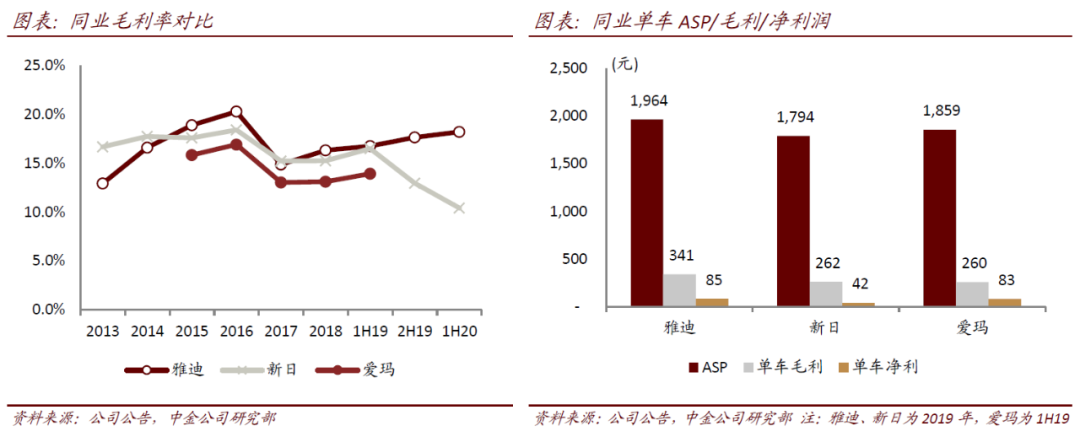

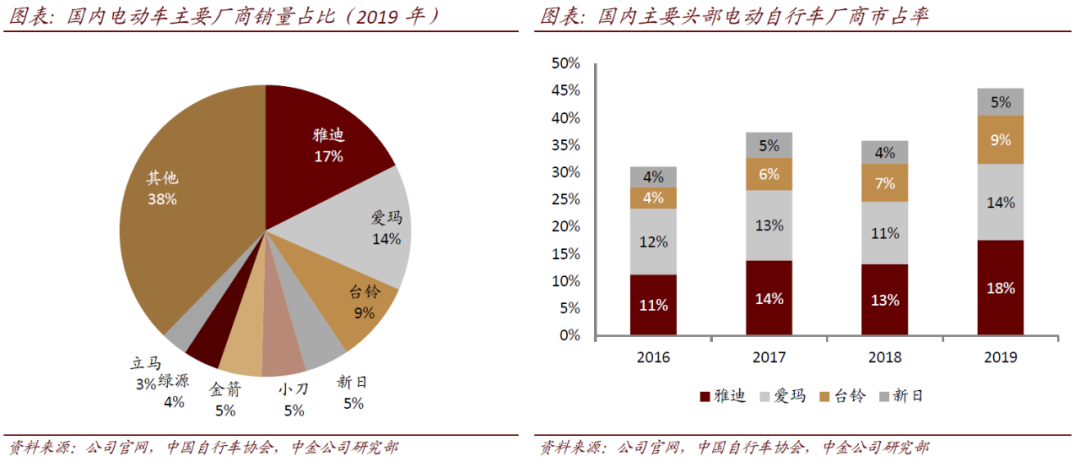

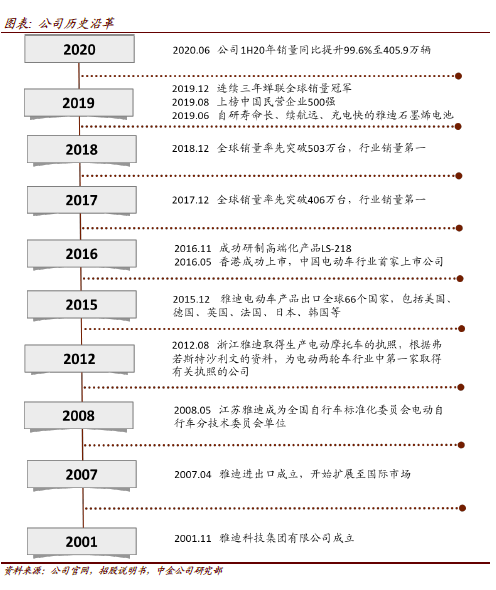

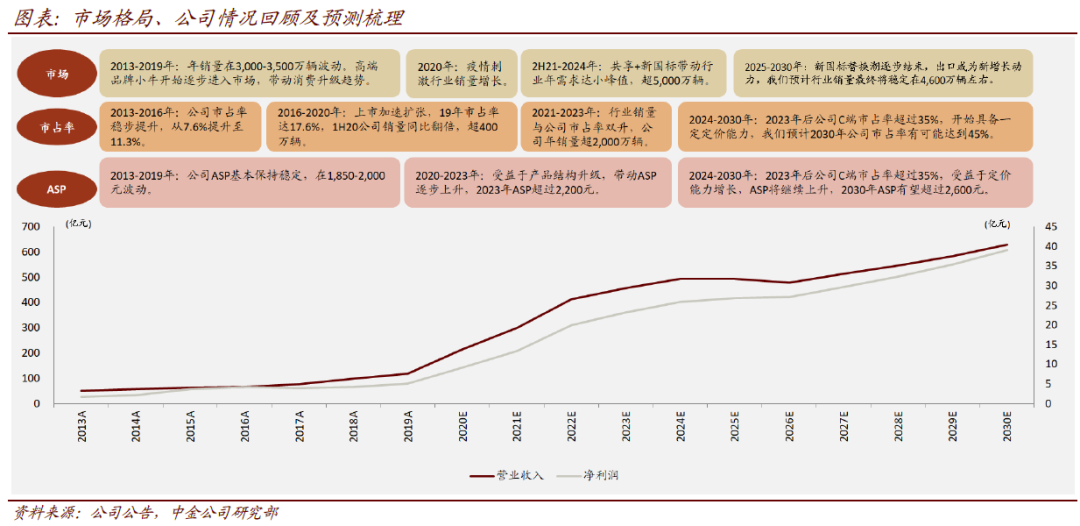

电动二轮车龙头地位稳固。2016年后公司市占率持续排名第一,新国标后更实现了快速提升。公司持续进行产能和渠道扩张,支撑长期销量增长。公司在电动自行车、电动踏板车两大品类中拥有多SKU产品矩阵满足多样化用户需求。公司保持高成长、快周转、现金流充沛,财务指标优于同业公司。

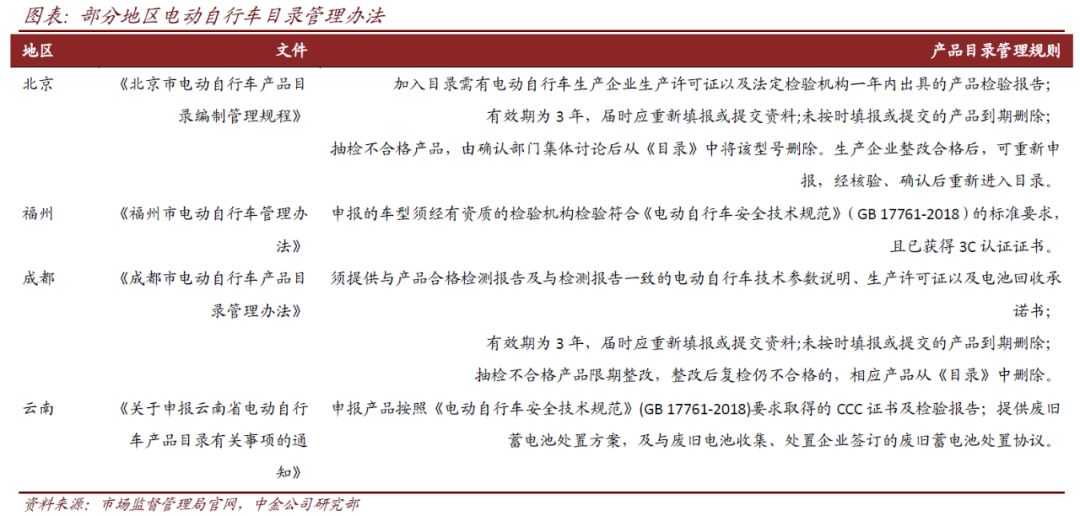

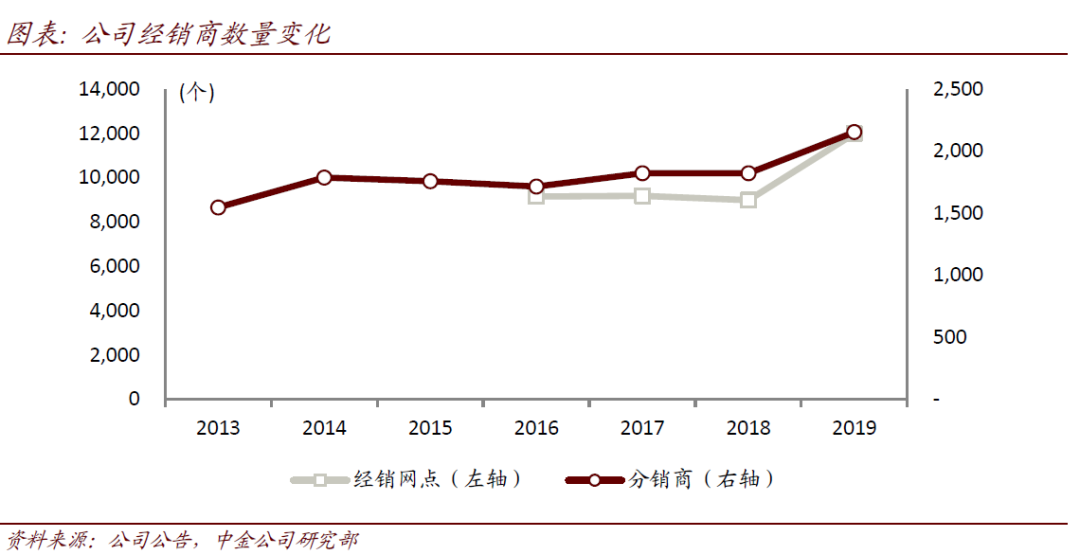

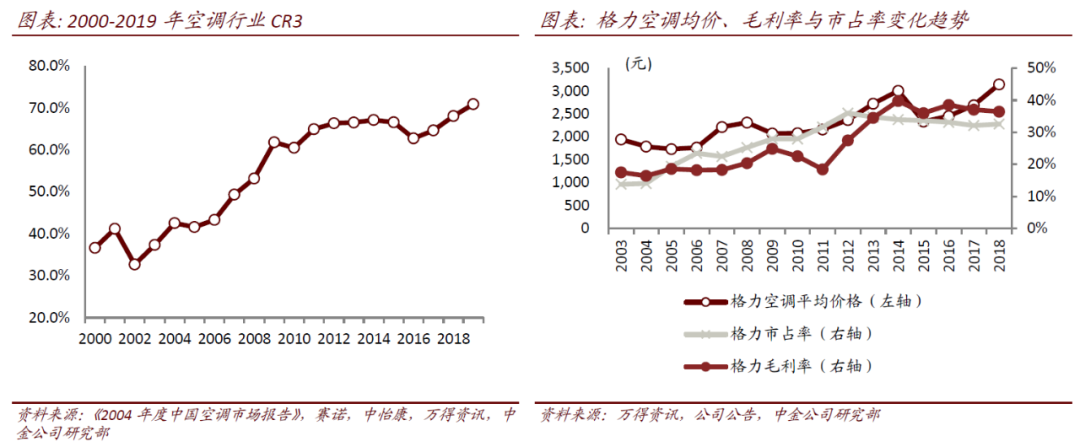

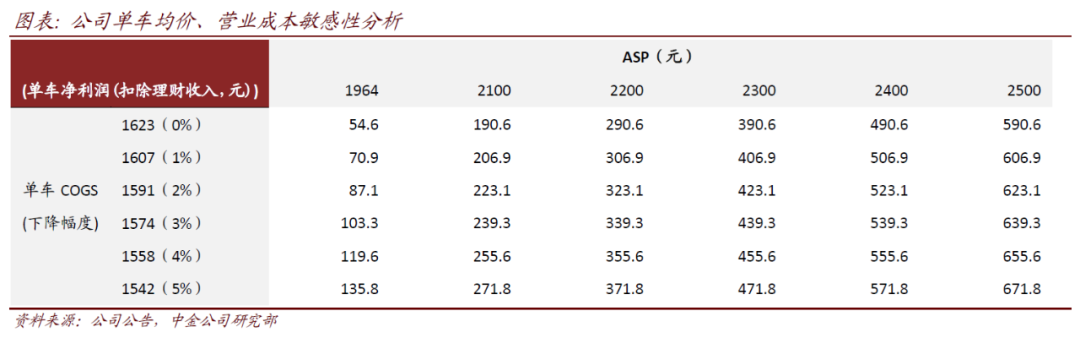

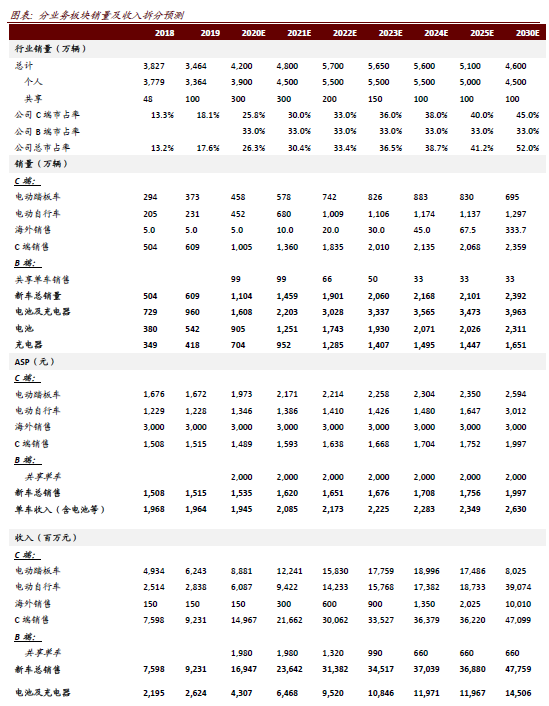

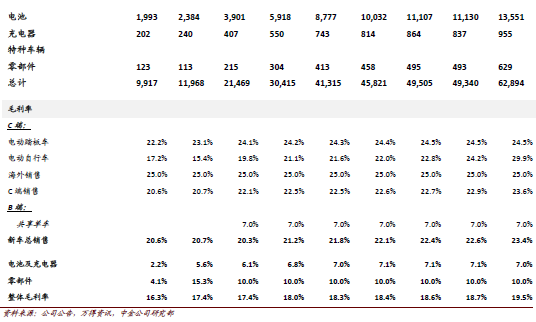

三大核心驱动力支撑市占率提升,单车利润弹性大。新国标提升生产标准,尾部企业出清利好龙头份额提升;锂电渗透率上升,较高成本的锂电凸显公司采购的规模优势;线下经销网络不断加密提升用户触达力,支撑公司市占率提升。复盘空调行业历史,我们认为公司市占率达到一定水平后,定价能力增强,单车均价上升和成本下降释放盈利弹性。

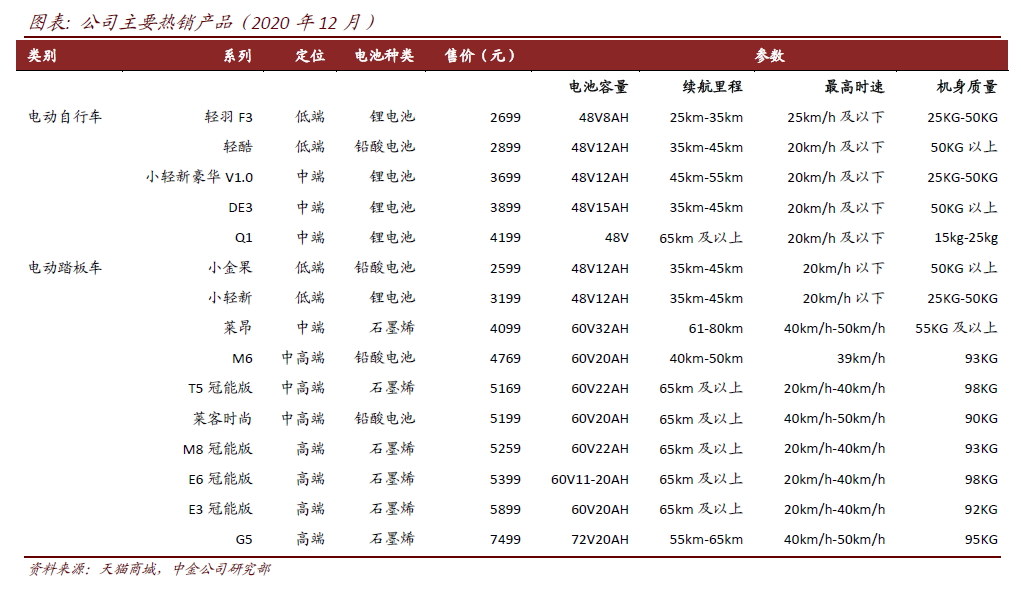

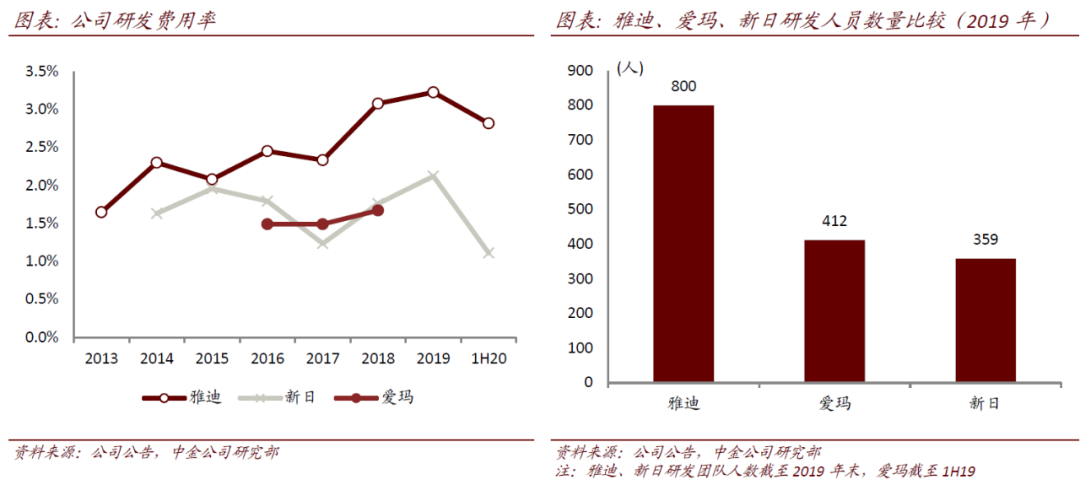

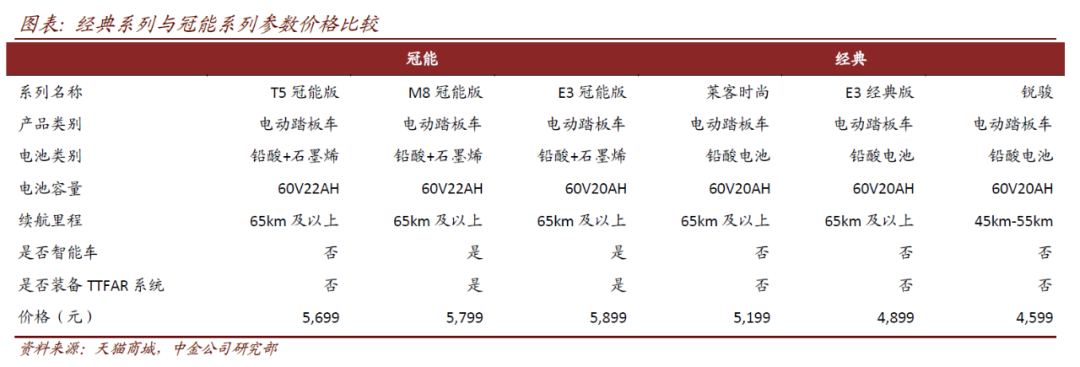

产品升级、品牌向上,站在价格提升的起点。公司持续投入研发以提升产品性能,石墨烯电池、TTFAR增程系统等技术储备塑造产品竞争优势。同时公司计划通过精简传统产品线,扩充中高端产品线的方式实现产品矩阵上移。品牌方面,公司通过渠道门店改造,活动宣传进行原有品牌中高端化转型,并有望通过建立高端复线品牌实现中高端市场的突破。

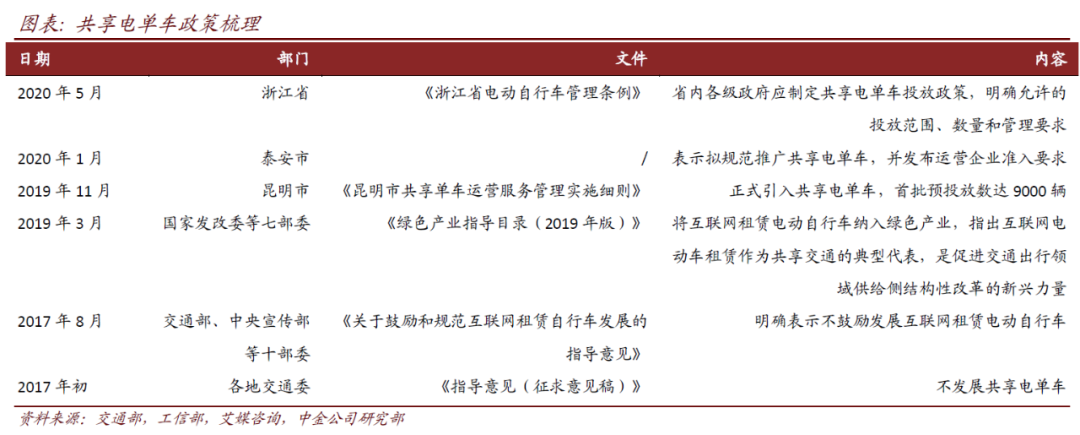

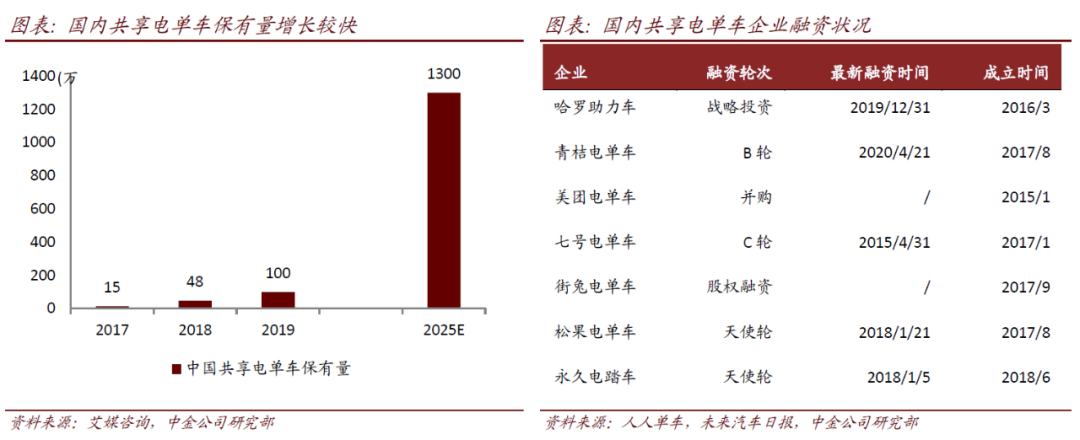

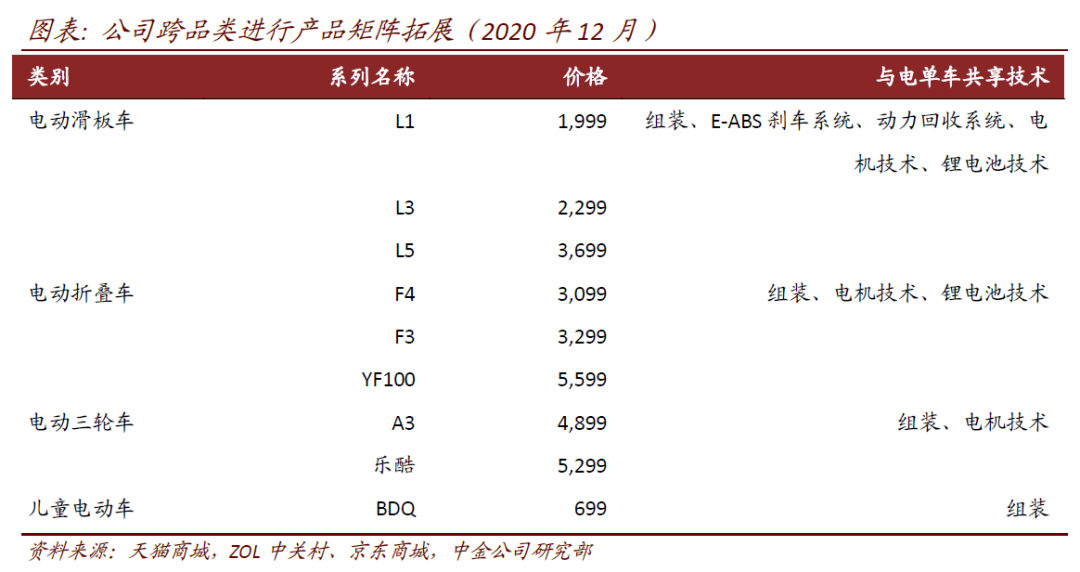

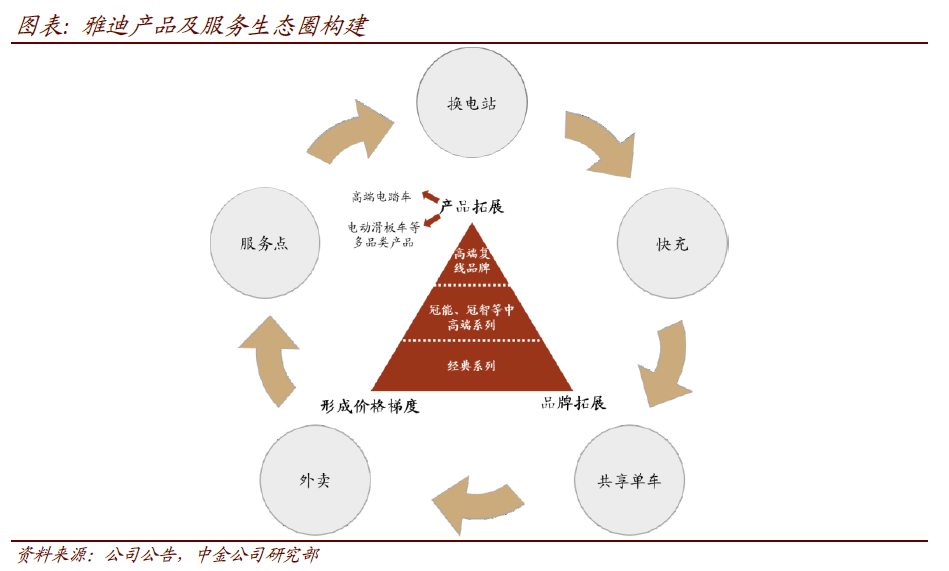

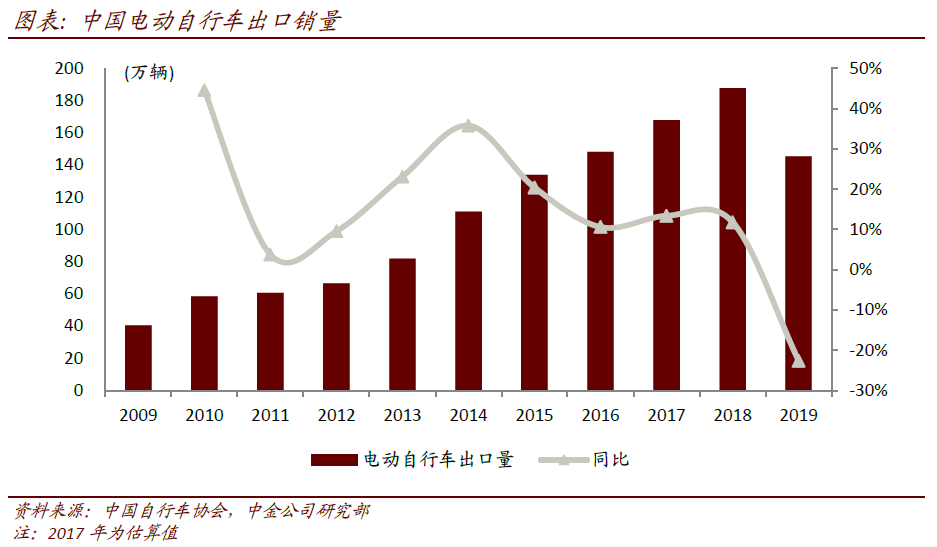

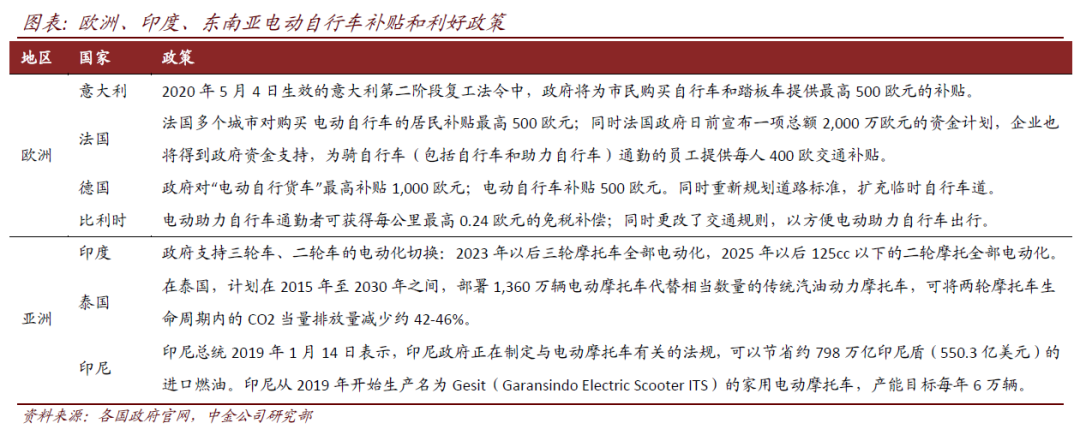

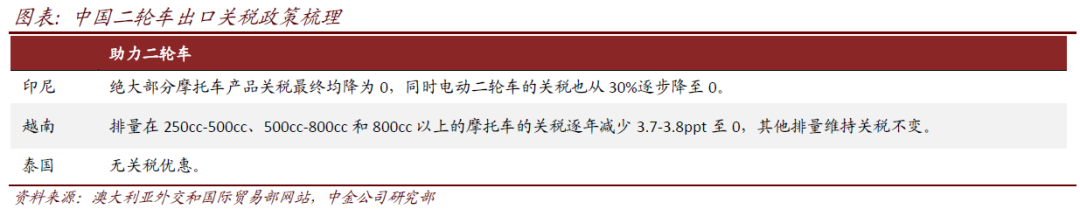

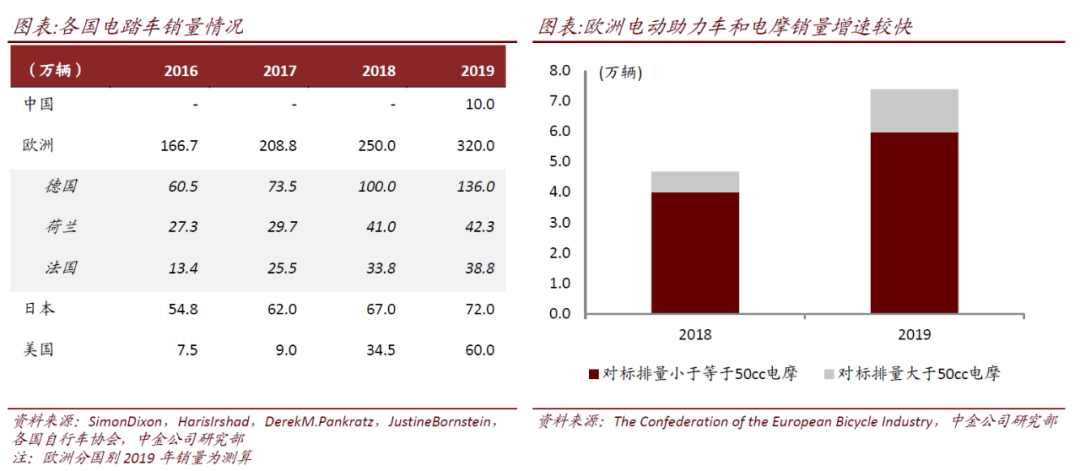

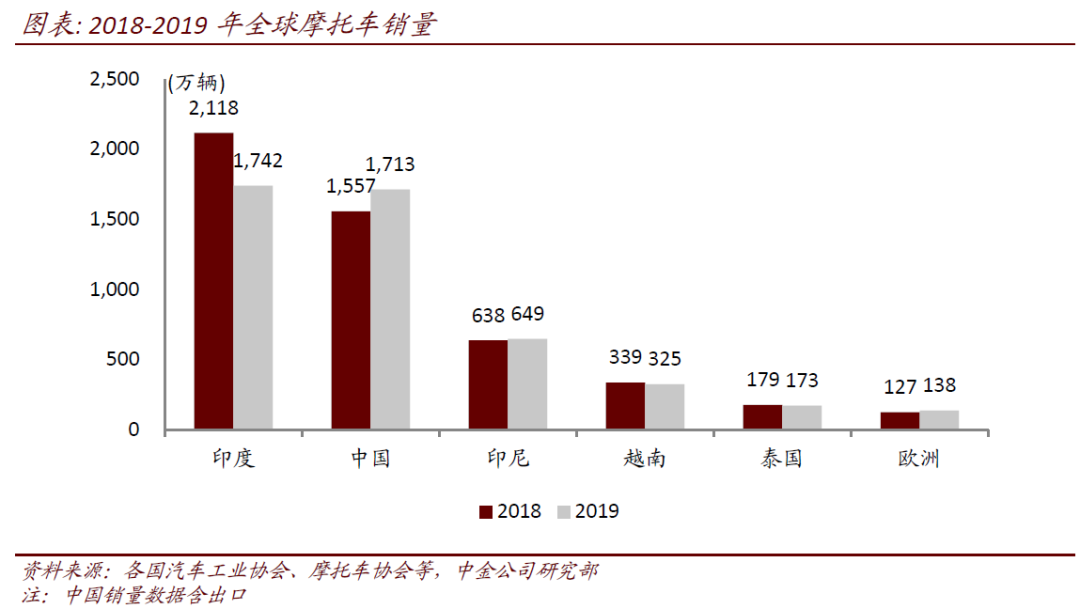

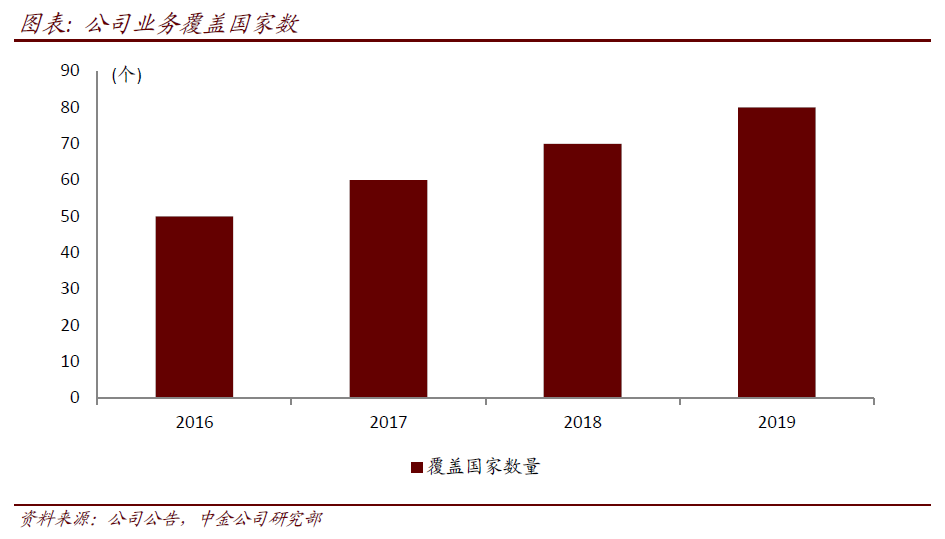

外延产品矩阵、发展服务生态,持续拓展海外市场。公司积极扩张电踏车、电摩产品,丰富产品矩阵。围绕新车销售,公司计划布局快充、换电站、服务站等生态圈,提升用户用车体验。电动二轮车海外市场空间较大,公司以越南为产能中心和起点,辐射东南亚+印度市场,通过塑造爆款车型以及与本地分销网络合作渗透欧洲市场。

我们与市场的最大不同?新国标驱动电动二轮车行业需求增长、格局优化,与市场相比我们更看好行业消费升级,公司凭借在技术和渠道的储备有望实现产品结构向上、品类和生态圈的拓展。

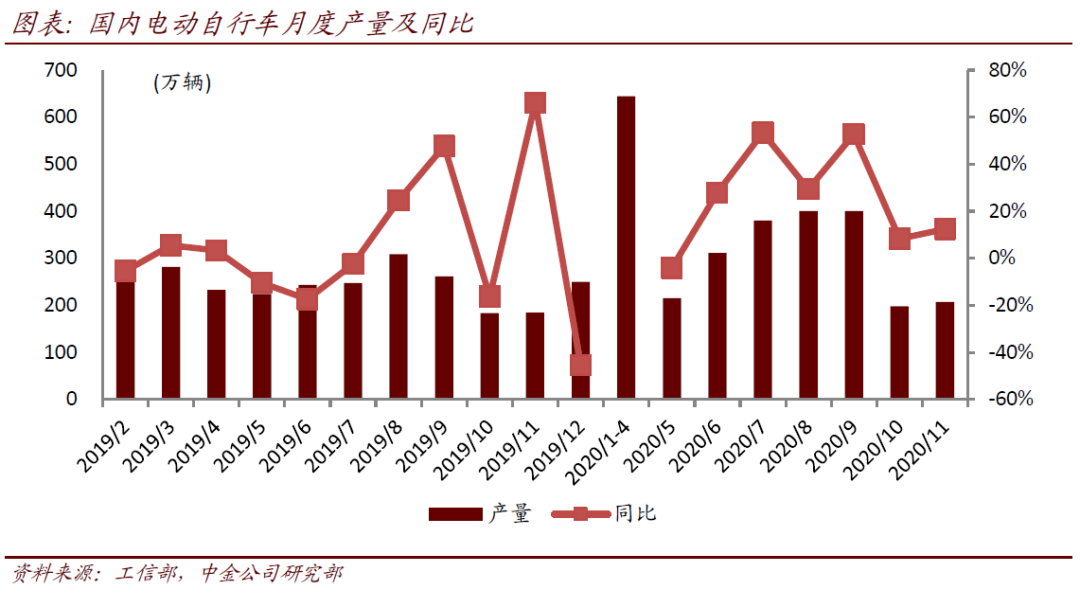

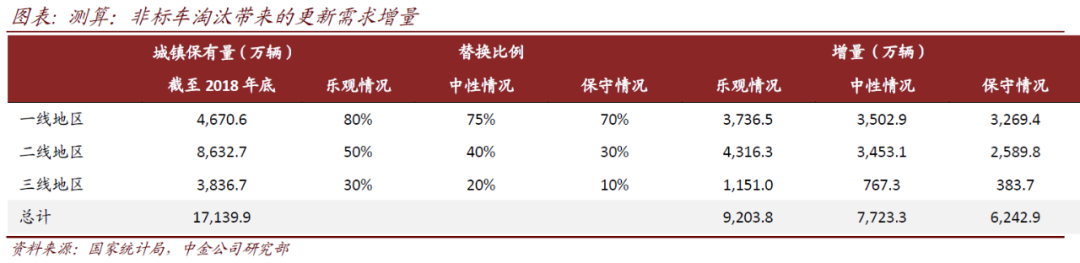

潜在催化剂:2H20非标车更换潮逐步兑现,行业月度产量快速增长;企业市占率继续提升。

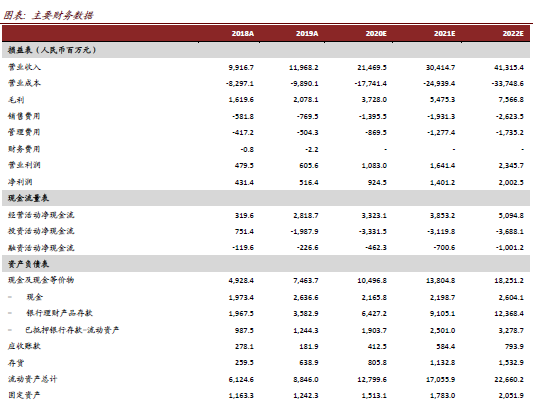

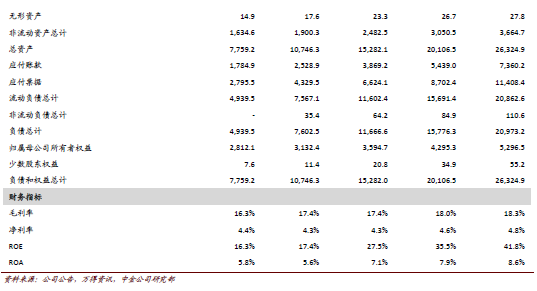

盈利预测与估值

我们预计公司2020~2022年EPS分别为0.31元、0.47元、0.67元,CAGR为47%。当前股价对应2021/2022年33.7/23.6倍P/E。基于可比上市公司,首次覆盖给予跑赢行业评级,目标价21.0港币(2021/2022年40/28倍P/E),具有18.4%的上行空间。

风险

非标车淘汰带动行业增量低于预期;现有竞争对手和新进入者发力,导致市场格局恶化;海外市场波动带来的潜在风险;详见风险讨论。

行业重点图表

公司重点图表

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP