美元指数破91、美债收益率却暴涨,市场究竟发生了什么?

本文来自“华尔街见闻”

1.尽管此前市场价格已经内化了美国第二轮财政政策一定会出的预期,但比预期更早的刺激,比预期更大规模,是促使美元指数进一步走低的直接驱动力。

2.但10年期美债收益率的反常走势,恰恰也与美国财政刺激政策有关。随着财政部账上现金要被基本打出去的日子越来越近了,市场有点“慌”了——以后还需要是不是又要向市场伸手了?大量的美债净供给,如果美联储不买,或者买得不够及时怎么办?这些担心都会促使美债收益率上升。

3.10年期美债收益率很难突破1.25%的“极限”,美联储实际上已经反复表态仍在准备着随时入场,市场已经预期下次会议会修改购债策略。

4. 美联储的表态和市场购债策略的预期,在很大程度上仍然是配合财政部,以防扩张性的财政政策对市场和经济产生流动性冲击,而不是像2008年之后三轮QE一样是“单独行动”。而美国财政政策的扩张,目前来看不是没有限度的。

在美元指数快速破位92,并仅用一天时间就快速暴跌至91一线,第二天又破91的同时,10年期美债收益率却爆拉至1%的“警戒线”附近。

按常理而言,美元指数与美债收益率是强正相关关系:美债收益率上行,美债收益率上行;相反亦然。

但最近出现的“异常”分歧,实际上是市场被政策预期主导的情况下,出现的“扭曲”。

对这种“扭曲”的理解,对制定大类资产配置策略,至关重要。

美元指数快速突破91背后

美元指数快速下破91,跟美国财政刺激传出好消息有直接关系:原本市场预期12月月中到明年1月中下旬这段时间,一定会出第二轮财政政策,刺激规模在1万亿美元以下,很多投行此前预期是在5000-7000亿美元。

但传出两党议员达成9000多亿美元的“共识”之后,美元指数快速下行,即便是在后来又传出参议员共和党领袖不同意的消息后,也没有扭转美元指数跌势,表明市场认为第二轮财政刺激政策已经“箭在弦上”,目前出现的来来回回只是最后的讨价还价而已。

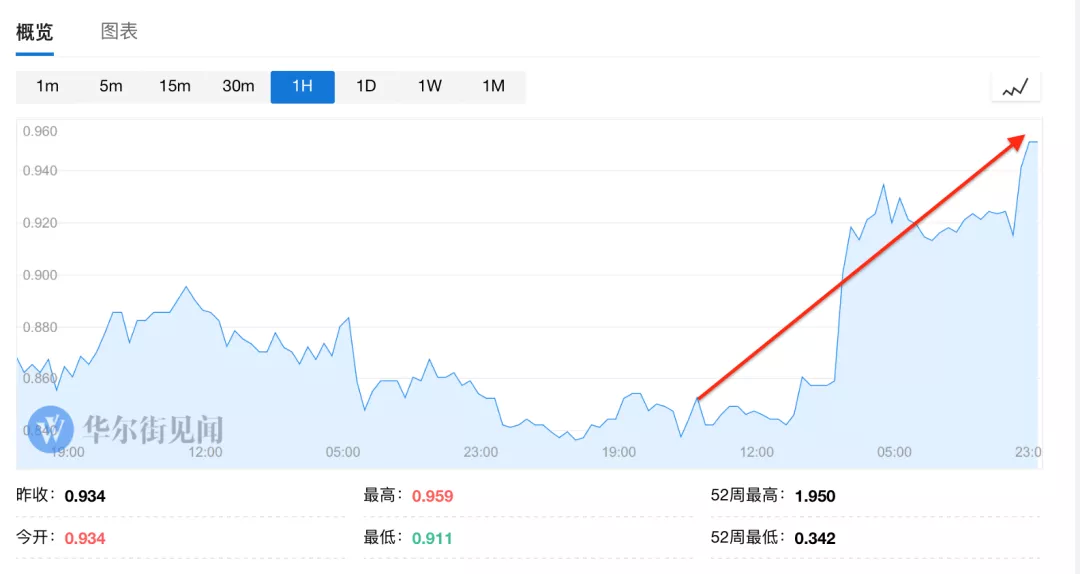

图:美元指数在传出财政刺激好消息当天,快速下行至91一线,并最终下破

尽管此前市场价格已经内化了美国第二轮财政政策一定会出的预期,但比预期更早的刺激,比预期更大规模,是促使美元指数进一步走低的直接驱动力。

10年美债收益率反暴升,再次“兵临城下”1%

但从表面上来看,令人“费解”的是,在美元指数暴跌的同时,10年期美债收益率却走出的相反的趋势,快速上行再次逼近1%一线。

图:10年期美债收益率快速上行至1%一线

这种反常走势,恰恰都与美国财政刺激政策有关。

第一大轮财政刺激政策祭出的背景是市场因为公共卫生事件而严重恐慌,为了遏制住恐慌情绪,政策端的力度必须远超市场预期,并远超实际需要。

这实际上也是美联储和美国国会所做的。

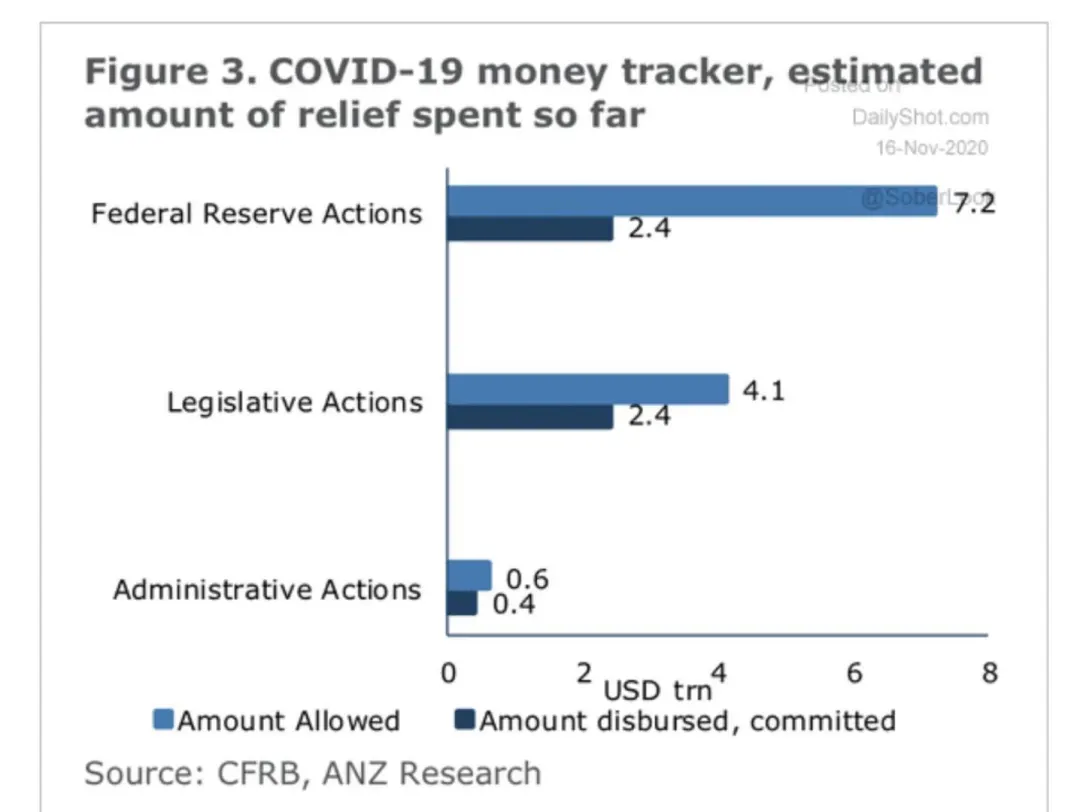

图:美联储、国会和美国政府在应对本轮公共卫生事件出台冲击时,出台的政策金额大小(浅蓝线)和实际使用额度(深蓝线)

因此在第一大轮的财政刺激过程中,美国财政部还积累了大量弹药。

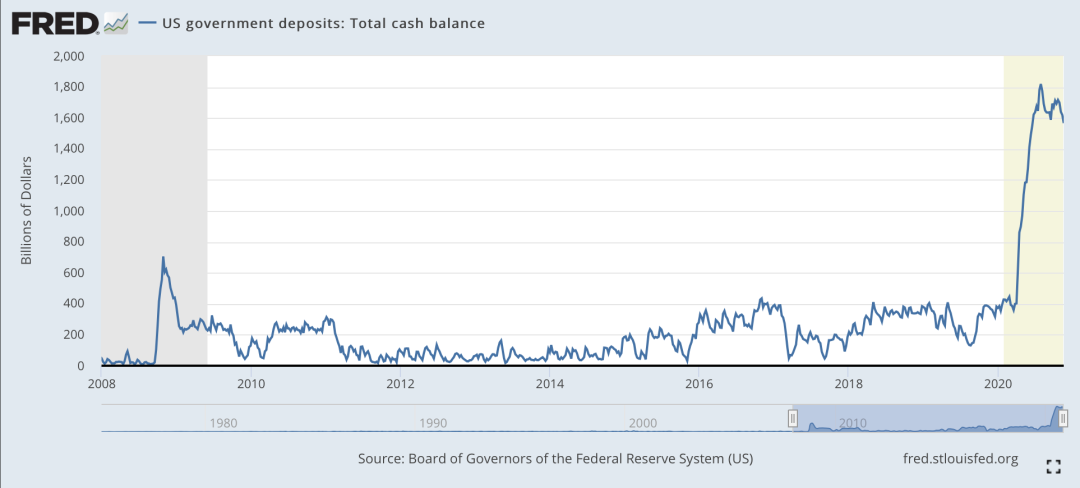

图:美国财政部现金余额变化情况

美国财政部账上大量的现金,一方面起到了让市场安心的作用(还有这么多兜底的子弹呢,慌什么?),另一方面也压制了美债收益率(还有这么多子弹呢,一时半会都用不着去市场上净融资了)。

而如今,随着这些子弹要被基本打出去的日子越来越近了(第二轮财政刺激的钱,当然是从这里出),市场有点慌了——以后还需要是不是又要向市场伸手了?大量的美债净供给,如果美联储不买,或者买得不够及时怎么办?这些担心都会促使美债收益率上升。

未来如何演进?

1%的收益率对于10年期美债而言,是一个比较敏感的点。

尽管由于疫苗最新消息,此前市场“估计”的10年美债收益率的短中期最高水平已经从1%,上移至1.25%。更高的无风险利率水平,意味着更高的折现率,更高的折现率意味着更低的资产价格(其他条件不变的情况下)。

除了资产价格外,更重要的是,10年期美债收益率作为无风险收益率的基准,如果走得过高,会阻碍、甚至是中断美国经济复苏步伐,这是不可以容忍的风险。

所以我们看到,尽管市场对疫苗预期非常乐观,但美联储主席鲍威尔却接二连三地“泼冷水”:(疫苗)对中期来说当然是好消息,是受欢迎的消息。从我们的立场来看,现在就充满信心地评估这一消息对经济走势的影响,尤其是短期影响还为时过早,接下来的几个月可能充满挑战。近期有关公共卫生事件疫苗的消息非常积极,但疫苗仍存在重大挑战和不确定因素,包括时机、生产和分配以及不同人群的疗效。

这种表态,实际上代表了美联储仍在准备着随时入场;而如今市场已经开始预期下次会议美联储会更改购债策略(扩大长债购买规模,以压制收益率?)。

投资启示

美联储的表态和市场购债策略的预期,在很大程度上仍然是配合财政部,以防扩张性的财政政策对市场和经济产生流动性冲击,而不是像2008年之后三轮QE一样是“单独行动”。

而美国财政政策的扩张,目前来看不是没有限度的。

具体而言,虽然现在市场对今年年底或明年年初就出第二轮财政刺激政策这件事,是有很高“信心”的,但关键是量已经大幅缩减:估计最近最高再出1万亿美元,主要用于给年底到期的各种财政刺激政策“续命”,另外在明年年中或再出个3000亿美元的基建计划。然后,就没有然后了……

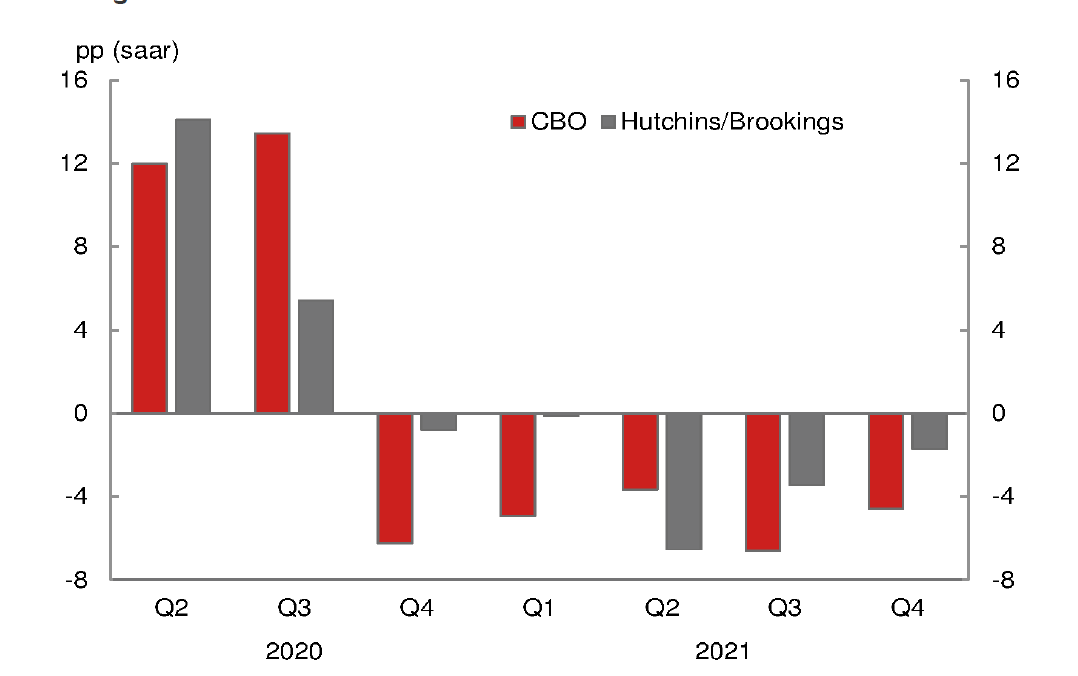

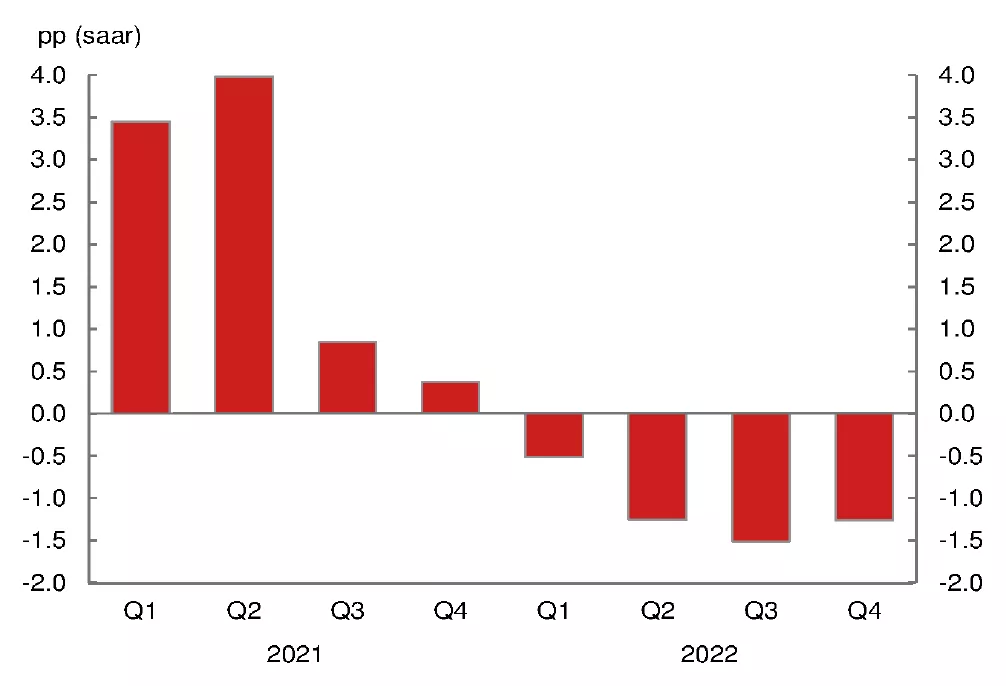

图:美国国会预算办公室(CBO)对“到期不续”财政政策对美国GDP影响的测算。

简单“翻译”一下就是,年底到期“不续”,美国经济就一定会衰退。

所以,市场预期“续”是一定的,但是这种续只是保持原先的支持力度不变而已,根本谈不上净刺激和净扩张。

当然,美国刻意控制刺激力度除了外部约束之外,也有自身的考量:那就是刺激力度越大,后期的退出难度也就越高。因为刺激政策是净加出来的,退出时如果经济内生增长不补上这个退出缺口,退出本身对经济就是巨大风险。这一逻辑在美国预算办公室的测算中“一览无余”。

图:2021年的预期的刺激政策过去之后,对2022年GDP的影响。

需要对上图简单解释一下:如果2021年的刺激政策用完后“没有续”,那给2022年将留下大约1%的GDP缺口,需要内生增长去补。

当然,如果只有1%的缺口,GDP内生增长完全是可以补上的。但如果刺激力度再大一些,留下的缺口就越大,GDP内生增长就更难以“补位”,刺激政策就会变得没完没了,继而对整个体系造成风险。

所以,目前市场对美国接下来的刺激政策预期,已经从原先的“洪水滔天”,变成了“且走且看”,对于1.3万亿美元花完之后的预期,是“黑箱”。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP