港股打新 | 恒大物业(06666)引入21名庞大基石投资者阵容,有龙头溢价效应

本文来自微信公众号“郭二侠鑫金融”,文中观点不代表智通财经观点。

恒大物业(06666)的上市速度创造了行业新的记录,从9月末披露招股书到11月15日通过港交所聆讯,恒大仅用了47天。

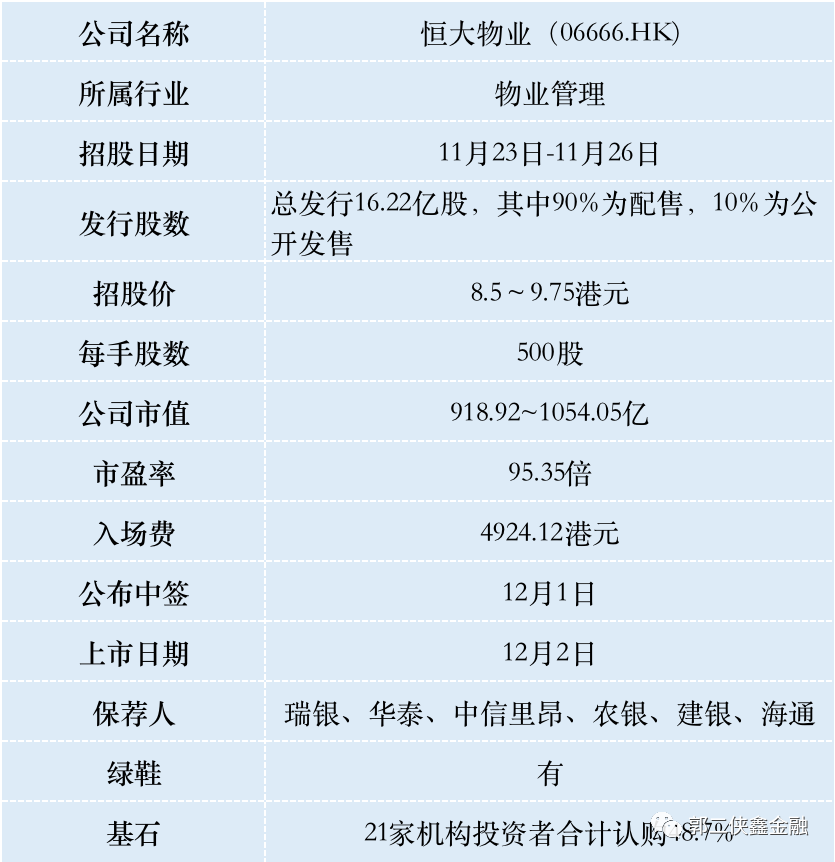

一、招股信息

二、公司概况

恒大物业,拆分自中国恒大(03333),是全方位的物业管理人,管理多元化的物业组合,其中包括中高端住宅物业、商用物业、主题乐园、产业园、康养项目、特色小镇及学校。

据中指研究院数据,于2019年,在中国物业服务百强企业中,以项目所覆盖城市数目计,公司排名第二;分别以总收入、总毛利及总净利润计,公司排名第三;以签约面积计排名第三及按在管面积计排名第四。

2017年至2019年,公司净利润以195.5%的复合年增长率增加,在中国物业服务20强企业中增长率最高。

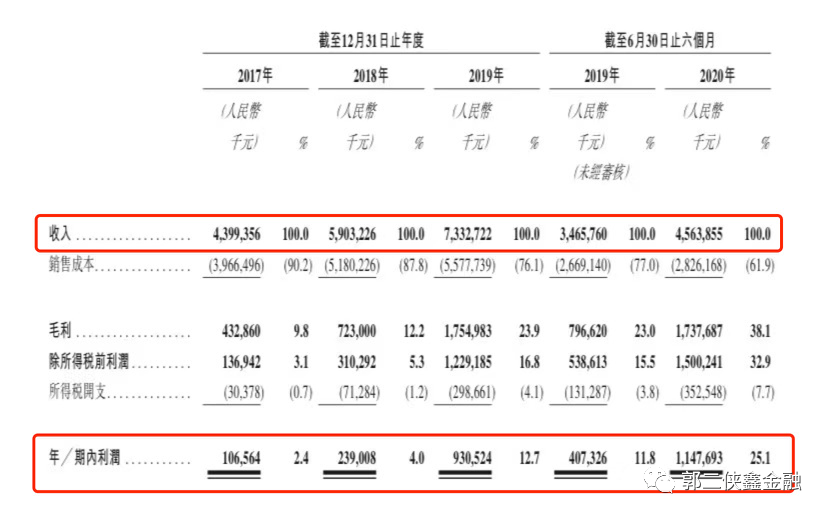

财务数据方面,公司2017财年至2019财年,总收益分别为人民币43.99亿元、59.03亿元及73.33亿元,复合年增长率为29.1%;同期净利润分别为人民币1.07亿元、2.39亿元及9.31亿元,复合年增长率为195.5%。

即便是深受卫生事件影响的今年上半年,恒大物业也实现了较高的业绩增长。其中,收入达到45.6亿,较去年同期增长31.7%;净利润达11.48亿元,同比增长181.8%。

截至2020年6月30日,恒大物业已签约并服务1354个项目,覆盖逾280个城市,总签约面积约5.13亿平米,总在管面积约2.54亿平米。

和其它从房企分拆出来的物业公司类似,恒大物业过去三年来业务规模的持续扩大,离不开母公司的支持。披露数据显示,2017年至2020年上半年,恒大集团所开发物业提供物业管理服务的收入分别占到物业管理服务的收入99.8%、98.9%、98.4%、98.4%及 98.8%。

母公司恒大集团是中国房地产开发行业的标杆龙头。根据行业排名,以应占签约销售计,自2017年起连续三年在中国物业开发商排名中位居榜首。恒大集团庞大的土地储备为恒大物业开发优质项目提供了巨大的潜力增长空间。

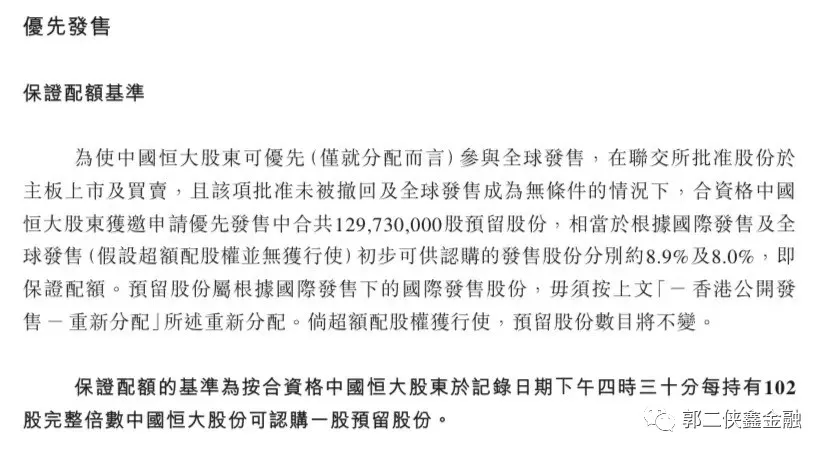

恒大物业此次全球发售约16.22亿股,新、旧股各佔50%,发售完成后占总股份的15%。其中将全球发售中的8%预留给母公司现有股东优先申购,11月18日前,每持有中国恒大102股,可认购一股预留股份。

恒大物业曾在今年8月进行上市前战略融资235亿,有14家机构参与,其中陈凯韵(香港富豪刘銮雄妻子)领投45亿。跟投部队也是“星光熠熠”,包括阿里巴巴、腾讯、红杉资本等,是极为罕见的“二马”同投一家公司,前几天在纽交所上市的完美日记也是“二马”同投,上市后暴涨。

这次投后估值837.5亿港元,现在过去了三个月,以本次招股中间价计估值986亿算,涨幅17.5%,比较正常。

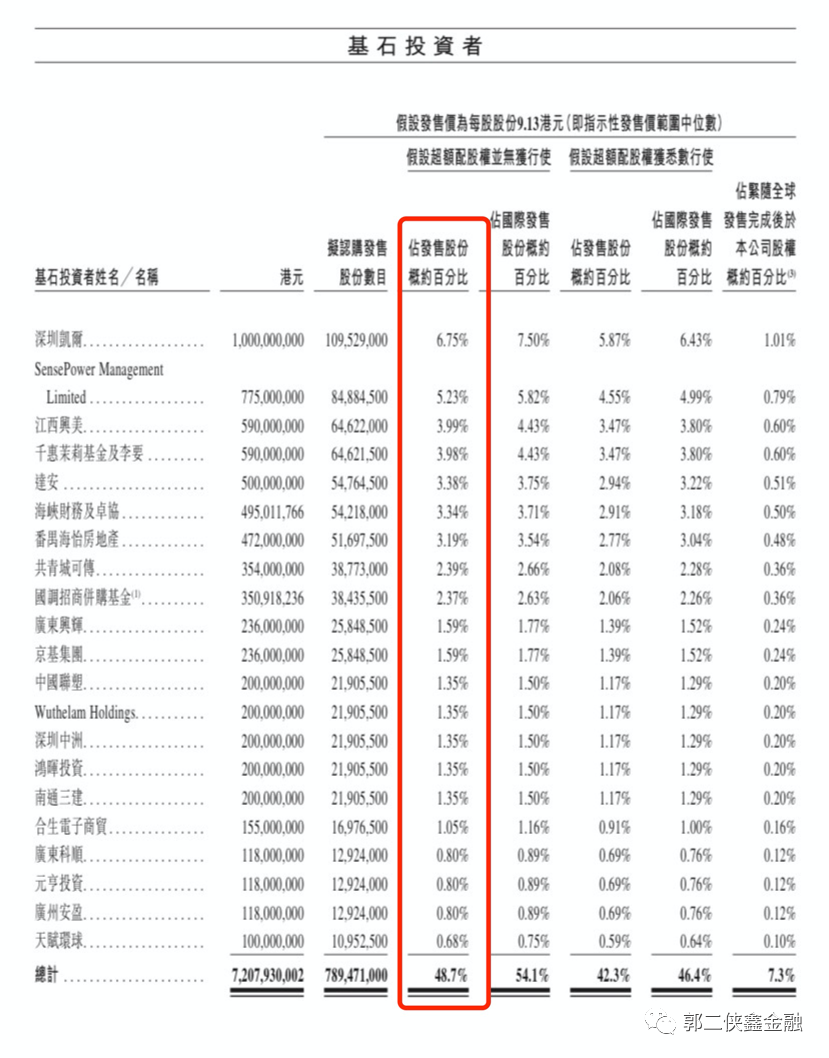

此次发行引入21名庞大基石投资者阵容,是郭二侠见到基石投资者最多的一次。基石投资者包括:人工智能(AI)「独角兽」商汤科技(SenseTime)、中国燃气(00384)、招商局资本旗下国调招商并购基金(China Merchant Buyout Fund)等。合共认购72亿港元等值股份,以发行中间价计占发售股份48.7%,并设有6个月禁售期。

行业方面,在港交所已经上市了20多家物业管理公司,估值体系已经非常成熟。以恒大物业2020年上半年净利润11.48亿元预估全年净利润23亿,以发行中间算,前瞻市盈率43倍。

比保利物业(06049)滚动市盈率44倍,世茂服务(00873)滚动市盈率62倍,而金科服务(09666)滚动市盈率只有56倍,融创(01516)滚动市盈率70倍,都便宜。而恒大物业比以上几家物业公司的市值都大,有龙头溢价效应,理应比他们享受更高的估值。

保荐人主要是几家中资券商,但最重要的稳价人却是外资瑞士银行,最近三年只保荐了前几天二次上市的新东方,没有参考价值。

三、综合点评

以恒大物业的体量应该对比碧桂园服务,先比拼一下两家物业公司的妈,恒大物业母公司中国恒大市值2212亿港元,碧桂园服务母公司碧桂园(02007)市值2278亿港元,市值非常接近。

碧桂园服务(06098),截止6月30日,在管面积约3.2亿平方米,合约面积7.46亿平方米。2019年营收46.75亿,净利润9.34亿;今年上半年营收62.71亿,净利润13.35亿,目前市值1205亿,滚动市盈率50倍。

恒大物业以发行中间价计估值43倍,相比碧桂园服务打了8折。

四、预估中签率

恒大物业此次共计发行约16.22亿股新股,国际配售90%,公开发售10%,若公开发售超购14倍或以上少于49倍,公开发售比例将由10%增至14%,超购49倍或以上少于99倍即增至17%,超购99倍或以上则回拨至20%。

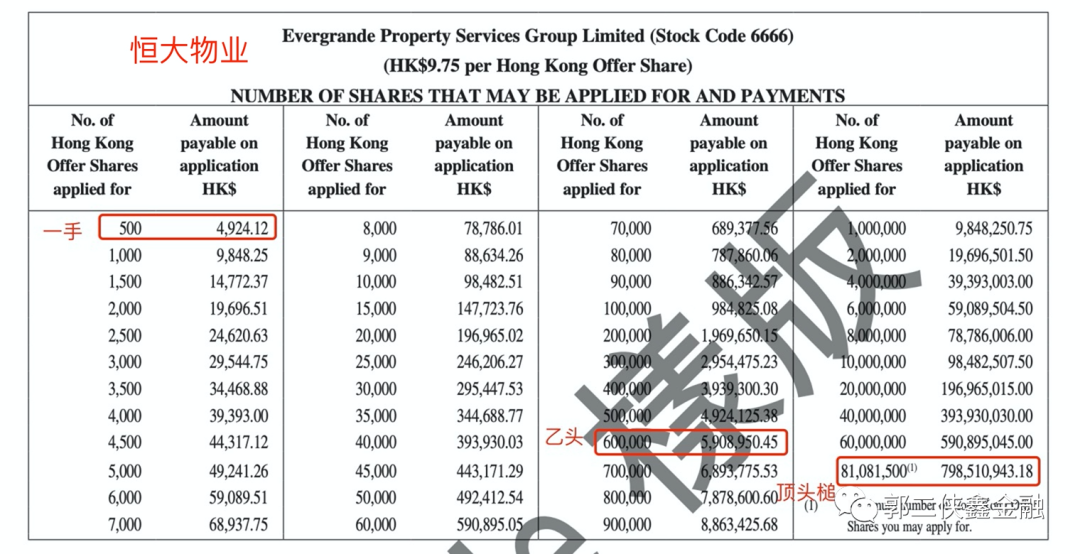

香港公开发售1.62亿股,每手500股,合计32.4万手,在不启动回拨的情况下,甲乙组各获配16.2万手。

在金科服务和融创服务两只股大幅上涨的行情下,物业股的信心也被带起来了,但是考虑到后面还有6只热门股排队上市,打新人要预留资金,因此按15万人申购算,应该不会启动回拨,预计一手中签率80%,申购10手稳中一手。

打新乙头需要申购60万股1200手,券商释放的额度很充足,目前看打新乙组的人不算多,预计乙头中签40-50手。

五、本人操作计划

郭二侠预计申购两成左右的资金,打新一个乙头,剩下的资金留给其它股。

根据目前的消息,恒大物业会和蓝月亮和京东健康撞车,至于泡泡玛特,目前没有消息,还不确定是否冲突,大家做好资金安排。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP