石油化工:大炼化的 α 和 β

本文来自 微信公众号“樨樨和她的油气小伙伴”。

核心观点

α来自多重优势

1) 中国vs.海外炼厂:全球的炼厂结构性调整将加剧,中国的大型炼化项目陆续投产,美国等其他海外炼厂尤其是单体小、竞争力差的炼厂持续淘汰。2021年,中国有望超过美国成为全球第一大炼能的国家。

2) 民企vs.国企炼厂,民企优势主要体现在三点:1)规模效应带来单位折旧、能耗、人工成本的节约;2)加工深度和复杂系数带来加工价差扩大;3)燃煤指标和自备电厂带来能源成本的系统性下降。

3) 多元产品平台vs.单一细分龙头:大炼化的终端产品多元化,使其成为在多种产品都占据一定的市场份额、且具有良好可拓展性的平台型公司。

β来自行业景气趋势

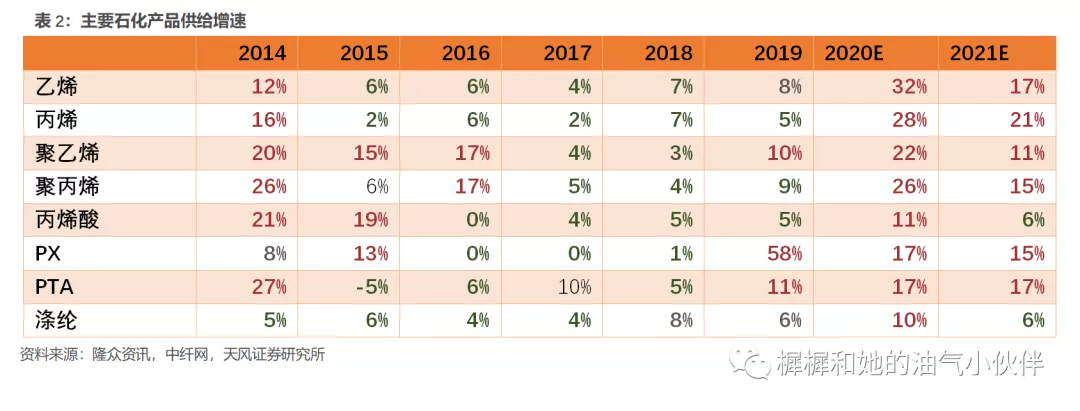

1)炼化行业整体景气2022年有望出现拐点。原因一是内生性产能周期2022年供给压力下降,二是发改委要求原则上十四五期间不再新批炼化项目。

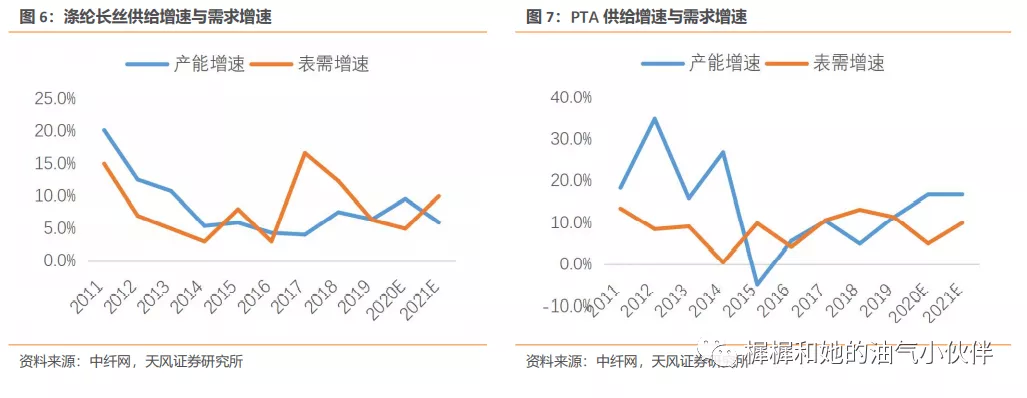

2)聚酯行业景气2021年有望出现拐点。涤纶长丝因供给扩张一直相对良性,2021年供给增速将下降至6%,随着卫生事件后终端需求恢复以及渠道库存有望开启主动加库存,涤纶长丝的复苏应具领先性。

风险提示:大炼化项目审批系统性放松风险;民营大炼化上市公司新项目落地慢于预期的风险;石化行业复苏启动慢于预期风险。

1. α来自多重优势

1.1. 中国vs.海外炼厂:中国优势凸显

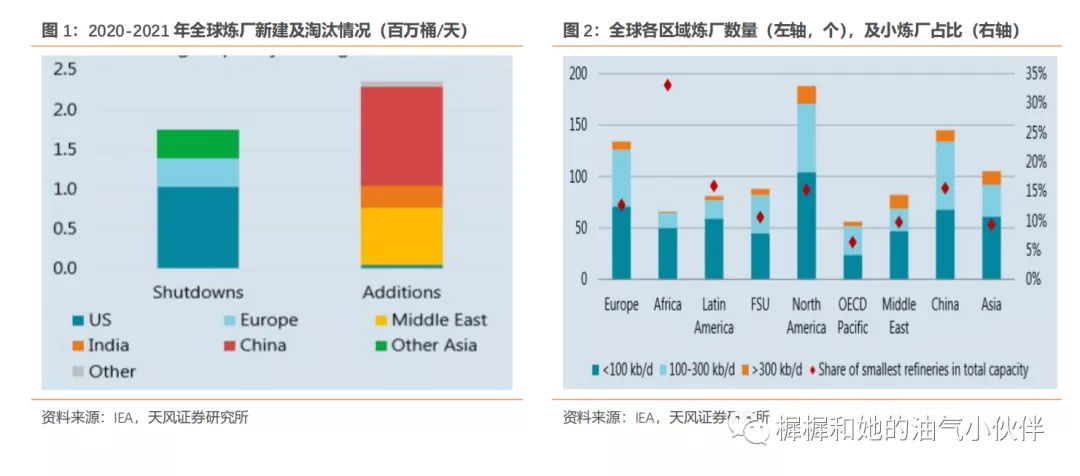

2020年,全球炼厂关停加速,主要原因是卫生事件影响下全球炼厂价差跌到十年最低点,炼油经济性和结构性供给过剩问题不容乐观。根据IEA数据,全球总炼能1亿桶/天,2019年全球石油产品需求8400万桶/天,2020年受卫生事件影响石油产品需求下降到月7600万桶/天,2021年有望恢复到8000万桶/天。

预计2020-2021年关停炼厂达到170万桶/天(占全球1.7%)。美国的炼厂关停占了全球大部分,总计100万桶/天,占美国总炼能的5%、全球的1%,这一数字还没包括部分在出售以及闲置的炼厂。欧洲和亚太(日本)也有一些炼厂关停。其他国家还有的炼厂已经停产多年还没有从账面计提掉,比如委内瑞拉、尼日利亚、乌克兰有230万桶/天。此外,潜在淘汰可能性的低竞争力炼厂还有很多,单体炼能10万桶/天(500万吨/年)以下的小炼厂占据全球炼厂数量的一半、占全球总炼能份额的13%。

与此同时,新建炼厂也在加速。中国两个大项目——荣盛石化、盛虹炼化分别在2020年底、2021年底(预计)投产。全球2020-2021年新增炼能达到240万桶/天,其中超过一半来自中国。

总体来讲,全球的炼厂结构性调整将加剧,中国的大型炼化项目陆续投产,美国等其他海外炼厂尤其是单体小、竞争力差的炼厂持续淘汰。2021年,中国有望超过美国成为全球第一大炼能的国家。

1.2. 民企vs.国企炼厂:综合优势分析

民企相对国企的综合优势体现在三方面:

1) 规模效应:单厂炼能2000万吨优于中国石化、中国石油单厂炼能。规模效应会带来能耗、物耗、人工、折旧成本的节约。考虑传统国有炼厂的庞大人员规模,人工成本差距更大。

2) 加工深度和复杂系数:恒力炼化、浙石化的复杂系数都在12左右,传统炼厂复杂系数能达到10的都为数不多。复杂系数的增加,代表加工深度增加、加工价差更大。而且复杂系数指标没有考虑下游化工品,而大炼化化工品的多元化程度也是远超传统炼厂的。

3) 燃煤指标和自备电厂:以恒力炼化为例,配备6台670t/h的燃煤超高压循环流化床锅炉,相当于年耗煤量约400万吨。按照动力煤价600元/吨、工业天然气价2.5元/方计算,使用燃煤锅炉相比燃气锅炉成本低约60亿。

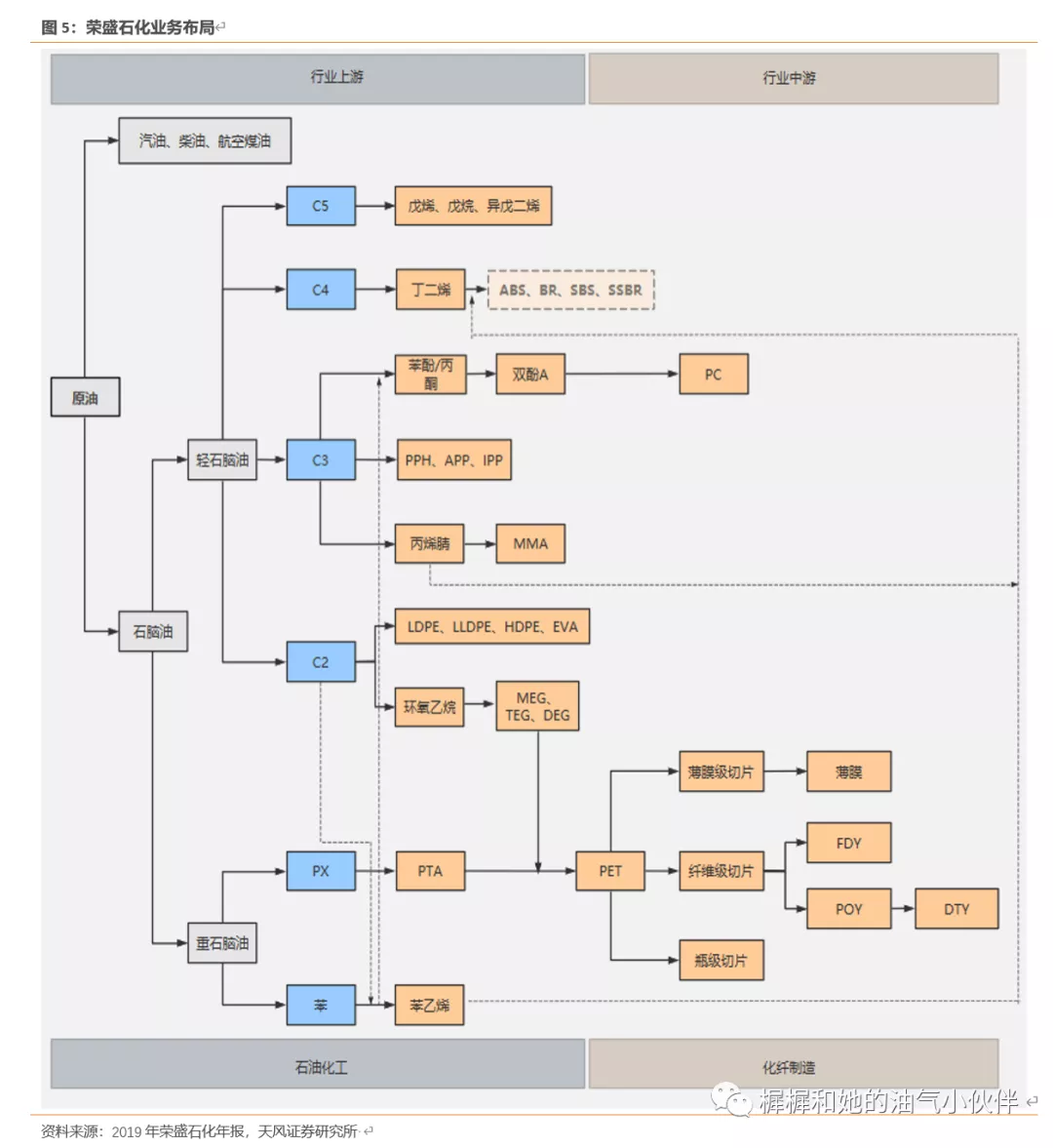

1.3. 多元产品平台vs.单一细分龙头

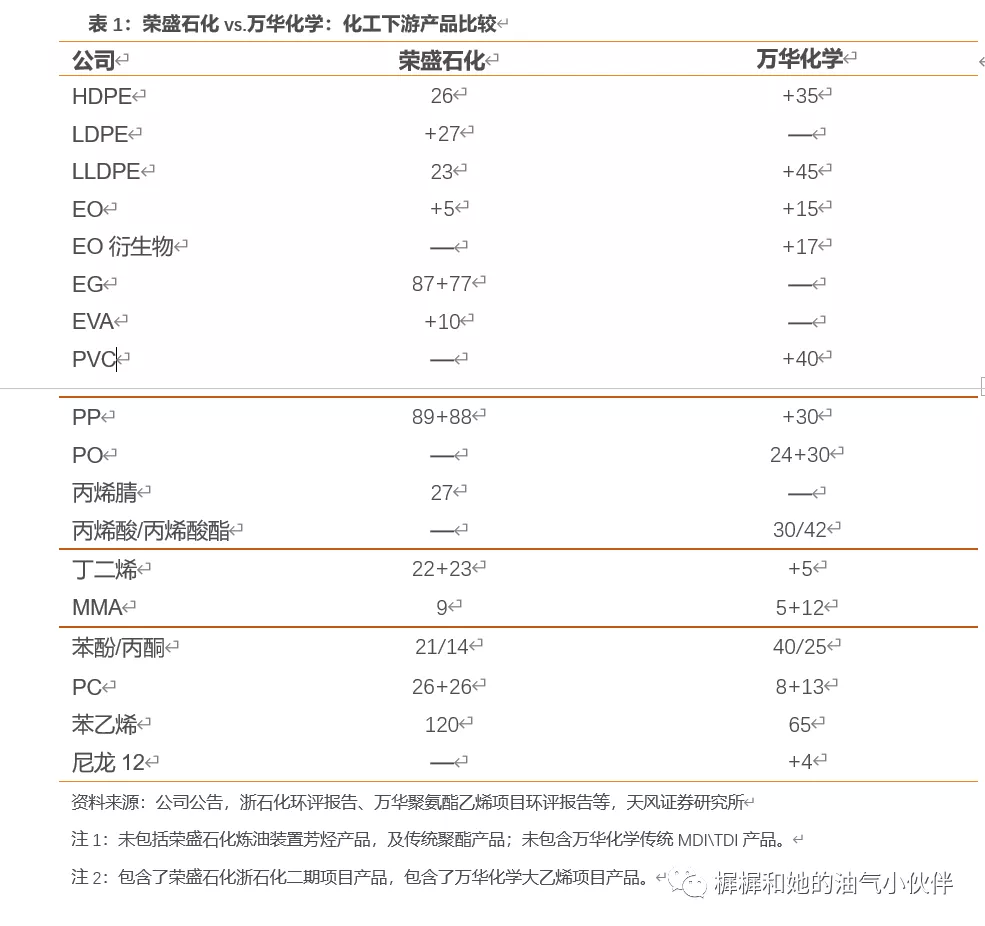

随着大炼化进入视野,大炼化不再是只做个别品种的细分龙头。大炼化的终端产品多元化,使其成为在多种产品都占据一定的市场份额、且具有良好可拓展性的平台型公司。

看短期,几乎每种石化产品涨价大炼化都有望受益。比如2020Q2防卫生事件需求拉动PP涨价、头盔需求拉动ABS涨价、Q4纺织服装需求拉动涤纶涨价、汽车销量恢复拉动合成橡胶及丁二烯涨价,大炼化都可从中受益。

看未来,大炼化拥有了三烯、三苯作为基础,终端产品的可拓展性是非常好的。理论上大多数合成材料都可以做,个别高端品种需要技术突破的契机。

2. β来自行业景气趋势

2.1. 炼化行业整体景气2022年有望出现拐点

我们判断炼化行业整体景气将在2022年出现拐点,原因有二:1)政策层面,发改委“十四五”期间原则上不再新批炼化一体化项目,所以新的批文将都是“存量置换”或“减量置换”批文。比如裕龙岛石化2000万吨项目就是退五进四项目,实际上构成炼能的净减量。2)市场内生性周期,从2019年石化行业景气下滑以来,主动新规划的项目减少。考虑石化项目2-3年的建设周期,2022年开始投产压力明显下降。

2.2. 聚酯行业景气2021年有望出现拐点

涤纶长丝有望在2021年率先反转。供给端,涤纶长丝产能扩张长期受到海外设备供应商设备供给能力的限制。根据中纤网统计,2021年涤纶长丝产能增速6%。需求端,随着下游纺织服装行业卫生事件后需求的回暖,以及产业链加库存有望开启,连续两年(19-20年)受抑制的涤纶表观消费增速应回到长期中枢8%以上。2021年涤纶长丝盈利有望同比回升。

从2017年到2020年,大炼化经历了横空出世和业绩落地的阶段,被证明是兼具α和β的优质资产。

3. 风险提示

大炼化项目审批系统性放松风险。炼化项目审批放松或导致炼化产能供给超预期,进而影对产品价格造成压力。

民营大炼化上市公司新项目落地慢于预期的风险。民企项目落地滞后,或导致公司业绩不达预期。

石化行业复苏启动慢于预期风险。产品价格复苏不达预期,或对上市公司业绩造成影响。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP