国信证券:宝胜国际(03813)库存去化良好,盈利有待回升

本文来自 微信公众号“纺服研究小伙伴”,作者:丁诗洁。

事项

11月12日宝胜国际(03813)公告,2020年前三季度实现营收183.41亿元,同比下降8.3%,归母净利润1.80亿元,同比下降70.3%,经营利润率2.4%,同比下降3.1pp。

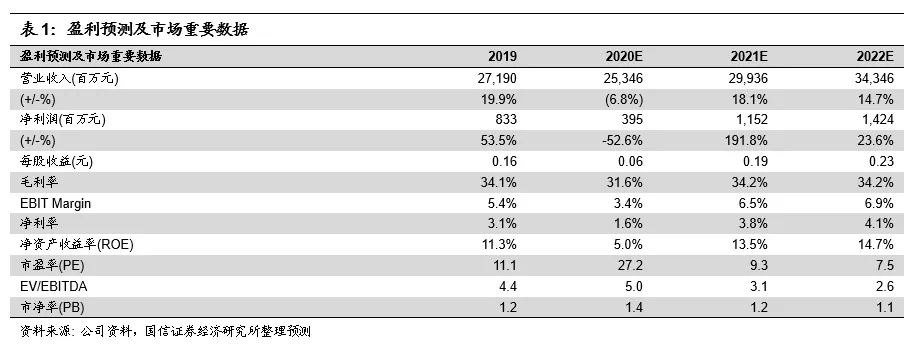

国信观点:1)收入增长与盈利水平环比上季度持平,库存进一步优化;2)电商表现较好,小程序发展迅速;3)10月同店回升,“双十一”增长迅速,看好Q4环比改善;4)风险提示:1.公共卫生事件反复对经济负面影响大于预期;2.行业竞争加剧;3.市场的系统性风险。4)投资建议:我们认为公司库存表现较好,而盈利水平受打折影响仍待后续恢复,看好行业环境恢复正常后公司内生经营改善带来的利润弹性释放空间。由于恢复进度小幅低于预期,我们下调盈利预测,预计公司20-22年净利润增速分别为-52.6%/191.8%/23.6%,EPS分别为0.06/0.19/0.23元,当前股价对应PE分别为27.2x/9.3x/7.5x,维持“买入”评级。

评论

收入增长与盈利水平环比上季度持平,库存进一步优化

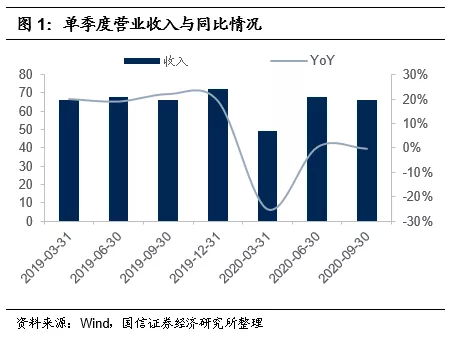

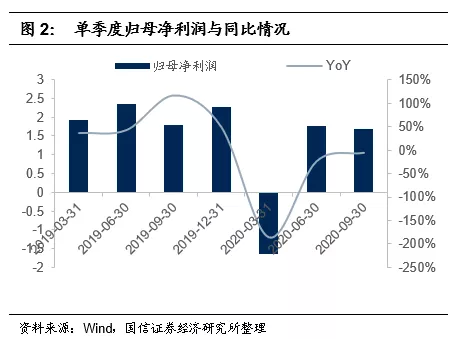

2020年前三季度公司实现营收183.41亿元,同比下降8.3%,归母净利润1.80亿元,同比下降70.3%,经营利润率2.4%,同比下降3.1pp。Q3单季度公司实现营收66亿元,同比-0.4%,归母净股利润1.67亿元,同比下降6.1%;

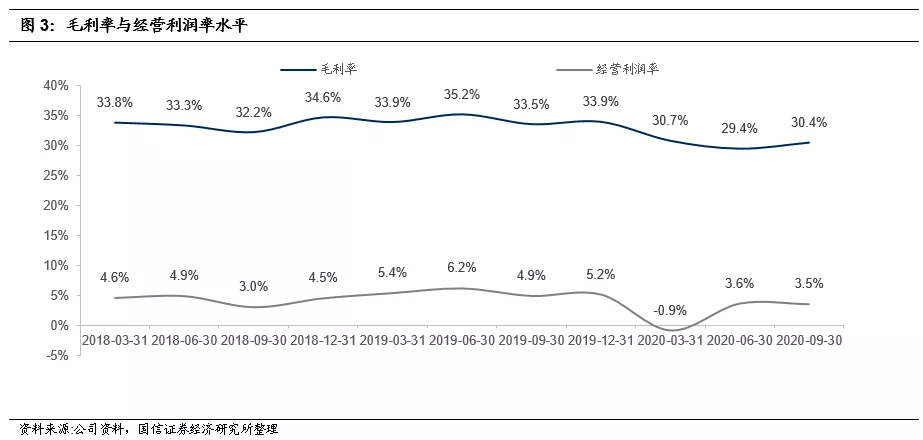

分季度利润率方面,Q3毛利率30.4%,同比下降3.1个百分点,环比提升1个百分点;经营利润率3.5%,同比下降1.4个百分点,环比下降0.1个百分点。毛利率的环比改善与折扣水平的环比收窄有关,Q3折扣同比下降约在5%左右,相比Q2的高单位数到10%的折扣同比下降幅度有所收窄。经营利润率的降幅小于毛利率的降幅,与公司对SG&A的控制得当有关,但同时由于Q2具备的租金减免等优惠条件在Q3减少,Q3 SG&A比例环比小幅增加1个点左右。

库存方面,Q3存货周转天数152天,与2019年底及2019年Q3基本持平,而库存绝对金额62.14亿元相比去年同期78.45亿元同比降幅20.8%,库存去化情况较为良好。库存周转天数相对持平的原因包括品牌在为10月的旺季销售备货的原因,销售旺季过后预计库存周转天数缩短10-15天左右。预计年底同样也存在为春节旺季备货因素使得库存短期较高,但整体存货结构相对健康。

电商表现较好,小程序发展迅速

2020年前三个季度,公司实现线上收入同比增长27.3%,线上收入占比达到16%;其中,B2C占比达到73%,相比去年同期的48%大幅提升。另外,公司在今年迅速发展微信小程序,已经实现了较好的转化率和ASP。Q3小程序贡献销售收入比例达到1.8%。

线下渠道前三季度同比下降了13.2%,店铺数量相比2019年底净减少了541家,相比Q2末净减少了 144家;预计明年公司将恢复净开店,其中随着店铺结构优化,平均单店面即将增大。

10月同店回升,“双十一”增长迅速,看好Q4环比改善

Q3公司实现同店同比下滑13%,其中逐月看,7/8/9/10同店分别为-14.1%/-13.1%/-11.9%/+7.5%,10月在国庆黄金周旺季的促进下提速明显。双十一公司实现了50%以上的线上增长,同时ASP跌幅保持在中低单位数的水平,预计11-12月同店同比持平。综合以上情况我们判断Q4收入增长有望环比改善,并且保持较为稳定的盈利水平。

看好拐点逐步显现,维持“买入”评级

我们认为公司本季度的库存表现较好,而盈利水平受打折影响,仍待后续恢复,看好行业环境恢复正常后公司内生经营改善带来的利润弹性释放空间。由于恢复进度小幅低于预期,我们下调盈利预测,预计公司20-22年净利润增速分别为-52.6%/191.8%/23.6%,EPS分别为0.06/0.19/0.23元,当前股价对应PE分别为27.2x/9.3x/7.5x,维持“买入”评级。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP