中金:风格切换的关键在于如何理解汽车股估值的锚

本文来自微信公众号“中金点睛”,文中观点不代表智通财经观点。

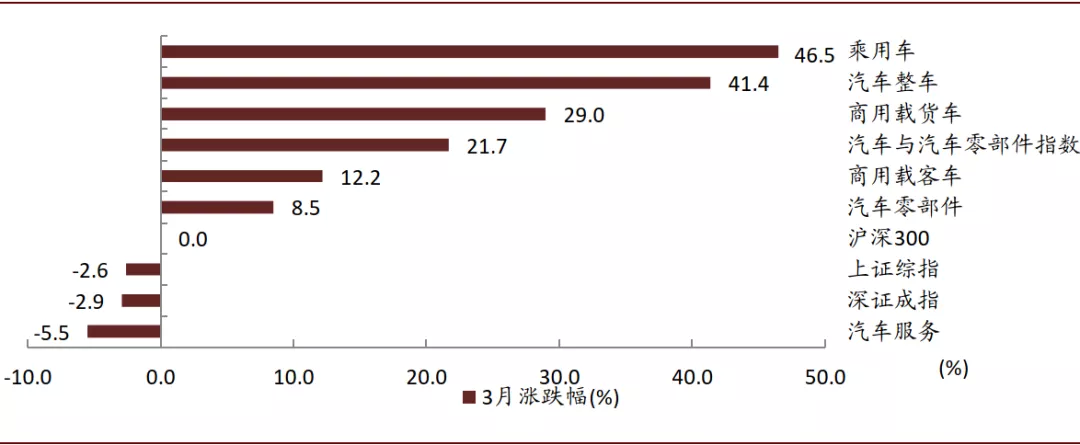

汽车和零部件指数近3月涨幅21.7%,乘用车板块近3月涨幅46.5%,均大幅跑赢沪深300。近期汽车板块维系热度,棋至中盘,我们认为市场风格是否切换的关键,在于如何理解估值的锚。

行业近况:近3月汽车板块大幅跑赢大盘,行业拐点已至

汽车和零部件指数近3月涨幅21.7%,乘用车板块近3月涨幅46.5%,均大幅跑赢沪深300。近期汽车板块持续维系热度,在经历了2017-2019持续三年行业销量下滑后,2020下半年行业销量同环比开始明显增长,我们认为行业拐点已至。

图表: 汽车板块近3月涨幅(截至2020年10月30日)

资料来源:万得资讯,中金公司研究部

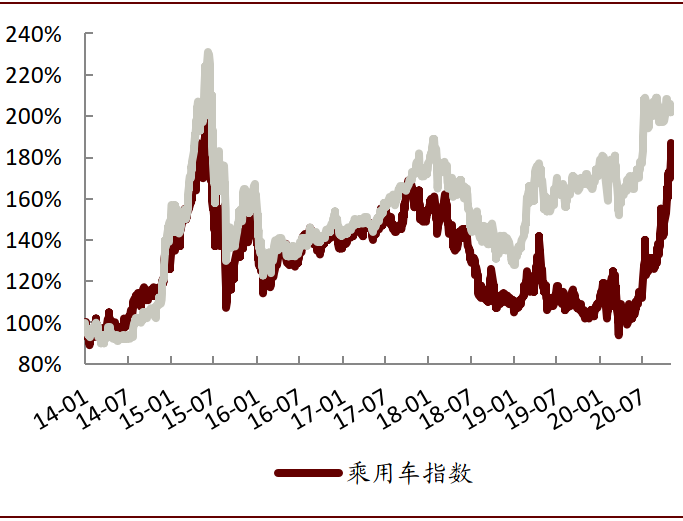

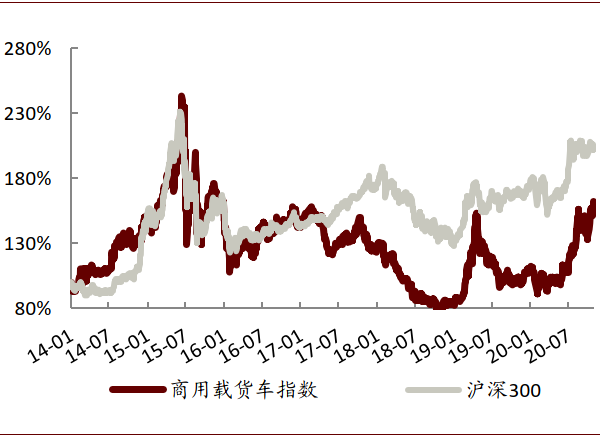

图表: 2014年初至今乘用车板块相对大盘表现

资料来源:万得资讯,中金公司研究部

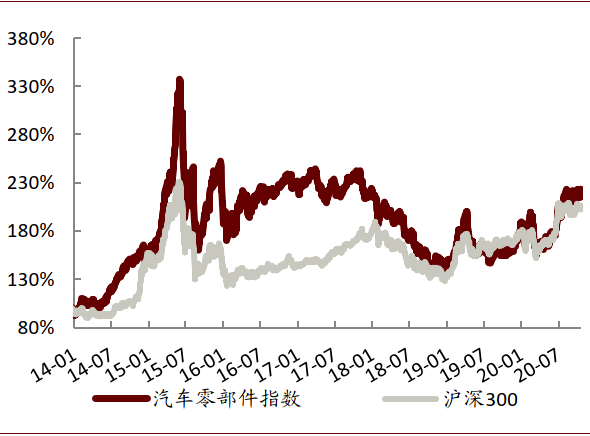

图表: 2014年初至今汽车零部件板块相对大盘表现

资料来源:万得资讯,中金公司研究部

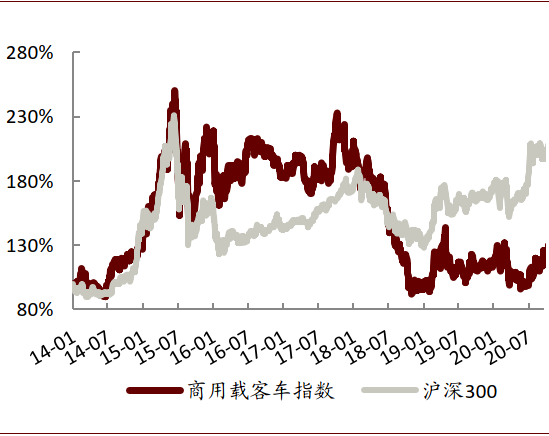

图表: 2014年初至今商用载客车板块相对大盘表现

资料来源:万得资讯,中金公司研究部

图表: 2014年初至今商用载货车板块相对大盘表现

资料来源:万得资讯,中金公司研究部

驱动本轮汽车板块上涨的因素有三,基本面上看依然成立

驱动本轮汽车板块上涨的主要因素有三:1)汽车产销自2017年触顶后,连续三年下滑,终于迎来拐点;2)新能源车方兴未艾,长远趋势明朗;3)汽车板块整体性估值较有吸引力。基本面上来看,这三点依然成立:

1)行业拐点已至,我们预计乘用车板块产销在2021年双位数增长。

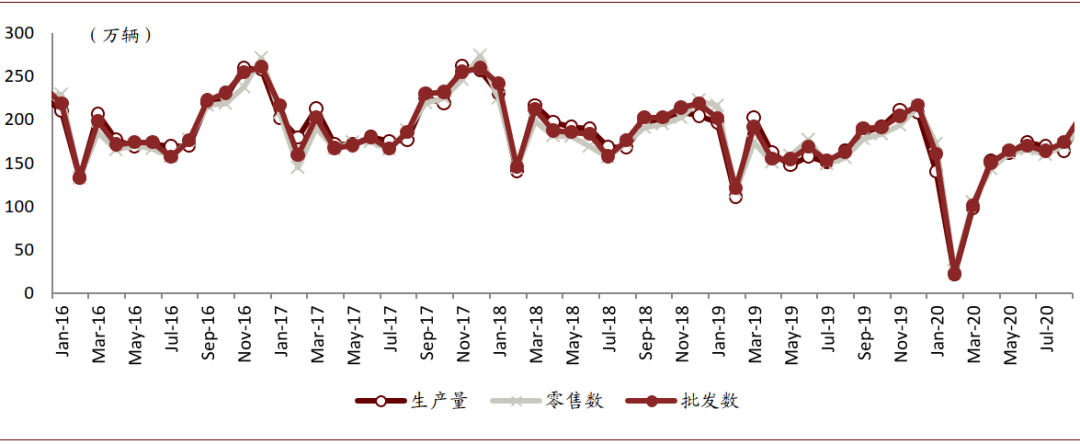

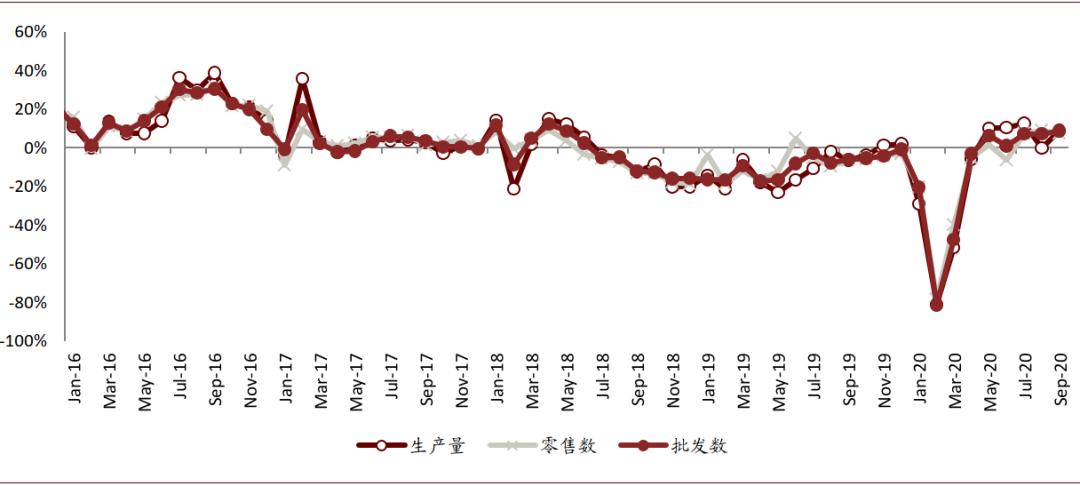

批零环比走势强劲,金九旺季得以体现。7-9月狭义乘用车零售和批发销量同比增速均保持在7%以上,有去年6月清库存后低基数的影响,但从绝对量看,3季度逐步恢复到2018年同期的水平,体现脱离卫生事件影响后车市持续复苏的态势。此外从环比走势看,3季度逐月持续走强,9月零售环比增幅处于历史环比中枢区间,批发环比增幅高于历史中枢,体现了进入金九旺季的特征,也显示出在车展新车密集推出的带动下,车企和终端对车市需求持续复苏的预期都更加乐观。

图表: 乘用车月度产量、批发零售销量

资料来源:乘联会,中金公司研究部

图表: 乘用车月度产量、批发零售销量同比增速

资料来源:乘联会,中金公司研究部

低基数下2021年有望录得10%以上增长。目前看3季度车市恢复符合预期,如果4季度如期仍能实现历史水平的环比走势、经济活动恢复常态,今年我们预计最终的乘用车销量在1,972万辆附近。我们认为2020年需求回暖的逻辑仍然适用于2021年,同时还会叠加低基数。量化来看,我们假设2021年首购需求同比+5%,换购需求为保有量除以28(更换基数与2019年持平),增购占比与2019年持平,那么得到2021年乘用车销量为2245万辆,同比+14%,数据面来看表现将较强劲。

图表: 乘用车销量及预测

资料来源:中汽协,中金公司研究部

2)新能源车得益于双积分和碳中和目标,预计提速较快。

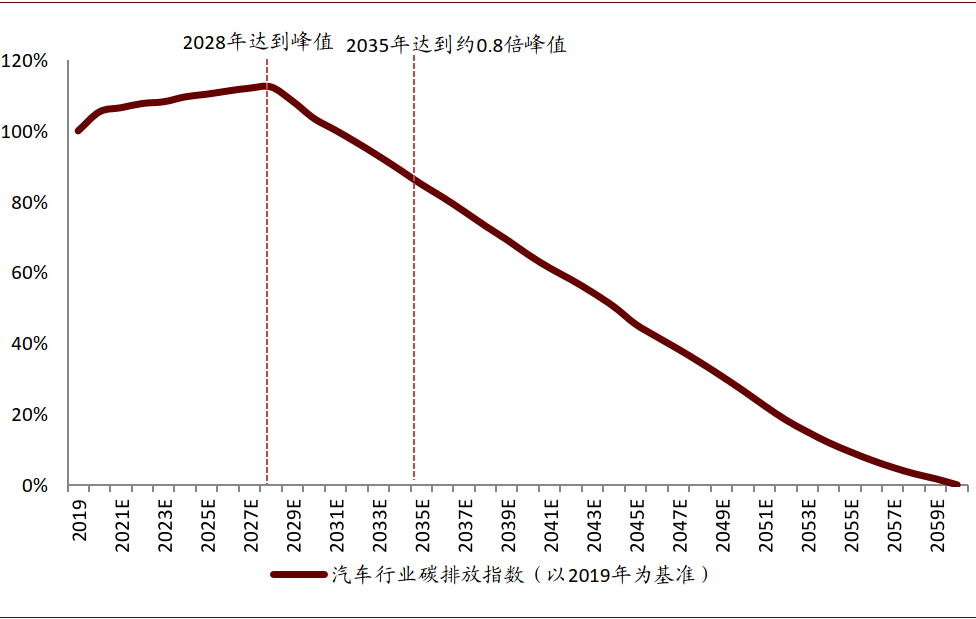

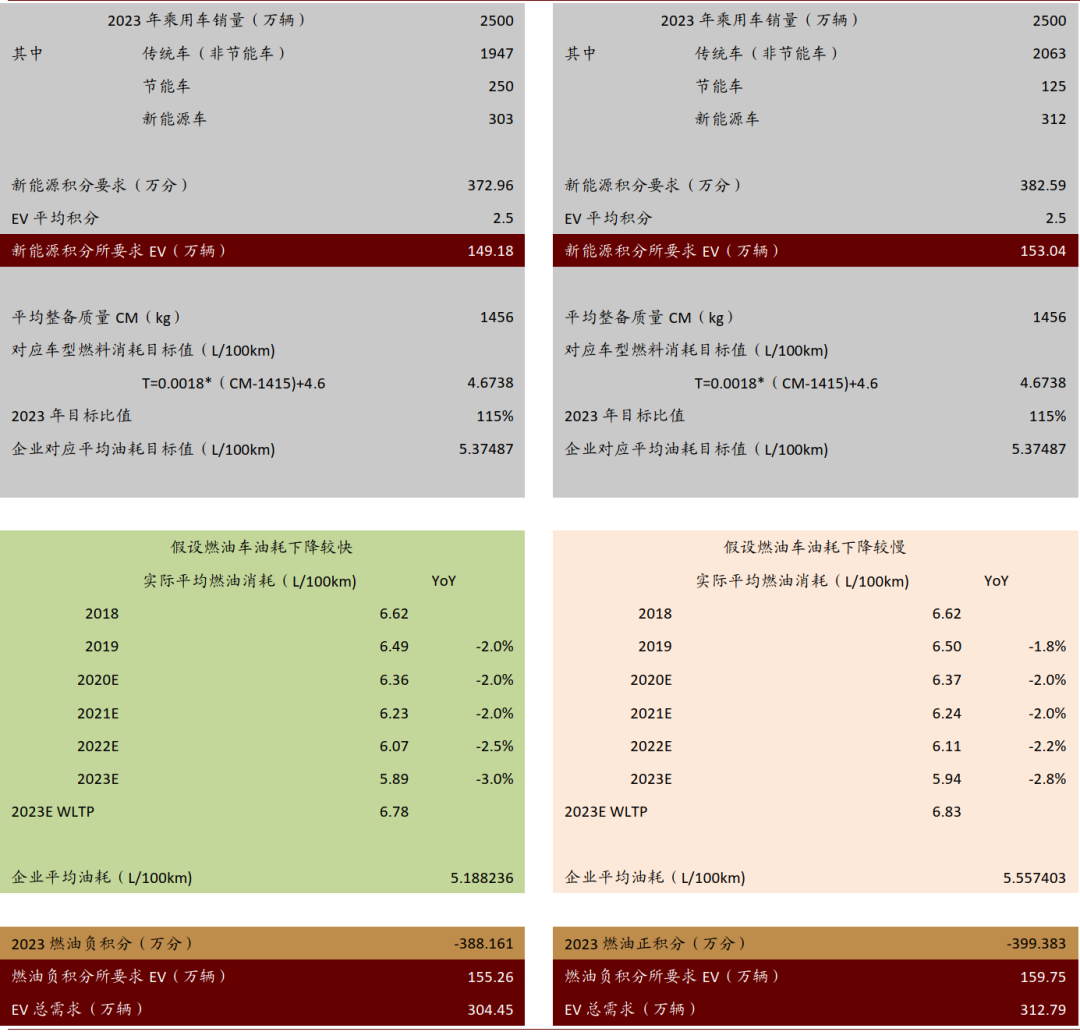

我们计算判断2028年汽车行业碳排放达到峰值,2028年后新能源车渗透率迅速提速,减排加速,并最终达到2060年碳中和的目标。而2023年我们判断燃油负积分敞口较大,预计全社会需要超过300万辆新能源车产销来满足积分缺口。新能源车渗透率提升从短期、长期逻辑来看均较扎实。

图表: 汽车行业碳排放变化

资料来源:国家统计局,中汽协,中金公司研究部

注:我们以2019年汽车行业碳排放总量为基准(100%)

图表: 若假设节能车比例在5%-10%,则2023年可能的新能源拉动量超过300万辆

资料来源:工信部,中金公司研究部

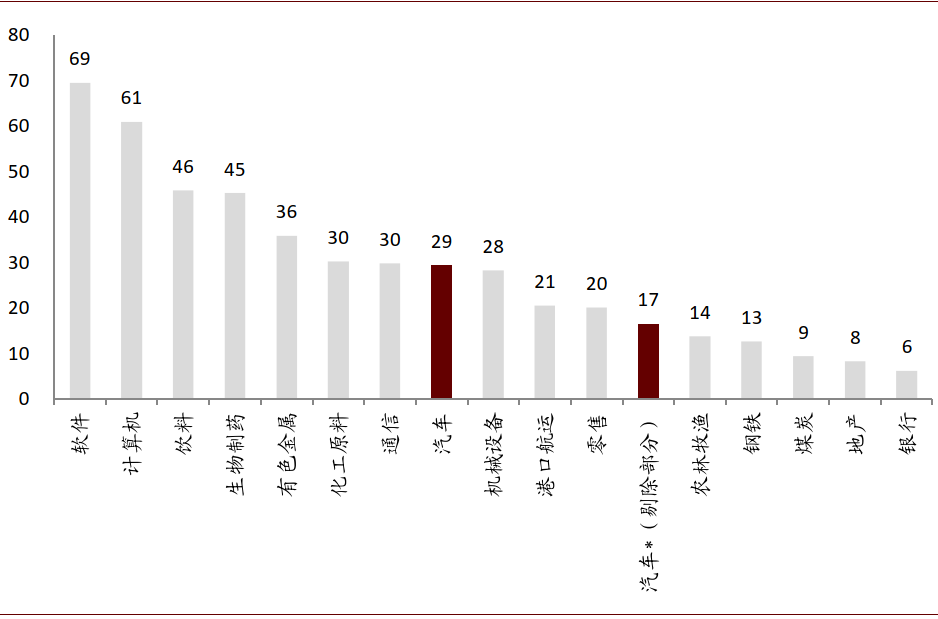

3)汽车板块估值仍有吸引力

虽然近期汽车板块上涨幅度较大,显著跑赢沪深300指数,但从估值的角度看,截至2020年10月30日,万得一致预期中汽车板块整体平均P/E为29x,扣除年初涨幅最大的特斯拉产业链、智能网联产业链,其余标的平均P/E为17x,在所有行业中排位较后。

图表: 各板块P/E对比(截至2020年10月30日)

资料来源:万得资讯,中金公司研究部

注:汽车*剔除了智能汽车、特斯拉产业链标的,收盘价为2020年10月30日收盘价,P/E值来源于万得资讯一致预期

棋至中盘,风格是否切换的关键在于如何理解估值的锚

新能源估值进入无人之地,数据驱动,短期趋势仍强:

目前新能源整车板块估值已经创下新高,比亚迪(01211)和蔚来汽车(NIO.US)已成为中国第一大、第二大市值车企。

新能源汽车若按照PS估值,锚准即为销量的边际变化。

从数据的角度来看,我们认为新能源车4季度存在“翘尾”行情,头部新能源汽车的短期趋势强劲,我们认为新能源车行业进入到了边际定价的阶段,适合节奏较快、趋势投资的投资者。

传统车及零部件,水往低处流,绩优股估值还有向上空间

传统车及零部件的锚准的两条思路:低估值和高增长。

传统车领域,车企之间分化较大。我们认为强车型周期的个股,与前期增长滞涨、受益于行业复苏带来销量提升的个股均值得关注。

零部件板块有所分化,年初至今涨幅较大的是特斯拉产业链和智能网联产业链,目前还处于估值消化、业绩兑现阶段。我们认为其他高增长、低估值的个股值得关注。

风险

行业复苏不及预期。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP