9月乘用车批发同比+8%,“金九”兑现“银十”可期

本文来自“天风汽车邓学团队”

事件

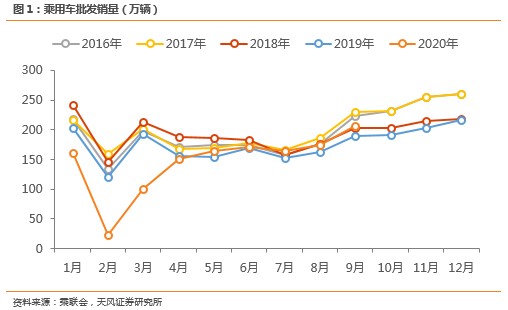

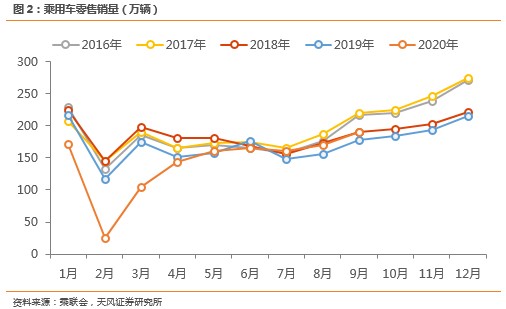

10月13日, 乘联会发布数据:9月乘用车批发销量206.1万辆,同比增长8.3%,环比增长18.7%;零售销量191.0万辆,同比增长7.3%,环比增长12.1%;新能源乘用车批发销量12.5万辆,同比增长92.3%,环比增长25.0%。

点评

9月乘用车零售同比+7%,行业回暖趋势加强。9月乘用车零售销量191.0万辆,同比增长7.3%,实现了连续3个月7%以上的近两年较高增速;环比增长12.1%。今年1-9月的零售累计增速-12.5%,较1-8月累计增速提升3个百分点;1月至9月乘用车零售销量同比增速分别为-21%、-79%、-40%、-6%、+2%、-6%、+8%、+9%和+7%,“V型”反转复苏趋势不断强化。

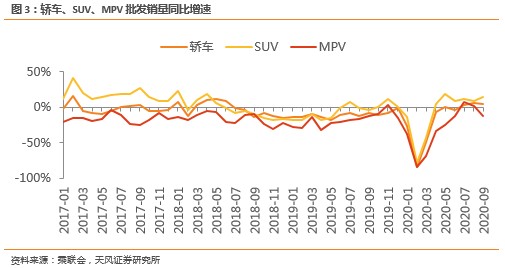

分车型看,9月轿车、SUV、MPV批发销量分别为97.1万辆、97.8万辆和11.2万辆,同比增长分别为5.1%,14.9%和-11.7%,轿车、SUV月销量同比已连续三月均实现正增长。

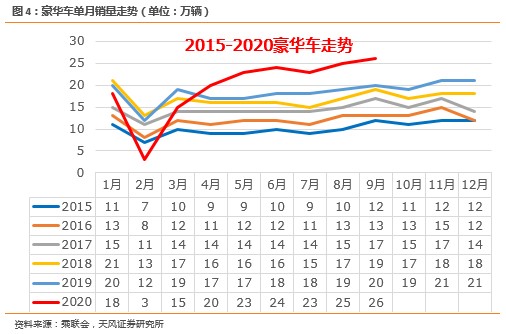

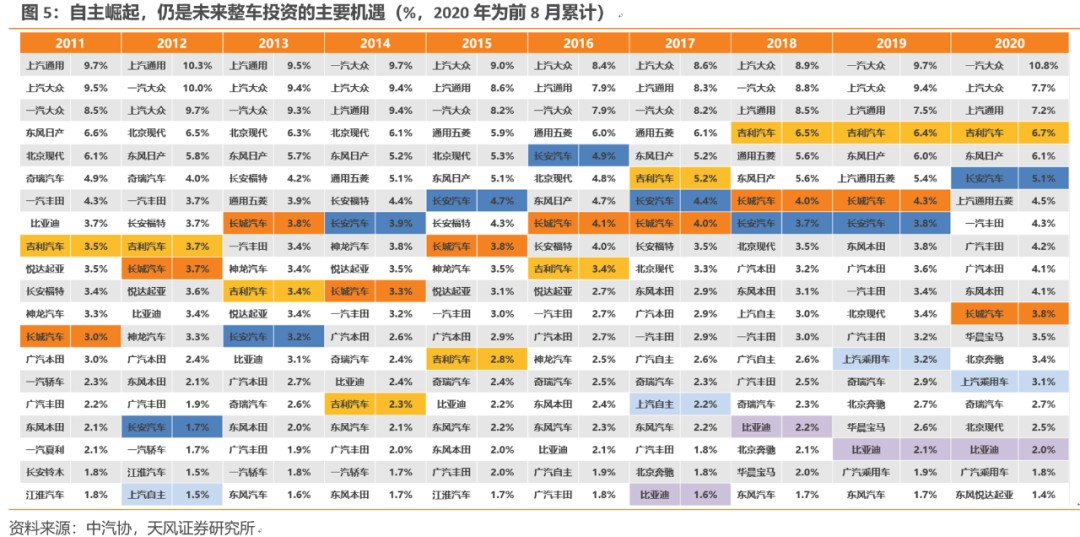

豪华车市场维持高景气,自主龙头份额加速扩张。分品牌看,(1)9月豪华车零售同比增长约33%,环比增长5%,市场份额保持约15%的历史高位。(2)9月主流合资品牌零售同比增长约7%,环比增长约12%。(3)9月自主品牌零售同比增长约1%,环比增长约16%;其中头部自主品牌如长城、广汽自主、吉利的9月销量同比增速分别为+17.8%、+12.8%、+11%,头部自主品牌通过不断推出升级产品,实现制造品质与技术逐步比肩国际品牌,市场份额持续提升。

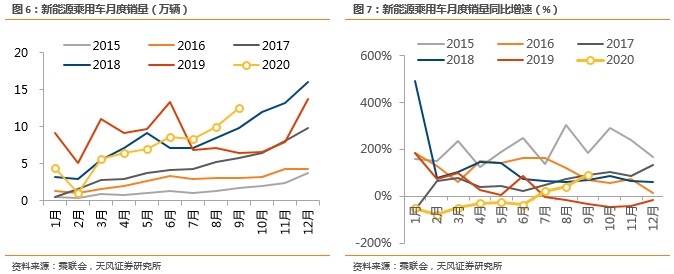

新能源汽车同比翻倍,高低两端增长显著。9月新能源乘用车批发销量12.5万辆,同比增长92.3%,环比增长25.0%;其中纯电动批发销量10.2万辆,同比增长105%。9月电动车高低两端增长趋势明显,其中上汽通用五菱2.4万辆、比亚迪1.9万辆、特斯拉1.1万辆,分列前三位;蔚来、小鹏、威马、合众、零跑等新势力车企表现同样优秀。伴随行业复苏及新车型加速导入市场,加之去年下半年我国电动车销量基数较低,今年四季度电动车销量有望继续保持较快增长。

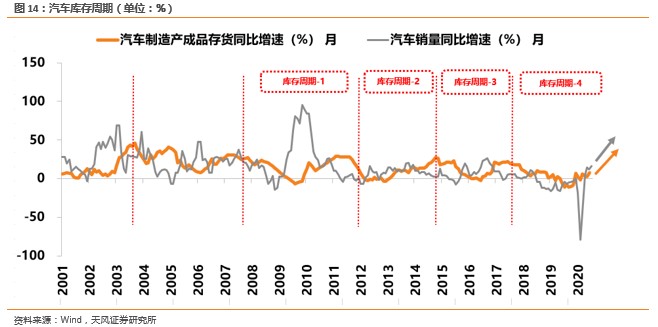

去库结束,迎加库周期,“金九”兑现“银十”可期。二季度以来,随着公共卫生事件影响减弱,消费者购车需求恢复较快,推动零售逐月走强,而目前厂家产销相对稳健,渠道库存仍处于较低水平,9月产销回升有助于库存结构进一步优化,冬季库存储备的加库存周期也将拉动厂商批发增量。乘联会数据显示10月第一周厂商零售同比仍有8%以上的增长,我们看好年末车市延续复苏态势。

投资建议

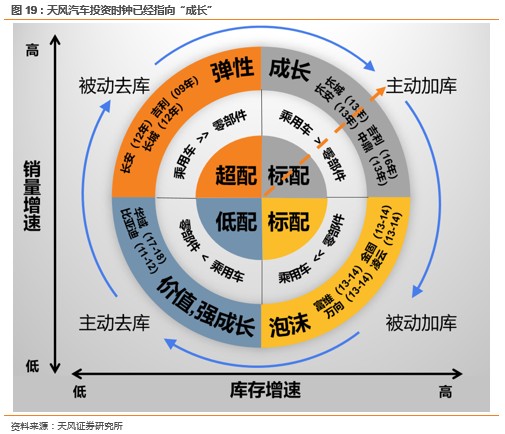

根据天风汽车投资时钟,行业正进入第三阶段—销量和库存双升的成长阶段,坚定看好高成长属性的整车和零部件标的。(1)整车方面,建议关注内需复苏的主机厂【长安汽车、吉利汽车(00175)、上汽集团、广汽集团A股及港股(02238)、长城汽车A股及港股(02333)】;(2)零部件方面,建议关注估值较低、业绩增长稳健的【常熟汽饰、岱美股份、天润工业、威孚高科、福耀玻璃(03606)、华域汽车、潍柴动力(02338)】;以及业务稀缺、成长空间大的【拓普集团、道通科技、中鼎股份、科博达、爱柯迪、银轮股份、精锻科技、敏实集团(00425)】等。

风险提示

公共卫生事件反复导致汽车行业景气回暖不及预期,汽车消费刺激政策落地效果不及预期。

内容目录

1. 9月乘用车零售同比+7%,行业回暖趋势加强

2. “金九”兑现,“银十”可期

3. 投资建议

4. 风险提示

报告正文

1. 9月零售同比+7%,行业回暖趋势加强

9月乘用车零售同比+7%,行业回暖趋势加强。9月乘用车零售销量191.0万辆,同比增长7.3%,实现了连续3个月7%以上的近两年较高增速;环比增长12.1%。今年1-9月的零售累计增速-12.5%,较1-8月累计增速提升3个百分点;1月至9月乘用车零售销量同比增速分别为-21%、-79%、-40%、-6%、+2%、-6%、+8%、+9%和+7%,“V型”反转趋势不断强化。

分车型看,9月轿车、SUV、MPV批发销量分别为97.1万辆、97.8万辆和11.2万辆,同比增长分别为5.1%,14.9%和-11.7%,轿车、SUV月销量同比已连续三月均实现正增长。

豪华车维持高景气,自主龙头份额加速扩张。分品牌看,(1)9月豪华车零售同比增长约33%,环比增长5%,市场份额保持约15%的历史高位。消费升级下的高端换购需求,加之豪华车型促销折扣价格下探带来的价格优势,引领豪华车市场持续高景气。(2)9月主流合资品牌零售同比增长约7%,环比增长约12%。(3)9月自主品牌零售同比增长约1%,环比增长约16%;而其中长城、广汽自主、吉利等9月销量同比分别为+17.8%、+12.8%、+11%,头部自主品牌通过不断推出升级产品,实现制造品质与技术逐步比肩国际品牌,市场份额持续提升。

新能源汽车销量同比增幅快速扩大,高低两端增长趋势明显。9月新能源乘用车批发销量12.5万辆,同比增长92.3%,环比增长25.0%;其中纯电动批发销量10.2万辆,同比增长105%。9月电动车高低两端增长趋势明显,其中上汽通用五菱2.4万辆、比亚迪(01211)1.9万辆、特斯拉(TSLA.US)1.1万辆,分列前三位;蔚来(NIO.US)、小鹏(XPEV.US)、威马、合众、零跑等新势力车企表现优秀。伴随行业复苏及新车型加速导入市场,加之去年下半年我国电动车销量基数较低,今年下半年的电动车销量同比有望继续保持较快增长。

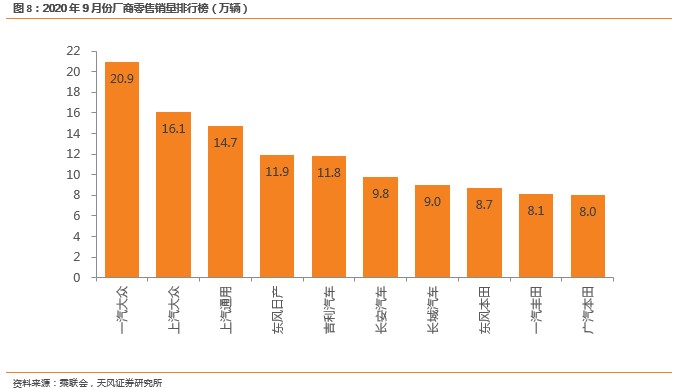

一汽大众继续领跑9月零售销量榜,日系表现较强。9月车企零售销量榜中,一汽大众、上汽大众仍稳居排行榜前两名。日系品牌表现较好,在前十中占据4个席位。

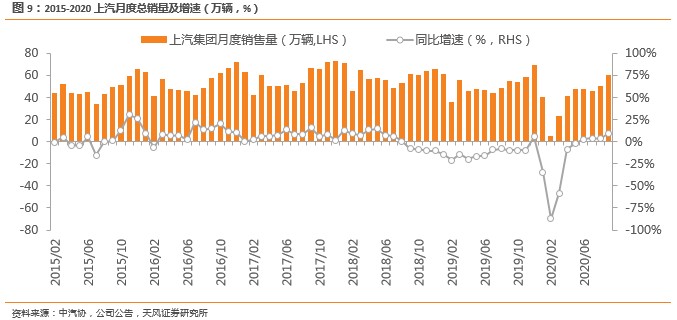

上汽、吉利、长城、长安、广汽等国内主要汽车集团9月产销延续较快增长:

(1)上汽集团发布9月产销快报:9月销量60.2万辆,同比+9.5%,环比+19.4%。

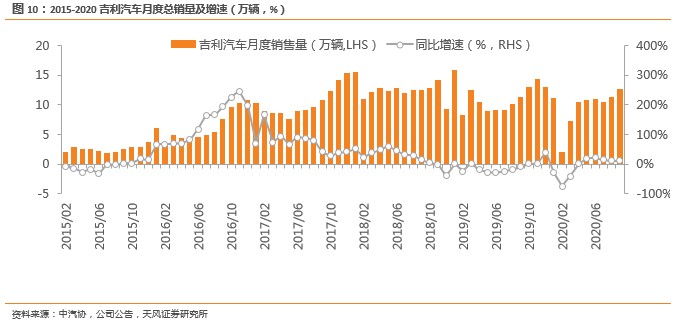

(2)吉利汽车(00175)发布9月产销快报:9月销量12.6万辆,同比+11.0%,环比+11.4%。

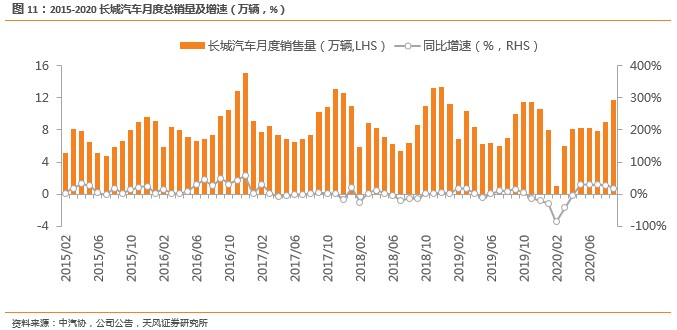

(3)长城汽车(02333)发布9月产销快报:9月销量11.8万辆,同比+17.8%,环比+31.7%。

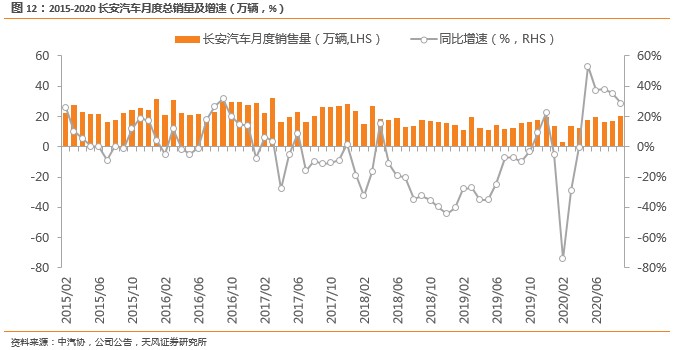

(4)长安汽车发布9月产销快报:9月销量20.6万辆,同比+28.6%,环比+21.3%。

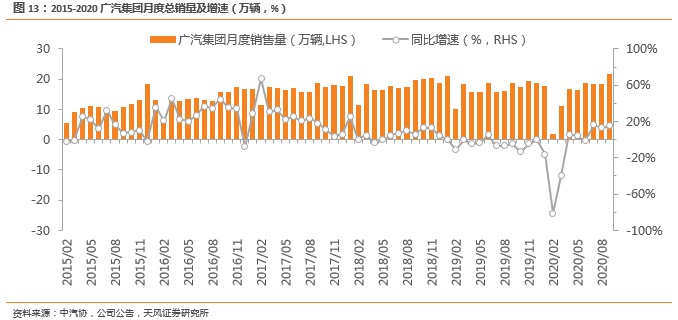

(5)广汽集团(02238)发布9月产销快报:9月销量21.8万辆,同比+15.6%,环比+18.9%。

2.“金九”兑现,“银十”可期

去库结束,迎加库周期,“金九”兑现“银十”可期。二季度以来,随公共卫生事件影响减弱,消费者购车需求恢复较快,推动零售逐月走强,而目前厂家产销相对稳健,渠道库存仍处于较低水平,9月产销回升有助于库存结构进一步优化,冬季库存储备的加库存周期也将拉动厂商批发增量。乘联会数据显示10月第一周厂商零售同比仍有8%以上增长,看好四季度车市延续复苏态势。

3. 投资建议

当前汽车板块估值仍处于历史低位,随行业景气回升,有望继续向上修复。截止10月13日,乘用车板块(中信II)PE-TTM和PB分别为34.9和2.1倍;零部件板块(中信II)PE-TTM和PB分别为64.7和2.5倍。由于目前仍处于行业复苏期,且受公共卫生事件冲击一季度诸多乘用车及零部件企业业绩大幅下降影响,我们认为PE估值法相对板块参考价值较低。而从PB估值的角度来看,目前乘用车及零部件板块估值仍处于历史均值以下。随行业景气持续复苏,行业估值中枢有望继续向上修复。

根据天风汽车投资时钟,行业正进入第三阶段—销量和库存双升的成长阶段,坚定看好高成长属性的整车和零部件标的。(1)整车方面,建议关注内需复苏的主机厂【长城汽车(02333)、长安汽车、上汽集团、吉利汽车(00175)、广汽集团A股及港股(02238)】;(2)零部件方面,建议关注估值较低、业绩增长稳健的细分领域龙头【岱美股份、天润工业、常熟汽饰、威孚高科、福耀玻璃(03606)、华域汽车、潍柴动力(02338)】;以及业务稀缺、成长空间大的【拓普集团、道通科技、精锻科技、银轮股份、中鼎股份、科博达、爱柯迪、敏实集团(00425)】等。

4. 风险提示

公共卫生事件反复导致汽车行业景气度回暖不及预期,汽车消费刺激政策落地效果不及预期。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP