海外电动车点评:欧洲7国9月销量超预期,预计Q4供应链景气度上行

本文来自微信公众号“超超看车”,作者:梁超、周俊宏。

事项

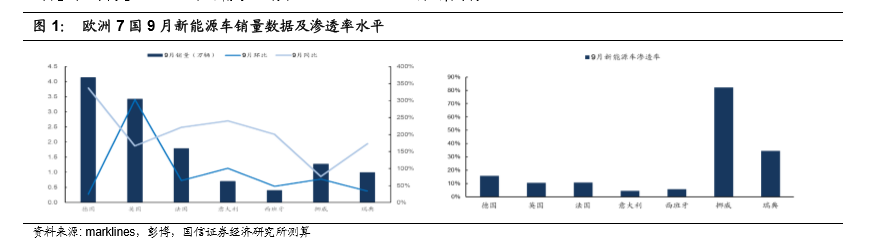

9月欧洲7国(德、英、法、意大利、西班牙、挪威及瑞典)新能源车销量超预期,达12.7万辆,同比+202%,环比+73%。

国信汽车观点:

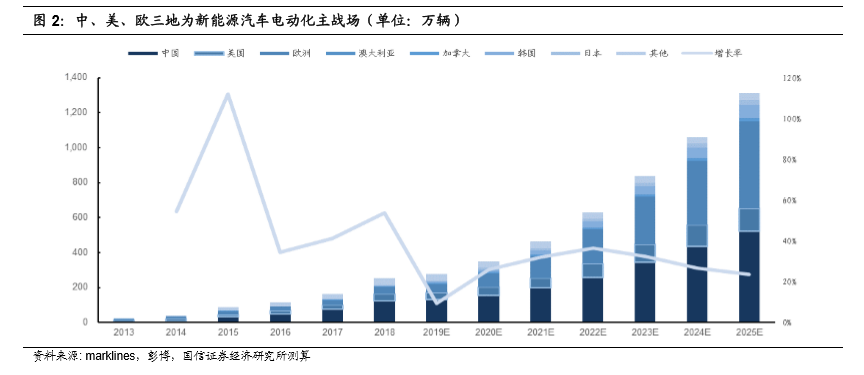

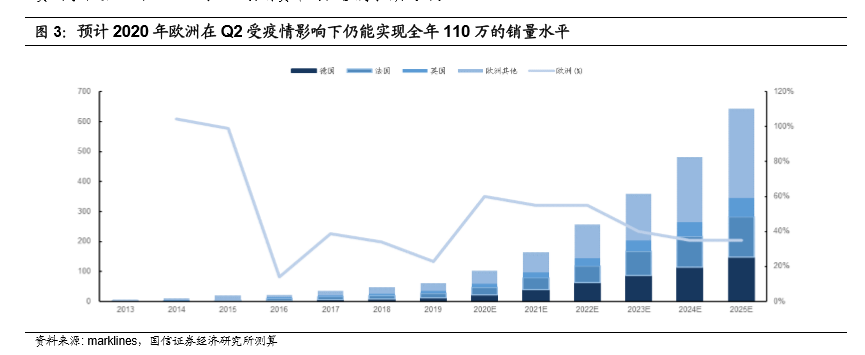

以目前欧洲7国9月同比+202%的新能源车销量数据,预计9月欧洲整体销量约16万辆,Q3为欧洲重回高景气度的关键节点得到验证,全年110万的销量可期(全年预期由Q2时点预计的81万辆→目前的110万辆)。2021年碳排放保障NEV 188万辆产量底线,而9月《2020年气候目标计划中》,欧盟进一步上调2030年减排幅度(2030年相较1990年减排幅度由40%上调为55%),将2030年NEV销量上调至千万辆水平。2020-2025年新能源车复合增长率有望达43.7%,同期带动动力电池54%复合增速。中美欧三地需持续关注,预计随特斯拉为代表的颠覆者、大众MEB为代表的传统巨头转型领头羊以及新兴造车车企产能释放,Q4供应链景气度上行。

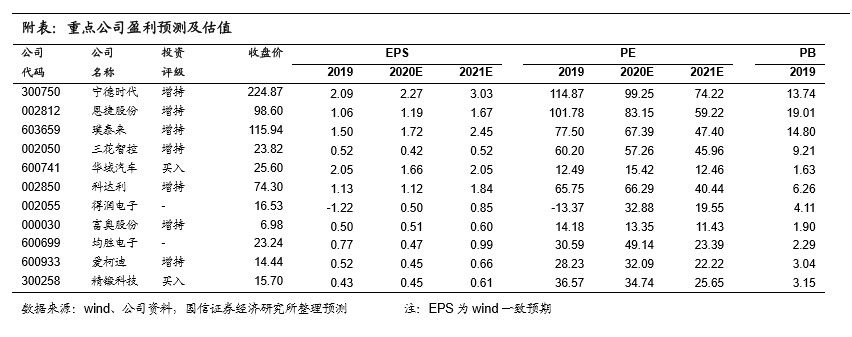

基于以上逻辑我们建议持续关注三条主线——电池产业链、布局欧洲电动化的优质汽零企业及大众MEB产业链。1)电池产业链——电池总成供应商宁德时代,以及宁德时代与LG产业链核心供应商,如恩捷股份(电新组覆盖)、璞泰来(电新组覆盖)、当升科技(电新组覆盖);2)在欧洲有布局的全球优质汽零供应链厂商——三花智控以及切入欧洲供应链的继电器企业。3)大众MEB产业链——富奥股份、均胜电子、爱柯迪、精锻科技、华域汽车。

评论

9月欧洲7国新能源车销量同比+202%超预期,预计欧洲整体销量约16万辆

9月欧洲新能源车销量一改8月淡季颓势,表现亮眼,电动化渗透率持续上行。根据已公布的9月7国销量数据(德国4.1万辆,同比+337%;英国3.4万辆,同比+166%;法国1.8万辆,同比+222%;意大利0.7万辆,同比+240%;西班牙0.4万辆,同比+201%;挪威1.3万辆,同比+77%;瑞典1.0万辆,同比+174%),合计12.71万辆,同比+202%,预计9月欧洲整体销量约16万辆,1-9月累计77.2万辆,同比+106%。全年有望达110万,带动新能源车渗透率上行(德国9月突破15.6%,挪威、瑞典以82.2%、34.4%居前列)。

现状及趋势:欧洲纯电渗透率已至3.3%,2020-2025年新能源车复合增长率有望达43.7%

中、美、欧三地为全球最大的汽车消费地区及汽车电动化主战场,从2017-2018年的基于环保、能源安全进行的产业储备,到2019年以来欧洲各区域展开的政策提振及车厂供给端持续发力,产业扶持力度及技术迭代预期不断突破,有力拉动配套产业链成长及电动车消费。 对于欧洲电动车,在电动化率不足4%的低渗透率下,频出的各类补贴政策加速产业进程,德国、法国和英国将作为欧洲增长主力国家(贡献近七成的增量),预计助力2020-2025年欧洲新能源车43.7%的复合增长率,同期带动动力电池54%复合增速。

欧洲电动车消费地域相对集中,Q3已验证为关键拐点。政策导向下,欧洲新能源汽车销量在低基数下高速增长(2013-2019复合增长率52%)。在2020年,卫生事件前欧洲销量已在Q1实现翻倍增长(2020年1月及2月实现翻倍,3月增长34%),而后续月份增长节奏被卫生事件打断(销售活动及供给端均受较大影响),度过4月至暗时刻,陆续的政策释放将缓释市场对前期欧洲需求的担忧,以及对减排推行、产业扶持力度的疑虑,随大众等核心车企复工排产,新车提振及政策加码提振消费端,行业于5月开始景气复苏,8月由于销售淡月部分国家略下滑,9月重回景气高点,预计2020年欧洲在Q2受卫生事件影响下仍能实现全年110万的销量水平。而区域上,挪威、德国、法国、英国、荷兰前五纯电动消费国家占据欧洲74.5%的纯电动消费市场,值得长期追踪。

结构上欧洲新能源车消费进一步向纯电倾斜。近几年纯电在新能源汽车中的销量占比长期维持在50%左右水平,由2018年的54%上升至2019的64%,纯电渗透率由2018年的2.6%上升至2019年的3.3%。而从政策更为鼓励纯电以及车企规划的纯电新车型数量远高于插混的情况来看,纯电占比大概率进一步上行,2025年渗透率有望达20%。

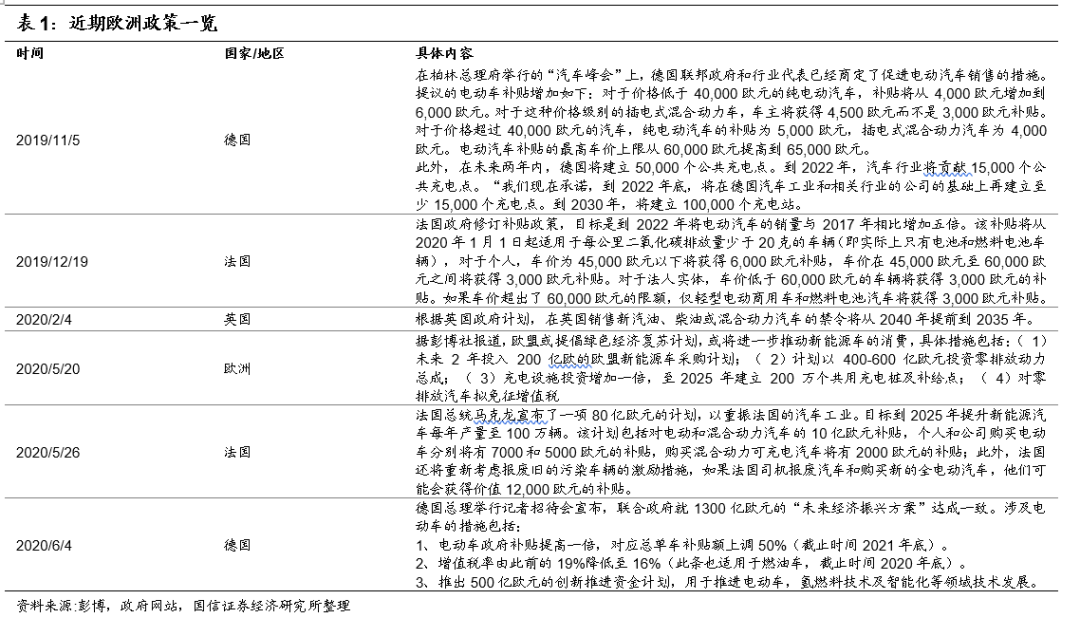

政策端:碳排放规划保障2021年NEV 188万辆销量底线,消费补贴力度持续增大

环保诉求下欧洲制定了严苛的碳排放规划。

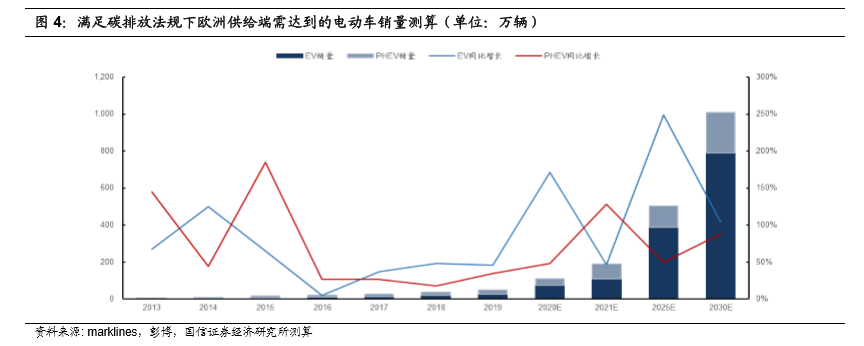

环保诉求下欧洲制定了严苛的碳排放规划。具体为:在2018年的欧盟立法中,将乘用车碳排放标准于2021年底降至95g/km,其中2020年95%销售新车降至95g/km水平,2025年降至80.8g/km,2030年进一步降至59.4g/km。而在9月的《2020年气候目标计划中》,欧盟进一步上调减排幅度(2030年相较1990年减排幅度由40%上调为55%),则2030年碳排放水平为47.5%。

未达排放标准的厂商将面临巨额的罚款,驱动欧洲整车厂将“潜在罚款”转换为对应的“资金投入”,加快新能源转型。根据测算,欧洲车企为满足碳排放法规需求,欧洲2021/2025/2030年要实现的NEV销量分别为188/503/1009万辆,其中EV销量分别为111/387/841万辆,占乘用车销量比例分别为7.2%/25.1%/51.6%。假设如下:

(1) 欧洲乘用车总销量保持小幅增长;

(2)传统车碳排放按照3%的年降,插混碳排放为43g/km;

(3)纯电占新能源汽车比例逐渐上升,在2030年至85%;

(4)supercredit为计算碳排放时,新能源车的等效量数。

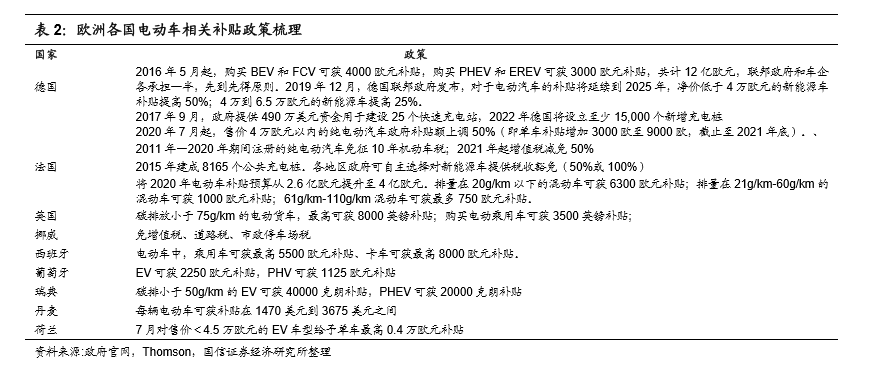

欧洲各国在新能源车消费环节及使用环节的补贴力度较大。其中德国推出的直接补贴消费者的基金政策吸睛,2019年12月将始于2016年的12亿欧补贴延长至2025年,同时提升单车补贴额(向中低端电动车倾斜,利好定位大众消费者的车型,即净售价低于4万欧元的新能源车补贴额提升50%;4~6.5万欧元提升25%);2020年7月开始,再次将售价4万欧元以内的纯电动汽车政府补贴额上调50%(即单车补贴增加3000欧至9000欧,截止至2021年底)。英、法、挪威、西班牙、葡萄牙、瑞典和丹麦等国家也相继出台直接补贴政策(大部分在2500欧元~6500欧元区间),叠加对充电桩等充电设施大力,对欧洲电动车消费形成强有力的政策保障。

购置税免征提升电动车性价比。以国内政策看,新能源车购置税持续减免(3月31日召开的国务院常务会议中,将新能源车的免征购置税政策延长2年),而欧洲汽车增值税普遍高于20%(通常燃油车与电动车税率相同),此前仅挪威、葡萄牙等少数国家免征增值税,欧盟国家德国、法国、荷兰、瑞典、意大利、西班牙等汽车增值税率在19~25%不等,脱欧的英国增值税在20%。2020年5月欧盟拟推行的“绿色经济复苏计划中”提出免征新能源车的购置税,进一步实现电动车与燃油车的购置平价,在车型经济性上提升竞争力,以售价3万欧的电动车计算(例如ID.3),补贴(5-6千欧元)叠加购置税减免(5-6千欧元)相当于车型价格降至低于2万欧元,与同级别燃油车基本实现平价(例如“大众Golf vs.大众e-Golf”,若减免购置税后在e-Golf在德国的售价低于Golf燃油版约0.2万欧元)。

大力投资电动化、智能化领域,驱动产业发展。以电池产业为代表的汽车电动化、智能驾驶为代表的汽车智能化领域为电动车发展的“兵家所争之地”(核心技术关键所在),对此领域的大力投资将带动核心供应链景气度上行。在德国1300亿欧元的经济刺激计划中,有500亿欧元将用于电动车、氢能、智能化等领域技术发展,显示电动车发展的战略重要性。

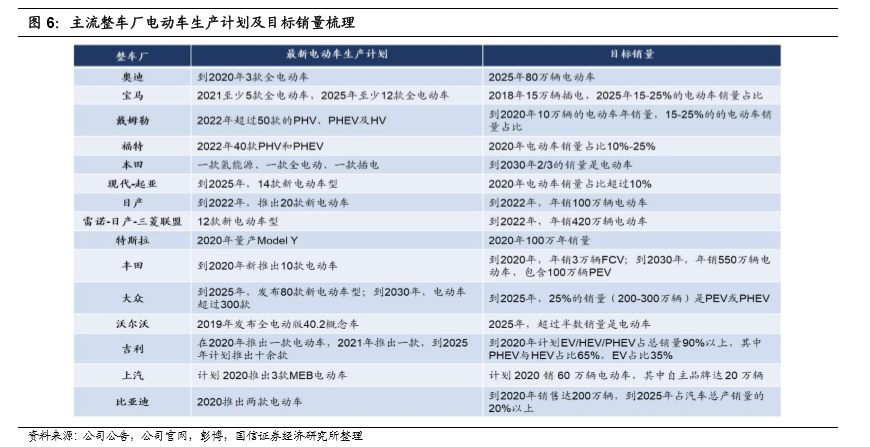

供给端进程加速,电动车“平价”拐点越发清晰

供给端加速电动化进程,未来五年欧洲主流整车厂目标激进。大众MEB紧追特斯拉、欧洲其他车厂积极布局,未来五年欧洲主流整车厂目标较为激进,产业链迎关键时点。目前以大众集团(年销超千万、占据近三成欧洲传统车市场)为代表的主流欧洲整车厂电动化率仍处低于2%的低位,在碳排放规定及新能源车补贴驱动下,欧洲整车厂对纯电目标销量颇为激进,正处加速布局期。未来随各新车型落地投产,电动化率上行,未来5年内欧洲电动车销量有望迎来爆发式增长。

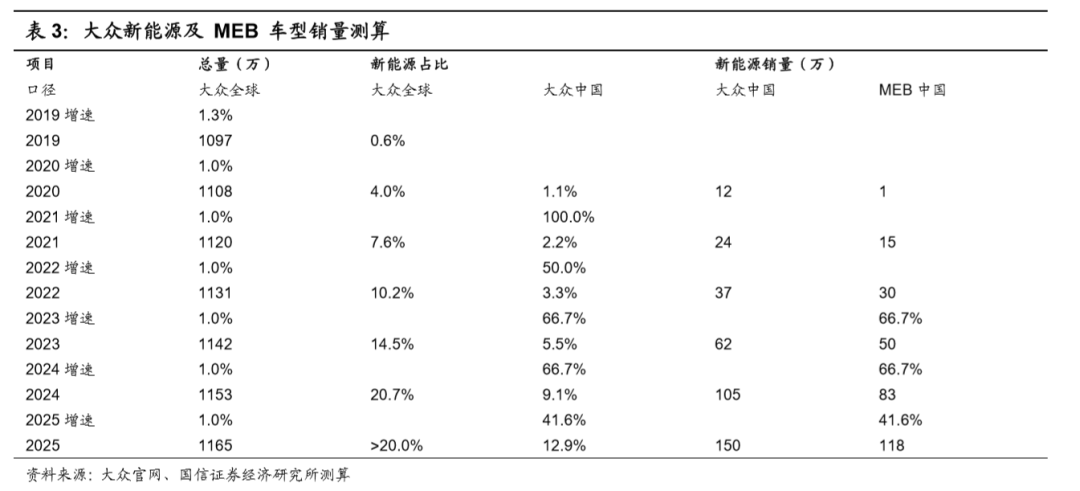

大众为欧洲全面转向电动车的领头者。在碳排放压力下大众集团每年罚款或超10亿欧元,而叠加德国对电动车的补贴新政影响,大众更有激励发展新能源车,将罚款反馈到市场,推动其成为除特斯拉外,推进电动车最为积极的车企。大众前瞻性地提出“2050年完全脱碳计划”目标,计划在2025年车辆全生命周期的碳排放量相比2015年减少30%。基于此战略,大众汽车计划截至2020年基于现有车型推出10款新能源车型版本,到2022年底,大众汽车旗下所有子品牌VW、奥迪、斯柯达、西雅特等将累计发布27款基于MEB平台生产的车型。至2023年大众将推出10款纯电动ID家族车型,截至2025年大众汽车计划达到每年销售100万电动车的目标,在中国市场销售车型将有25%-30%为纯电动车型。截至2028年将推出70款电动车,并将计划销量由1500万提升至2200万辆。从工厂上,规划为到2022年全球8个MEB工厂(目前中国上汽大众、中国一汽大众、德国及美国四个MEB工厂在建,产能超百万;另外的三个德国及一个捷克MEB工厂后续推进)。基于大众2019年11月18日公布的Planning Round 68中的最新的新能源销售计划及企业调研,我们对2020-2025大众在国内的新能源车销量和MEB平台销量进行了测算。测算结果为:从2020年至2025年,大众新能源在国内销量分别为12万/24万/37万/62万/150万。从2021年至2025年,大众MEB车型在国内销量分别为15万/30万/50万/83万/118万。

建议:关注三条主线——电池产业链、布局欧洲电动化零部件企业及大众MEB产业链

以目前欧洲7国9月同比+202%的新能源车销量数据,预计9月欧洲整体销量约16万辆,Q3为欧洲重回高景气度的关键节点得到验证,全年110万的销量可期(全年预期由Q2时点预计的81万辆→目前的110万辆)。2021年碳排放保障NEV 188万辆产量底线,而9月《2020年气候目标计划中》,欧盟进一步上调2030年减排幅度(2030年相较1990年减排幅度由40%上调为55%),将2030年NEV销量上调至千万辆水平。2020-2025年新能源车复合增长率有望达43.7%,同期带动动力电池54%复合增速。中美欧三地需持续关注,预计随特斯拉为代表的颠覆者、大众MEB为代表的传统巨头转型领头羊以及新兴造车车企产能释放,Q4供应链景气度上行。

基于以上逻辑我们建议持续关注三条主线——电池产业链、布局欧洲电动化的优质汽零企业及大众MEB产业链。1)电池产业链——电池总成供应商宁德时代,以及宁德时代与LG产业链核心供应商,如恩捷股份(电新组覆盖)、璞泰来(电新组覆盖)、当升科技(电新组覆盖);2)在欧洲有布局的全球优质汽零供应链厂商——三花智控以及切入欧洲供应链的继电器企业。3)大众MEB产业链——富奥股份、均胜电子、爱柯迪、精锻科技、华域汽车。

风险提示:新能源汽车产销量大幅低于预期;各国新能源车政策落地不及预期;供应链子行业竞争加剧。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP