海螺创业(00586)危废固废产能逐步释放 垃圾处置板块运营收入增长明显

海螺创业(00586)危固废业务稳健放量,新产能地域差别和运距因素影响毛利率;垃圾处置运营期收入开启高增长,在手项目充足。

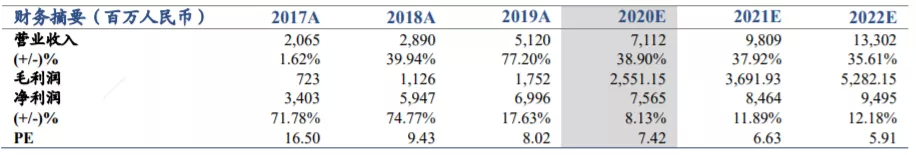

维持“增持”评级。2020H1公司营收28.17亿元同增33.93%;归母净利34.68亿元同增10.44%,符合预期,维持 2020-2022年归母净利预测75.65,84.64,94.95亿元人民币,维持目标价42.70元港币,维持“增持”评级。

危废固废产能逐步释放,毛利率受多因素影响。2020H1公司危废与固废接收量同比增速分别达57.74%与54.54%实现较高速度增长,其背后是近年来协同处置危固废产能落地后逐步释放的结果。新落地项目与原有项目的继续释放将保障公司处理量的增长速度, H1公司危固废业务毛利率66.52%同比下降7.33pct,多因素影响:新投产区域摊薄利润率,跨地区运输增加运费,判断随着阳江优质产能投产将有所改善。

垃圾处置板块运营收入增长明显,业务质量改善。2020H1公司垃圾处置板块,建设期收入18.09亿元,同增33.94%;运营收入2.27亿元同比大增长119.38%。H1公司运营收入大增,印证我们之前对公司进入运营收入快速释放阶段的判断。公司产能利用率还将逐步增加,在建360万吨和报批448万吨则为接下来建设业收入的延续以及运营收入的长期空间提供保障。

管理费用率暂时提升,资金扩张尚有比较大空间。H1公司管理费用1.49亿元同增39.41%略快于公司营收增速,主要在于公司新建项目较多,管理费用先行于收入,将随着公司各个项目实际运营后收入的逐渐释放而摊薄;报告期末公司长期银行贷款35亿元人民币左右,较年初增加15亿元,主要在于环保业务在建布局项目较多带来的资金需求。H1期末公司资产负债率27%,较年初提升4pct但明显还有较为明显的扩张空间,对业务发展具有保障作用。港口新材料等业务营收与盈利相对稳定。

风险提示:环保监管不及预期;水泥需求断崖下滑。

扫码下载智通APP

扫码下载智通APP