中金:所得税收益助耐世特(01316)实现正盈利,下半年经营逐步回归常态

本文来自微信号“金车研究”,作者:中金汽车研究。

业绩回顾

1H20业绩符合我们预期

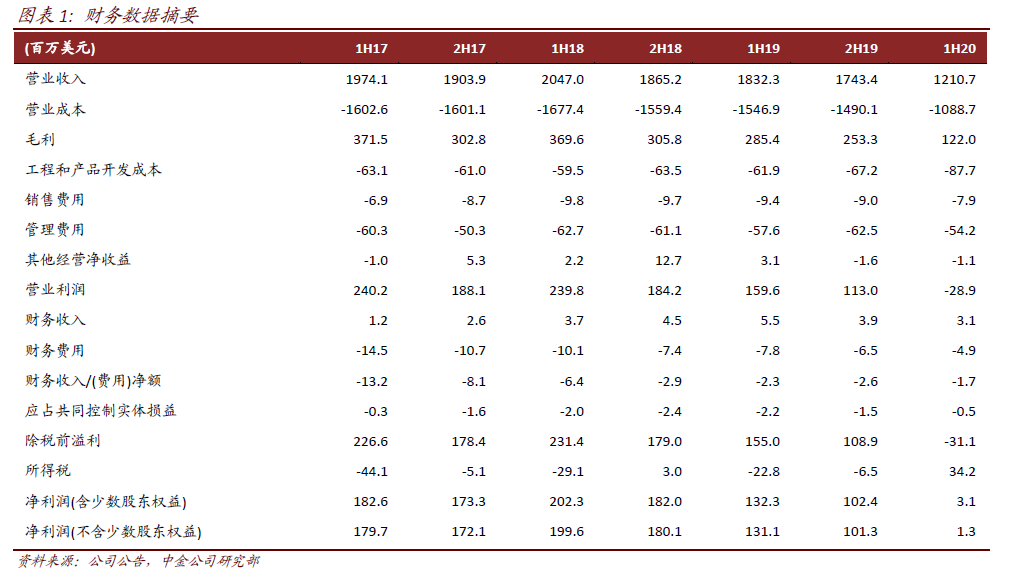

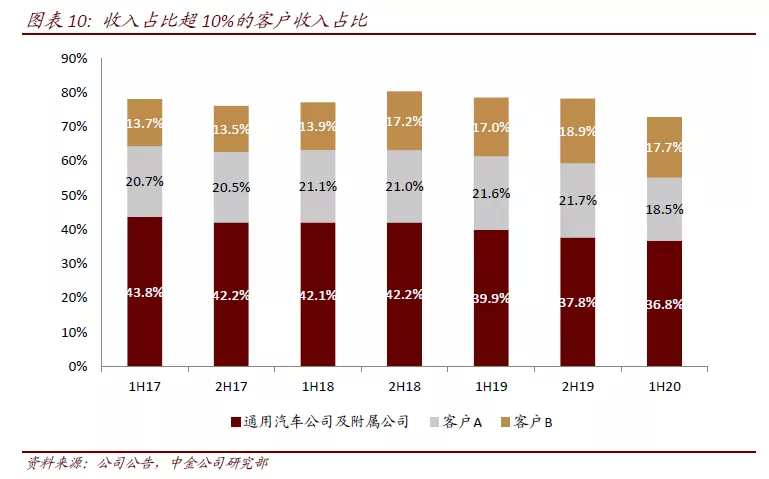

耐世特(01316)发布1H20业绩,收入12.11亿美元,同比-33.9%;归母净利润130.1万美元,同比-99.0%,卫生事件影响收入下滑,成本及开发、管理费用率提升,带动盈利更大幅度的下降。1H20业绩符合此前业绩盈警。

发展趋势

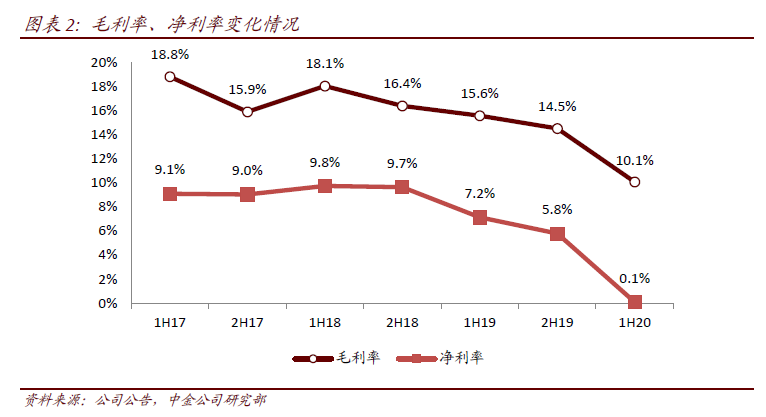

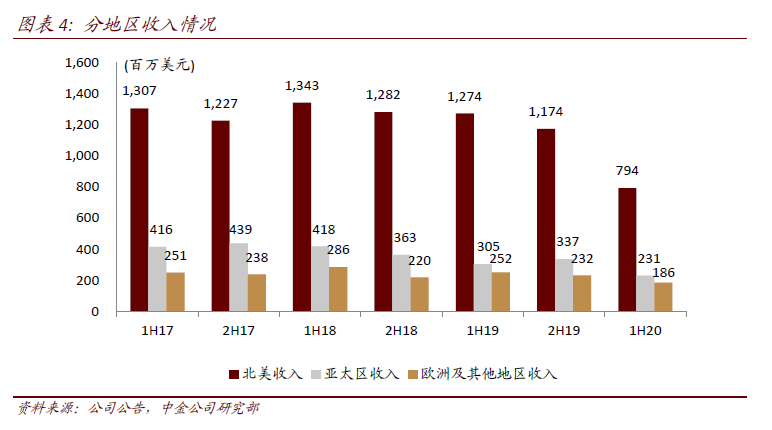

开发成本减值计提推高费用率,所得税收益帮助实现正盈利。1H20全球轻型乘用车产量同比-33%,其中中国市场同比-20%,海外市场降幅均超过40%,公司海外业务收入占比较高(1H20达到83%),66%的收入来源于北美市场,15%来自EMEASA市场,2%来自亚太其他市场。海外卫生事件扩张、欧美整车厂3月中开始停产,导致公司收入同比-33.9%。产能利用率处于低位,对毛利率产生不利影响,上半年公司毛利率为同比-5.5ppt至10.1%。

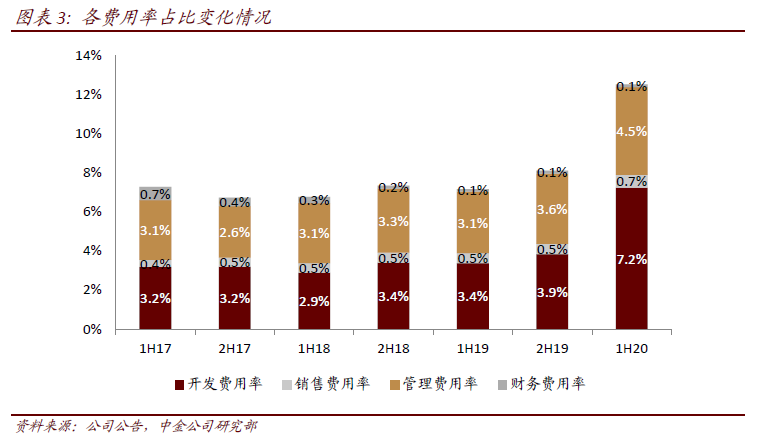

费用端,研发费用同比+41.7%至8769万美元,研发费用率提升至7.2%、同比+3.8ppt,主要系卫生事件影响部分客户项目取消及下调产量预期,公司将此前资本化的开发成本计提减值,金额达到3150万美元,剔除该影响后研发费用率同比+1.2ppt,管理费用率同比提升+1.4ppt至4.5%,销售及财务费用率保持稳定。此外,资产出售录得376万美元亏损,公司录得除税前亏损3109万美元,净经营亏损回拨获得所得税收益3419万美元,带动实现正盈利。

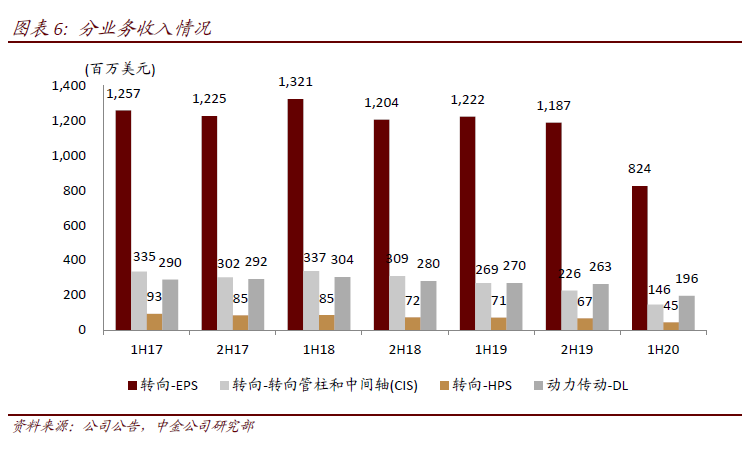

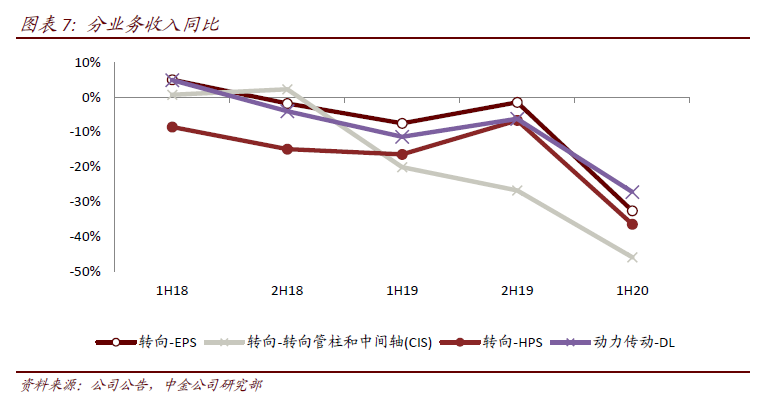

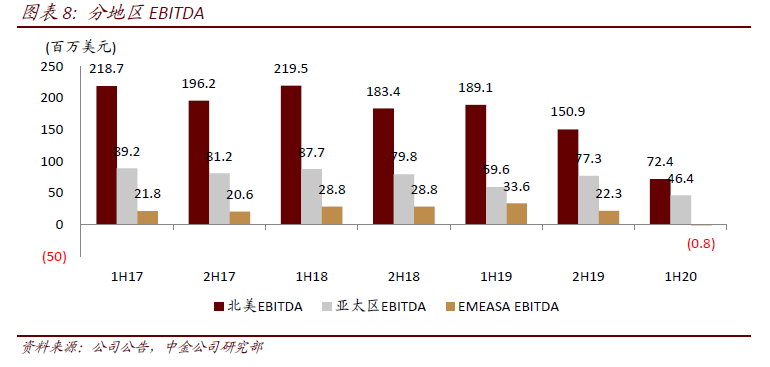

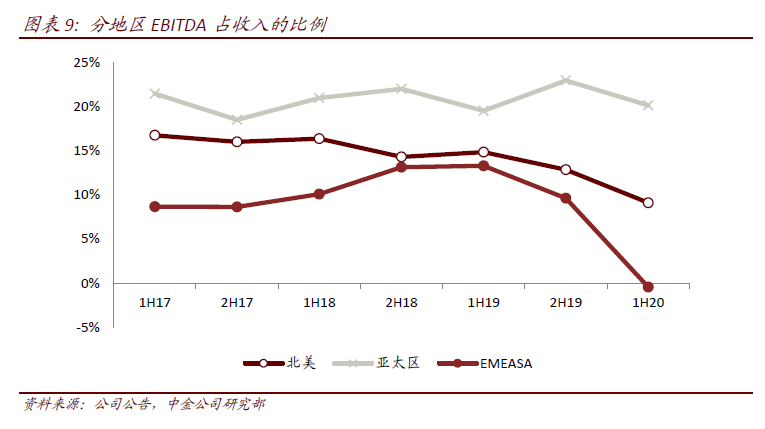

北美市场降幅最大,EMEASA收入跑赢行业表现。分业务看,CIS业务仍然持续受到客户平台转化的负面影响,收入降幅较大、达到46.0%,EPS业务收入同比-32.6%、基本持平全球产量表现。分区域看,北美市场降幅最大,收入同比-37.7%,EBITDA利润率同比下降5.7ppt至9.1%。亚太地区收入同比-24.5%,其中中国市场收入降幅为6.8%,EBITDA利润率同比+0.6ppt至20.1%,涉及汇兑损失840万美元。EMEASA市场收入同比-26.4%、跑赢产量表现,新摩洛哥工厂的客户项目贡献收入增量3100万美元,EBITDA利润率同比-13.8ppt至-0.5%,其中涉及汇兑损失740万美元。

盈利预测与估值

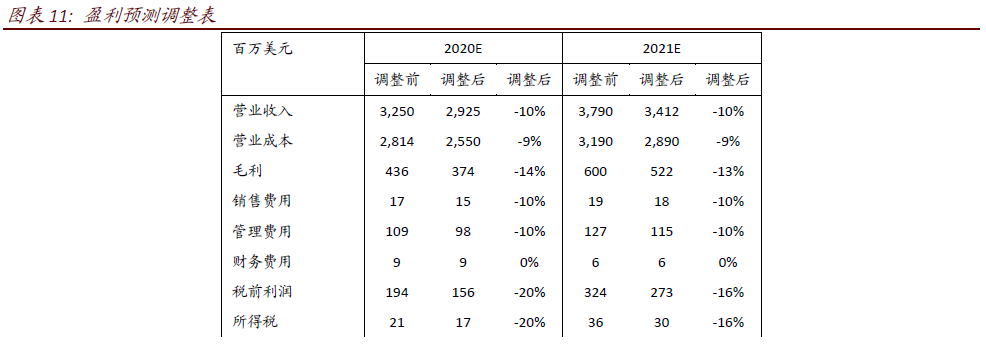

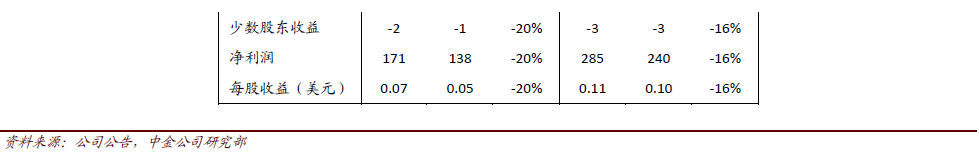

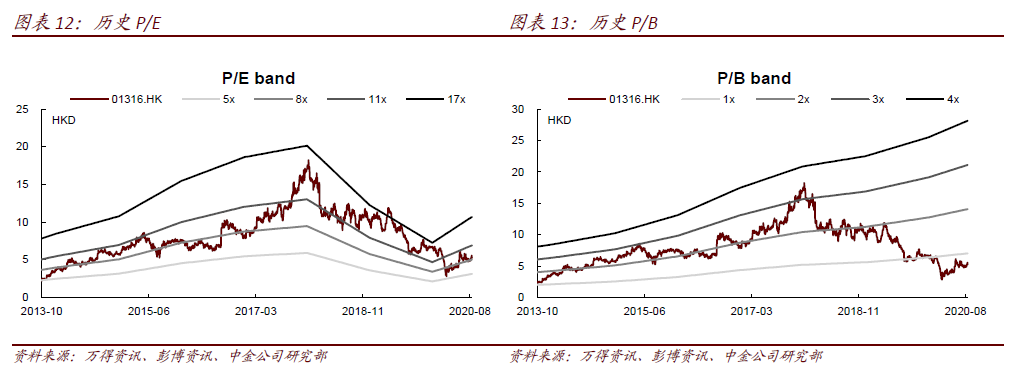

上半年公司自由现金流净流出1.9亿美元,公司收缩开支以应对卫生事件下经营活动现金流出,5月中旬开始北美和欧洲工厂陆续复工,我们期待下半年公司经营逐步回归常态。基于对海外市场收入及盈利更保守的预期,我们下调2020/2021年净利润20%/16%至1.38亿美元和2.40亿美元。港股板块估值上移,因此我们小幅下调公司目标价6%至6.0港币,仍有14.3%上浮空间,对应2021年8倍P/E。

风险

海外卫生事件影响超预期;国内车市持续低迷。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP