中金:上调中通快递(ZTO.US)2020年业务量指引,下调盈利指引

本文来自微信公众号“杨鑫交运观点”

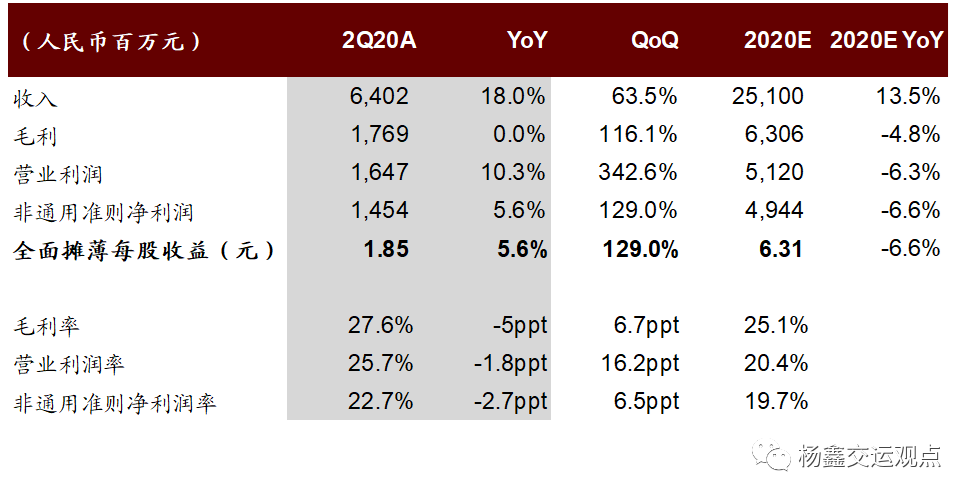

2020年2季度业务量超预期,但盈利低于预期

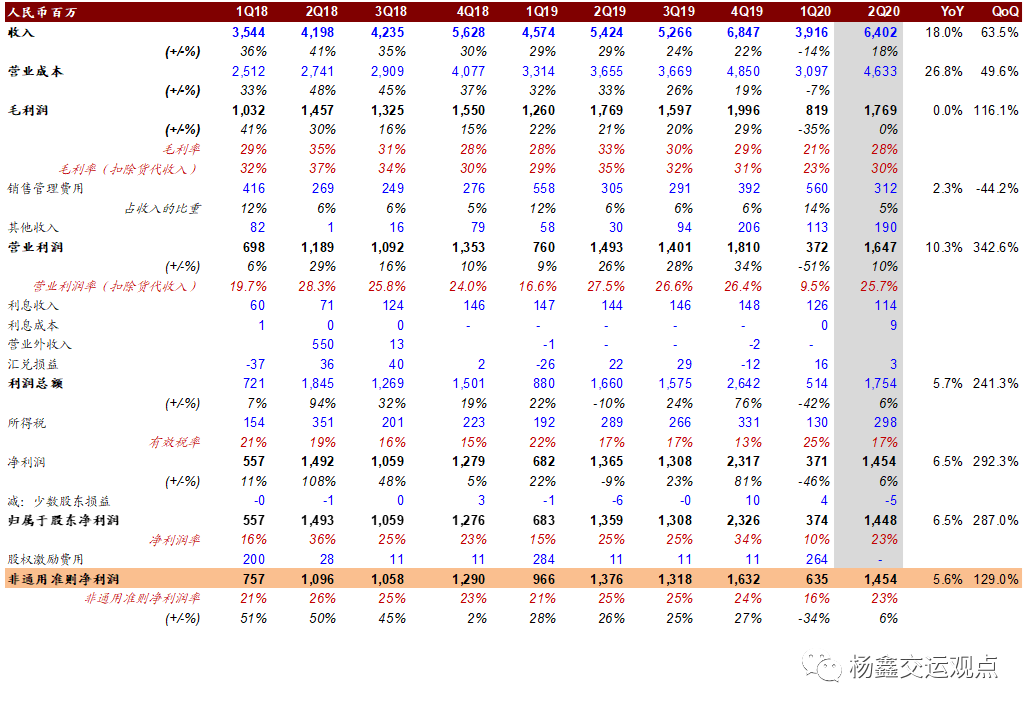

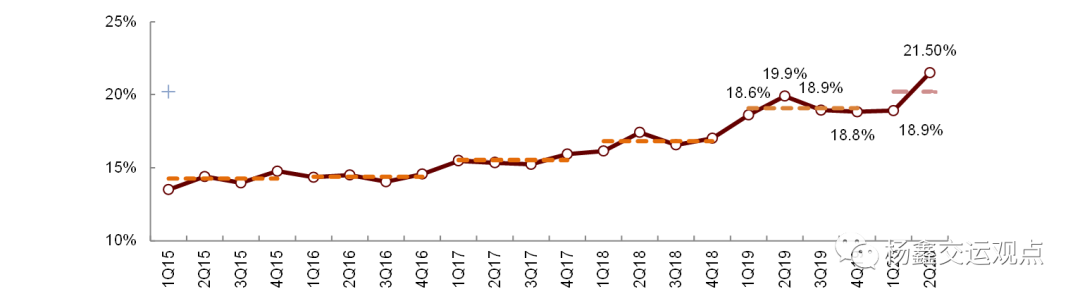

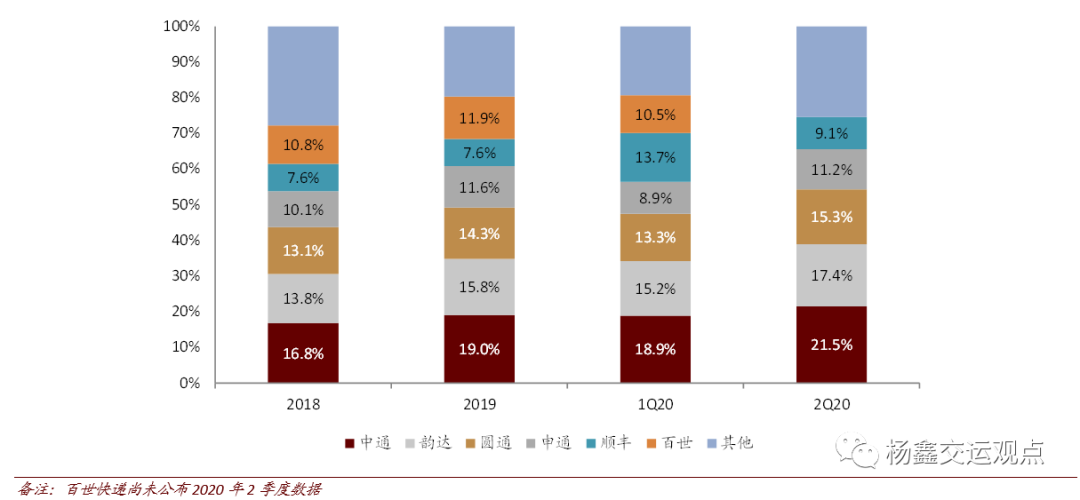

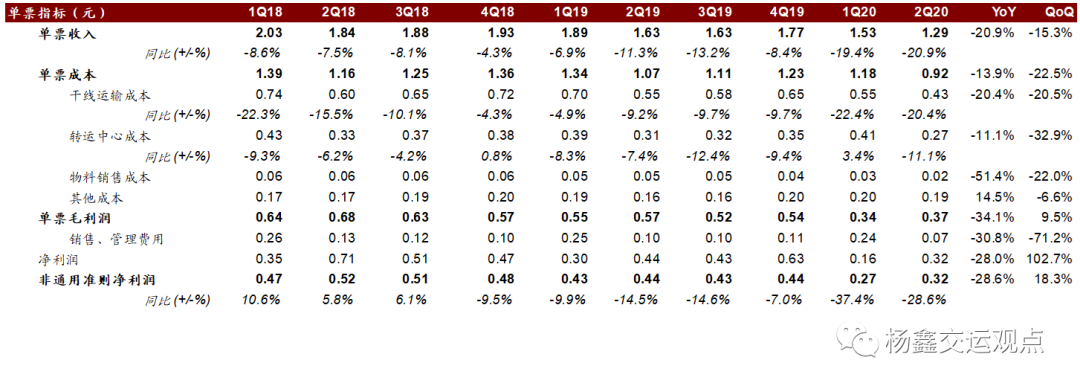

中通快递(ZTO.US)2020年2季度收入64.02亿元,同比增长18%;非通用准则归母净利润14.54亿元(1.85元/股),同比增长5.6%,低于我们预期,主要因为竞争加剧,公司选择获取市场份额(同比增长1.6个百分点至21.5%),导致单票收入同比下滑20.9%。

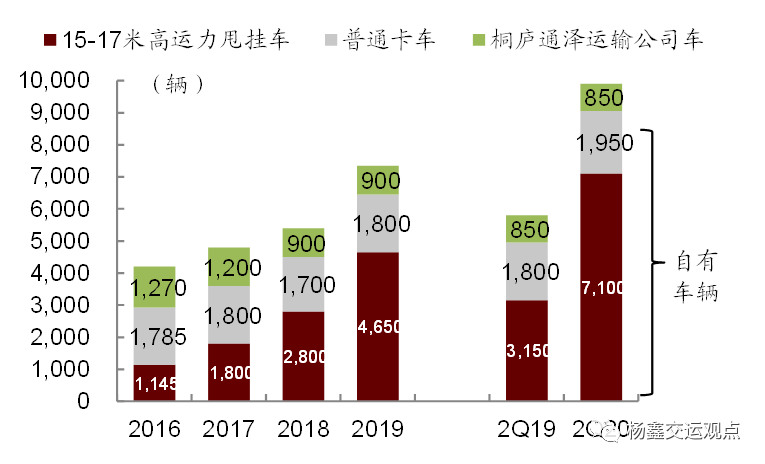

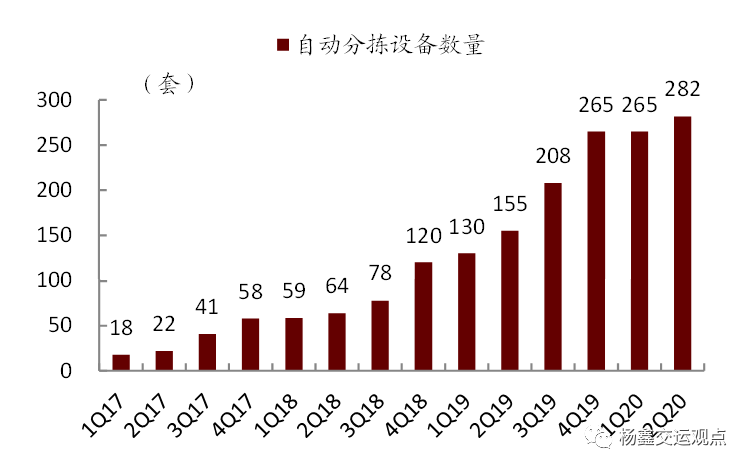

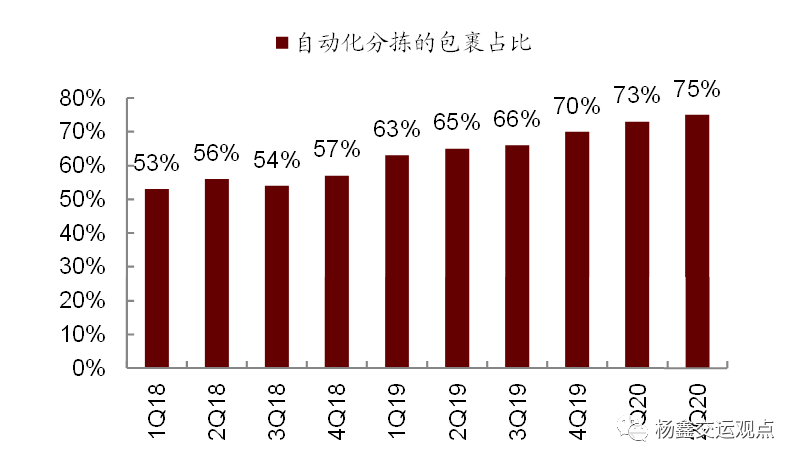

二季度中通业务量同比增长47.9%(高于行业增速的37%)。随着业务量回到快速增长,规模经济重新出现:单票成本为0.92元(不含货代业务),同比下降13.9%(或下降0.15元),其中单票干线运输成本同比下降20.4%(或0.11元),主要受益于自有大型卡车使用增加(自有卡车运输91%的包裹量)以及部分减免通行费和油价下跌,单票分拣成本同比下降11%(或0.03元),主要受益于自动化分拣比例提高(占包裹量的75%)。

发展趋势

放眼长远:管理层预计未来2-3年国内日均业务量将达到3亿件,公司目标获取更多市场份额(2022年目标25%)以增强未来定价能力。短期而言,公司将注重提升服务质量和市场份额,因此上调2020业务量指引至162-170亿件(对应全年同比增长33.7-40.3%,下半年同比增长37-49%),下调2020年盈利指引11%至48-52亿元(对应全年同比下滑1.7-9.3%,下半年同比增速区间为-8%至+5%)。

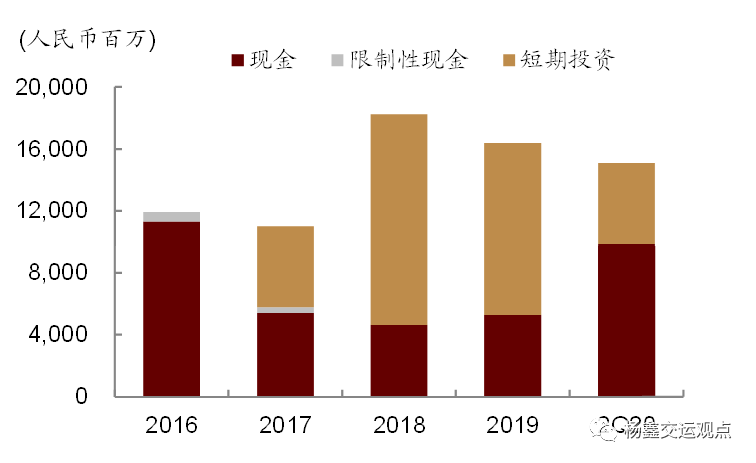

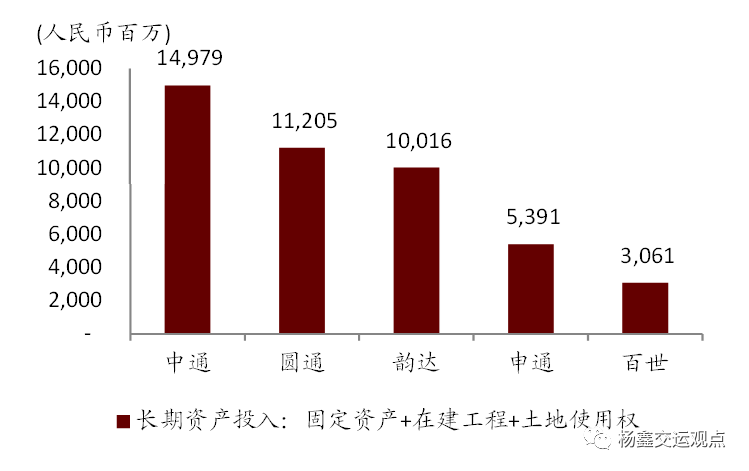

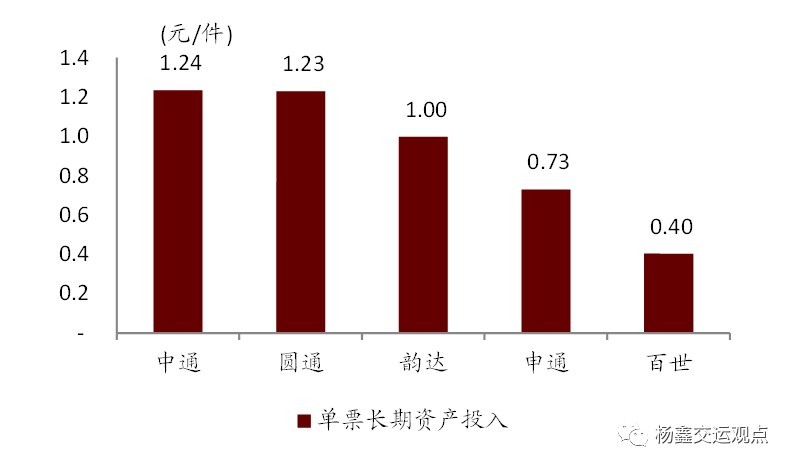

看好中通快递作为国内头部电商物流服务供应商的核心优势。1)“同建共享”文化不断激励管理层、加盟商和员工。2)公司不断投资固定资产,成本和服务质量行业领先:2020年2季度资本支出约为22.50亿元(2019年2季度约为8.12亿元)。截至2020年2季度,公司现金及现金等价物约为150亿元,有望支持产能持续扩张。公司预计2020年全年资本支出将达到70亿元。3)赋能加盟商(例如为加盟商资本支出提供资金支持,鼓励加盟商开发最后一公里解决方案节约成本)和终端快递员。

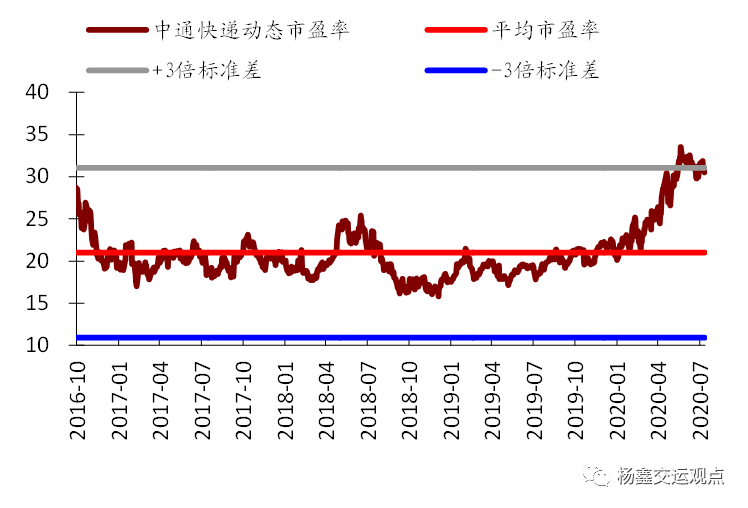

盈利预测与估值

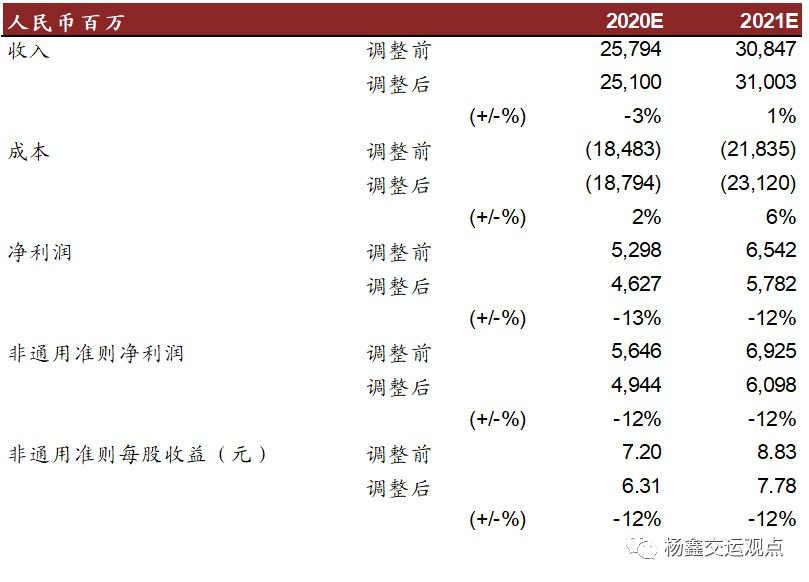

我们下调2020-2021年盈利预测12%和12%至49.44亿元和60.98亿元,主要考虑单票收入下滑。目前,中通快递交易于40.6倍和33.0倍2020-2021年市盈率。考虑中通快递的长期价值,我们维持跑赢行业评级和目标价39.44美元,对应43.3倍和35.1倍2020-2021年市盈率,较当前股价具备6.6%上行空间。若股价下跌,我们建议逢低吸纳。

风险

业务量增速低于预期;单票价格大幅下降。

图表1: 2020年2季度业绩回顾

图表2: 财务数据一览

图表3: 中通快递市场份额

图表4: 主要竞争对手市场份额

图表5: 单票经营数据

图表6: 干线运输车辆增加

图表7: 2020年2季度自有车辆运输量占比提升至91%

图表8: 自动分拣设备数量

图表9: 2020年2季度自动分拣设备处理量占比达到75%

图表10: 2020年2季度资本支出加速

图表11: 现金和现金等价物(含短期投资)

图表12: 长期资产投资(截至 2019 年)

图表13: 单票长期资产投资(截至 2019 年)

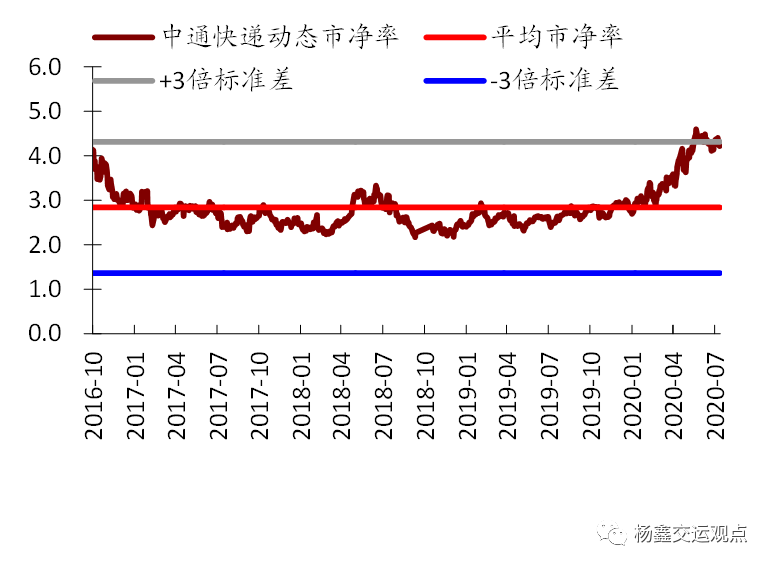

图表14: 历史市盈率

图表15: 历史市净率

图表16: 盈利预测调整

图表17: 可比公司估值表

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP