降息对银行净息差影响有限 关注估值极低、盈利稳定的大型国有行

本文来源于“国信金融研究”微信公众号,作者为国信证券经济研究所银行团队。

01市场表现回顾

5月份中信银行(00998)指数下跌2.0%,跑输沪深300指数0.8个百分点,月末银行板块平均PB(MRQ)收于0.73x。上月首推组合月算术平均收益率-0.6%,相对沪深300收益率0.6%,相对行业指数收益率1.4%。

02行业重要动态

(1)中国银保监会发布《关于保险资金投资银行资本补充债券有关事项的通知》。从《通知》内容来看,主要是放宽了保险资金投资的资本补充债券发行人条件,从而使得更多小银行可以成为符合条件的发行人。从银行角度而言,《通知》有助于支持中小银行多渠道补充其他一级资本和二级资本。

(2)银保监会发布了《商业银行互联网贷款管理暂行办法(征求意见稿)》。目前银行互联网贷款规模不大,《办法》主要是预防银行无序开展相关业务的风险。整体来看,我们认为《办法》若能实施,有利于银行业互联网贷款业务的平稳健康发展。

03本期专题:降息对银行影响的测算

我们在2019年报和2020年一季报综述中,对今明两年的银行净息差走势进行了定性展望,此处我们根据银行的资产负债重定价结构,对其进行定量的测算。

我们的测算基于如下思路和假设:

(1)今年处于贷款基准利率向LPR切换过程中,贷款合同可能会有修改,但我们仍然假设存量贷款的重定价日与2019年报披露的相同;

(2)我们假设贷款按LPR、存款按存款基准利率重定价,同业资产、同业负债和发行债券(发行债券大部分都是同业存单)按3个月Shibor重定价,证券投资按五年期国债收益率重定价;

(3)我们假设银行未来的资产负债结构保持不变。同时不考虑新增资产负债的影响;

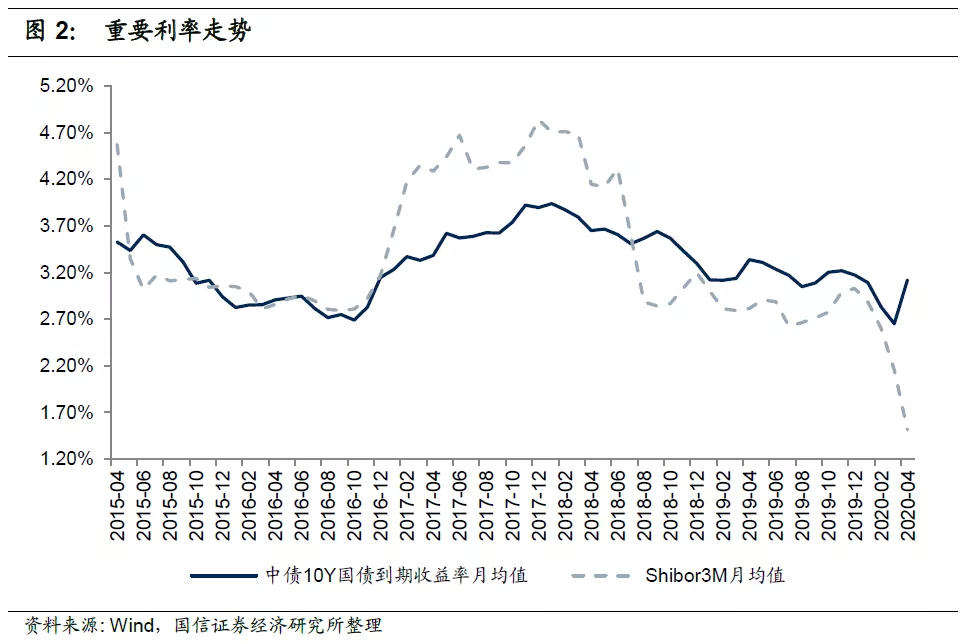

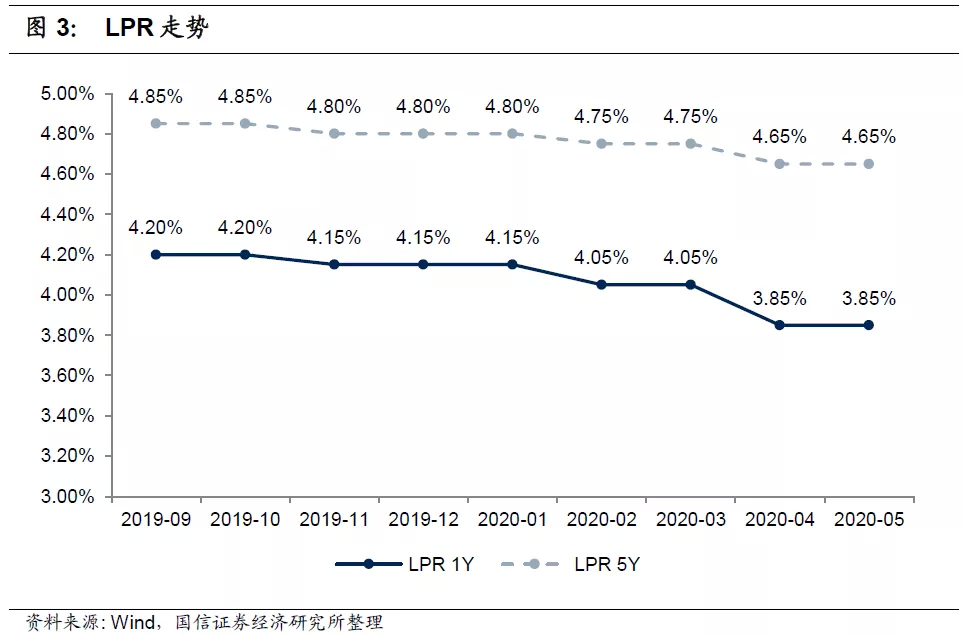

(4)由于资产负债的重定价需要一定时间,比如2018年市场利率大幅上升并维持高位到2019年底,部分资产负债利率并非在2018年就立即上升,而可能要等到2019年底到期后才重定价,因此有可能会出现两年前的某次利率大幅波动,对今年的净息差产生影响的情形。基于这一考虑,所以我们会考虑两年前的利率变动情况,因此对于今明两年净息差的测算,基于如下四个重要时期的利率变化假设:2018年三季度Shibor和国债利率大幅下降、2020年初Shibor和国债利率大幅下降、2019年9月LPR下降、2019年11月LPR下降、2020年2月LPR下降、2020年4月LPR下降。关于下降幅度,我们假设第一次Shibor/国债收益率降幅为140 bps /50bps,第二次为140 bps /100bps,降息时点分别假设在当年的第6.5个月和第2个月末;LPR每次降幅根据“短期LPR降幅×1/3+中长期LPR降幅×2/3”测算,四次降幅分别为1.7、5、6.7、13.3bps,降息时点分别为LPR下降当日。存款基准利率假设维持不变。

在上述假设下,我们测算得到上市银行整体(16家老银行合计)2020/2021年净息差将下降3bps/5bps,按2019年财务数据静态测算,将使得净利润增速下降2.4/4.0个百分点。净息差的定量测算降幅比我们之前定性评估的要小很多,我们认为主要原因是之前定性评估时采取了更为严格的假设,比如假设今明两年贷款、资产等全部完成重定价,但实际中由于部分资产期限很长,可能要等到好多年之后才会重定价。此外,一些假设方面的扰动也会有较大影响,尤其是严苛的假设,因此此处的结果仅供参考。

分类型银行进行统计,使用国有行/股份行/城商行净息差降幅的算术平均值看,2020/20201年国有行净息差降幅最大,平均下降6bps/6bps;股份行由于有较多的同业融资,净息差或不降反升,2020/20201年分别上升5bps/1bp;城商行则分别小幅下降0bp/1bp。

04主要盈利驱动因素跟踪

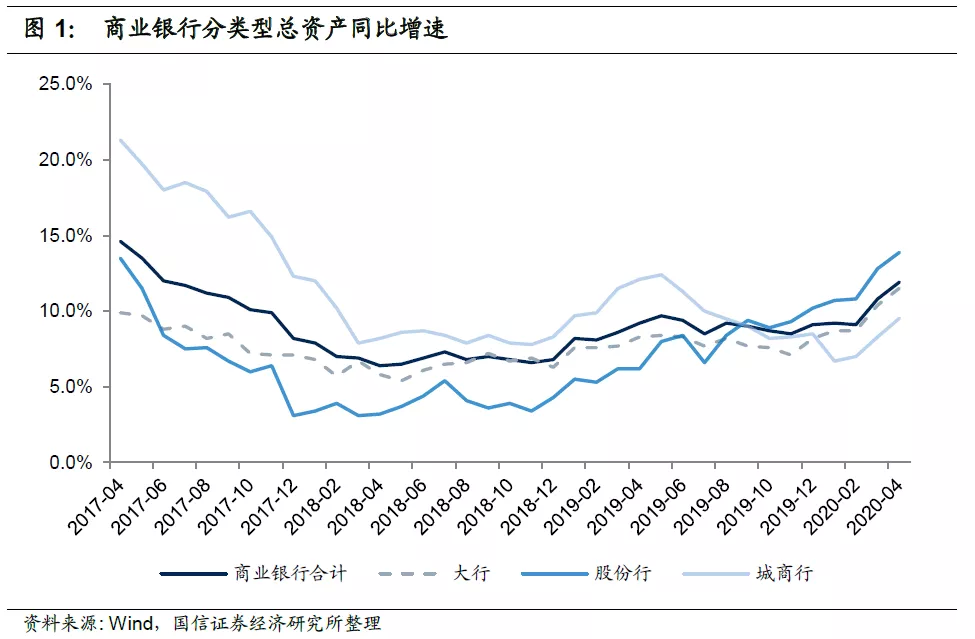

(1)行业总资产规模同比增速有所上升。商业银行4月份总资产同比增长11.9%,环比上升1.1个百分点,其中大行、股份行、城商行总资产增速环比分别提升1.1/1.1/1.2个百分点。

(2)货币市场利率大幅下降。1)上月十年期国债收益率月均值3.12%,环比上升47bps;Shibor3M月均值1.51%,环比下降64bps。拉长时间来看,长期利率比较稳定,但同业利率大幅下降,利好同业融资较多的中小银行;2)最新LPR 1Y报价3.85%, 5Y4.65%。

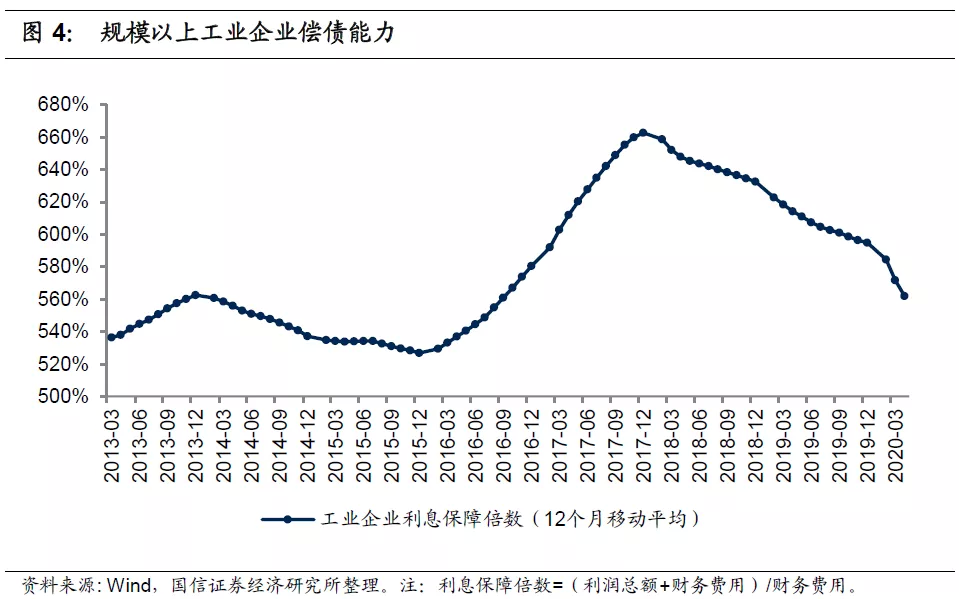

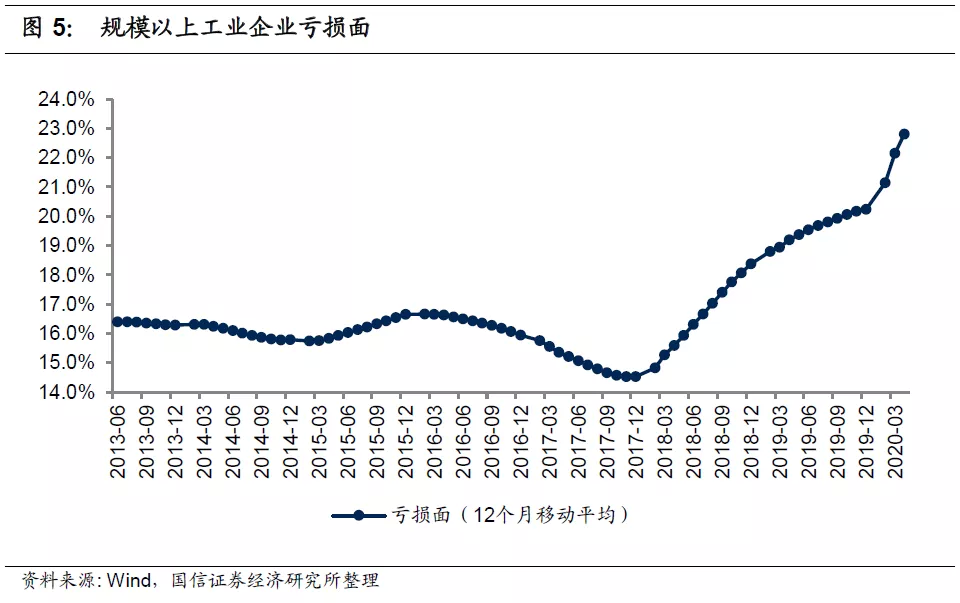

(3)工业企业偿债能力继续回落。4月份全国规模以上工业企业利息保障倍数(12个月移动平均)环比下降10个百分点至562%,自2018年初以来持续回落,我们估计工业及批发零售业贷款不良生成率仍有上升压力,但考虑到两者在银行贷款中的占比已经大幅下降,因此银行整体不良生成率预计仅小幅上升。我们同时注意到工业企业亏损面持续扩大,意味着企业之间利润分化可能较大,我们认为大行资产质量压力相对更小。

05投资建议

目前银行板块估值处于历史低位,基本面虽有压力但没有大幅度地下滑,因此我们维持行业“超配”评级不变,并重点推荐估值极低、盈利稳定的大型国有行,包括工商银行(01398)、农业银行(01288)、邮储银行(01658)等。同时也推荐其他基本面优异的中小银行,包括常熟银行等。

06风险提示

若宏观经济大幅下行,可能从多方面影响银行业,尤其是经济下行时期货币政策宽松对净息差的负面影响等。

07关键图表

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP