中信建投:腾讯(00700)2020Q1收入利润大超预期,文娱生态再进一步,维持“买入”评级

本文来自中信建投证券。

事件

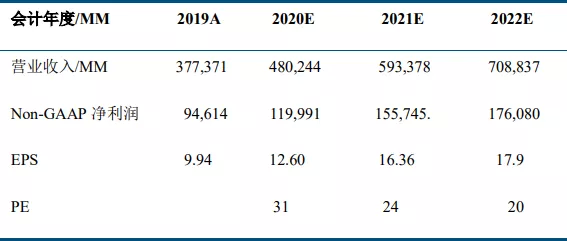

2020年5月13日晚间,腾讯控股(00700)发布了截至2020年3月31日的第一季度未经审计财报。财报显示,腾讯第四季度总营收1080.65亿元,同比增长26%,高于一致预期1011.78亿元,归属股东净利润288.96亿元,同比增长6%,高于一致预期238.83亿元。

简评

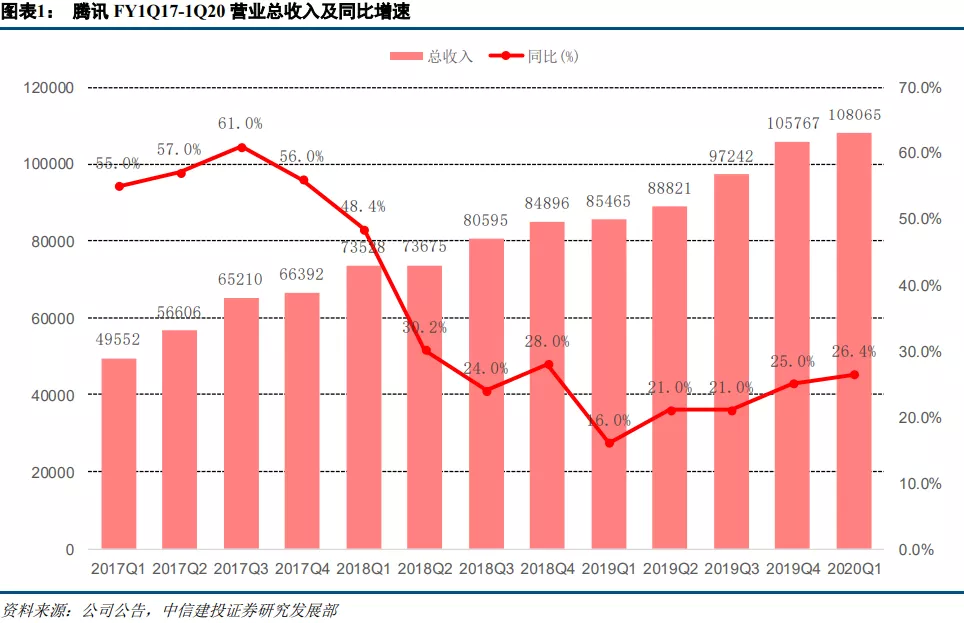

手游收入超预期,同比增速达63.9%:腾讯2020Q1网络游戏收入为人民币372.98亿元,同比增长31%,环比增长23%。游戏方面的增长主要受益于国内智能手机游戏(包括《和平精英》及《王者荣耀》)的收入贡献以及海外游戏(包括《PUBGMobile》及《Clashof Clans》)。

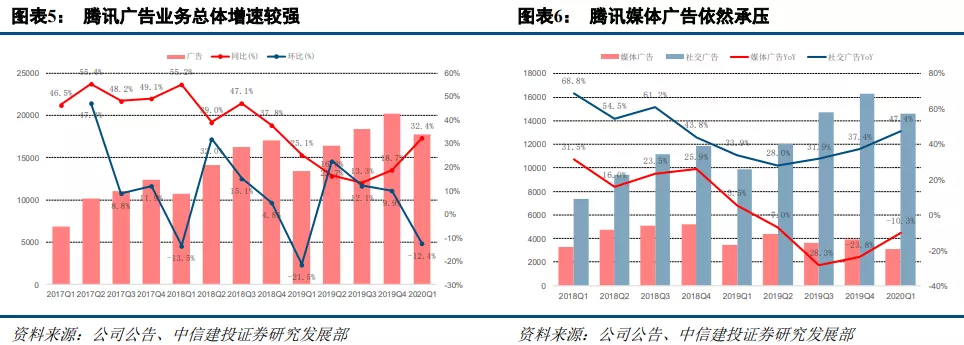

社交广告增速显著,媒体广告或将长期承压:公司2020Q1广告业务收入达人民币177.13亿元,同比增长32%。其中社交及其他广告收入达145.92亿元,同比增长47%,远超市场预期。主要受益于移动广告联盟及微信朋友圈的广告库存及曝光量增加而带来的广告收入增长。

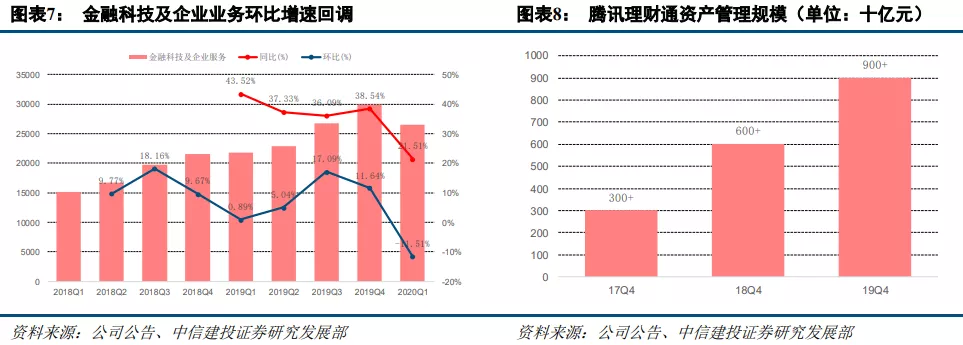

受公共卫生事件负面影响,金融科技及企业服务增速略有回调:金融科技及企业服务业务2020Q1的收入达264.75亿元,同比增长22%,该增长主要受益于商业支付及理财平台的收入增加,以及通过视频、教育及零售行业带来云业务的收入增长贡献所致。

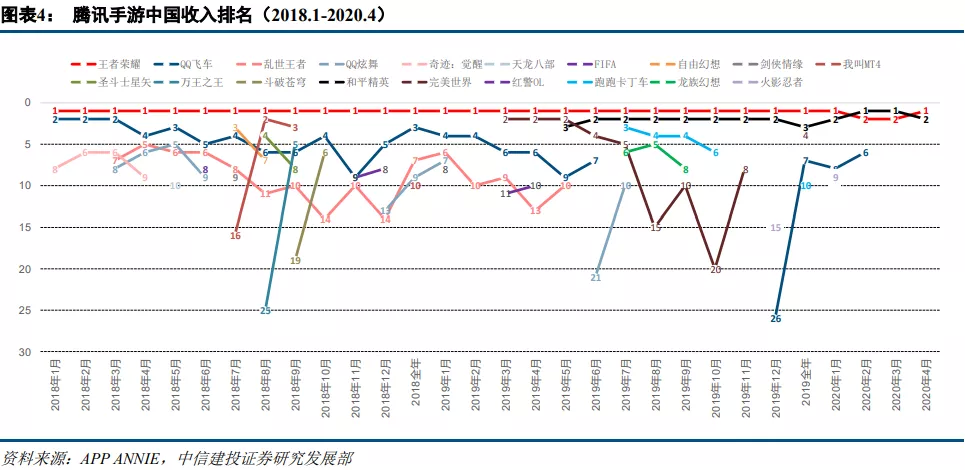

我们认为看好公司游戏、金融科技以及产业互联网的长期发展,维持“买入”评级,上调目标价至520港元。

风险提示:核心业务竞争环境恶化风险;政策管理风险;游戏产品延期风险等。

正文

2020年5月13日晚间,腾讯控股发布了截至2020年3月31日的第一季度未经审计财报。财报显示,腾讯第四季度总营收1080.65亿元,同比增长26%,高于一致预期1011.78亿元,归属股东净利润288.96亿元,同比增长6%,高于一致预期238.83亿元。

手游收入超预期,同比增速达63.9%

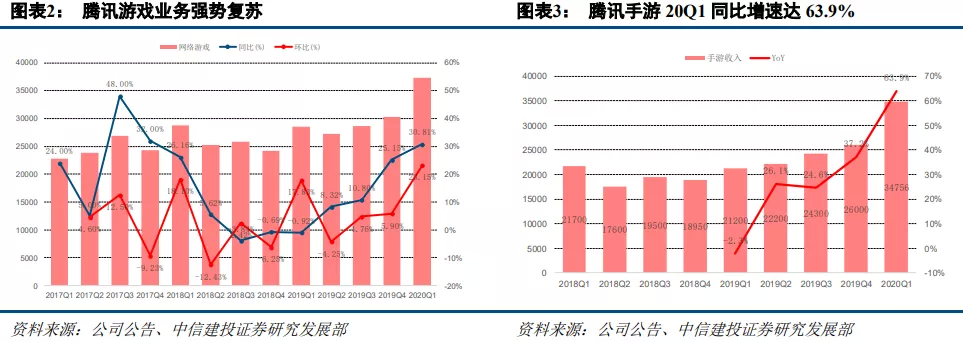

腾讯2020Q1网络游戏收入为人民币372.98亿元,同比增长31%,环比增长23%。游戏方面的增长主要受益于国内智能手机游戏(包括《和平精英》及《王者荣耀》)的收入贡献以及海外游戏(包括《PUBG Mobile》及《Clash of Clans》)的贡献增加,部分被端游(如《地下城与勇士》)的收入下降所抵销。其中,2020Q1公司手游收入总额(包括归属于社交网络业务的手游收入)达347.56亿元,同比增长63.9%,主要受益于20Q1上线新游戏内容、举办游戏内活动等推动的DAU提升,其中《和平精英》用户活跃度再创新高;端游戏收入达117.95亿元,同比下降14.5%,主要受公共卫生事件期间网吧暂停营业及《地下城与勇士》表现较弱。2020年春节前后,《王者荣耀》)及《和平精英》始终霸榜中国手游收入榜。我们注意到吃鸡类手游在公共卫生事件期间火热程度极高,而《和平精英》4月已重回国内收入榜第二,我们预计Q2游戏板块收入增速相较Q1将出现一定回调。

社交广告增速显著,媒体广告或将长期承压

公司2020Q1广告业务收入达人民币177.13亿元,同比增长32%。其中社交及其他广告收入达145.92亿元,同比增长47%,主要受益于移动广告联盟及微信朋友圈的广告库存及曝光量增加而带来的广告收入增长。媒体广告收入达31.21亿元,同比下降10%,主要由于宏观经济状况疲弱及体育赛事暂停导致视频及新闻平台的广告收入减少所致。

具体而言,游戏、互联网服务及在线教育行业在腾讯平台上的广告开支有所上升,原因是居家令期间上述服务的消费出现增长;而快速消费品、汽车及旅游的广告开支则有所下降。由于广告曝光量上升,尤其是朋友圈广告曝光量,社交及其他广告收入取得同比及环比增长。

移动广告联盟流量上升,同时由于视频广告占其广告曝光量超过三分之一,eCPM上升,共同推动其收入增长。媒体广告方面,受广告主预算削减、综艺节目拍摄延期及NBA赛事停播等影响,赞助广告收入同比及环比下跌。

而由于头部剧集大受欢迎,加上居家令期间用户对可靠新闻及信息的需求增加,视频和新闻平台的信息流广告收入录得同比及环比增长。鉴于1季度作为广告淡季,整体而言腾讯广告业务表现较好,我们看好社交广告的后续增长。

受公共卫生事件负面影响,金融科技及企业服务增速回调

金融科技及企业服务业务2020Q1的收入达264.75亿元,同比增长22%,该增长主要受益于商业支付及理财平台的收入增加,以及通过视频、教育及零售行业带来云业务的收入增长贡献所致。金融科技服务的收入环比下降,主要由于春节及居家令期间,支付活动(特别是线下交易)及提现均有所减少。尽管收入下降,该业务的利润率仍保持稳定,主要因为理财平台及贷款等利润率较高的业务持续增长,同时腾讯对市场推广及补贴开支有所控制。在四月最后一周,腾讯金融日均商业交易额已恢复至二零一九年底的水平。此外腾讯理财平台在第一季稳步扩大业务,资产保有量取得同比及环比的增长。微粒贷的贷款状况保持健康。

云服务方面,由于云业务项目交付及新客户拓展受公共卫生事件影响有所延迟,云服务收入出现环比下降。管理层预计短期内云行业仍将面临挑战,但长期来看会继续增加云领域投资,预计云服务及企业软件将在线下行业及公共部门加速普及。

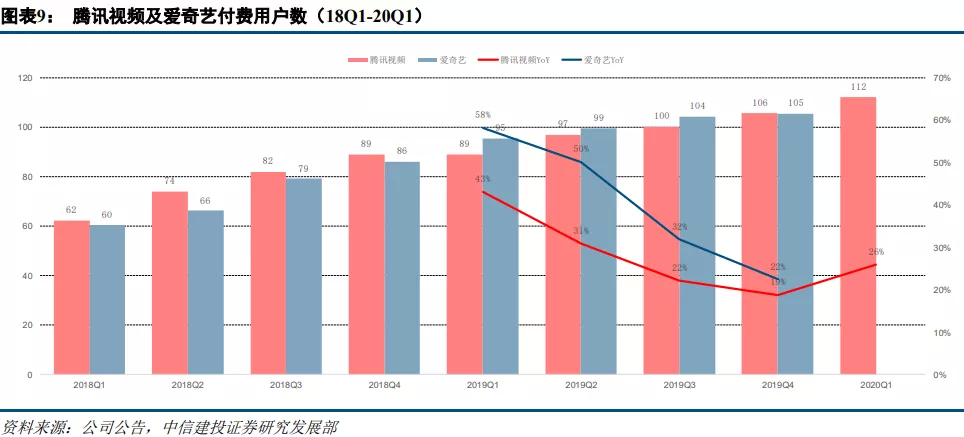

文娱业务线付费用户大增,整体文娱生态再进一步

腾讯视频20Q1视频服务付费会员达1.12亿,同比增长26%,环比增长数达630万人;腾讯音乐20Q1音乐付费用户数达4300万,同比增长50%。此外大文娱业务方面,阅文新管理团队入驻,腾讯将深化与阅文的合作,提高IP转化效率,强化文娱内容生态系统。

我们认为看好公司游戏、金融科技以及产业互联网的长期发展,维持“买入”评级,上调目标价至520港元。

风险提示:核心业务竞争环境恶化风险;政策管理风险;游戏产品延期风险等。(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP