基建公募REITs推行已敲定,将会催生哪些投资机遇?

基础设施领域公募REITs的正式起步,对当前基建建设有着颠覆性的作用。

智通财经APP了解到,4月30日,中国证监会、国家发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,这一通知标志着境内基础设施领域公募REITs试点已经正式起步。据悉,中国基础设施领域REITs的探索由来已久,由于其对基建行业而言有效弥补资金来源,对当前地方政府能有效缓解债务压力,对资本市场资金投资而言提供一种长期稳定的投资工具,对建筑型企业更有资产结构优化和估值提升的功能,因而此次《通知》出台各方都是翘首期盼已久。

并且,由于基建投资话题长期存在于资本市场,加上2019年因资金问题基建投资出现低于预期情况,因此二级市场对此领域敏感度并非很高,较多投资者暂时都还秉持着观望态度,这意味着此次基础设施领域公募REITs试点起步之后市场资金并非会一蹴而就,而是随着市场预期阶段性变化而改变,所以此时基建领域中长期存在着不少的博弈机会。

政策频出,基建公募REITs已上日程

基建REITs作为国家鼓励发展的方向,近几年来政策推动明显在加速。智通财经APP了解到,2016年12月26日,发改委与证监会联合发布《推进传统基础设施领域政府和社会资本合作(PPP)项目资产证券化相关工作的通知》,提出要“共同推动不动产投资信托基金,进一步支持传统基础设施项目建设”。之后的2019年6月27日,发改委投资司副司长于中国REITs论坛上发表《中国基础设施REITs前景》,提到通过发行基础设施REITs盘活资产,将收回资金用于新的基础设施补短板项目建设,从而形成良性的投资循环;同年12月17日,证监会公司债券监管部在2019卓越竞争力金融峰会上表示,下一步将继续会同相关部门,积极推动基建REITs的发行试点工作。

紧接着2020年1月16日证监会召开的2020年系统工作会议中表示要“稳妥推动基础设施REITs试点”;4月30日,中国证监会、国家发展改革委联合发布《关于推进基础设施领域不动产投资信托基金试点相关工作的通知》,正式启动基建领域的公募REITs试点工作。

顺势而起,基建公募REITs恰逢其时

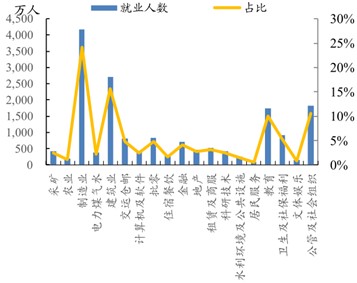

当前基建面临着提经济和稳就业等多项关键性责任,但资金问题却压制着基建投资,而有能力解决这一问题的公募REITs则是势在必行。智通财经APP了解到,当前公共卫生事件对全球经济影响显著,尤其是对消费、社零等行业影响较高,加上公共卫生事件国际形势使得出口具一定不确定性,此时稳经济、稳就业能力显著的基建成为重中之重。数据显示,2019年10万家建筑企业、从业人数5427万,建筑业贡献城镇单位就业人口占比16%,远高于批零4.8%、住宿餐饮1.6%、文体娱乐0.8%,近10年建筑业贡献新增就业1620万人占比高达33%。如再考虑建筑业上下游产业链上的水泥、钢铁等行业均是劳动密集型,因此拉动就业更加明显。

不过具有投资规模大、建设及运营期限长等特点的基建建设,对资金来源、资金运转要求非常高,2019年就因减费降税造成地方政府收入下降,专项债用于基建比例和节奏进度较差,再加上如环保跟土地生态红线制约、PPP调控等问题,基建资金来源明显弱化,原本市场年初乐观预期的基建增速有望达到8-10%,但最终全年仅为3.8%。

而基建REITs拥有万亿规模,将弥补基建资金来源、打破当前融资困境。据北大光华管理学院REITs课题组发布的《中国基础设施REITs创新发展研究》,国内基础设施存量规模超100万亿,若仅将其中的1%进行证券化,即可撑起一个万亿级规模的基建REITs市场,将弥补资金来源。

同时,推行基建公募REITs于市场各路资金而言,同样是个好消息。智通财经APP了解到,基建REITs一直是国际通行的优质资产,具有受益稳定、安全性强、流动性高等特点。美国、新加坡等国已成功发行大量基建REITs,从其运营经验看,具有收益相对稳定、安全性强、流动性高等特点。根据CBRE数据显示,过去20年全球发达国家以REITs为代表的不动产投资,平均年收益率为9.5%,高于股票的7.6%和债券的5.7%,更何况目前国内拥有大量优质的基建项目。

不过截至到2019年末,我国共发行类REITs产品68只,累计发行金额1402.8亿,无论是规模还是数量均相对较小,现阶段在境内发行的类REITs产品均为私募发行,不仅投资门槛高,主要还是在场外市场进行交易,退出渠道有限,导致流动性相对较差。本次REITs公募化的实践,将有望实现产品标准化和流通化,打开其发展空间。

除了为个人投资者提供了一种高分红、高收益风险比的长期投资工具外,对于机构资金而言,基建公募REITs可推动保险资金、养老资金、社保资金、公募私募基金等投资于优质基础设施资产,可满足长期安全性与回报率要求;尤其是险资久期较长、要求现金流及长期收益稳定,基建REITs将优化其资产负债表期限和收益结构。

由此可知,基建公募REITs推行的必要性和可行性都非常高,而反映到二级市场,受益性标的并不少。

市场等待进一步确认,机会不局限于短期

基建公募REITs推行,建筑企业利好将会首当其冲。智通财经APP了解到,前文提及的基建REITs拓宽基建资金来源,将直接利好建筑公司尤其是基建公司新签提速及在手项目推进提速。同时,由于建筑公司传统商业模式是为垫资施工及加杠杆,对银行贷款需求较强,因此资产负债率较高、资产周转率较低、资金循环效率较低,并且缺少有效的退出渠道。而基建REITs将有效盘活建筑公司存量基建资产,提高资产周转效率及资金循环效率、降低资产负债率、推动可持续发展,且可改善现金流及ROE。再加上补足了退出机制后,建筑公司将形成良性商业模式闭合循环,业绩增强的同时估值水平也有望得到提升。

因此,港股市场中的中国交建(01800)、中国中铁(00390)、中国铁建(01186)、中国建筑国际(03311)以及越秀交通基建(01052)等一众受益个股将长期收益,然而目前由于市场对基建加码人处于观望态度,多数资金还在等待REITs推进相关度很高的相关法律法规、资产转让政策、税收政策等信息的进一步确认,因此该类企业股价还未出现较大波动,但综合当前形势来看,此类个股当前值博率较高。

产业链型利好,中长期博弈机会也不少。智通财经APP了解到,除开直接的基建相关建筑企业收益外,由于本次REITs重点支持国家级新区、有条件的国家级经济技术开发区开展试点,相关园区运营类公司其融资负债结构有望改善,当前园区开发能力较强的房企也将有望受益。同时,等待REITs确定性盘活大量基础设施领域内存量资产之后,这部分资产的交付管理将带动公建领域内物管企业快速发展,因此后续像保利物业(06049)、碧桂园服务(06098)等当前在非住宅物业领域具备较强管理水平的物管企业,同样有望扩大其管理规模。

扫码下载智通APP

扫码下载智通APP