中信建投:3月百强房企销售回暖,境内发债增幅明显

本文来源微信公众号“地产加把劲”,内容节选自中信建投研报。

核心观点

3月国内卫生事件防控初步取得阶段性成果,新房成交市场也逐步回暖,单月百强房企销售出现明显反弹。根据克而瑞公布的百强房企销售榜单,3月百强房企实现全口径销售金额约7600亿元,同比减少17.2%,同比降幅较上月回升20.5个百分点。百强房企1-3月整体拿地强度(拿地金额/销售金额)为28%,较1-2月有所下降,且低于2018年和2019年水平,其中华润(01109)、绿地、绿城、保利、招商蛇口、龙湖(00960)、中南7家房企一季度新增货值超400亿元。

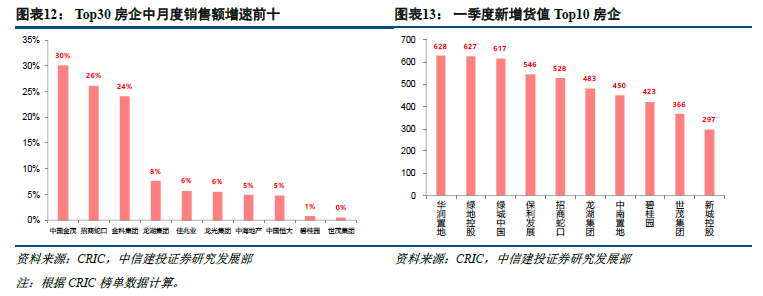

3月重点城市成交逐步修复,其中三线城市修复力度最大。我们跟踪的32个重点城市成交数据显示,3月一手房总体成交面积同比下降23.6%,较上月回升32.3个百分点,降幅明显收窄。其中,一、二、三线城市仍出现负增长但降幅均出现不同程度收窄,一线(4城)、二线(10城)、三线(18城)成交面积分别同比-44.3%、-20.6%、-13.9%,降幅分别收窄15.6、12.4、58.0个百分点。近期周均成交已恢复到去年周均水平的有深圳、广州、南京、杭州、苏州、济南、青岛、佛山、东莞、福州等城市。

3月房企融资规模整体回暖,境内发债量增幅明显。1)股权融资同比有所增加。合肥城建实现增发,合计募集资金12.86亿元。2)债券融资同比大幅提升,境内债占比回调。房企债券融资总额为1363.33亿元,同比增加23.82%,其中,境内发债960.41亿元,同比增加28.59%,占比为70.45%;境外发债402.92亿元,同比增加13.77%,占比29.55%。3)信托融资回暖。根据用益信托网数据,3月房地产信托产品成立数量416个,募集资金588.16亿元,环比上升69.58%。

投资建议

继续看好地产开发板块和物业管理板块,推荐两大主线:优质房企与物管行业。优质房企推荐万科A、保利地产、金地集团、阳光城、融创中国(01918)、旭辉控股集团(00884);物管推荐招商积余、新大正、碧桂园服务(06098)、保利物业(06049)、永升生活服务(01995)、宝龙商业(09909)。

(以下为节选内容,非报告全文)

1 销售篇

1.1国内卫生事件影响逐步减弱,百强房企销售开始回暖

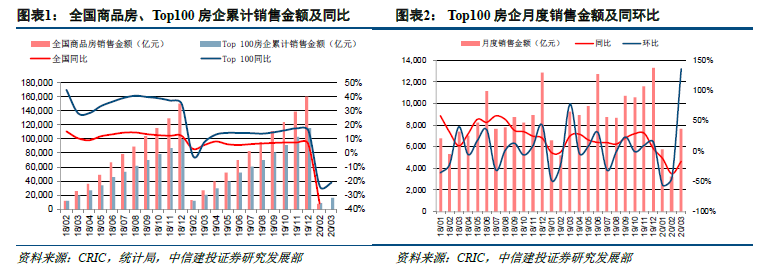

随着国内新增病例趋降,逐步转变为以输入型病例为主,国内卫生事件防控初步取得阶段性成果,伴随复工复产加快,新房成交市场也逐步回暖,体现到百强房企销售额上看,3月单月成交出现明显反弹。根据克而瑞公布的百强房企销售榜单,单月同比来看,2020年3月百强房企实现全口径销售金额约7600亿元,同比减少17.2%,同比降幅较上月回升20.5个百分点;单月环比来看,百强房企3月销售金额环比增长135.8%,环比止跌回升。累计同比来看,1-3月百强房企累计销售金额同比减少20.9%,较上月收窄2.9个百分点,成交有所修复。

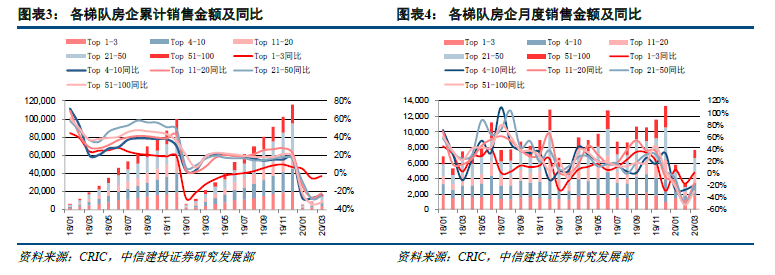

3月各梯队房企销售业绩表现分化仍十分明显,但均有不同程度的好转,其中Top1-3梯队房企已实现正增长,而Top11-20、Top21-50房企同比增速较上月改善幅度最为明显。具体来看,3月Top1-3、Top4-10、Top11-20、Top21-50、Top51-100梯队房企全口径销售金额增速分别为+0.6%、-19.4%、-16.0%、-21.0%、-30.1%。Top1-3梯队销售在上月也展现出一定韧性,3月即销售额同比转正,而Top50-100的房企单月业绩降幅仍达到-30.1%,分化较为明显。与2月同比增速相比,上述各梯队全口径销售金额增速分别为+18.0pct、+7.9pct、+30.8pct、+30.9pct、+22.4pct,意味着尽管Top10之后梯队的房企3月销售仍有较大幅度的负增长,但增速较上月已明显改善。

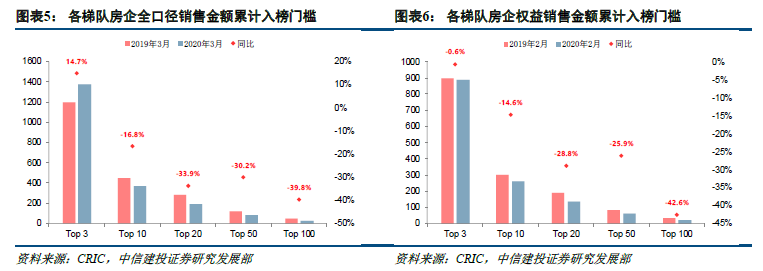

1.2 除Top3外,各梯队门槛仍有不同程度降低

除Top3龙头房企外,各梯队房企全口径销售金额门槛仍有所降低,分化较为明显,但降幅较上月有不同程度收窄;从权益销售金额口径看,各梯队门槛均不同程度下降,但较上月也存在不同程度改善。从全口径销售金额入榜门槛来看,Top10、Top20、Top50和Top100销售门槛分别同比-16.8%、-33.9%、-30.2%、-39.8%,而Top3销售门槛仍逆势提升14.7%。从权益销售金额口径来看,各梯队门槛分别同比-0.6%、-14.6%、-28.8%、-25.9%、-42.6%,Top100梯队房企门槛下降最为明显,意味着一季度Top50以内和以外房企的差距正在逐步拉开。

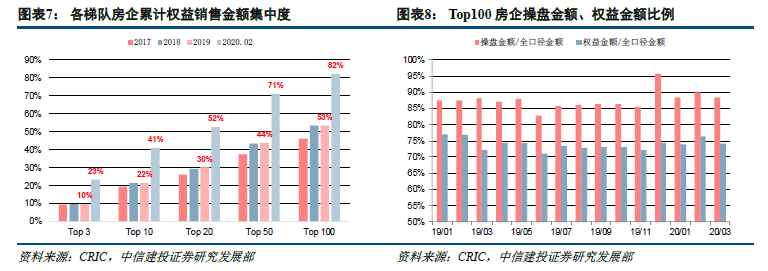

操盘比例与合作比例方面,3月Top100房企操盘金额/全口径销售金额重新回落1.7个百分点至88.4%,整体项目操盘水平仍维持在较高水平;权益比例来看,权益销售金额/全口径销售金额为74.2%,环比下降2.3pct,合作比例仍处于较高水平。权益销售金额集中度来看,1-2月百强房企权益销售金额占全国商品房销售金额比重为82%,达到近年来最高水平,不过主要由于季节性特征,根据以往经验后续百强房企市占率会逐月下降。

1.3 主流房企销售逐步恢复,单月正增长房企增多

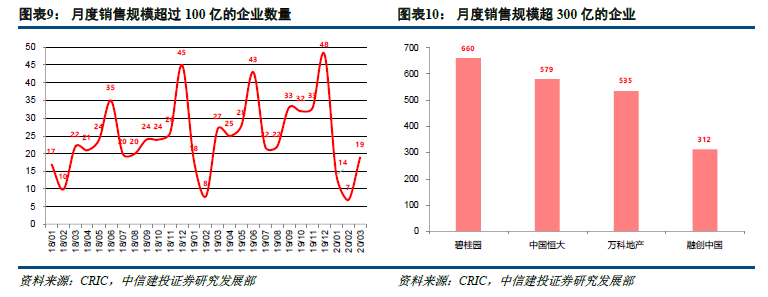

企业层面,单月销售金额来看,3月有19家房企销售额超100亿元,较去年同期减少8家。其中,碧桂园、恒大、万科、融创四家公司单月销售金额超300亿。全口径销售金额单月增速方面,Top30房企中,金茂、招商蛇口、金科、龙湖、佳兆业、龙光、中海、恒大、碧桂园、世茂共计10家房企维持正增长,较上月多出6家,其中金茂、招商蛇口、金科分别同比增长30.1%、26.2%和24.1%(今年和去年数据均为克而瑞统计口径),梯队内其余房企业绩则仍有不同程度下滑。

我们所重点关注的主流上市房企中尽管大部分在3月仍出现负增长,但是下降幅度较上月出现较为明显的收窄。从销售增速来看,中国金茂(00817)、金科股份、招商蛇口分别实现30.0%、24.1%、22.1%的增速,表现优异;排名方面,龙光地产(03380)、金科股份的克而瑞榜单排名分别较2019年末上升11位、4位。

新增货值方面,华润、绿地、绿城、保利、招商蛇口、龙湖、中南7家房企一季度新增货值超400亿元。此外,世茂(00813)和新城新增货值均分别达到366亿元和297亿元,跻身Top10行列。从拿地力度看,百强房企今年1-3月整体拿地金额/销售金额比例为28%,拿地强度较1-2月有所下降,且低于2018年和2019年水平。我们认为,百强房企整体降低投资力度一方面是出于现金流安全的考虑,另一方面则是销售目标的下降带来的对投资需求的减弱。

1.4 3月重点城市成交降幅收窄

3月国内卫生事件的影响逐步减弱,重点城市成交逐步修复,其中三线城市修复力度最大,其次为二线和一线。我们跟踪的32个重点城市成交数据显示,3月一手房总体成交面积同比下降23.6%,虽然单月仍有较大幅度下滑,但较上月回升32.3个百分点,降幅明显收窄。其中,一、二、三线城市仍出现负增长但降幅均出现不同程度收窄,一线(4城)、二线(10城)、三线(18城)成交面积分别同比-44.3%、-20.6%、-13.9%,降幅分别收窄15.6、12.4、58.0个百分点。二手房方面,我们所跟踪的13个城市同比减少11.5%,降幅较上月收窄49.5个百分点。

3月分城市而言,一线城市中,北京一手成交面积同比下滑66.9%,是一线城市中唯一降幅较上月有所扩大的城市,上海、广州分别同比下滑47.2%、37.2%,降幅较上月分别收窄24.7、24.3个百分点;深圳在去年“豪宅税”取消后的市场回暖也被打破,2月同比下滑33.2%,3月成交迅速恢复,同比增长6.3%,增速较上月回升39.5个百分点。截至3月我们跟踪的重点城市中,最近周均成交已恢复到去年周均水平的有深圳、广州、南京、杭州、苏州、济南、青岛、佛山、东莞、福州等。

2. 融资篇

2.1 股权融资:股权融资回暖,两市融资规模均有所增加

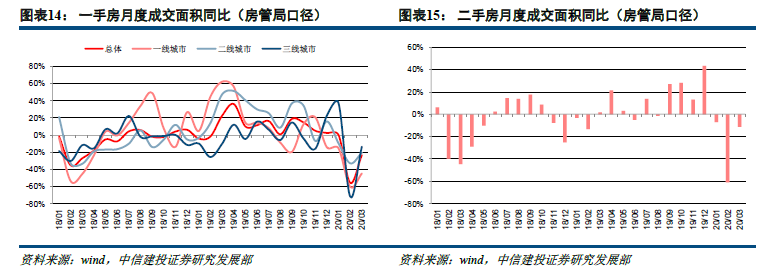

2016年以来,房地产调控收紧,“930新政”出台后,股权融资渠道受到严格管控,上市房企过去几年的再融资窗口逐渐关闭,再融资规模明显回落,2017年、2018年A股房地产股权融资规模分别降至347亿、110亿,表现持续低迷。2019年合计募集资金275亿元,同比增长118.60%,略有回升,但与新政出台前仍有较大差距。

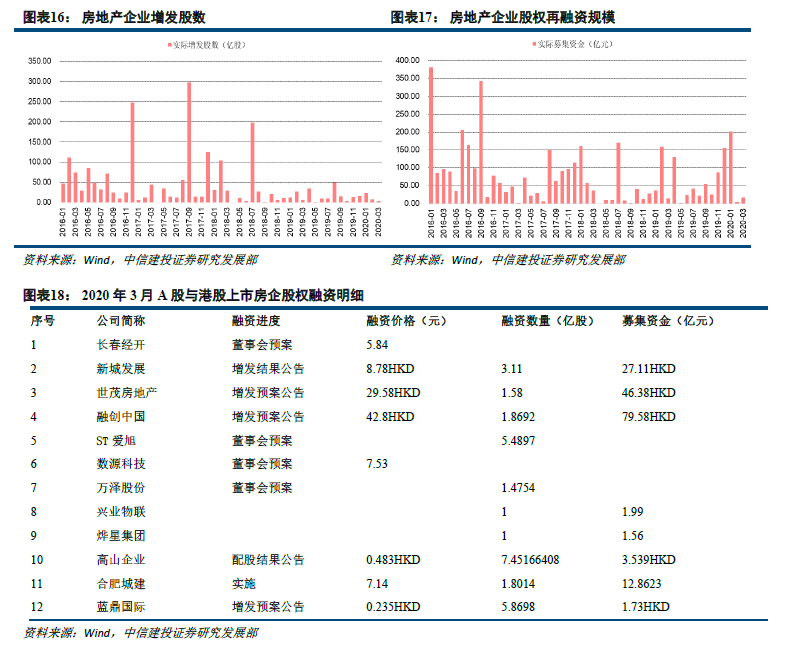

2020年3月,烨星集团(01941)和兴业物联(09916)两家公司成功进行IPO融资,其中烨星集团首发1亿股,募资约1.56亿元,兴业物联首发1亿股,募资约1.99亿;合肥城建实现定增,以7.14元的发行价格增发1.80亿股,募资约12.86亿元。同时,中方股份、绿景控股、蓝鼎国际三家公司增发计划通过董事会预案,分别预计以6.16元/股、6.63元/股、0.235HKD/股进行增发,增发数量分别约为49.19、1.33、5.87亿股。

2.2债券融资:规模扩大,境内债利率整体上行

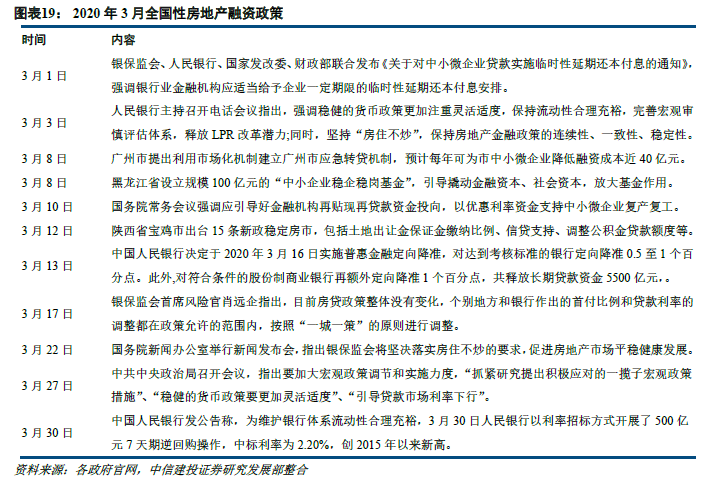

2.2.1 3月房地产行业融资政策:在“房住不炒”前提下,流动性进一步放宽

3月以来,我国卫生事件防控成效显著,为减轻卫生事件带来的冲击、促进企业复产复工,央行进一步加强逆周期调节力度,连续通过降准、大额逆回购等方式向市场提供流动性支持,以缓解市场的资金压力。但与此同时,央行及银保监会多次出台文件、召开电视电话会议,强调应始终坚持“房住不炒”的主基调不变,预计融资通道仍将受到一定限制。

流动性方面,为支持实体经济恢复发展,缓解卫生事件导致的经济下行影响,央行于3月13日决定实施普惠金融定向降准,对特定金融机构降准0.5%-1%,并发放5500亿元的金融领域贷款,释放出了社会融资成本下行的信号。同时,央行 3月30日发布公告开展500亿元7天期逆回购,央行时隔一个月重启逆回购操作,促进了金融市场流动性的充裕。超预期流动性投放将推动货币市场和债券市场利率下行,并进一步推动贷款市场利率下行,有利于降低资金成本,缓解企业的财务压力,帮助实体经济渡过难关。

房地产融资方面,随着卫生事件逐渐稳定,为重振房地产市场,3月以来广州、黑龙江、陕西等地陆续出台多项政策,整体调控有放松趋势、融资规模有望扩大。然而,3月17日,银保监会首席风险官肖远企明确指出,目前住房政策整体没有变化,个别地方和银行作出的调整都是按“一城一策”原则在政策允许范围内进行的。同时,人民银行、国务院新闻办公室以及3月27日举行的中共中央政治局会议上,均反复强调“房子是用来住的,不是用来炒的”,这一政策基调预计将长期作用于房企市场融资行为。

2.2.2 3月债券融资概况:整体规模增加,境内外成本差距持续扩大

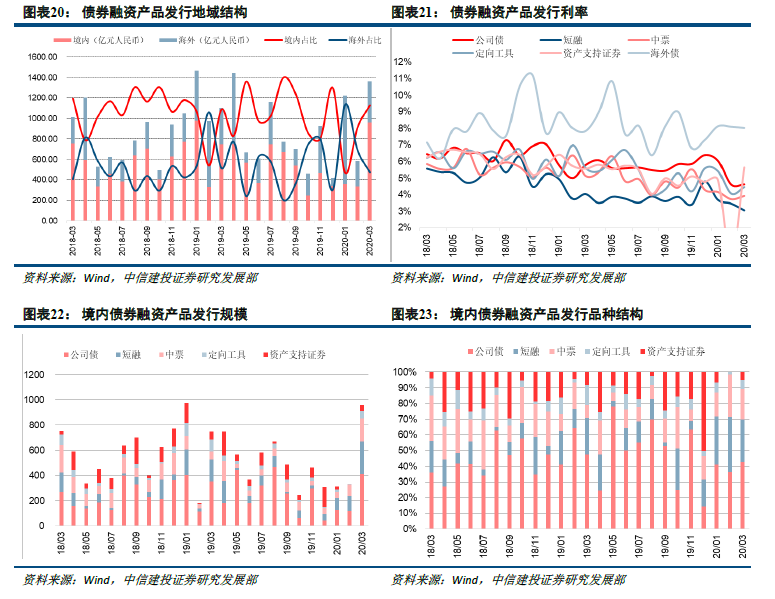

从发行总额来看,2020年3月,房企债券融资总额为1363.33亿元,同比上升23.82%,环比上升133.31%。境内发债规模显著增加,融资总额达960.41亿元,同比上升28.59%,环比上升188.67%。海外债发债规模也有所增加,融资总额为402.92亿元,占比29.55%,同比上升13.77%,环比上升60.12%。

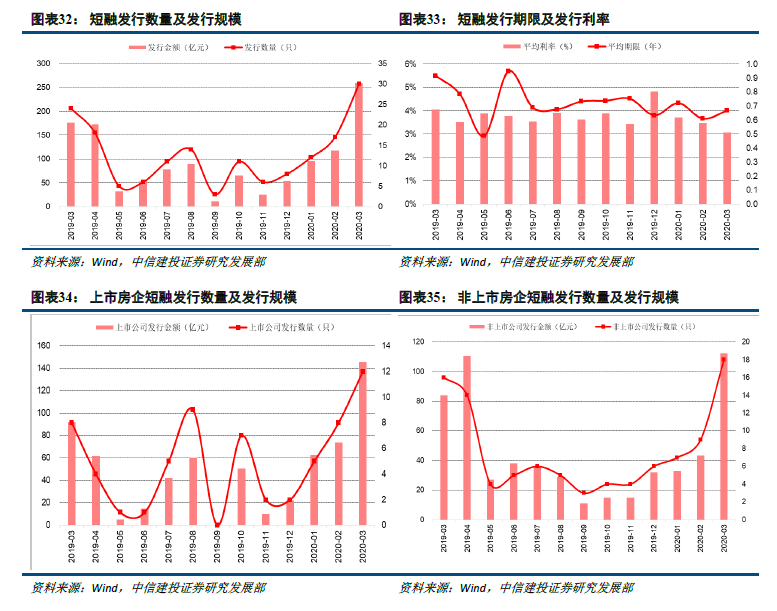

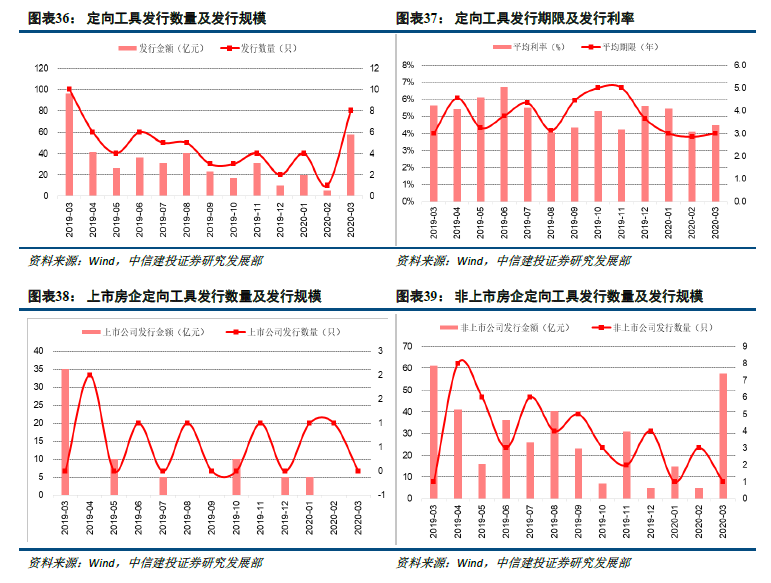

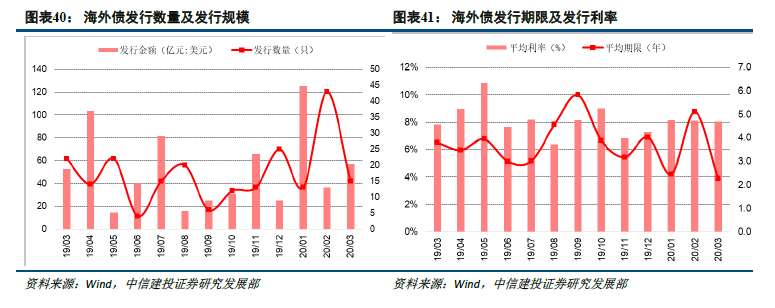

从发债利率来看,2020年3月,境内公司债、中票、短融、定向工具发行利率分别为4.65%、3.94%、3.08%、4.48%;2018年下半年以来,房企海外发债成本水涨船高,2020年3月海外债发行利率为8.05%,虽较上月略有下降,但融资成本仍显著高于境内发债,且与境内融资成本差距进一步扩大。

从境内发债品种来看,2020年3月,公司债、中票、短融、定向工具、资产支持证券发行规模占比分别为42.92%、19.29%、26.88%、5.99%、4.91%,公司债占比大幅上升,短融和中票占比有所下降,定向工具占比小幅上升,同时,本月企业开始恢复发行资产支持证券,随着卫生事件逐渐好转,预计资产支持证券发行量将逐步回归正常水平,债券融资有望继续回暖。

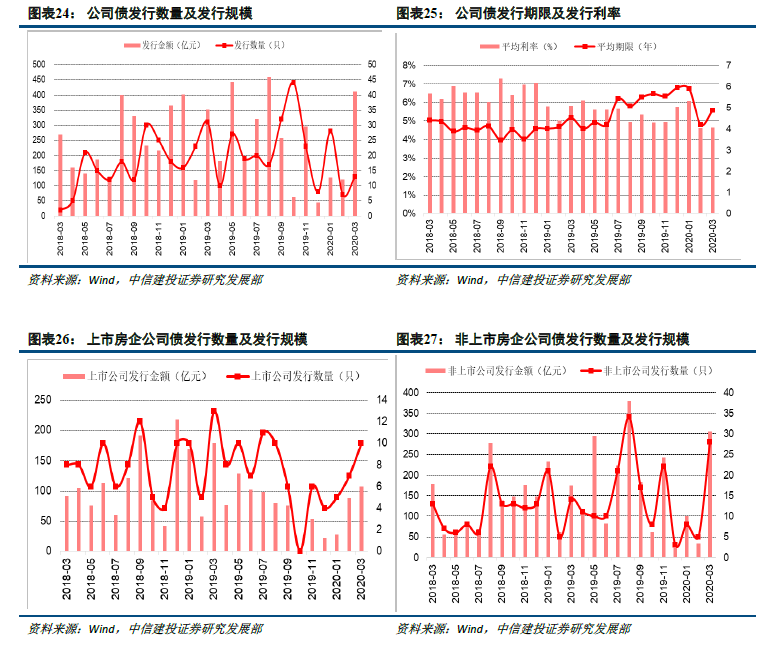

2.2.3 公司债:规模大幅增长,利率略有上升(略)

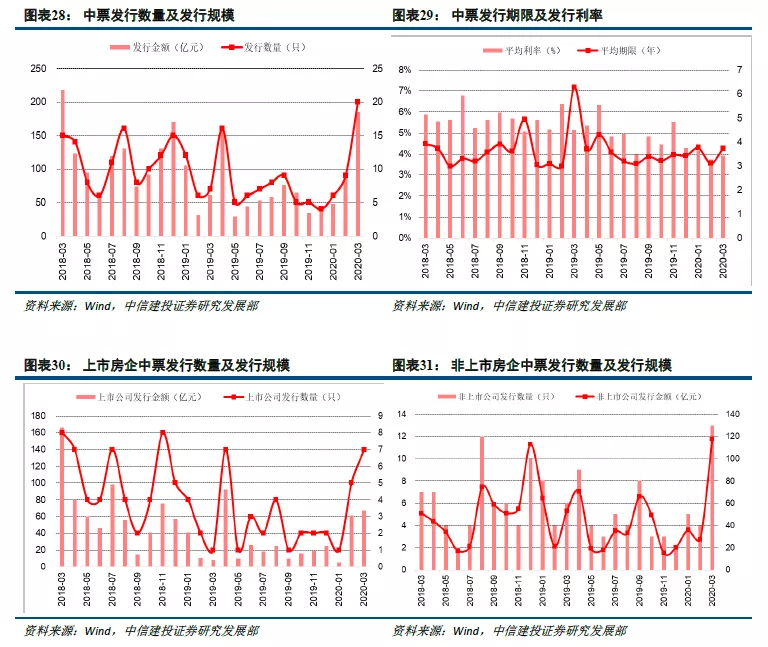

2.2.4 中期票据:规模继续回暖,利率上行(略)

2.2.5 短期融资券:规模大幅提升,利率下滑(略)

2.2.6 定向工具:规模提升,成本略有上升(略)

2.2.7 海外债:规模有所回升,利率小幅下行

随着卫生事件的好转,3月房地产企业海外债融资规模有所回升。3月海外债共发行19只,发行规模为56.83亿美元,同比增加7.66%,环比增加56.73%。发行期限为4.5年,发行利率为8.05%,平均发行期限显著增加,发行成本略有下降。企业间融资成本分化现象持续显现,主流房企融资成本在5%-13%之间,部分房企海外融资成本在4%以内。利率最高的为景瑞控股,票面利率高达12.75%,最低为CHINA OVERSEAS FINANCE,利率仅为2.375%。

整体上看,负债率高、经营出现困难的房企融资难度会进一步加大,大部分企业融资成本依然平稳。对于具备规模优势且经营稳健的企业而言,融资成本降低是趋势。随卫生事件持续好转,预计上市房企海外融资将重回高位,延续去年井喷态势。

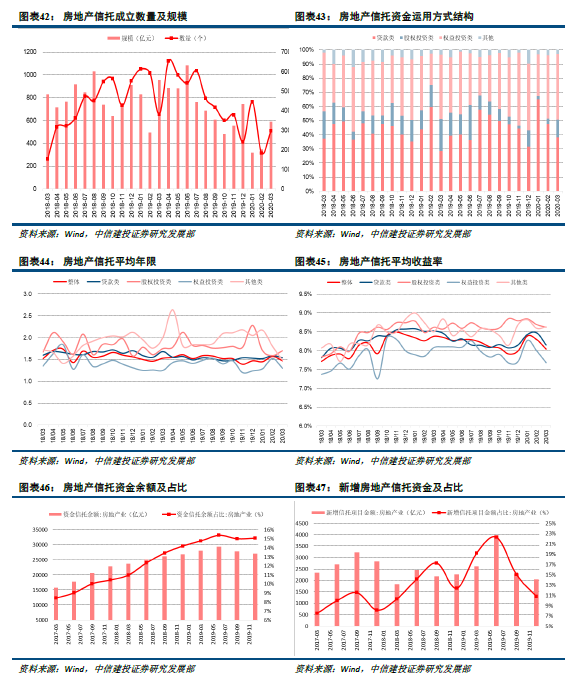

2.3信托融资:融资规模持续扩大,预计未来逐渐趋稳

2020年3月,房地产信托产品成立数量416个,募集资金588.16亿元,环比上升69.58%,占所有产品发行总额的29.65%,信托融资规模继续扩大。从资金运用方式来看,3月房地产信托中贷款类投资、股权类投资、权益类投资、其他类投资募资规模分别为272.84亿元、64.66亿元、237.2亿元、13.46亿元,占比分别为46.39%、10.99%、40.33%、2.29%,贷款类和权益类合计接近;收益率分别为8.04%、8.15%、8.62%、8.63%,期限分别为1.54年、1.70年、1.30年、1.48年。

随着银保监会将信托公司的警示提醒指导作为一项常态化工作,预计未来房地产信托规模将逐渐趋稳。存量方面,从中国信托业协会披露的房地产信托存量数据来看,“房住不炒”的政策基调在在信托公司进一步落实,对信托公司房地产融资业务的监管进一步收紧,投向房地产行业的资金信托余额继第三季度出现首次下降后,在第四季度再度下降至27037亿元,环比下降2.78%,但相较于2019年第三季度的大幅下降,第四季度信托公司房地产融资规模的下降幅度明显收窄。

从增量来看,新增房地产信托资金近年来呈上行趋势,在2019年第二季度达到峰值,规模为3963亿元,监管部门提出要求后,新增房地产信托资金也迅速下降,第三季度骤减至2307亿,环比下降41.77%,第四季度新增房地产信托资金进一步下降至2052亿,环比下降4.26%,我们预计随着信托融资监管逐渐稳定,信托融资的存量规模变动也将进入相对平稳的阶段。

3. 投资建议:继续看好地产开发板块和物业管理板块

继续看好地产开发板块和物业管理板块。其中,地产开发板块理由如下:从3月份百强房企的销售情况来看,需求端修复的趋势已初显。单月实现全口径销售金额约7600亿元,同比减少17.2%,但降幅较上月回升20.5个百分点,环比增长135.8%,止跌回升趋势明显。同时我们也注意到重点城市的土地市场出现了回暖,易居研究院的数据显示3月份40城的土地成交量环比增长了34.9%。我们认为在当前海外卫生事件加剧,外需不确定性加大的情况下,国内政策将越来越多地向内需倾斜,近期回购利率下行,同时伴有定向降准,偏宽松的货币政策对方地产行业构成利好。

物管板块理由如下:1、由于物管费支付的刚性使得基础服务收入几乎未受影响,住宅物管的非业主增值服务可能出现暂时性减少,但长期来看不会缺失,成本端由于卫生事件期间人工工资和防疫物料消耗成本的上升,但实际中部分成本可以转嫁给业主,整体而言对毛利率影响有限;2、多地出台政策对进行防疫工作的物业企业进行补贴,有助于改善物业企业现金流和当期利润;3、我们认为A股物管公司合理PEG应当在1.5-1.6,当前A股物管公司具备估值支撑,同时非住宅物管市场空间广阔,行业集中度低以及存在提价逻辑,足以支持上市物管企业借助资本之力去做大做强。

推荐两大主线:优质房企与物管行业。其中,优质房企推荐万科A、保利地产、金地集团、阳光城,优质港股推荐融创中国、旭辉控股集团;物管行业A股重点推荐招商积余、新大正,港股重点推荐碧桂园服务、保利物业、永升生活服务、宝龙商业。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP