中国重汽(03808)2019年报点评:短期因素不改长期向好趋势,2020年市场份额大概率回升

本文来自微信公众号“学学看汽车”,作者:天风汽车邓学团队。

事件

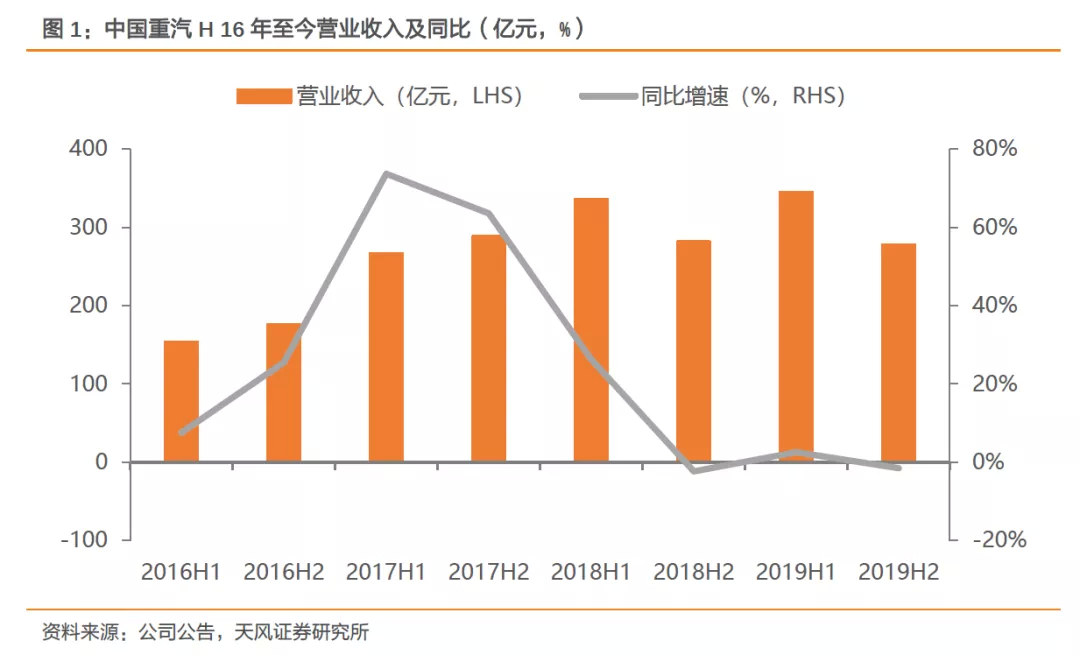

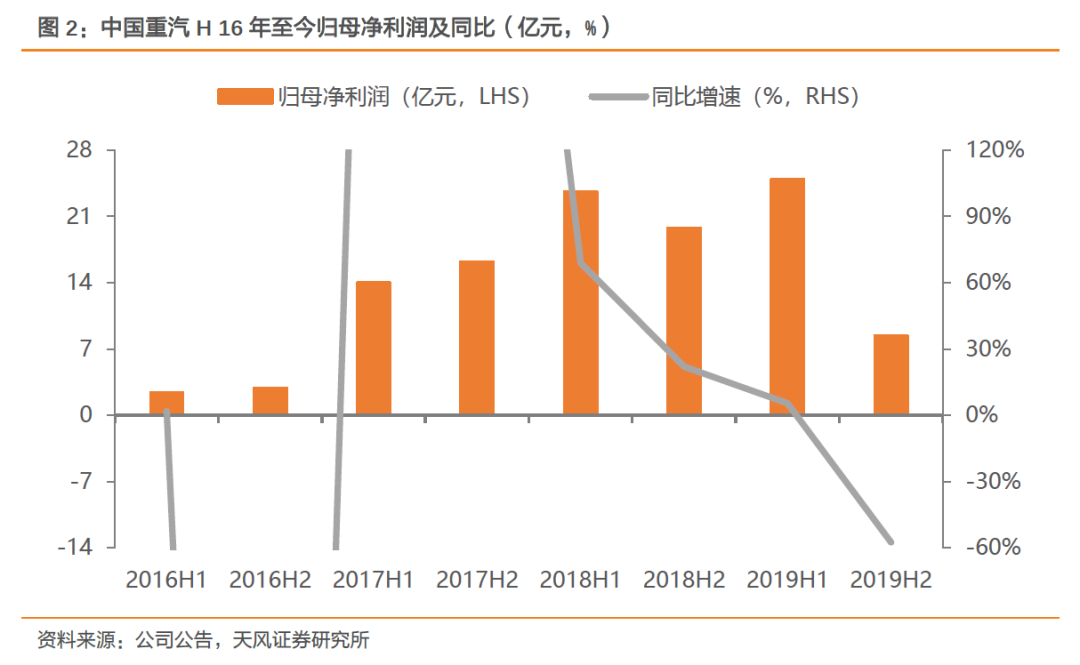

中国重汽(03808)发布19年年报,实现营收622亿元,同比下滑1%(18年营收重述至627亿元),归母净利润33.3亿元,同比下滑23%。

点评

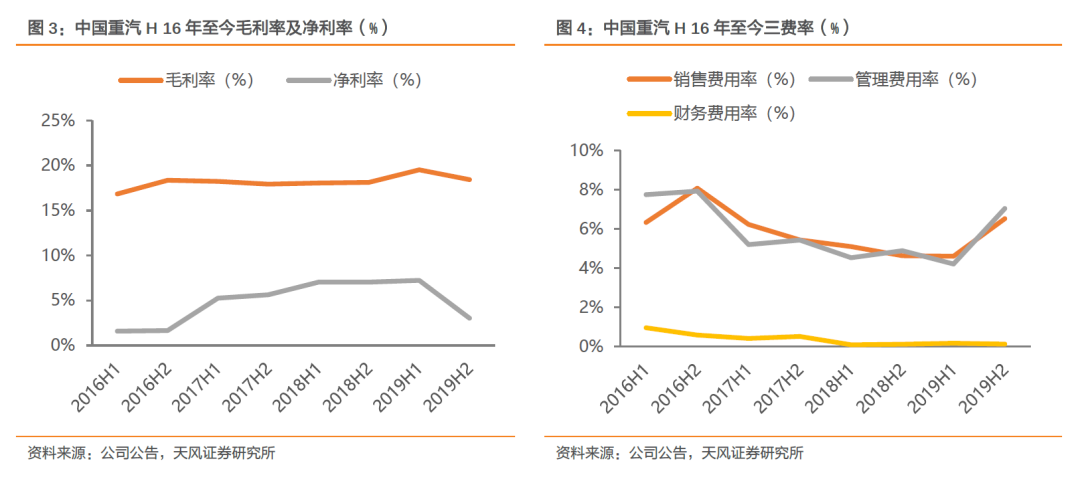

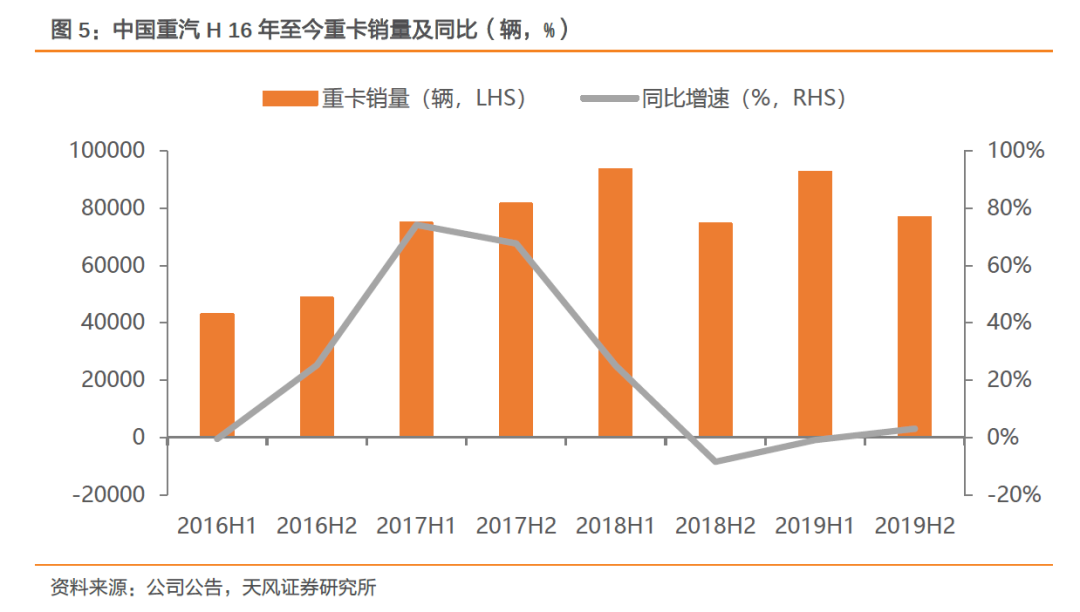

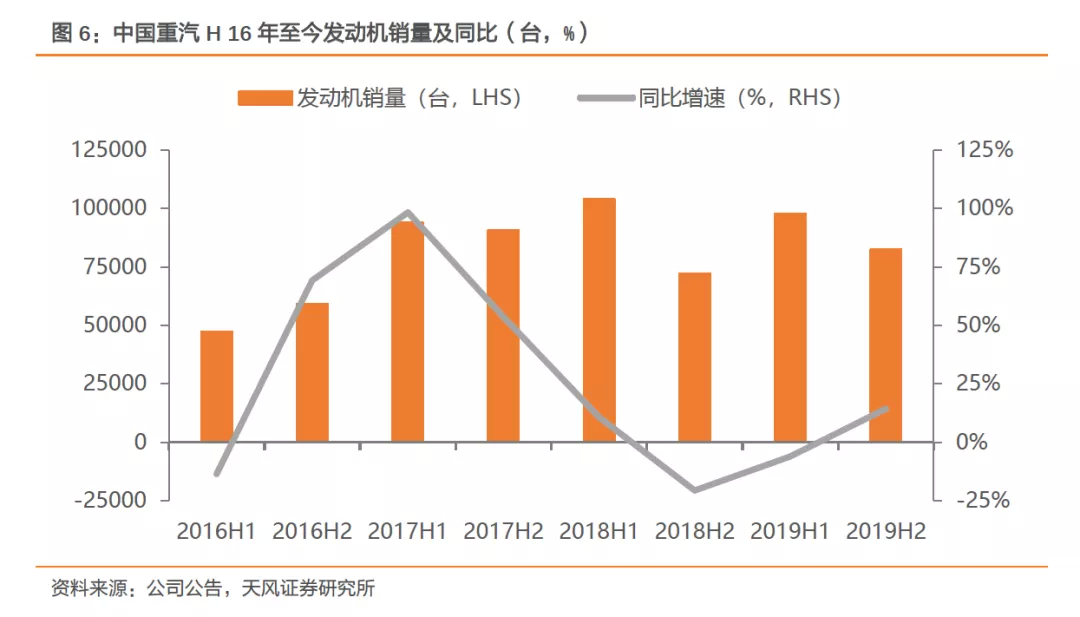

重卡分部表现出色,发动机分部利润率有所下滑。19年重卡分部营业收入511亿元,同比增长4.7%;同时受益于排放标准升级以及产品高端化趋势,单车均价明显提升,从18年的29.0万元提升至19年的30.2万元。重卡分部的经营溢利率从18年的4.6%大幅提升至19年的6.6%,主要受益于公司的降本降费成效显著。但发动机分部经营溢利率从18年的15.7%下降到19年的13.1%,主要是研发投资费用增加。

金融资产减值损失较多,影响了19年的业绩。公司19年金融资产的净减值损失为8.3亿,比18年的3.1亿增加了5.2亿,主要是对应收账款计提了7.6亿元的减值准备。

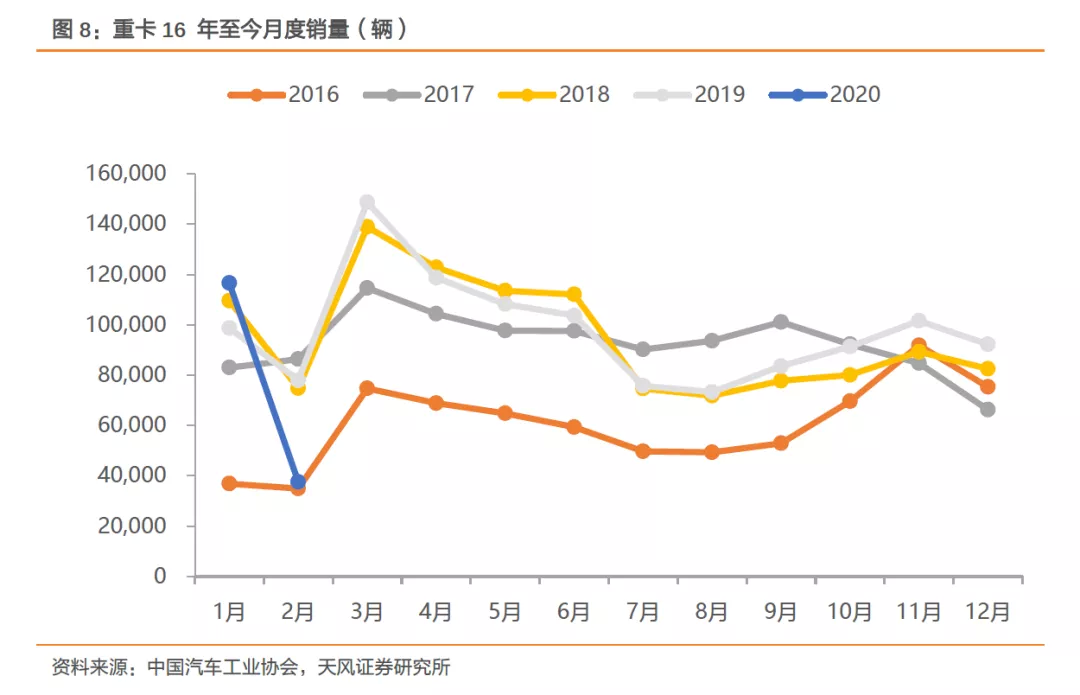

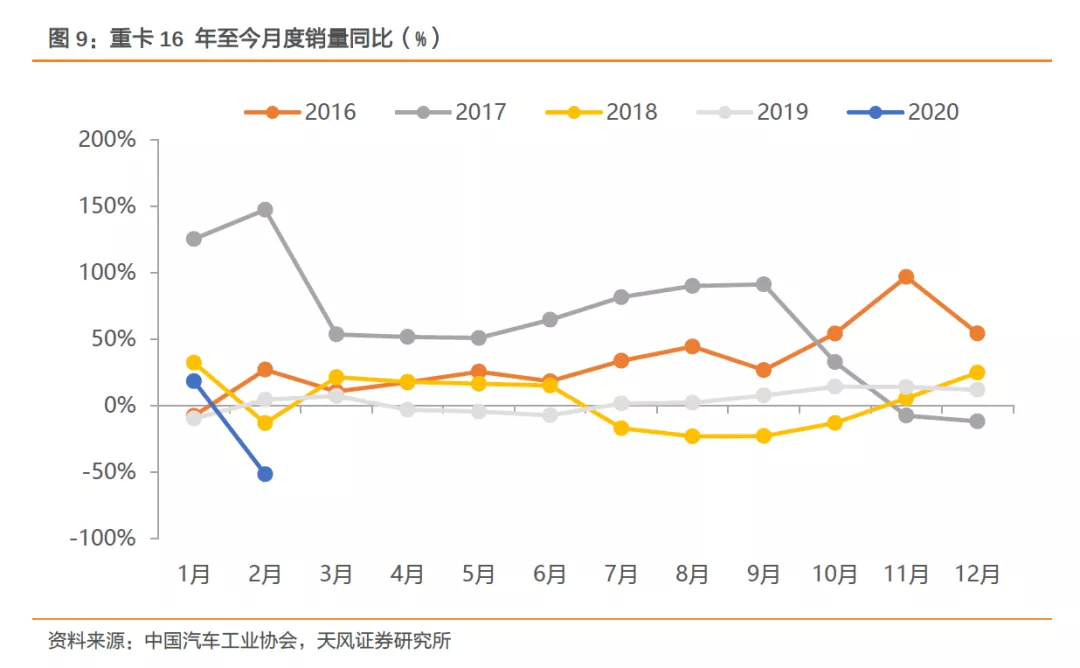

大吨小标对19年业绩影响较大,20年市场份额大概率回升。去年大吨小标事件直接使得(1)轻卡销售受到较大的负面影响,轻卡也是重汽的主要业务之一,该部分影响无论是销量还是盈利能力都受到较大影响,轻卡分部经营溢利率从18年的3.7%下降到19年的-10.9%,19年上下半年分别为-1.2%和-10.0%,下半年主要是受大吨小标的影响。同时大吨小标也间接影响了(2)工程重卡的上牌,使得工程重卡在19Q3受到影响。重汽以及陕汽都以工程重卡见长,因此去年受到的影响较大,市占率均出现阶段性下滑。而目前大吨小标的问题基本已经解决,20年工程重卡大概率回暖,重汽份额大概率也能回升,盈利能力有望得到改善。

卫生事件对20年重卡市场影响有限。我们认为卫生事件对重卡有负面影响,但影响程度有限。根据我们的草根调研,目前终端的销售边际改善明显,2、3月被压制的需求一部分都会在4月份之后回补,4月份销量同比增速大概率转正。全年来看,伴随(1)国三重卡淘汰加速;(2)基建逆周期调节加码,我们沿用保有量销量测算模型预测20年和21年的销量均将超过100万辆,20年销量同比降幅小于10%。

投资建议

对比以康明斯为代表的海外重卡标的,PE大部分时间都在15-20倍范围内。市场的预期差将逐步缩窄,同时伴随着重汽的经营管理水平改善,重汽的PE有望逐步回升。

由于卫生事件,重卡需求将受到负面影响,我们下调20-21年的归母净利润预测至40.8亿和45.4亿(此前预期分别为54.7亿和58.9亿),同时引入22年归母净利润预测为49.6亿,对应PE分别为8.0、7.2和6.5倍,给予20年11倍PE,对应目标价下调至16.20元(此前目标价为24.50元),维持“买入”评级。

风险提示

宏观经济不及预期,市占率提升不及预期

数据图表

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP