2009年至今的美国经济复苏周期:不一样的特质

本文来自微信公众号“雪涛宏观笔记”,作者:天风宏观宋雪涛/联系人向静姝。

金融危机后美联储推出非常规货币政策,通过购买国债的方式向市场投入超过4万亿美元,鼓励各行业举债扩张,带动包括制造业、服务业、农产品和出口等多项经济数据的触底反弹。但这些债务创造了GDP,却没有创造出相应的利润——美国企业的利润仍停留在2014年的水平。

以中国为代表的新兴市场增速回落带来了有效需求不足,互联网浪潮的进一步深化对一些传统行业的跨国企业产生了收入和利润上的冲击。面对经营上的逆风,一部分企业没有选择将债务用于资本开支,而是通过回购和发放股利粉饰业绩,维持股价。另一方面,传统行业的停滞使得新兴产业如信息科技、医疗健康业变得更具有吸引力,大量廉价资金的涌入催生了一个个独角兽,鉴于其市场规模和垄断地位,投资者对其巨额亏损态度宽容。

然而企业不能永远加杠杆继续回购,投资者也不能永远容忍企业亏损。亏损企业将不得不通过IPO退出,那么公开市场盈利将被拖累,亦或因为估值低而放弃上市,主动选择战略收缩、裁员节省开支。随着资金面的捉襟见肘,美国企业的选择面将越来越窄,经济连续扩张十年之久后,可能将完成均值回归。

此前我们总结了:

(1)美国的信用市场泡沫和中小企业债务风险可能是引发下一次衰退的导火索,债务驱动了GDP,却没有创造出相应的利润,美国企业利润占比GDP仍停留在2005年的水平。

(2)在充裕资金的推波助澜下,美国一级市场过度投资,为商业模式难以实现盈利的独角兽公司支付了极高的估值溢价,寄希望于二级市场的成功退出。

(3)美国上市公司利用低息债券融资疯狂回购股票,推升EPS和股价的同时发放管理层期权激励形成正向循环,成为了这一轮股市泡沫的推手,然而传统行业利润增长疲软的现状却并未改变。

跟过去几轮周期相比,2009年至今的美国经济复苏周期表现出几个不一样的特质:

实体经济不过热,但金融市场过热。财富分化导致的需求不振促使企业更多选择回购而非投资,低利率环境下实体经济不热,资金更多流入金融市场(债券和股票)。主要问题出在中小企业的债务问题,一级市场独角兽和二级市场回购。

金融市场泡沫更坚硬。过去实体经济过热导致企业过度投资,而今天这仅仅发生在一级市场——一级市场投资者因为独角兽的规模而认可其亏损的体量和高昂的估值。过去主要是个人投资者加杠杆买股票推升估值,而今天主要是二级市场企业借债回购股票压低自身估值。

在当前企业杠杆高企的环境下,美国经济和美股的高度依赖美联储的适应性货币政策。企业降低利息费用、持续回购和资本开支均依赖于平稳的信贷市场和较低的信贷利差。如果企业盈利回落,而货币宽松没有跟上,信用环境可能快速恶化,进而引发流动性危机甚至小型经济衰退。

中小企业债务危机对经济的破坏力不及次贷危机。对于财富排在全社会TOP20%以后的美国家庭来说,财富主要集中在房地产而非股票,由于财富分配不平等,股价崩溃对于经济的破坏力小于房价崩溃。不同地区的房价具有高相关性(房地产周期下行下不同地区的房价均趋于下行),以此设计的分级金融产品(CLO)无法有效发挥风险分散的作用,而不同行业和企业的偿债能力的相关系数较低,信用市场能够分散一定的个体风险。

但企业的债务质量更差,在经济下行时更加脆弱。不管是垃圾债在所有债券中的发行比例,还是类垃圾债(BBB)在投资级债券中的比例均在过去十年显著上升。而借债募集的资金用于资本开支或无形资产这类提高生产力和产生收入的资本用途比例非常低,总共不超过6%。这让企业在经济下行时变得尤其脆弱,而当前的债券市场评级结构可能会放大这种脆弱,一旦从BBB下调一级至垃圾债就会导致市场的抛售。

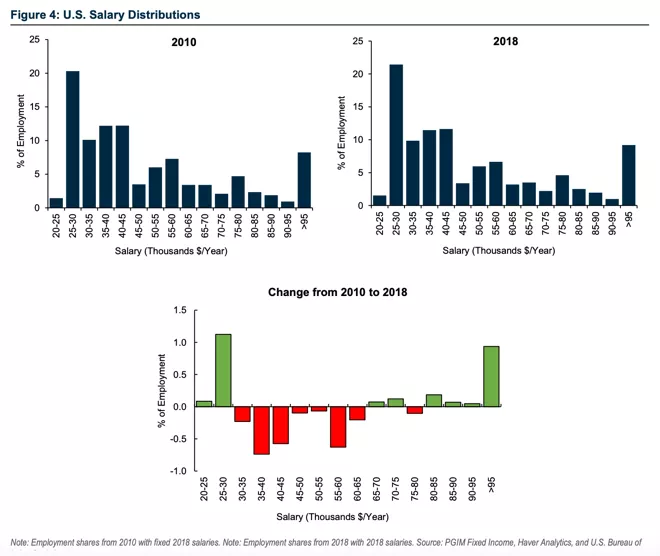

财富分配不平等进一步拉大,居民整体收入增速偏软、就业分工两极化、中产阶级下沉。自全球金融危机以来,美国劳动力市场持续扩张并创造了“杠铃”型就业分布。在管理、计算机和数学、商业和金融等高薪高技能领域,创造了大量工作岗位,根据美国劳动统计局的OES就业统计,占2010年以来新增就业的31.8%。

同时,在低薪低技能领域如餐饮服务、运输和个人护理等,也产生了许多就业机会,占2010年以来新增就业的三分之一。从工资层面上看,2010年-2018年间,工资较低(25-30k)和工资最高(>95k)的职位增长最多。而年薪在30-65k美元间的岗位就业份额出现了明显收缩,这被视为就业分工两极化、中产阶层下沉,社会薪资增速和消费疲软的证据。

图45:金融危机之后的8年,美国就业和收入分布更加两极化

资料来源:PGIM,Haver Analytics,BLS,天风证券研究所

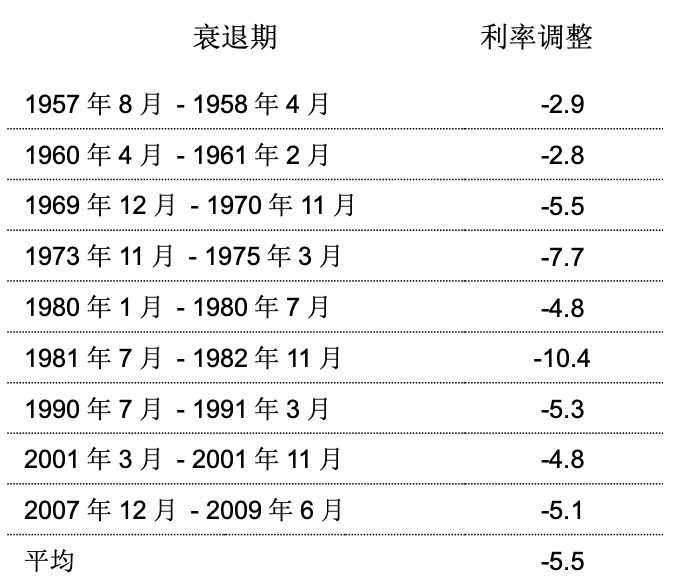

货币政策和财政政策空间相比以往周期更小。货币政策方面,美联储过去平均需要下调550bp的短期利率才能帮助经济走出衰退,而当前的利率空间仅有150bp。美联储去年9月重启国债购买计划以来,资产负债表规模再次回到了4万亿美元以上。即使重启量化宽松(QE),美联储资产负债表的扩张空间也比10年前更加有限。此外,由于本轮危机主要发生在美国企业债领域,不同于美国国债或MBS,美联储缺乏购买公司债券或贷款的法定权力。无论如何,美联储若想扩大工具包,将面临国会和政策制定者的障碍。

表3:货币政策空间有限

资料来源:Bloomberg,天风证券研究所

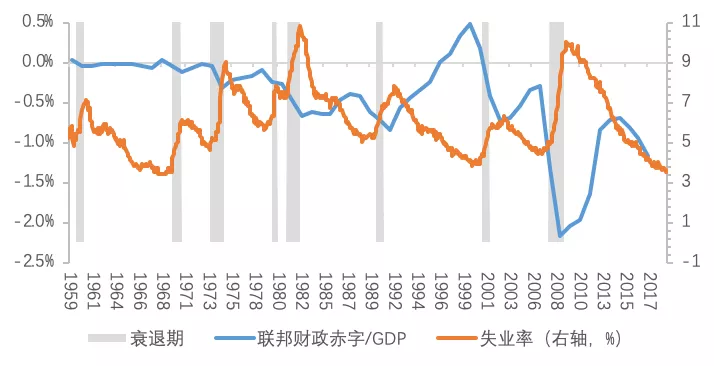

特朗普的顺周期财政扩张导致赤字的起点更高。通常情况下,财政平衡是逆周期的,这意味着当经济运转良好时,美国财政出现小额赤字甚至盈余,这使得在经济衰退时财政发挥的空间更大。而特朗普上台以来,美国在经济运行良好时顺周期使用减税等积极财政政策,财政赤字是持续扩大的,因此当经济衰退到来时,联邦赤字的起点可能会比通常在扩张结束时更糟糕。

图46:财政政策空间有限

资料来源:FRED,天风证券研究所

不管是二级市场的回购还是一级市场的过度投资,都是因为充裕的资金在推波助澜。随着亏损的独角兽企业上市和疯狂回购所依赖的企业债到期再融资规模越滚越大,坚硬的金融泡沫终会变得清晰和脆弱。

第一,一级市场投资者对于亏损的独角兽公司的耐心不会持续太久。这些平均估值达10倍市销率(与之对比标普500市销率极值为2.24)的风险投资均寄希望于二级市场成功退出。留给他们的时间不多了——许多风险投资基金在2010年左右开始募资,存续期大约10年,投资人希望迅速退出。预计有235家风险投资支持的美国公司计划2019年上市,总共估值超过三万亿美元。

图47:独角兽的市销率平均达到10倍

资料来源:Bloomberg,The Economist,天风证券研究所

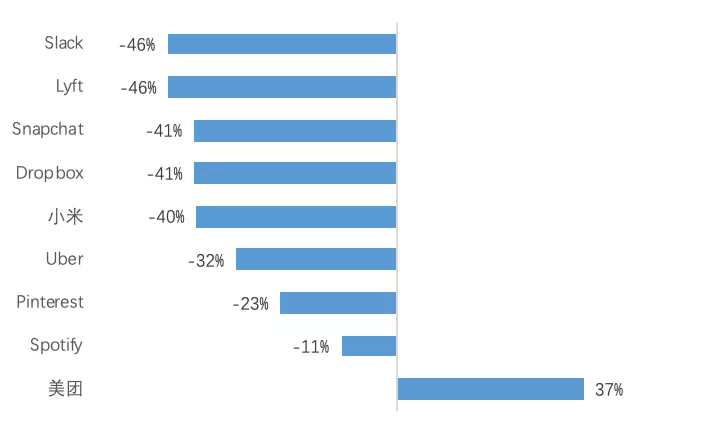

但二级市场并不买账,WeWork的IPO被撤回,估值严重缩水96%,即便如Uber、Lyft等成功上市,股价也纷纷破发。与98-00年的科网泡沫类似,独角兽上市将拉高公开市场的市销率,并拖累利润率。当市场最终意识到独角兽不值那么高的价格时,流向硅谷的资金将退潮。在筹资困难的情况下,一些互联网公司开始断臂求生,WeWork、Uber分别裁员2000/1200人,更多公司开始减少营销支出。

图48:独角兽上市以来股价涨幅(截止19年4月)

资料来源:Yahoo Finance,天风证券研究所

第二,回购的规模越大,需要发债的规模也就越大,一旦出现债券评级降级或信用利差上升,对股票市场的冲击也会越来越大。2018年,美国上市公司回购金额达到1.085万亿美元的历史新高,而到2019年4月底为止美国上市公司已经宣布的股票回购计划总额已经达到了2720亿美元。2019年以来,BBB级债券利差开始走高,由于企业回购的资金主要来源于借债,利差走高将抑制企业回购。

政治方面,限制股票回购成为两党部分议员的共识。民主党方面,Bernie Sanders在2018年曾提出一项法案,限制上市公司回购股票,除非所有雇员的最低时薪不低于15美元,并享有医疗保险和七天带薪年假。共和党方面,Marco Rubio在2019年初提到希望通过立法让股票回购能像分红一样缴税。

图49:BBB级债券利差走高将抑制企业回购

资料来源:FRED,天风证券研究所

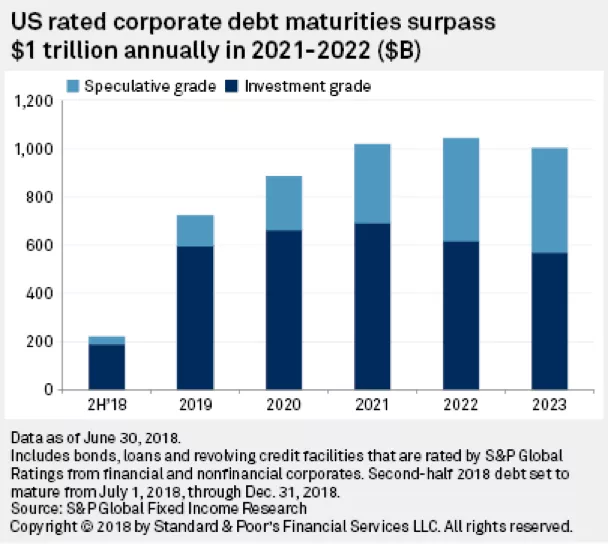

第三,2019年-2023年间,将有大约48.8万亿美元的美国企业债将到期,其中投机级债券(BBB及以下)的占比从2020年开始明显上升。美国企业负债水平已经处于历史高位,但债务质量却是历史最低。在此期间,如果经济形势恶化导致企业营收利润下滑,债券评级下调将导致一定数量的企业债到期后无法得到再融资,由此可能会引发市场对此类债券的恐慌性抛售,这个就是信用断层。

图50:美国投机级债券到期量占比从2019年开始上升

资料来源:S&P Global,天风证券研究所

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP