2020年原油年报:天鹅起舞

本文来自微信公众号“天风期货研究所”,作者:肖兰兰。

观点小结

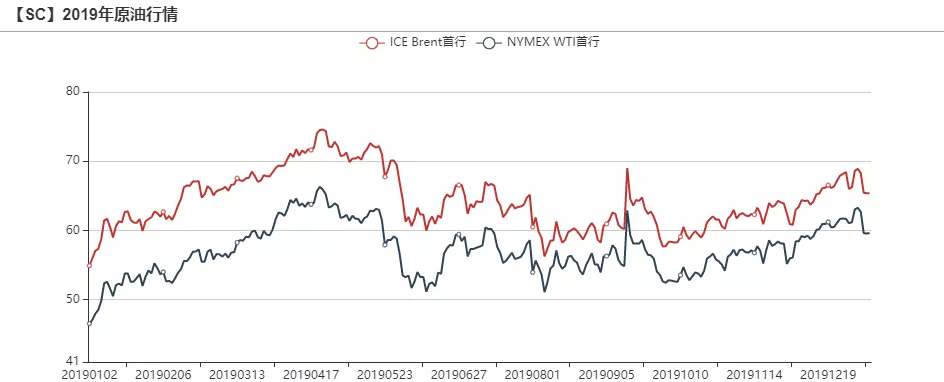

2019年WTI均价57美元/桶,Brent均价64.2美元/桶。预计2020年均价重心上移5美元/桶,WTI波动区间为53-65美元/桶,Brent波动区间为60-70美元/桶,主要受中美经贸关系出现改善,原油需求回暖的影响。

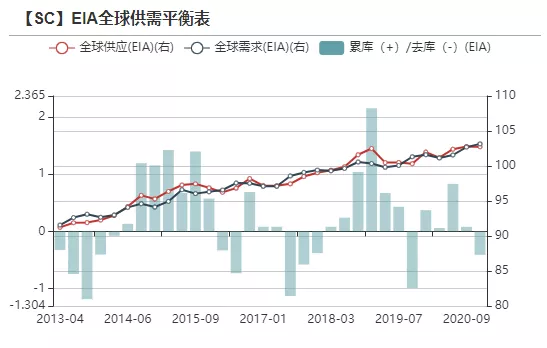

供需平衡上,2020年与2019年无异,仍然是弱平衡格局。虽然页岩油增速放缓、原油需求相对2019年会出现回暖,但只要OPEC+减产协议继续存在,就仍然是“降开工率方式下的找平衡”,与真正因需求复苏来消化供应是有区别的,可参考2018年Q4,OPEC结束减产时的压力测试。

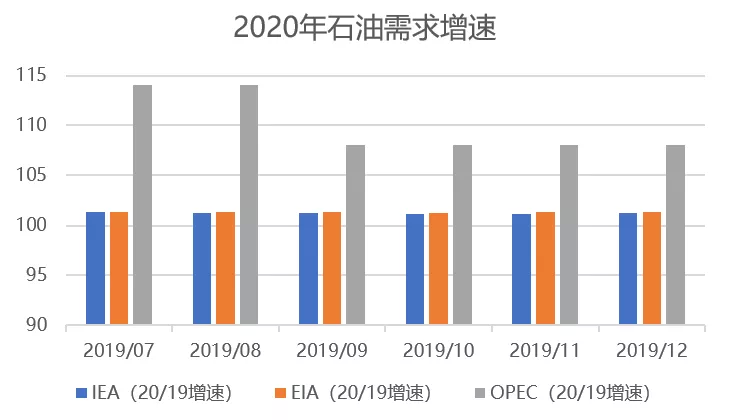

宏观及需求上,2019年石油需求增速为金融危机以来的低谷水平。从周期的角度和中美贸易摩擦目前的转机来看,我们认为2020年石油需求增速可能会维持在120-130万桶/日左右。

供应上,OPEC+继续维持减产;页岩油进入增速放缓时代,然而2020年可能会给出更多的套保机会以调节生产;巴西挪威将提供生产增量。

2019年中东地区纷争不断,美伊对峙的状态延续到2020年。2020年伊始即出现“苏莱曼尼”的黑天鹅事件,严重刺激全球避险情绪;1月18日,利比亚内乱封锁石油设施,再次扰动油价。2020年地缘因子将继续不定期扰动风险资产。

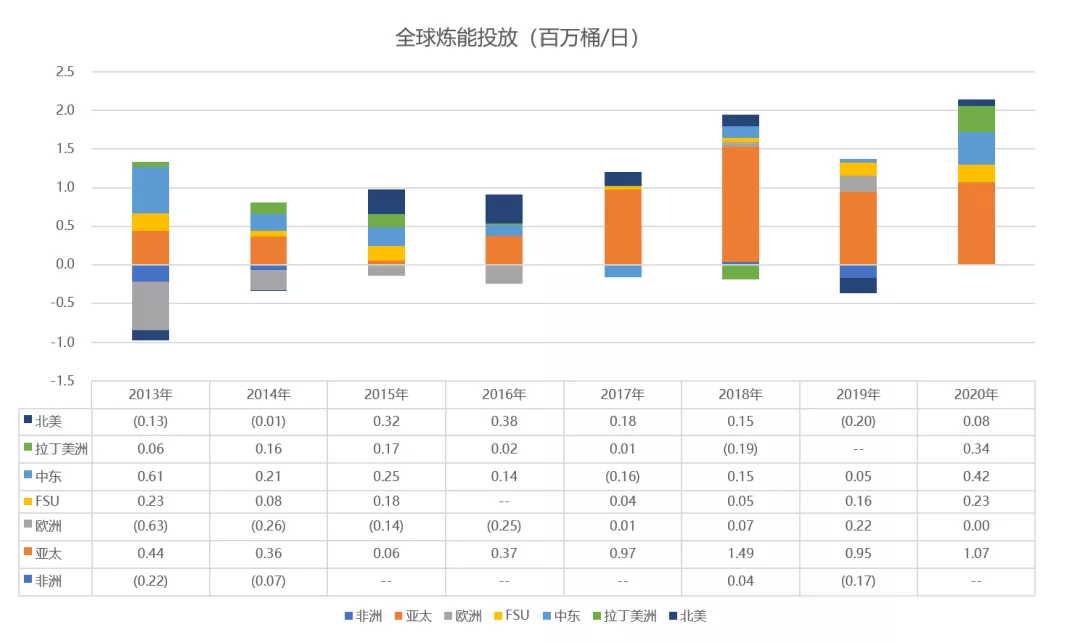

炼油方面,全球除了中国有明显大幅增量以外,其余地区和国家均在萎缩,未来2-3年可能仍然是这个趋势。

2019年行情回顾

2019年原油价格历史回顾

2019.1.1-4:供应端故事多,油价单边上涨。原油市场有着太多的供应端的故事可讲,包括:(1)OPEC+减产120万桶;(2)美国对委内瑞拉制裁;(3)美国要求豁免国对伊朗的进口降至零;(4)利比亚内乱;(5)俄罗斯管道被迫关闭。

2019.4-7:买预期卖实施行情。4月22日美国重启对伊朗制裁,此前绝大部分进口国已停止进口伊朗原油。5月美国恢复对中国2000亿商品加税。微观上近4个月上涨造成的Super backwadation结构已经影响到需求。

2019.7-11:地缘在左,宏观在右,左右为难。2019年油价几次触底反弹与地缘政治有关,而在顶部,如WTI60美金,受贸易谈判拖累需求的影响,吃吃难以突破。

2019.12:深化减产,中美经贸谈判传利好。12.6日OPEC+决定深化减产50万桶/日,沙特在此基础伤进一步减40万桶/日。与此同时,12月底中美经贸第一阶段协议将达成,油价开始突破行情。

宏观&需求:修复

【需求】过去两年中美贸易谈判中的现实

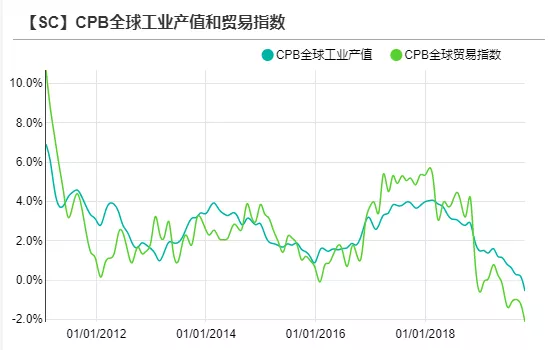

受中美贸易摩擦影响,全球贸易指数快速下滑,进一步影响全球工业产值。截至2019年10月底,CPB全球贸易指数同比下滑2.1%,CPB全球工业产值同比降0.6%。均为金融危机以来的低位。

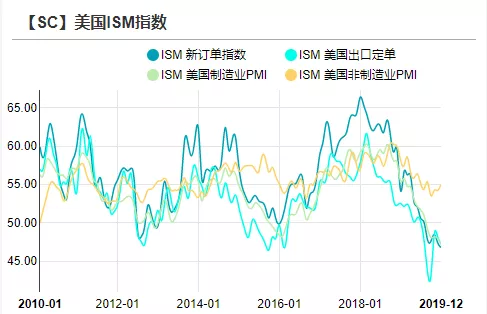

美国这边ISM指数出口定单在10月份开始反弹,且反弹三个月,之前9月最低跌至41。这与10月份初中美双方第十三轮经贸谈判中释放的信息、12月中美双方初步达成第一阶段经贸协议的结果一致,即中美贸易在向好的趋势发展。但从ISM的其他指数来看,出口指标触底反弹还未传导至制造业和新订单。

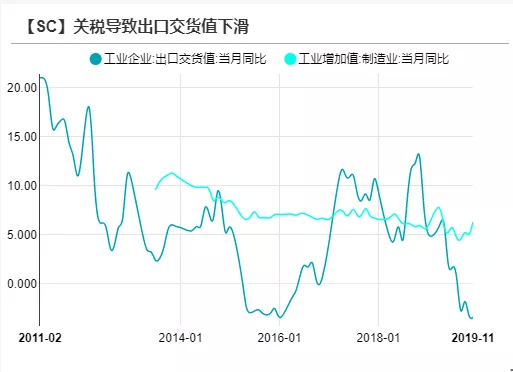

中国方面,出口交货值增速在继续下行,11月同比为-3.4%,低于2016年水平。当然从制造业来看,重心略有下移,但表现还相对强韧。

【需求】第一阶段贸易协定带来的预期

1月15日,期待已久的中美第一阶段贸易协议正式签署。这将在一定程度上消除近两年来经济增长的不确定性和负面影响,2020年全球经济将处于回暖趋势中。

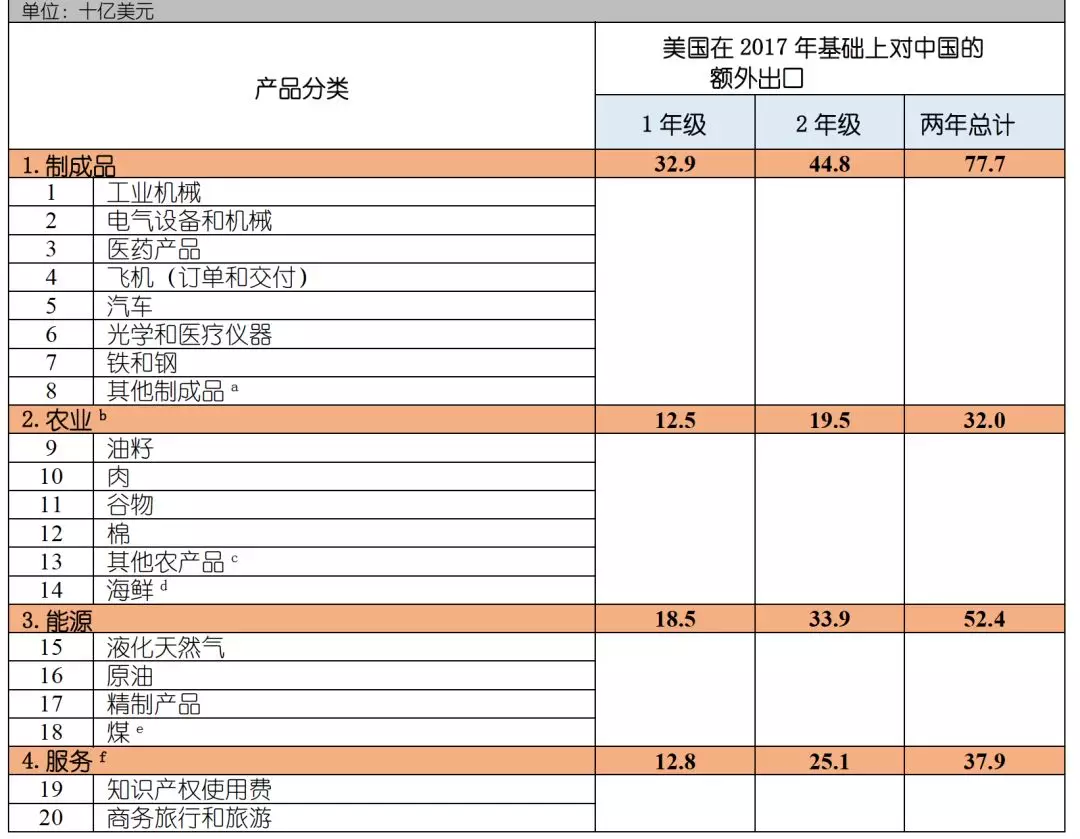

在大宗商品购买上,要求在2017年贸易额的基础上,2020年和2021年共计增加2000亿美元的产品购买,这其中包括制成品、农业、能源和服务等,2020年增加767亿美元,2021年增加1233亿美元。

涉及到能源购买则包括LNG、原油、石油制品以及煤等,共计524亿美元。

过去两年因贸易摩擦影响对经济的拖累从经济数据上已明显反映,此次第一阶段协议达成反映了双方想维持经济稳定的决心,2020年宏观层面对原油需求会有一定支撑。

【需求】宏观视角下的石油需求

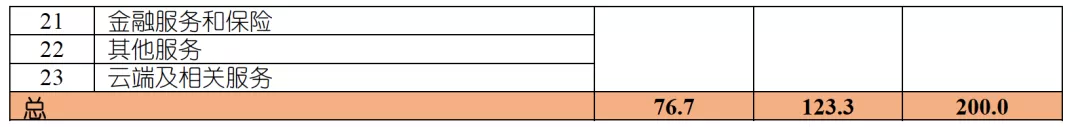

全球GDP增速进入下行释通道,2019年Q3,全球GDP增速滑落至2%附近。

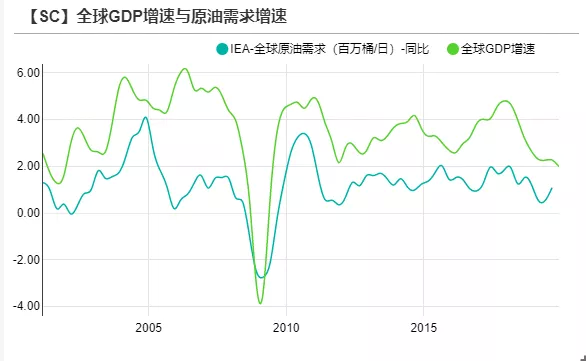

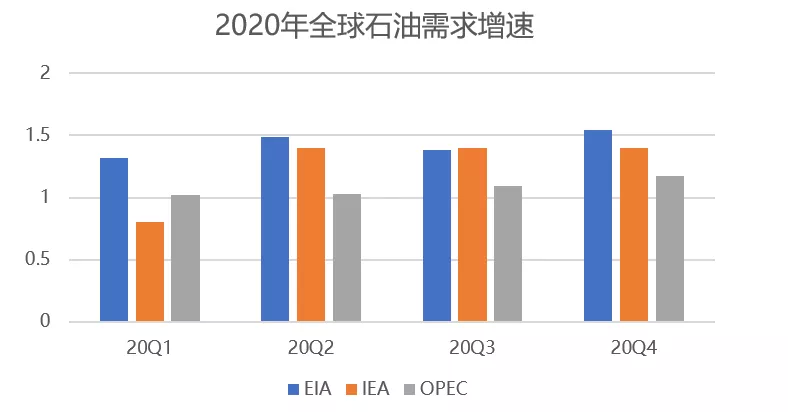

与此同时,机构对2019年石油需求增速预估不断下调,最新预测显示,同比增量仅为100万桶/日。

像2019年如此低水平的增量实为少见,从周期的角度和中美贸易摩擦目前的转机来看,我们认为2020年石油需求增速可能会维持在120-130万桶/日左右的水平。

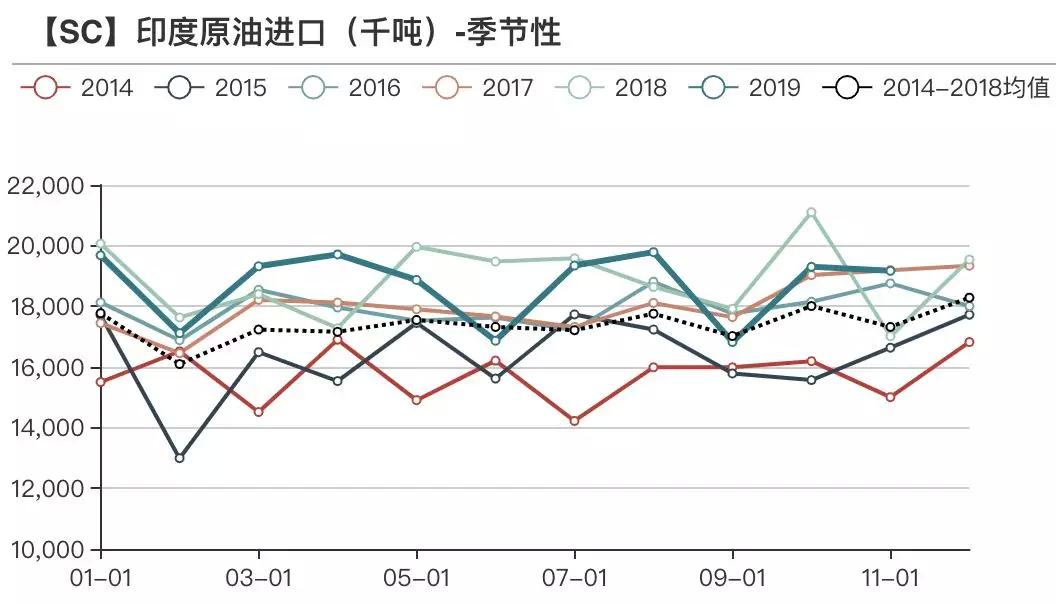

【需求】中国和印度仍是增长主力

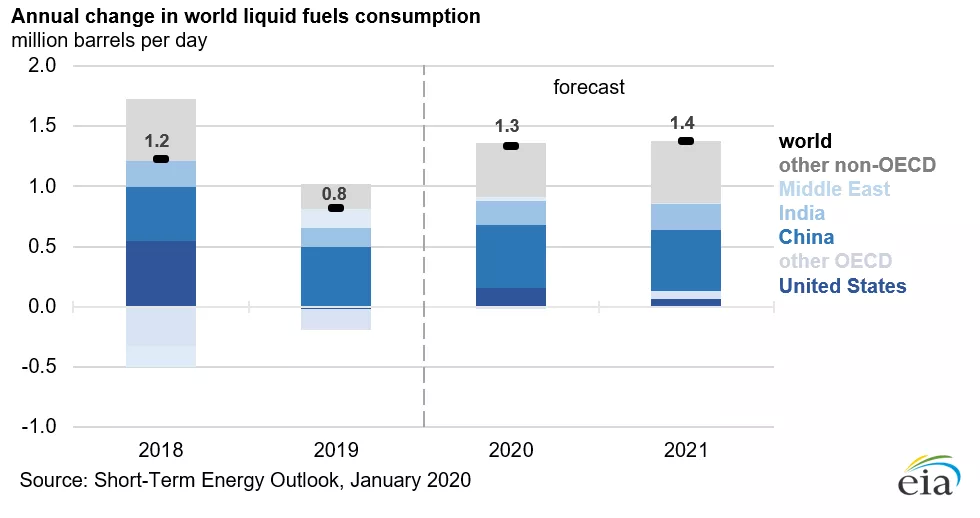

根据EIA2020年1月能源展望,预计2020年全球液体燃料增量在130万桶/日(2019年仅80万桶/日)。

增量仍然发生在新兴市场国家。OECD仅增10万桶/日,非OECD增120万桶/日。其中中国增0.5万桶/日,印度增0.3万桶/日。

供应:OPEC+减产、页岩油增速放缓

【供应】OPEC继续维持高水平减产

2019年OPEC平均产量为2997万桶/日,比2018年减少了250万桶/日!

减产国中,减产量主要集中在Q1,后续表现比较平稳。2019年3月相对2018年12月减少了227.5万桶/日。

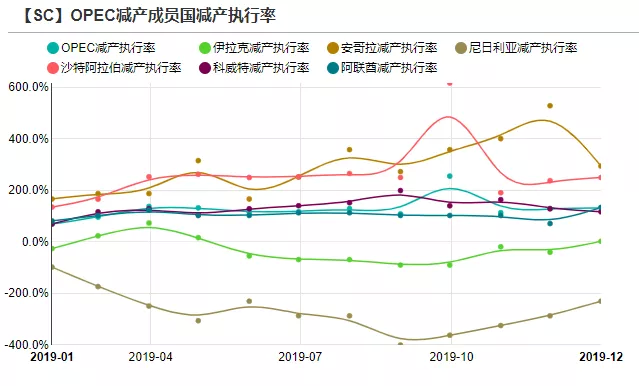

减产执行率维持高位,2019年12月安哥拉、沙特、阿联酋等的减产执行率分别为294%,250%,133%。OPEC成员国减产执行率为132%。

【供应】2019年需求低迷,12月被迫进一步减产

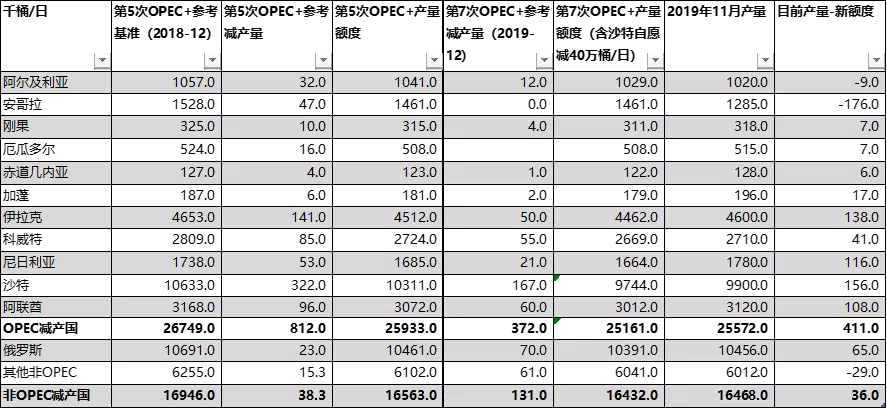

2019年12月,OPEC+深化减产50万桶/日,另外沙特自愿进一步减产40万桶/日。

因为在2019年有超额减产,所以如果仍以2018年12月第5次OPEC+会议的减产基准,未来还将减产44.7万桶/日(41.1+3.6)。

其中伊拉克、沙特、阿联酋分别需要进一步减产13.8、11.6和10.8万桶/日。俄罗斯需求进一步减产6.5万桶/日。

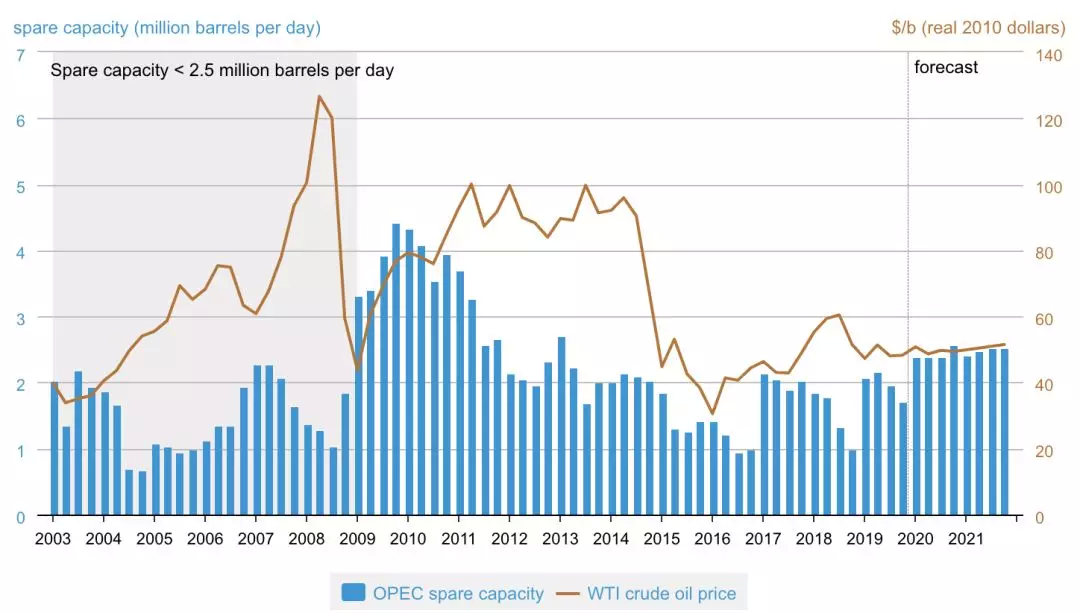

【供应】如何看待OPEC减产与油市平衡

产能周期中,产能过剩阶段,生产企业会通过降负荷来减缓供应增速,以不断寻求供应和需求的平衡,这个过程中商品价格/产业链利润呈波动特征。直到市场需求有改善,能消化和拉动闲置产能,进一步提高开工负荷,达成由需求拉动的趋势性行情。

这种思路在对能化下游产品的分析中比较常见,大家在讨论大炼化冲击过程中煤制、油制等的成本线及倒逼高成本装置停产的可能性的时候,说明市场还并未出清,而是处于测试底部、寻找平衡的动态过程中。

【供应】如何看待OPEC减产与油市平衡

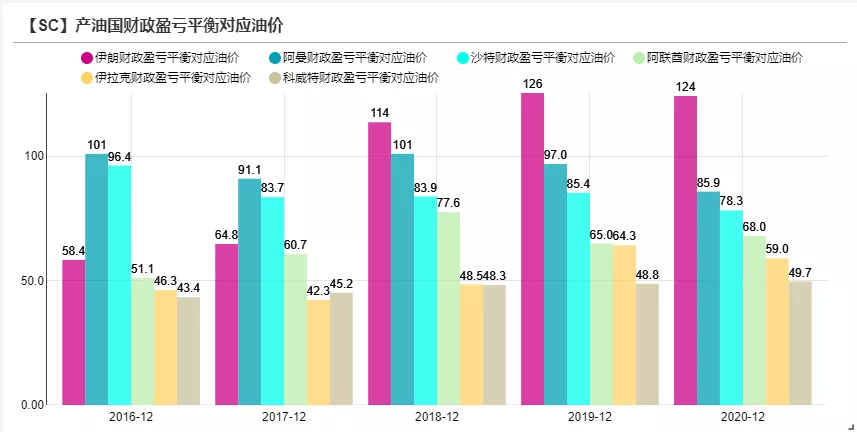

OPEC的减产也是一样,OPEC的财政均衡成本都非常高,这部分国家最难忍受低油价,因此选择通过减产协议来维持供需平衡,虽然阶段性会出现强劲或过剩,但都是在波动范围内。

那么其实只要OPEC+仍然处于减产周期中,产能过剩的局面就没有结束。2018年4季度就是一次很经典的压力测试,在OPEC结束减产逐步恢复产量时,油价立马一泻千里。

那么得出直接能得出的结论是,只要OPEC仍然在通过减产维持平衡,那么说明原油供需就仍然是脆弱的,难以有显著突破的行情(这里的参考价格是沙特的财政平衡线)。

【供应】OPEC+豁免国受制裁影响,损失严重

2018年特朗普撕毁伊核协议,2018年10月豁免伊朗原油进口国,允许其继续进口。2019年4月22日,特朗普宣布结束豁免,所有国家自伊朗的原油进口量要求降至零。在此过程中,伊朗的石油市场深受打击,产量从380万桶/日跌至200万桶/日。美伊冲突加剧,伊朗退出部分伊核协议,美国加强对伊朗的制裁,伊朗经济将进一步恶化,石油产量也难有起色。

2019年1月初,美国对委内瑞拉实施石油制裁,美国自委内瑞拉进口的原油降至零,同时对其他进口委内瑞拉原油的国家和船运公司实施制裁,2019年9月份,美国制裁中远大连分公司就是很经典的案例。受此影响,委内瑞拉原油产量同样快速下滑,跌至70万桶/日附近。委内瑞拉也一直在尝试推销新的原油结算手段,如石油币、人民币结算等等,近期尝试将原油分配给合资伙伴,由后者售出给亚洲客户。我们认为2020年委内瑞拉产量呈弱反弹的态势,产量可能会回归到80-90万桶/日的水平。

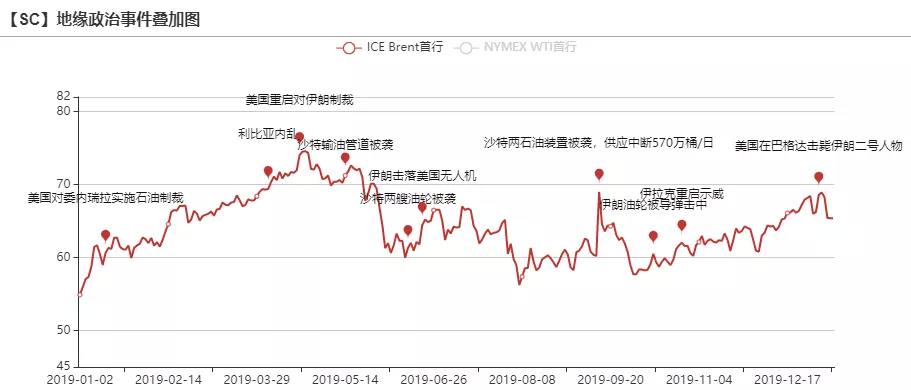

【供应】中东黑天鹅频发

2019年4月22日,美国重启对伊朗制裁,随后中东局势动荡不平静。

5-6月间,中东地区相继发生油轮、管道被袭、伊朗击落美国无人机事件;9月沙特石油设施被袭,瞬时造成570万桶/日的供应中断;1月3日美国击毙伊朗二号人物,再次激发敌对情绪。

从事件对油价的影响来看,5、6月份沙特油轮被袭以及后来伊朗击落美国无人机,WTI从51涨至59, 完美地演绎了触底反弹的行情;9月14日沙特装置遇袭,开盘涨10美元/桶,随后冲高回落,回吐全部涨幅。1月3日美伊冲突恶化,油价涨5美元/桶,随后冲高回落,回吐全部涨幅。地缘事件

1.15 美国对委内瑞拉实施石油制裁

4.4 利比亚内乱

4.22 美国重启对伊朗制裁

5.12 沙特油轮遇袭

5.14 沙特输油管道被袭

6.13 沙特两艘油轮被袭

6.20 伊朗击落美国无人机

9.14 沙特石油设施被袭

10.6 特朗普撤军叙利亚

10.11 伊朗油轮被导弹击中,沙特否认

10月25日,伊拉克重启示威

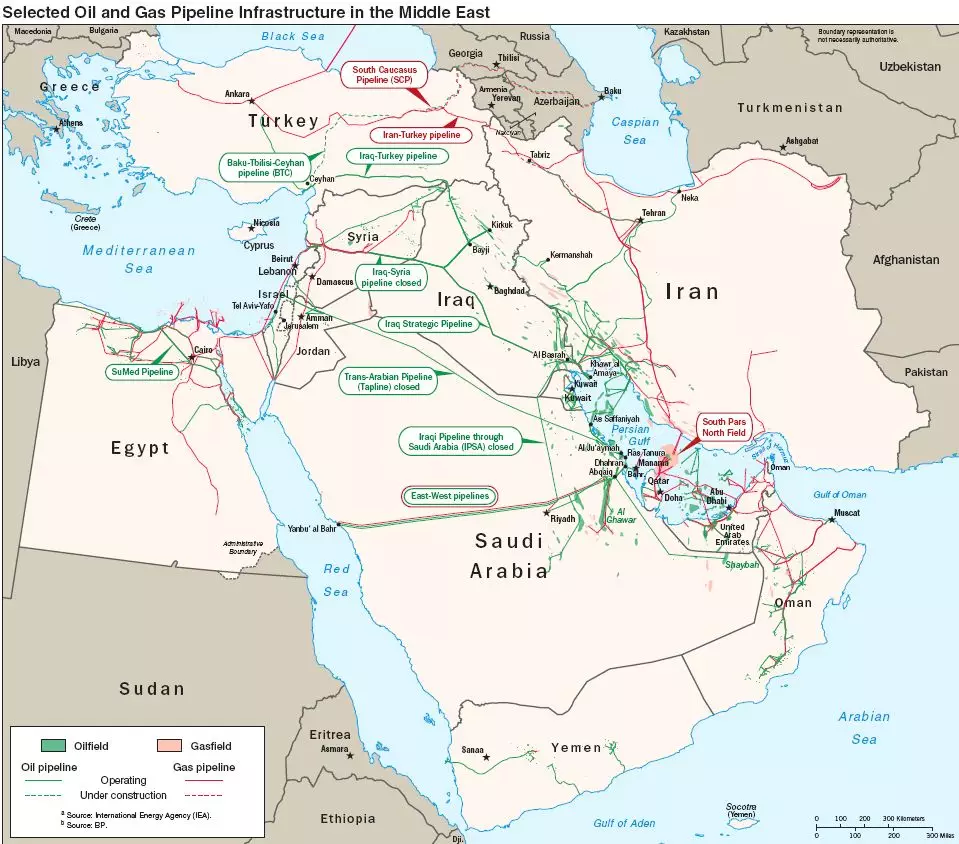

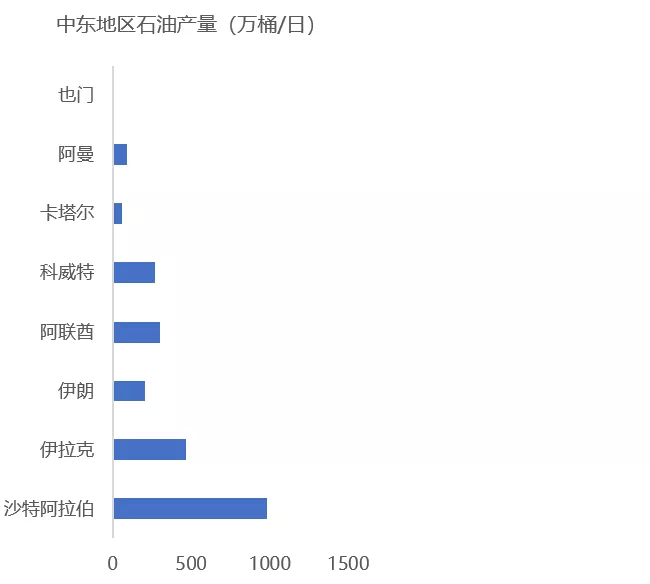

【供应】中东遍布石油设施

中东海湾是世界上一些最大的石油生产国的所在地,其中包括欧佩克的五个最大的石油生产国。它也是全球最大的液化天然气出口国卡塔尔的所在地,该国正计划进行大规模产能扩张。这些石油国家的主要优先事项包括寻求促进经济多元化,并减少其对霍尔木兹海峡海峡的依赖,而霍尔木兹海峡的大部分出口货物都通过该海峡。

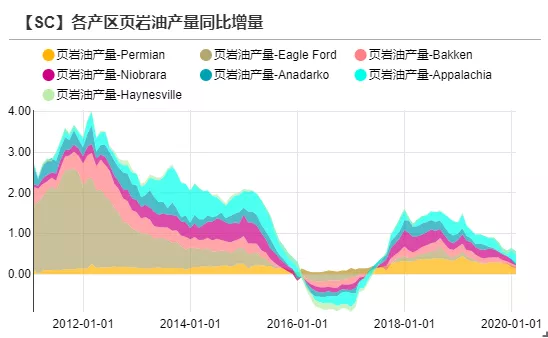

【供应】页岩油产量增速放缓

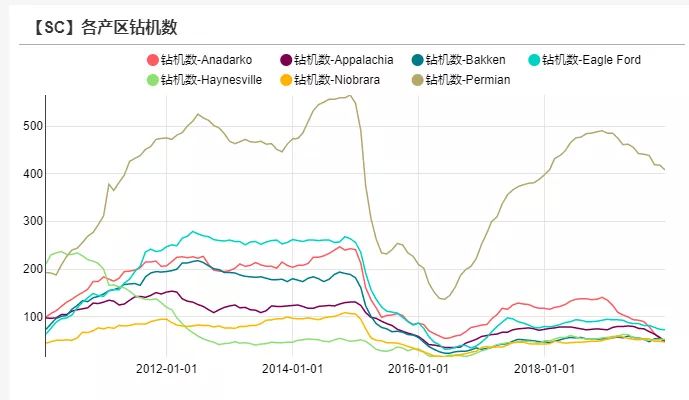

2019年页岩油产量同比增速持续下滑,年初同比量在151万桶/日,12月同比增量48万桶/日。大部分国际能源机构对2020年美国页岩油产量的预期更为悲观,产量增速有进一步下滑的空间。

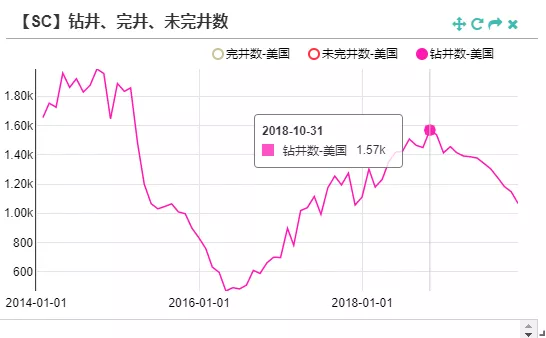

产量增速下滑主要是因为钻机数的快速下降,2019年全美原油钻机数峰值885台,跌至目前的712台,跌幅19.5%。其中Permian产区从去年11月的490台下滑至9月份的419台,跌幅15%。相应地,2019年钻井数也在下降。2018年10月至今,每周钻井数下滑500口。

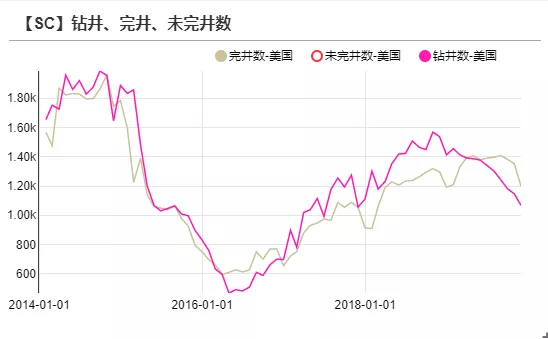

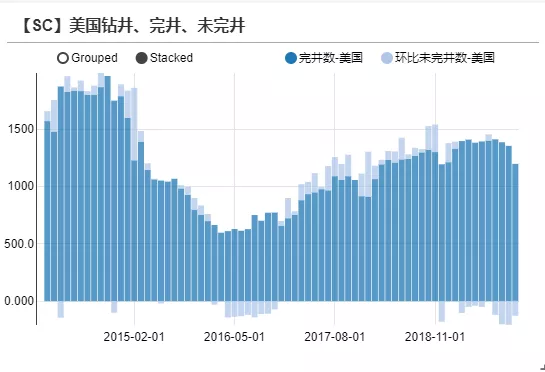

【供应】钻机数、钻井数下滑,增产依赖DUC去库存

DUC去库存增强了页岩油产量的韧性。

虽然钻井数持续下滑,但完井数一直到2019年9月才开始拐头向下。

完井数与钻井数的差值在于DUC的变动,从2019年3月开始,美国开始加快DUC的完井,完井率超过100%。

预计2020年,美国页岩油仍然需要DUC完井才能维持或保持产量增速。

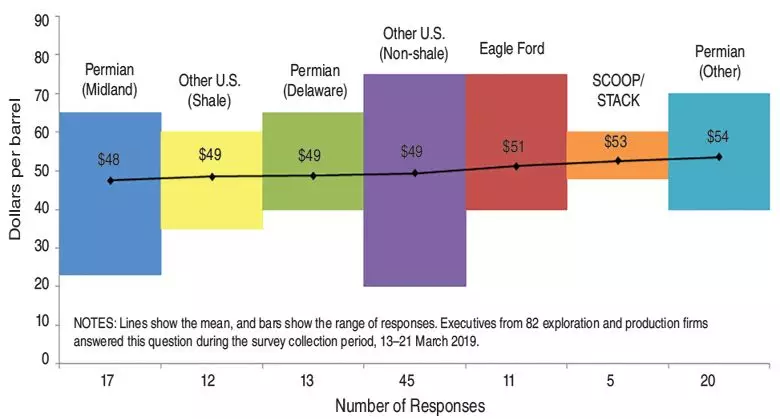

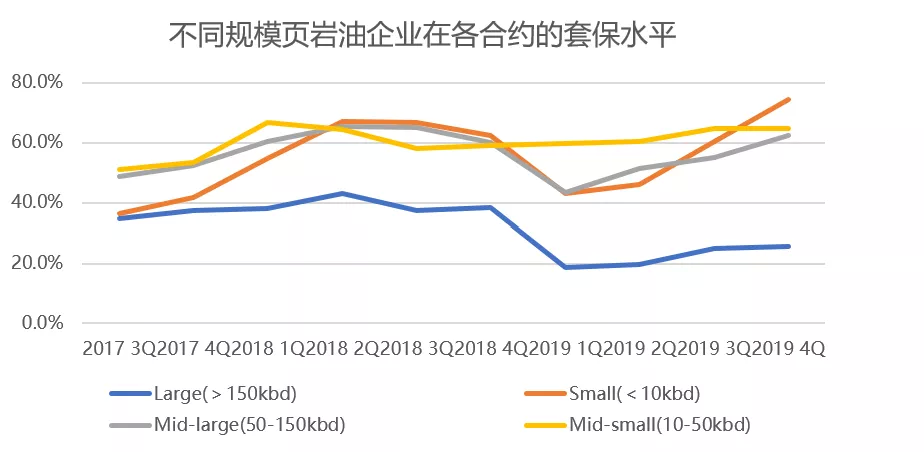

【供应】低油价环境制约了套保的积极性

2019年Q3,WTI库欣的平均价格仅为56美元/桶,仅能满足部分页岩油企业的breakeven成本。

2019年Q3,页岩油公司平均对冲2020年石油产量的22%,基于WTI的平均对冲价格为56.55美元/桶,较2019年Q2下降了0.78美元/桶。

受该因素影响,页岩油企业的套保意愿降低,特别是15万桶/日的相对大规模的页岩油企业,在2019年套保水平仅维持在25%的水平,而2018年Q4,其套保比率在40%。

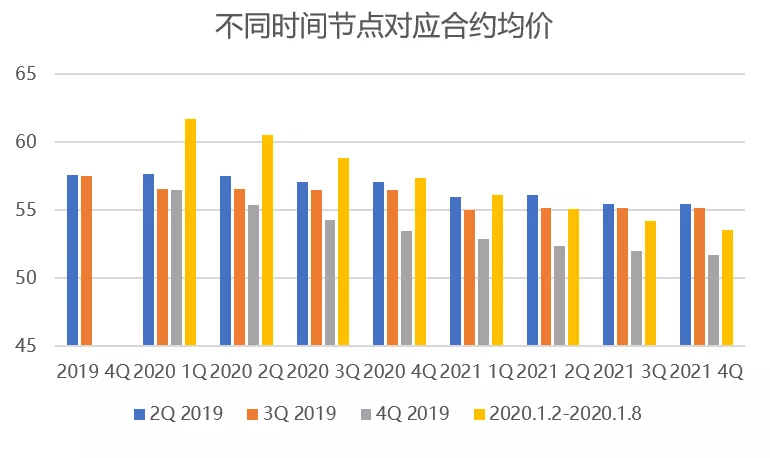

【供应】能否改善企业行为,还需要高油价支撑

我们对2020年的油价中枢预估在55-65美元/桶,在这种情况下,给企业60美元/桶以上套保的概率和空间加大,进一步优化页岩油生产商的套保头寸管理和盈利预期。

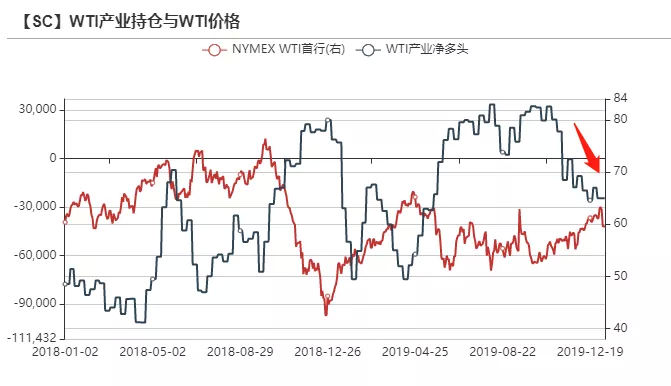

从WTI产业净多头来看,自2019年Q4油价走出突破行情,页岩油生产商的卖出套保头寸就在不断增加。2020年1月3日,美伊冲突加剧,WTI曾突破65美元/桶,给页岩油生产商提供了进一步的套保空间。

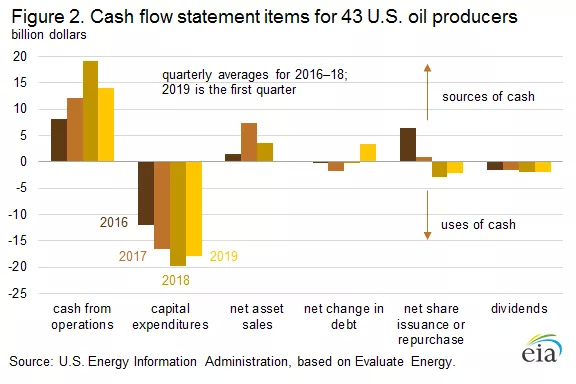

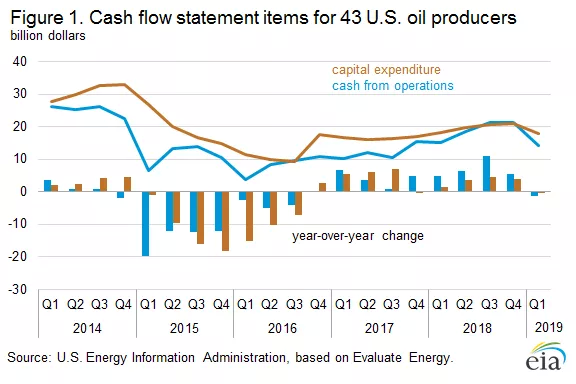

然而短期我们看到客观事实是,页岩油企业的capex在缩减,投资者在2020年是否重新产生兴趣,仍然需要关注油价在60美金上方的幅度和时间长度。

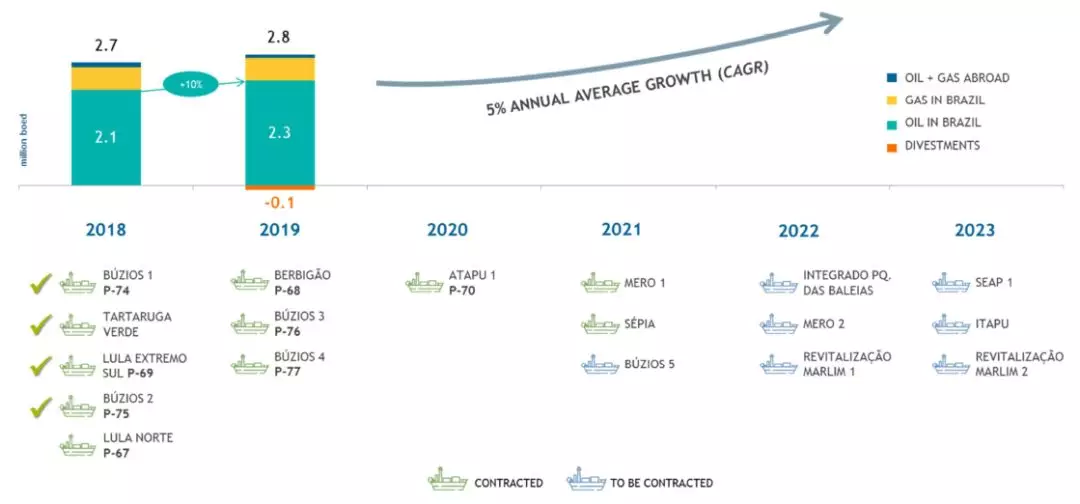

【供应】巴西:2020年增速2%

2019年巴西上线了四个海上项目,包括2019年2月,Lula North(p-67),产能15万桶/日;Buzios 3 (Franco Sul, P-76) ,产能18万桶/日;2019年Q3,Buzios 4 (Franco NW, P-77),产能15万桶/日;2019年Q4,Berbigao/Sururu (P-68),产能15万桶/日。

2020年预计有1-2个项目上线,包括Atapu South (Iara, P-70),产能15万桶/日,预计2020年Q3上线;Peregrino II,产能5万桶/日,重质油,预计2020年Q4上线。

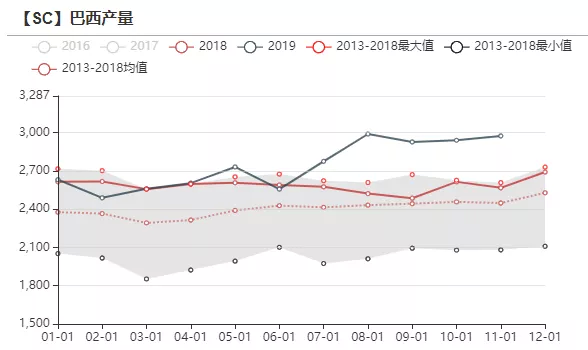

考虑老旧油田的自然衰减和定期检修。巴西石油公司预计2020年-2023年产量增速平均在5%,2020年增速将在2%,即预计巴西在2020年的原油产量为215-225万桶/日,2019年原油产量为205-215万桶/日,同比增10万桶/日。

【供应】挪威

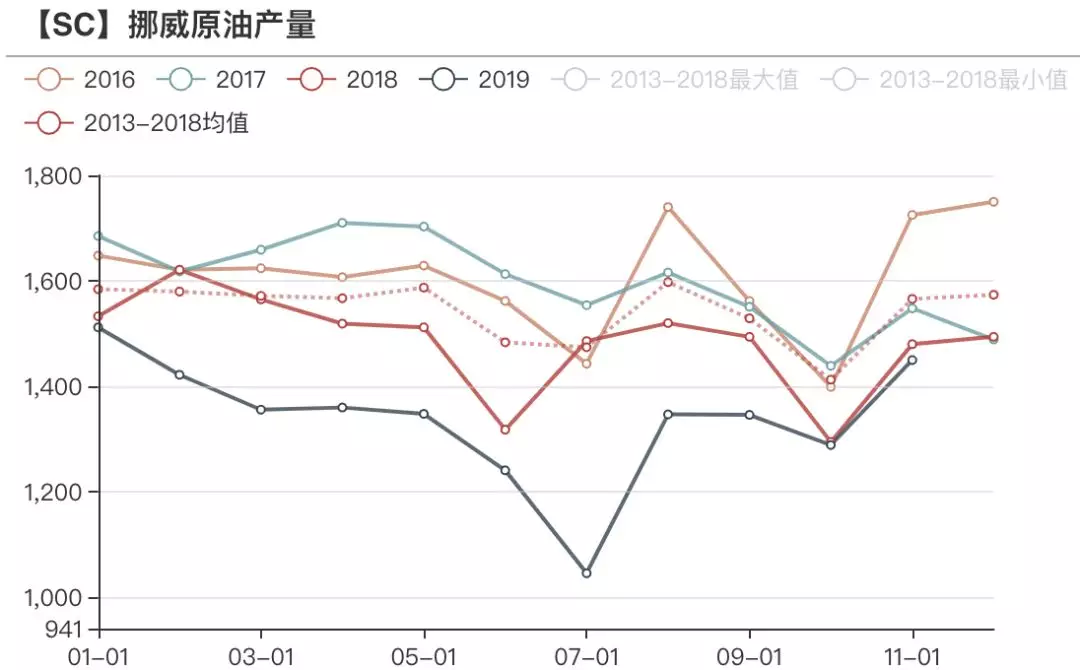

2020年挪威也将是非OPEC非美国国家中,增产的重点国家。目前已知的项目约有7个,合计产能26万桶/日。各季度分别计划上线4.3、0、14.2、7.5万桶/日,挪威上线的基本是轻质油和凝析油。

挪威的传统老旧油田也面临衰减的命运,近三年来挪威产量保守下滑之苦,2019年7月传统检修季还跌至过100万桶/日。2019年2H,相继上线了6个项目,合计57.8万桶/日,使得2019年11月开始,产量追平2018年同期。

预计2020年挪威原油产量在150-160万桶/日左右。

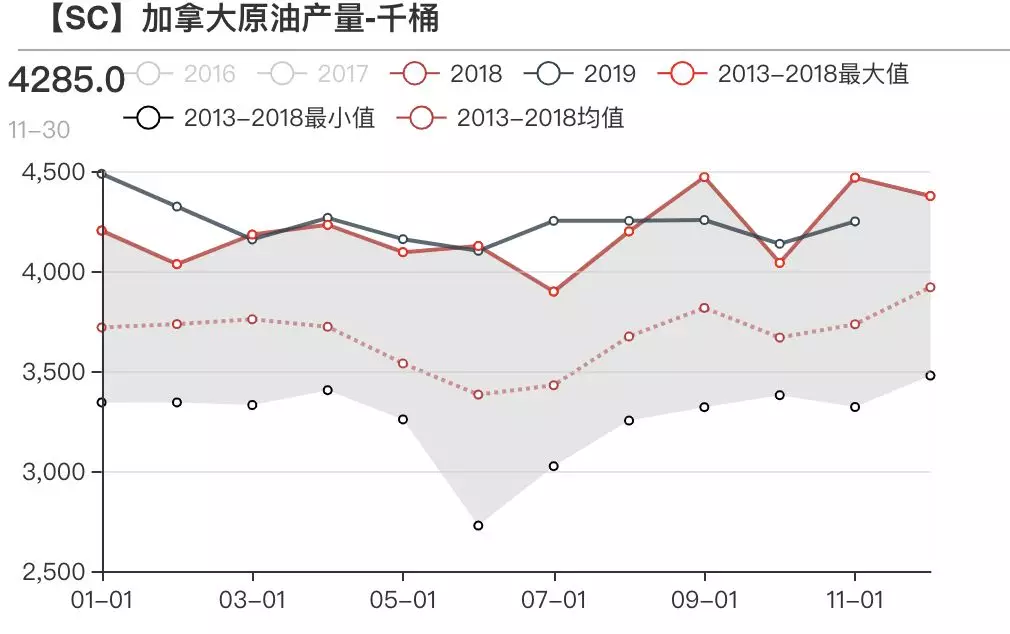

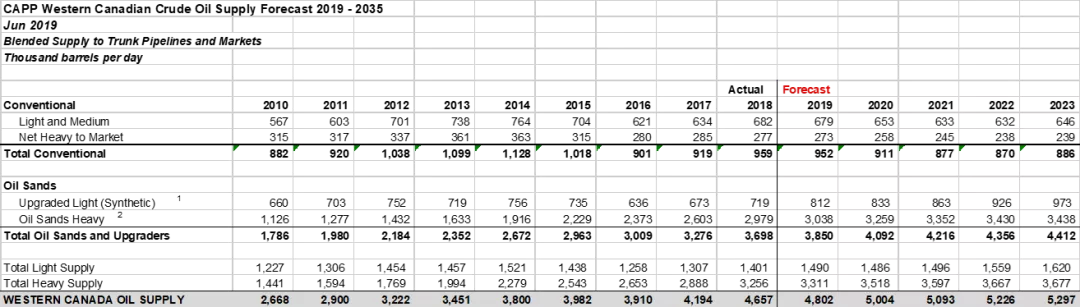

【供应】加拿大:增量仍在油砂项目

加拿大2019年产量与2018年基本持平,预计2020年将增20万桶/日,其中传统油田项目自然衰减,增量仍在油砂项目中,主要是重质原油。

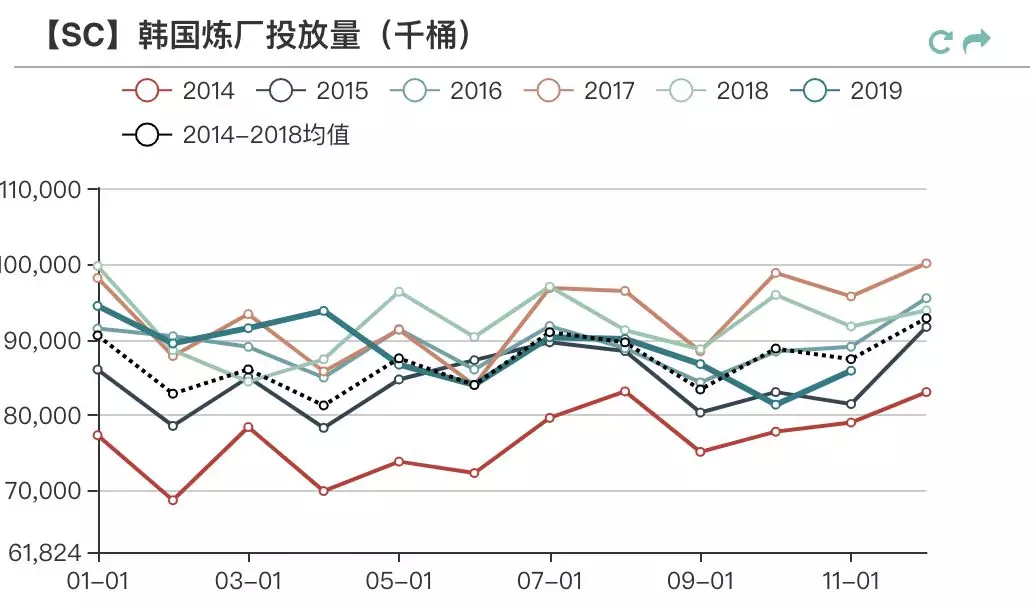

炼油:利润如跌落的皮球

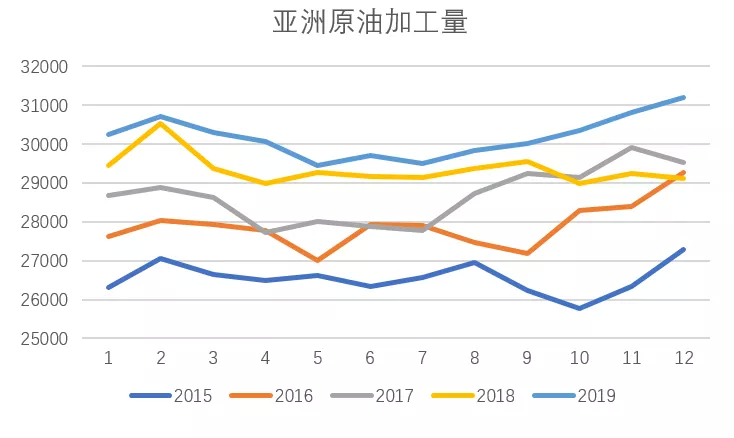

【炼油】2019年加工量持平于2018年

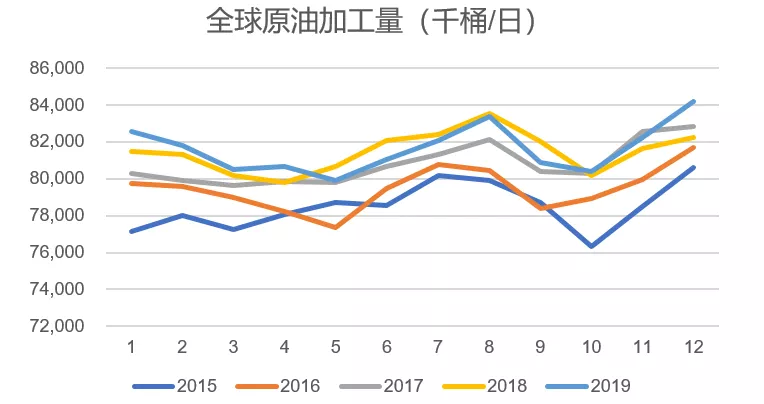

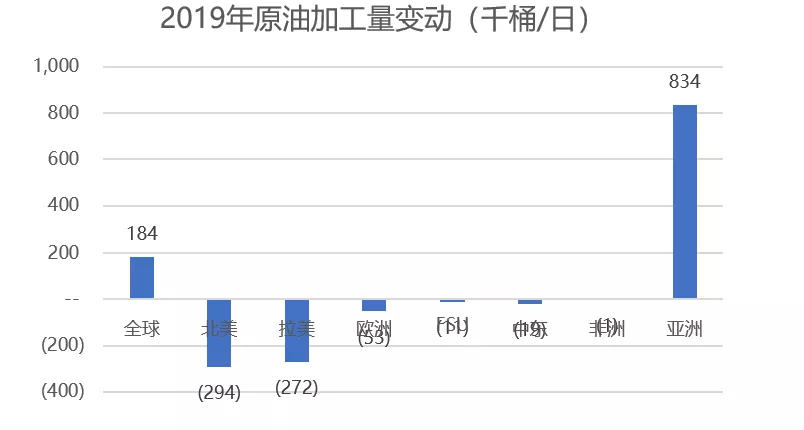

2019年全球原油平均加工量为8165万桶/日,2018年该数字是8222万桶/日,两者几乎持平。

亚洲地区是唯一保持增长且增速很快的地区,2019年平均加工量为3018.5万桶/日,较2018年增83.4万桶/日,主要受中国大炼化装置相继投产的影响。

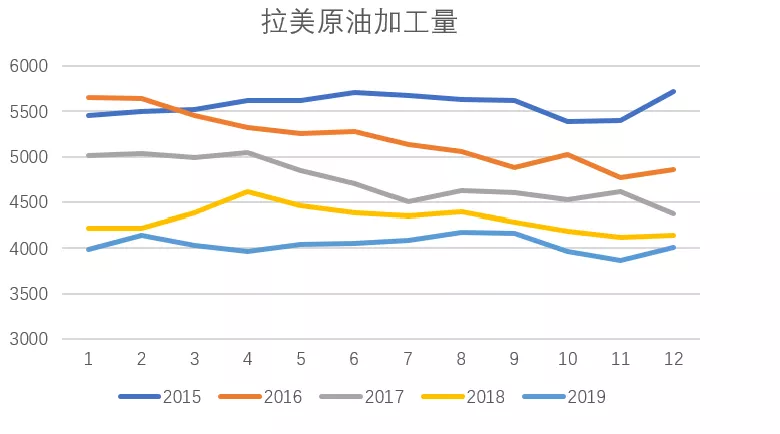

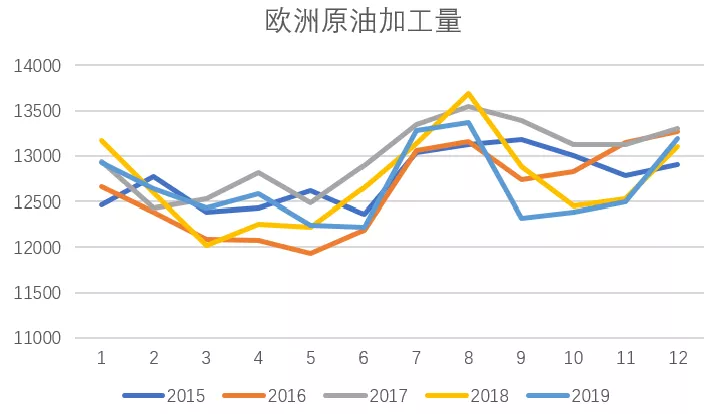

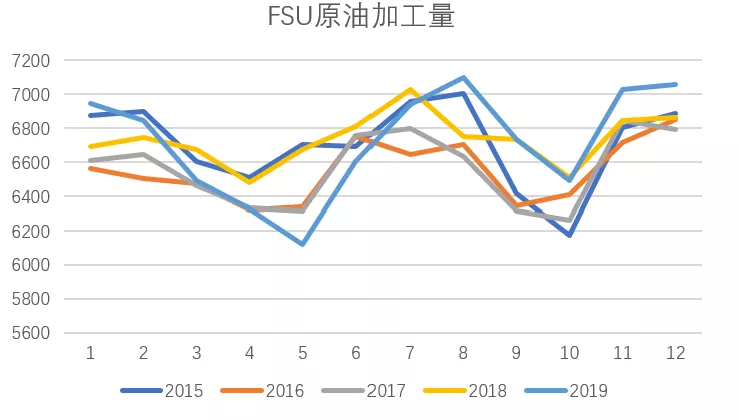

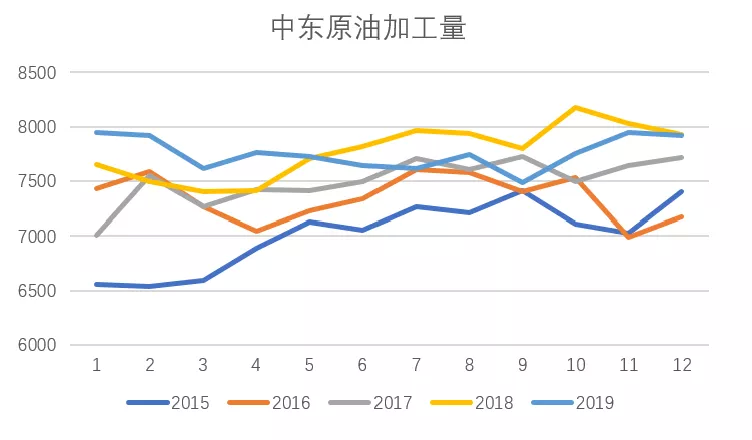

其余地区(除FSU持平以外)原油加工量均有不同程度的下滑。

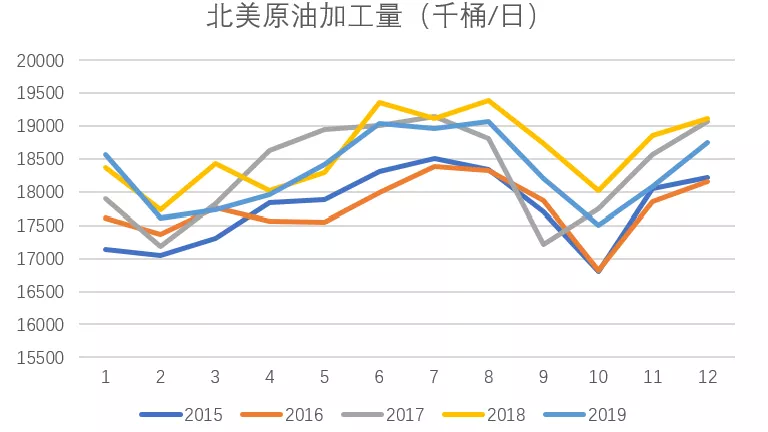

【炼油】美洲原油加工量趋势性下滑

北美炼油加工量下滑29万桶/日。以美国为代表,自2季度开始开工率就持续低于预期,2019年仅有16周加工量位于2018年之上。这由诸多原因造成,包括:炼厂意外事故频率加大,更有以PES为代表的产能退出;美国制裁委内瑞拉进一步减少了重质原料的来源;美国运输瓶颈打通,向原油出口的角色转化。

预计2018年的炼油加工量是近几年的高点。2020年炼油加工反弹的概率不大。

【炼油】欧洲、FSU、中东等地区有类似下滑的趋势

欧洲、FSU、中东等地区加工量亦下滑。

【炼油】全球炼油看亚洲,亚洲炼油看中国

观察完其他地区之后来看亚洲,亚洲的原油加工量明显增长。

但如果细分到国家和地区,也仅仅只有中国有明显增量。

【炼油】中国加工量独枝一秀

【炼油】亚洲产能自2017年投放密集

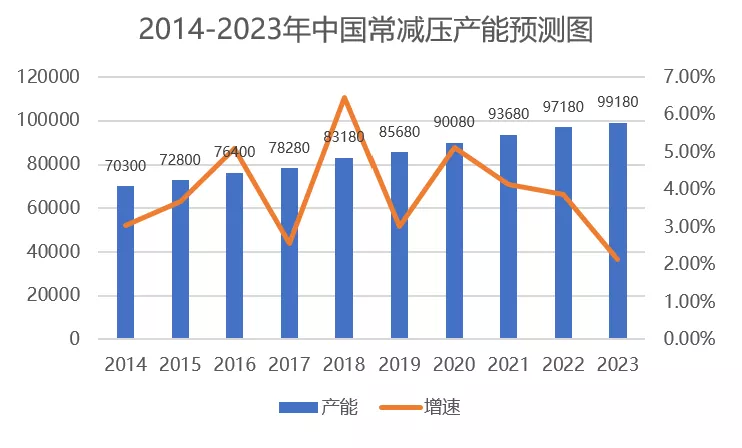

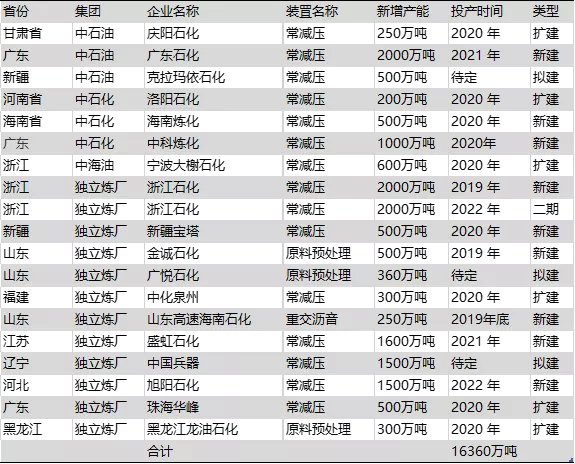

【炼油】主要新增量仍在中国,但2020年暂无大炼化

2019年增量3500万吨,主要是浙石化一期和山东金诚石化投放,中科炼化于2019年12月28日中交,增量体现2020年。

2020年将落地的项目均在500万吨级别以内,包括中石油甘肃庆阳石化250万吨、中石化河南洛阳和海南石化分别200和500万吨、地方炼厂新疆宝塔500万吨、珠海华峰500万吨、黑龙江龙油石化300万吨、中化泉州300万吨。预估2020年一次常减压增量3400万吨,增速3.9%。

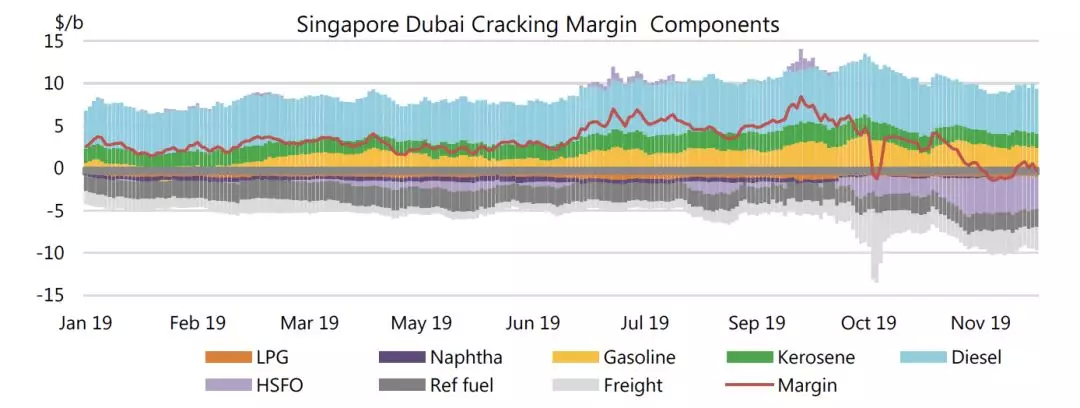

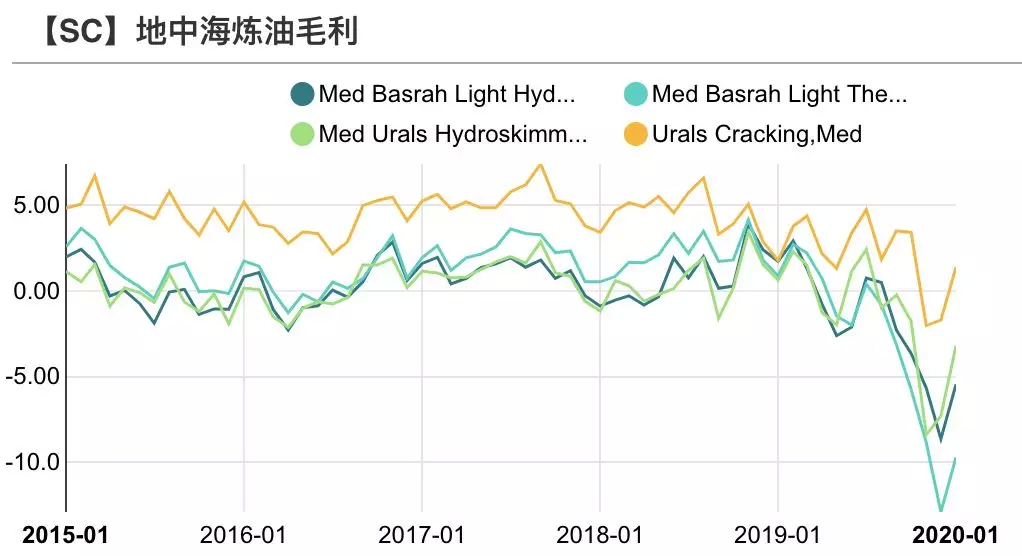

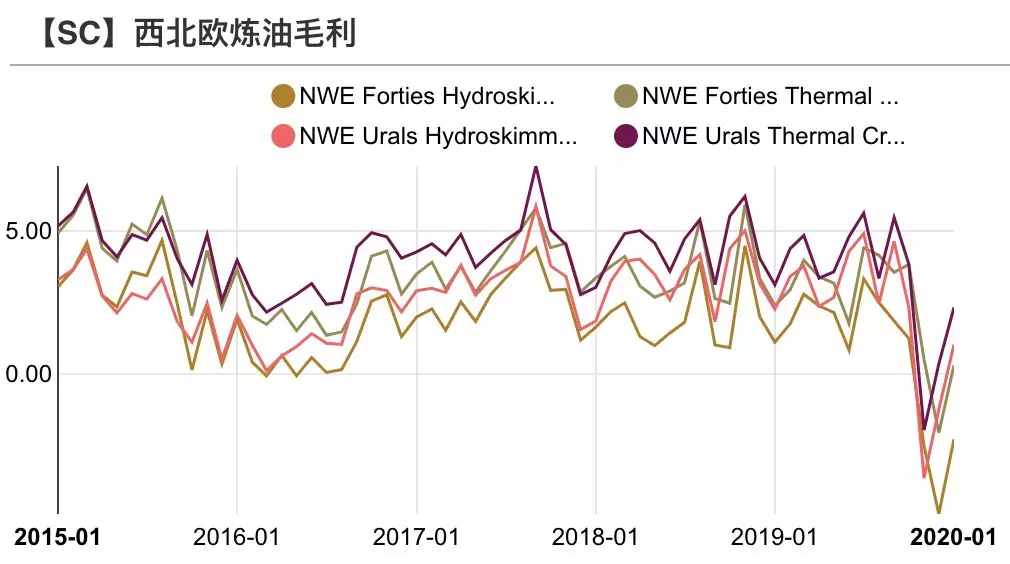

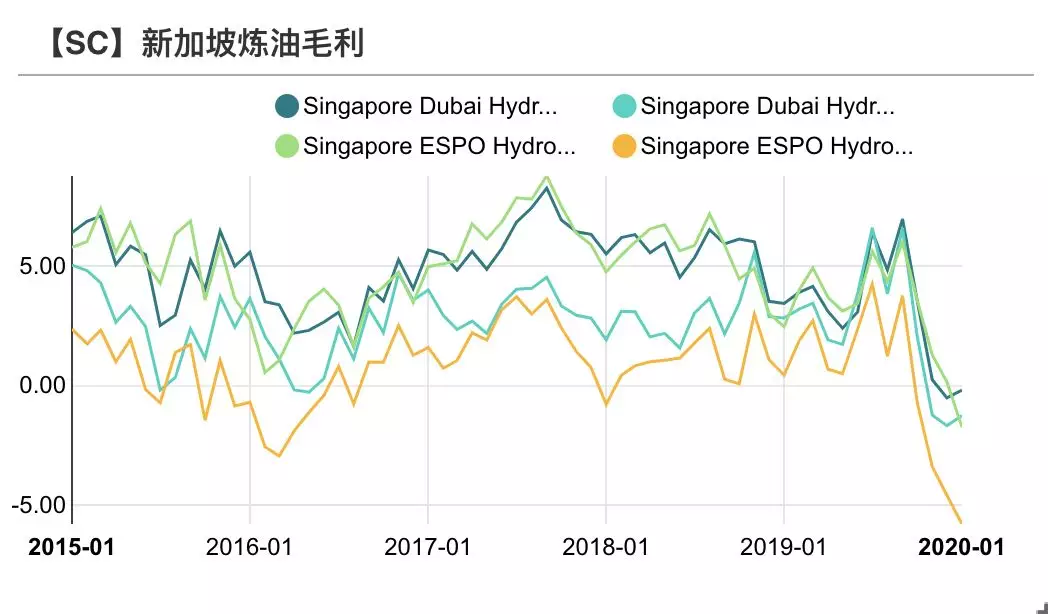

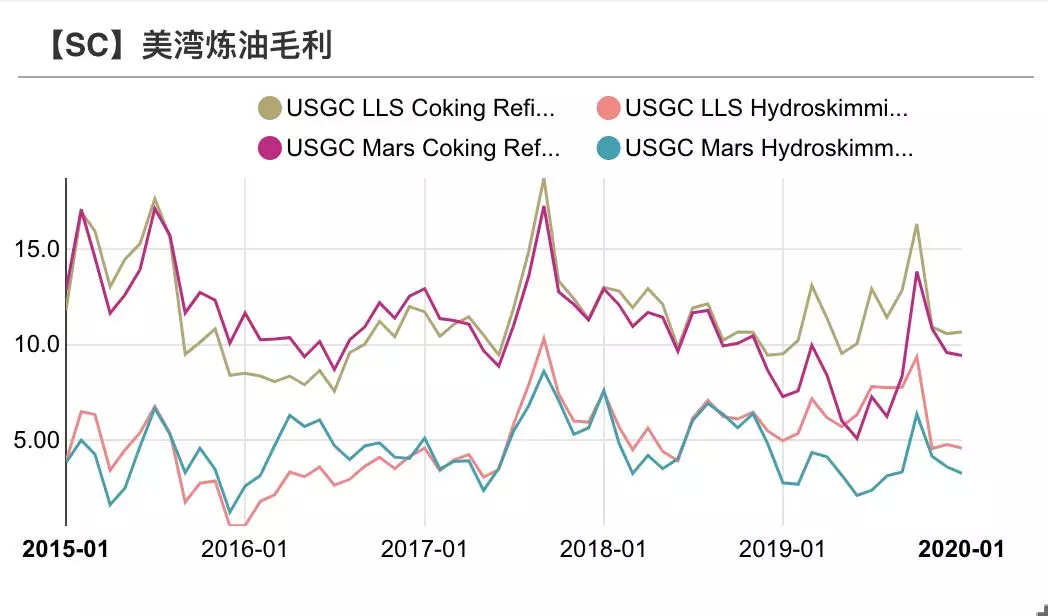

【利润】 2019年Q4利润大幅下滑

2019年炼油利润波动幅度大。

Q1受需求不振和恒力投产的影响,全球利润趋势性下滑,亚洲更甚,汽柴达到亏损、汽油还比柴油便宜的地步。随着Q2随着炼厂检修、炼厂意外关闭等,利润逐步恢复正常。

Q4利润再次遭遇滑铁卢,大幅下跌8-10美元/桶,从利润分项来看,主要受到IMO2020临近高硫燃料油遭抛售有关。

【利润】 2019年Q4利润大幅下滑

总结:供需仍是弱平衡格局

【供需平衡】2020年全球原油市场仍是弱平衡

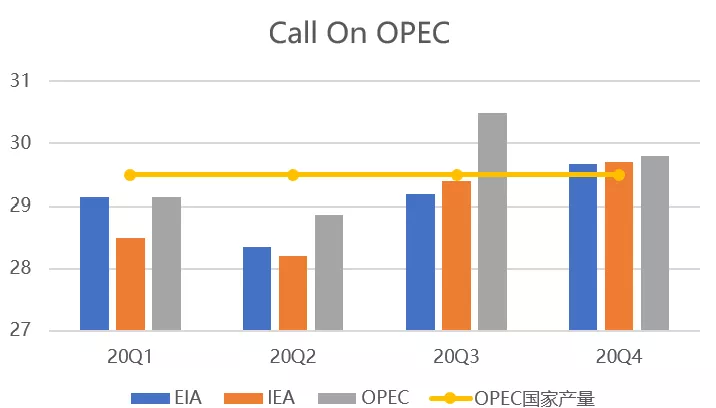

2020年原油平衡表仍然是弱平衡的格局。全球石油需求增速预估在120万桶/日,从Call On OPEC的角度,预计2020年四个季度分别为28.9、28.5、29.7、29.7(百万桶/日);OPEC产量在限产背景下,预计全年平均产量在29.5(百万桶/日)。那么可以看出1H将是累库存格局,2季度相对严重。2H将是去库存格局。

小结

2019年WTI均价57美元/桶,Brent均价64.2美元/桶。预计2020年均价重心上移5美元/桶,WTI波动区间为53-65美元/桶,Brent波动区间为60-70美元/桶,主要受中美经贸关系出现改善,原油需求回暖的影响。

供需平衡上,2020年与2019年无异,仍然是弱平衡格局。虽然页岩油增速放缓、原油需求相对2019年会出现回暖,但只要OPEC+减产协议继续存在,就仍然是“降开工率方式下的找平衡”,与真正因需求复苏来消化供应是有区别的,可参考2018年Q4,OPEC结束减产时的压力测试。

2019年中东地区纷争不断,美伊对峙的状态延续到2020年。2020年伊始即出现“苏莱曼尼”的黑天鹅事件,严重刺激全球避险情绪;1月18日,利比亚内乱封锁石油设施,再次扰动油价。2020年地缘因子将继续不定期扰动风险资产。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP