长租公寓真的是门好生意吗?

本文转自微信公号“异观财经”作者:炫夜白雪

自2013年以来,长租公寓被各路资本追捧,2017年进入高潮阶段,野蛮生长、疯狂扩张之下也隐藏了巨大的隐患,终于在2018年、2019年引发长租公寓持续“爆雷”。行业出清,企业间的优胜劣汰现象加剧,那些留下来长租公寓日子似乎也好过不到哪里,持续亏损,盈利无期,继青客公寓“流血上市”之后,美东时间2020年1月17日上午,蛋壳公寓正式在纽交所挂牌,代码为DNK.US,开盘价13.50美元,与发行价持平,市值近25亿美元。

一家依靠烧钱抢房源,连年亏损的企业,资本市场似乎并不买账。哪些人在租住?有市场研究报告预测,未来十年房屋租赁市场规模增量空间将达3万亿元。蛋壳公寓认为,伴随着持续的城市化、高房价以及一二线城市年轻人消费习惯和生活方式的转变,中国租赁市场潜力巨大,同时政策利好也为行业带来东风。

那么,哪些人群是在租住长租公寓呢?异观财经认为,长租公寓的用户主要有刚毕业,到一二线城市寻找工作机会的大学毕业生;以及那些有一定的经济基础的中青年,因无法承受高房价而未购房的群体,是长租公园的主要用户群。成千上万的年轻人怀着热情和梦想,涌进大城市想要一展抱负,然而,实现抱负之前,首先要让自己有个栖身之所,“租房”便成为涌入大城市的年轻人面临的第一个的问题。在消费升级的次级刺激下,租购并举等政策的影响下,长租公寓市场不断升温,在资本的推动下,长租公寓这种商业模式在中国得以普及,被越来越多的年轻人接受和选择。

在过去十年中,中国经济一直以稳定的速度增长。中国人的年人均收入也得到增加。有报告数据显示,中国的年人均可支配收入从2014年的人民币20,167元增加到2018年的人民币28,228元,在此期间的复合年增长率为8.8%,预计到2024年将达到人民币43,747.0元,实现复合年增长率从2018年到2024年为7.6%。随着可支配收入的增长,在消费升级的刺激下,年轻人对生活品质的要求也越来越高,因此在租房的费用支出上,有一定的承受度。

由于全国范围内较高的购房价格以及与中国城市化进程相匹配的租赁住房需求的推动,中国长期公寓租金的每位租户每月租金支出一直在增加从2014年的人民币345.1元增至2018年的人民币523.9元,复合年增长率为11.0%,超过同期人均可支配收入的增长。 截至2014年12月31日,中国有2.093亿长期租户,截至2018年12月31日增至2.405亿,复合年增长率为3.5%。预计这一趋势将继续下去,截至2024年12月31日,中国的长期租赁租户数量将达到2.870亿,从2018年到2024年的复合年增长率为3.0%。

长租公寓靠什么竞争?

当前,长租公寓的业务模式主要是从房主处获得房源后,根据标准化设计进行装修和配置家具,然后将房子转租给租客,长租公寓按月支付租金给房主,然后按季度或者年度向租户收取房租。国内长租公寓主要分为“集中式”和“分散式”两类。集中式主要以传统的商业地产运作模式,利用自持土地开发或楼宇整租改造方式进行运营;分散式主要从租赁中介业务延展而来,依靠整合户主房源进行重新装修管理。本质上来讲,长租公寓是将市面上存量房源进行整体出租,通过品牌化运营,向年轻人贩卖更有品质的生活方式。通常情况下,决定“租房”的关键要素主要有地理位置和房租价格。租户为了节省上下班通勤时间,一般会选择地铁站、公交站等交通便利的房源,以及房租是否在自己收入可分配的范围之内。因此不难看出,房源扩张和房源地理位置选择是长租公寓竞争的主要决定因素。

蛋壳公寓招股书披露,截至2019年9月30日,蛋壳公寓已在中国13个城市运营。过去四年,蛋壳公寓数量从2015年底的2434个增长至2019年9月的约40.7万个,增长166倍,其中北上深的公寓数量占比超过一半。房源扩张首先需要考虑收房的成本,这决定了为未来长租公寓对外的出租价格以及收益空间。前几年,长租公寓企业采取“高收低租”的竞争方式,用高于市场行情的价格从房主处收房以抢占市场份额,之后再以低于市场行情的价格出租给租户,这也压缩长租公寓企业的盈利空间。

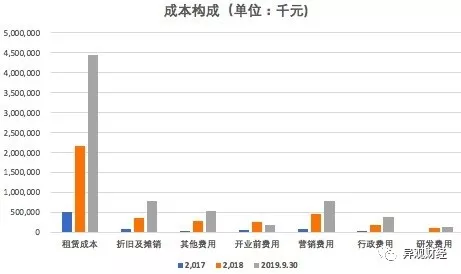

收房的租赁成本是长租公寓最主要的硬性成本。蛋壳公寓招股书显示,2017年租赁成本为5.12亿元,占到了成本结构77.9%,2018年租赁成本上涨至21.72亿元,在成本结构中的占比为81.2%,2019年前三季度两组数据分别增长到了44.5亿元和89%。长租公寓是从房主处获得房源后,根据标准化设计进行装修和配置家具。装修和家具的支出成为长租公寓的另外两项硬性成本,对长租公寓企业现金流提出较高的要求。蛋壳公寓招股书显示,2017年开业前费用6212万元,占到了成本结构的9.5%,2018年开业前费用为2.70亿元,占到了成本结构的10.1%。随着运营房源数量的增加,装修和房屋配置成本也将对公司运营产生重要影响,一旦现金流吃紧,将会影响到公司发展的可持续性。截至2019年9月30日,蛋壳公寓账面现金及现金等价物(包含现金、存款及受限资金)为23亿元。除了收房和定价之外,服务品质和效率也是影响长租公寓竞争的一个重要因素。

长租公寓为租户提供统一的保洁、家电维修、宽带上网等服务,这些服务品质高低,问题反馈解决效率都会直接影响到租户的居住体验和感受,这也会对用户租户的入住率。数据显示,截至2019年11月30日,蛋壳公寓的入住率为77.9%,而截至2019年9月30日,蛋壳的入住率为86.9%,下降了9%。

长租公寓是门好生意吗?

3万亿元的市场确实诱人,长租公寓企业持续亏损也是事实。蛋壳公寓招股书显示,2017年和2018年的净亏损分别为2.72亿和13.70亿元,2019年前三季度亏损25.16亿元,较2018年同期增加了210%。成本过高是亏损的直接原因。蛋壳公寓招股书显示,其2017年、2018年和2019年前9个月,总成本占收入比重分别为141.7%、151.8%和151.3%,其中租赁成本、利息支出、折旧摊销和销售费用成为大头。

(数据来源:招股书)

长租公寓收入主要依靠房租和服务费。租房市场整体下滑,增加了长租公寓的经营难度。近日,有媒体报道称,长租公寓企业为了降低成本、提高收益,长租公寓机构在想办法两头“吃”,以便压低房东的房租,一般上涨合租租客的租金。为提高收入,长租公寓普遍采用“N+1”模式,就是在原有房型的基础上,在公共区域增加隔断房,让每套房出租的房屋数增加,即使每个房间的租金有所降低,但收到的租金总额是却是增加的。目前,北京等地已经要求“出租房屋不得改变房屋内部结构分割出租”,拆掉隔断墙就意味着减少可出租的房间数量,这势必会对长租公寓的营收和财务状况造成影响,如果未来其他地方城市也跟进,那么长租公寓的这一盈利模式将受到沉重打击。

“租金贷”和预收租户的房租,在长租公寓企业发展扩张中起到关键作用。蛋壳公寓招股书显示,公司与租户签订合同时,会通过更低的月租金鼓励其使用“租金贷”作为付款方式。租户在支付首月房租后,向合作银行申请一笔金额为11个月房租之和的贷款,申请成功后,银行将贷款一次性打给蛋壳公寓,租户每月向银行偿还贷款,蛋壳公寓则定期向房东支付租金。这样,蛋壳公寓就可以提前收到尚未支付给房主那部分房租,进而缓解企业的资金压力,有更多的资金用户与扩展房源。蛋壳公寓在招股书信息显示,2017年、2018年和2019年前9个月,蛋壳公寓上使用“租金贷”的租客占比分别为91.3%、75.8%和 67.9%,在长租公寓市场处于比较高的水平。在长租公寓野蛮增长的几年中,“租房贷”(或称“租赁分期贷款”)扮演了重要角色,同时伴随着乱象丛生。例如,部分平台通过差异化的优惠支付条件,诱导租客采用分期方式支付房租,但对于分期付款可能存在的风险则没有提前告知消费者。部分平台甚至存在隐瞒分期服务现象,消费者在不知情的情况下办理了租房贷款。

这也是此前长租公寓因资金链断裂,无法向房东交付房租,导致一些尚处于租房合同期内的租户,被迫遭遇房东强制清退,还因租赁合同绑定贷款而面临个人征信受到影响,而不愿征信受影响的部分租户,被迫偿还贷款。乱象丛生推动了监管政策出台。2019年12月,住房和城乡建设部、国家发展改革委、公安部、市场监管总局、银保监会、国家网信办等6部门联合印发了《关于整顿规范住房租赁市场秩序的意见》,明确提出各地方指导住房租赁企业在银行设立租赁资金监管账户,将租金、押金等纳入监管账户;住房租赁企业租金收入中,住房租金贷款金额占比不得超过30%,超过比例的应当于2022年底前调整到位。租金和押金的透明化,以及30%的租金贷红线要求,砍断了长租公寓很大一部分的收入来源,无疑将进一步加重长租公寓的资金压力。受监管政策影响,长租公寓目前的商业模式是否还可以持续?能否找到新的融资渠道?何时实现扭亏为盈,一切都是未知数。

扫码下载智通APP

扫码下载智通APP