特斯拉(TSLA.US)Model 3国产化对中国豪华品牌市场影响几何?

本文来自微信公众号“CITICS汽车研究”,作者为中信证券分析师宋韶灵、陈俊斌。

核心观点

本文将从特斯拉(TSLA.US)Model 3对豪华品牌的扩容看其“领先性”。Model 3兼具科技、智能属性,在美国与BBA同级别车型平价,带来豪华品牌扩容。

国产Model 3降价明显,有望驱动“消费升级”,促进中小型豪车市场增长。

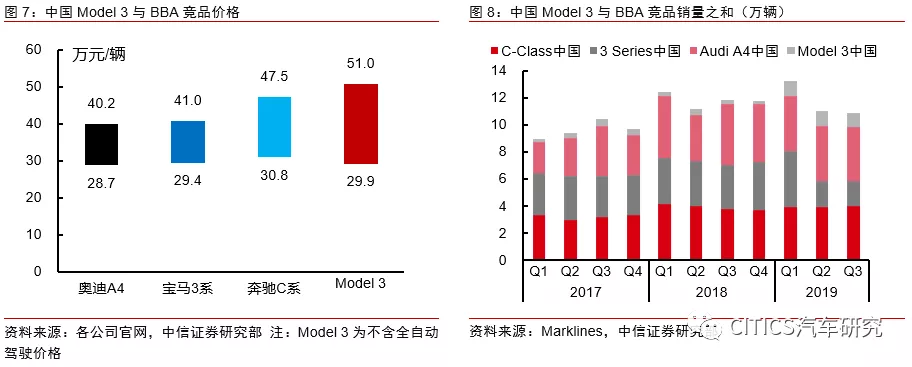

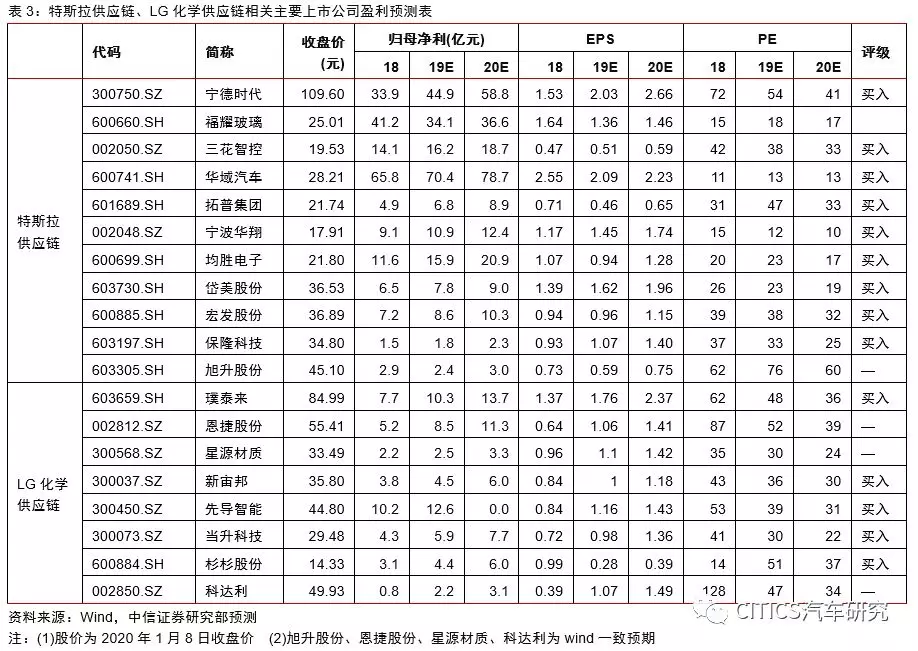

预计 Model 3未来在中国稳态年销量将超30万辆,看好特斯拉供应链的投资机会,重点推荐:拓普集团、宁德时代、三花智控、宏发股份、璞泰来等相关环节龙头。

投资要点

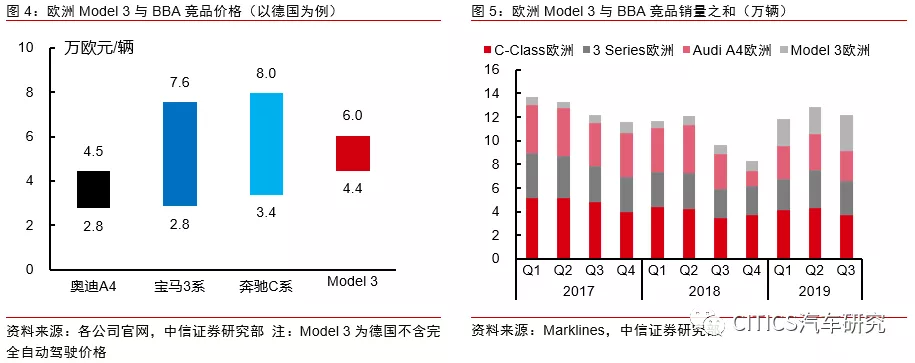

※ 国产特斯拉Model 3降价超预期,在中国市场实现对竞品燃油车型平价。1月3日,国产特斯拉Model 3将售价由35.6万元下调至32.4万元,叠加享受2.5万元电动车购车补贴,到手价由35.6万元降至29.9万元(环比下降15%),实现对竞品燃油车型30万元的平价,降价进展大幅超出市场预期。

※ 参照美国和欧洲市场,研究Model 3国产化对中国中小型豪车市场的影响:

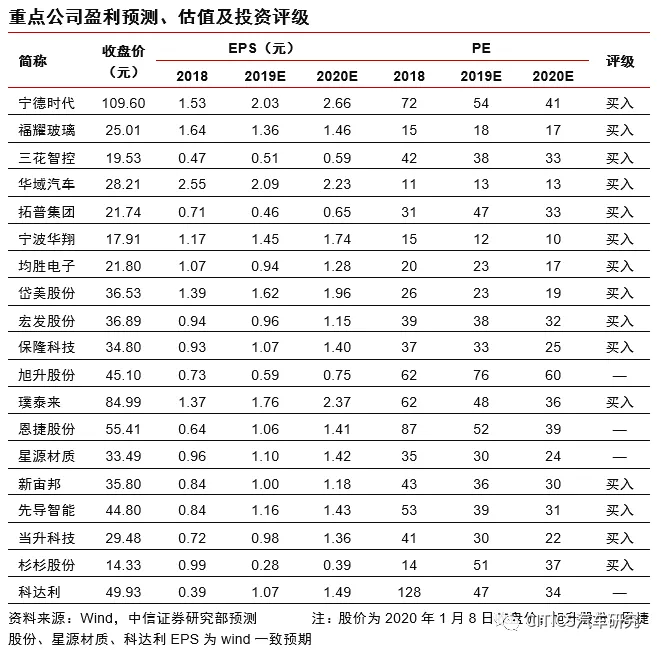

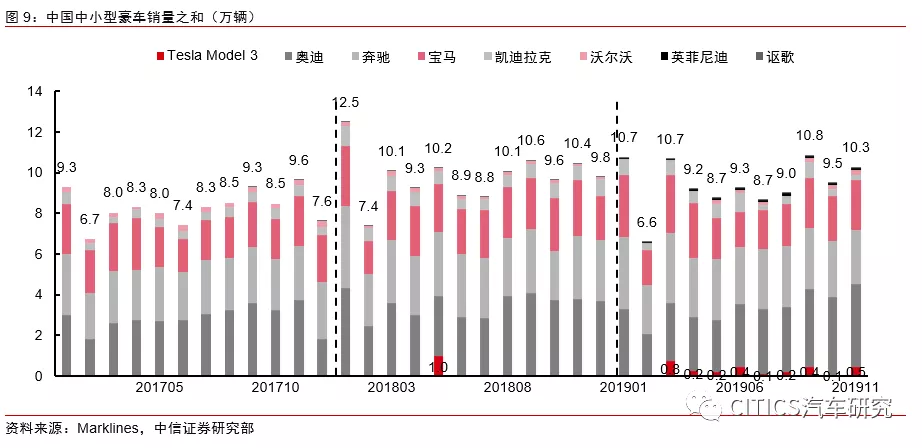

1)Model 3在美国挤占BBA同级别车型销量了么?我们对比了美国的Model 3和BBA竞品车型(奔驰C级、宝马3系及奥迪A4),其价格实现了平价,且智能科技感更强,2018年Model 3与BBA核心竞品合计销量为35.2万辆,同比+78.8%,2019年前三季度销量为24.3万辆,同比+2.5%。2018年/2019年前三季度,中小型豪车销量达到73.9/49.6万辆,同比+6.9%/ -5.9%。综上,Model 3上市,带来了美国豪华品牌的扩容。

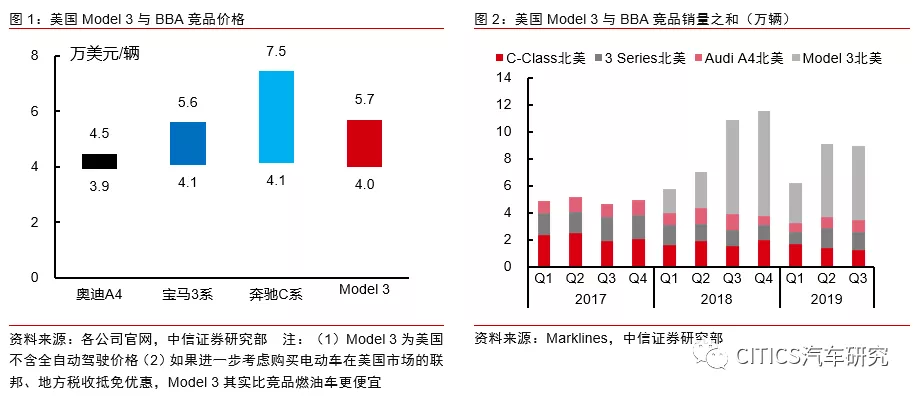

2)为什么Model 3上市对欧洲市场豪华品牌扩容不明显?2018年Model 3与BBA核心竞品合计销量为42万辆,同比-17.8%,2019年前三季度,销量36.8万辆,同比+10.1%。2018年/2019年前三季度,中小型豪车销量达到115/88万辆,同比-13.9%/-4.3%。Model 3上市,并没有带来豪华品牌扩容,主要是欧洲市场Model 3价格较高,例如在德国,Model 3最低价格4.4万欧元/辆,高于奥迪A4/宝马3系/奔驰C级的2.8/2.8/3.4万欧元,导致总销量增长不明显,后续欧洲建厂有望降价提振需求。

3)Model 3国产化对中国豪华品牌市场影响几何?2018年Model 3与BBA核心竞品合计销量为47.3万辆,同比+22.9%,2019年前三季度,销量35.2万辆,同比-0.9%。当前,国产Model 3最低售价已降到30万元以下,实现和BBA同级别车型平价。随着国产Model 3大规模量产,未来稳态年销量有望超过30万辆,推动豪华品牌扩容,与BBA同级别车型年总销量有望超过60万辆。

※ 继续重点推荐特斯拉国产化带来的本地供应链投资机会。特斯拉国产化给国内供应链带来需求和能力的提升。

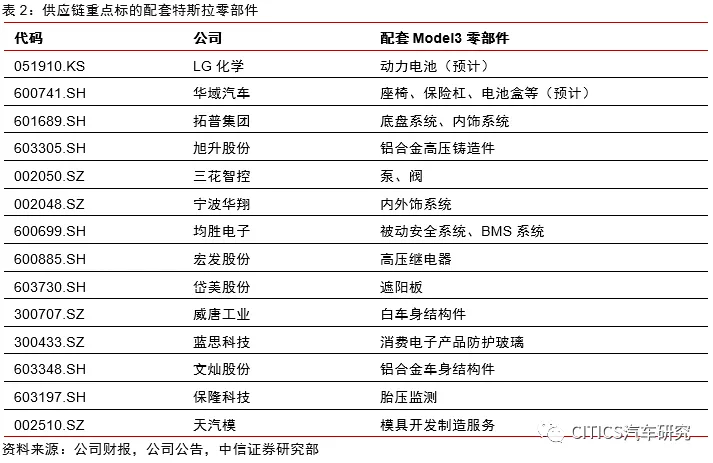

我们将供应链分为直接供应和间接供应,

(一)直接供应链梳理分为三类:

1)技术壁垒高,产品具有领先性,特斯拉供应链上“绕不开”的标的,如三花智控(电子膨胀阀)、宁德时代(电池)、宏发股份(继电器)。

2)虽然产品壁垒没那么高,但是特斯拉边际业绩弹性大,有机会成为最受益特斯拉放量的标的:拓普集团。

3)已经供应的零部件企业:旭升股份(占比最高)、华域汽车(单车价值量较高)、宁波华翔(估值最便宜)、均胜电子(最便宜的汽车电子标的)、岱美股份(单车价值量较高,业绩有望高增长)等。

(二)同时,通过配套LG化学、宁德时代等锂电巨头,间接配套特斯拉、欧洲车企的全球优质供应链,也值得拥有:璞泰来(负极)、新宙邦(电解液)、先导智能(锂电设备)等,建议关注:恩捷股份(隔膜)、科达利(电池外壳)等。

※ 风险因素:软件技术快速更替风险;欧美传统车企正向开发电动平台车型推出导致行业竞争加剧;潜在低概率安全事故发生风险,新能源汽车销量不及预期。

※ 投资策略:特斯拉产品竞争力强,供应链空间大、示范效应强。国产Model Y项目顺利启动,国产Model 3降价超预期、上海工厂爬产进度、交付进度超预期等利好持续催化,继续重点推荐特斯拉供应链,包括:

宁德时代、三花智控、华域汽车、拓普集团、宁波华翔、均胜电子、岱美股份、保隆科技、宏发股份,建议关注:旭升股份;锂电及其上游推荐:璞泰来、新宙邦、当升科技、杉杉股份、先导智能,建议关注:恩捷股份、科达利、星源材质等。

报告正文

引言

特斯拉是全球汽车电动化的领导者,在电动车设计、智能化方面具备全球绝对领先优势。受益于销量持续高增、中国本土化进度超预期等,公司股价近期屡创新高。作为本系列报告的第5篇,本文将从Model 3对豪华品牌市场扩容看特斯拉的领先性。

特斯拉中国版Model 3降价后,从终端渠道调研来看,订单量大增,未来特斯拉带来的不仅是竞品车型的需求替代,也会带来购车人群的消费升级。预计国产Model 3的降价将带动豪华品牌的整体销量上升。

Model 3:好产品供给创造需求,推动豪华品牌扩容

为了研究Model 3国产化对中国中小型豪车市场的影响,我们以美国和欧洲市场为例,作了对比分析,研究表明:Model 3凭借智能、科技属性,价格平价,有望实现供给创造需求,推动豪华品牌扩容。

Model 3在美国不但没挤占豪车市场,反而推动扩容

Model 3实现“平价”,核心竞品总销量高增。在美国市场上,Model 3与BBA最低价格已经相当(如果进一步考虑购买电动车税收抵免,则Model 3其实比竞品燃油车更便宜)。2018年Model 3与BBA核心竞品合计销量为35.2万辆,同比+78.8%,2019年前三季度,销量24.3万辆,同比+2.5%。凸显Model 3在美国市场上不仅仅抢占了核心竞争品牌的份额,同时也实现了潜在购买人群的“消费升级”。

2018年美国Model 3带动中小型豪车量增明显。美国2018年/2019年前三季度,美国中小型豪车销量达到73.9万辆/49.6万辆,同比+6.9%/-5.9%。分车型看,Model 3销售13.8万辆,受到Model 3带动,中小型豪车销量增长明显。

欧洲Model 3价格略高,豪华品牌增长不明显

Model 3价格竞争力不强,欧洲增量不明显。在德国,Model 3最低价格4.4万欧元/辆,高于奥迪A4/宝马3系/奔驰C级的2.8/2.8/3.4万欧元。Model 3在欧洲销量增长不明显,同时受到欧洲汽车景气度较低影响(2018年欧洲乘用车销量同比-0.04%,2013年后首次负增长),BBA核心竞品销量仅为38.8万辆,同比-19%。

2018年Model 3与BBA核心竞品合计销量为42万辆,同比-17.8%,2019年前三季度,销量36.8万辆,同比+10.1%。未来随着特斯拉德国工厂建成,欧洲Model 3价格必然进一步下降,有望带动欧洲核心竞品销量高增。

欧洲2018年/2019年前三季度,中小型豪车销量达到115万辆/88万辆,同比-13.9%/ -4.3%。

降价后,预计中国Model 3将提升中小型豪车销量

降价驱动,中国有望复刻2018年美国模式。2020年1月3日,国产基础版Model 3降价至32.38万元(不含补贴),考虑到当前购车仍可享受2.47万元补贴,最终到手价约为29.9万元。随着Model 3国产版价格下降,Model 3低配版本与主要竞品车型价格基本一致。

2018年Model 3与BBA核心竞品合计销量为47.3万辆,同比+22.9%,2019年前三季度,销量35.2万辆,同比-0.9%。2019年Model 3平均月销量4000辆左右,随着国产Model 3降价至补贴后29.9万元,我们预计2020年国产Model 3将带动中小型豪车销量增长15万辆左右。我们预计未来中国Model 3将复刻美国Model 3与BBA核心竞品的销量历史,带动销量高增长。

预计2020年Model 3将带动中国中小型豪车销量高增。中国2018年/2019年前三季度,中小型豪车销量达到117万辆/83.8万辆,同比+17.1%/-3.6%。BBA核心竞品份额将有所下降,但整体中小型豪车需求将会高增。

继续重点推荐特斯拉供应链的投资机会

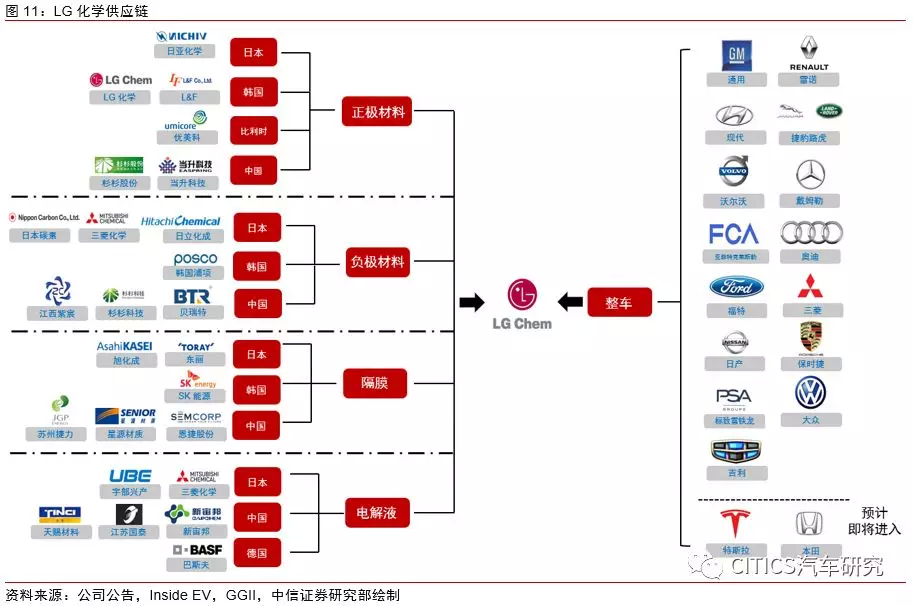

特斯拉2020年底零部件国产化率将达100%,本土供应链最受益。特斯拉官方表示:目前中国工厂生产Model 3的零部件国产化率为30%,预计2020年底将实现零部件100%国产化(从海外供应商的中国工厂采购也属于国产化)。特斯拉产销快速爬坡,2020年全球销量有望超过60万辆,同比增长超过+60%,预计将直接提振供应链景气度。供应链标的包括:整车国产化零部件、电池供应商LG化学供应链。

依托中国成熟、高效的零部件供应链体系,大量零部件料将国产化、本地化供应。其中:预计旭升股份、拓普集团、三花智控、宁波华翔、华域汽车、岱美股份等单车价值量较大。

预计LG化学中国工厂将带来本地电池材料供应链弹性。我们测算,目前星源材质(隔膜)、新宙邦(电解液)配套LG化学业务占比较高,而恩捷股份(隔膜)、璞泰来(负极)虽然目前占比较低,但后续受LG化学需求拉动弹性预计较高。其中给特斯拉配套的LG化学21700电池供应商有恩捷股份、天赐材料、科达利等。

风险因素

(1)软件技术快速更替与专利风险;

(2)欧美传统车企正向开发电动平台车型推出导致行业竞争加剧;

(3)潜在低概率安全事故发生风险。

投资建议

特斯拉产品竞争力强,供应链空间大、示范效应强。国产Model Y项目顺利启动,国产Model 3降价超预期、上海工厂爬产进度、交付进度超预期等利好持续催化,继续重点推荐特斯拉供应链,包括:宁德时代、三花智控、华域汽车、拓普集团、宁波华翔、均胜电子、岱美股份、宏发股份,关注:旭升股份;锂电及其上游推荐:璞泰来、先导智能、新宙邦、当升科技、杉杉股份,关注:恩捷股份、科达利、星源材质等。

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP