新股解读︱2020年教育股新股的上车机会:建桥教育(01525)

上海最大的民办高等教育机构,建桥教育(01525)上市之路终于落下尾声,不出意外,该公司将成为2020年港股上市的第一只教育股。

智通财经APP了解到,12月29日,建桥教育通过了港交所聆讯,紧接着31日发布了全球发售文件,招股日期为2019.12.31 —2020.1.9,最高招股价7.73港元,交易门槛不高,每手500股,集资最多为7.73亿元,最高市值近31亿港元。

2019年刚刚过去,但这一年政府出台了很多教育政策文件,其中关于高教及职教文件最多,方向性很明确,即鼓励及扶持高教和职教板块。由于政策指引,2019年,10家登陆港股的教育公司中有7家是高等及职业教育,就回报率而言,投资者平均持股收益超过25%,其中中汇集团(00382)及科培教育(01890)持股收益超过50%。

那么,作为2020年的第一只高教新股,建桥教育是否有投资机会呢?

内生增长强劲

建桥教育最早可追溯到1999年,当时由周星增和第三方人士利用个人资金成立了建桥投资,而建桥投资于2000年作为举办者投资了提供专科层次高等职业教育的上海建桥职业技术学院,2005年,建桥职业技术学院转型为提供本科及高等职业教育,并更名为建桥学院。

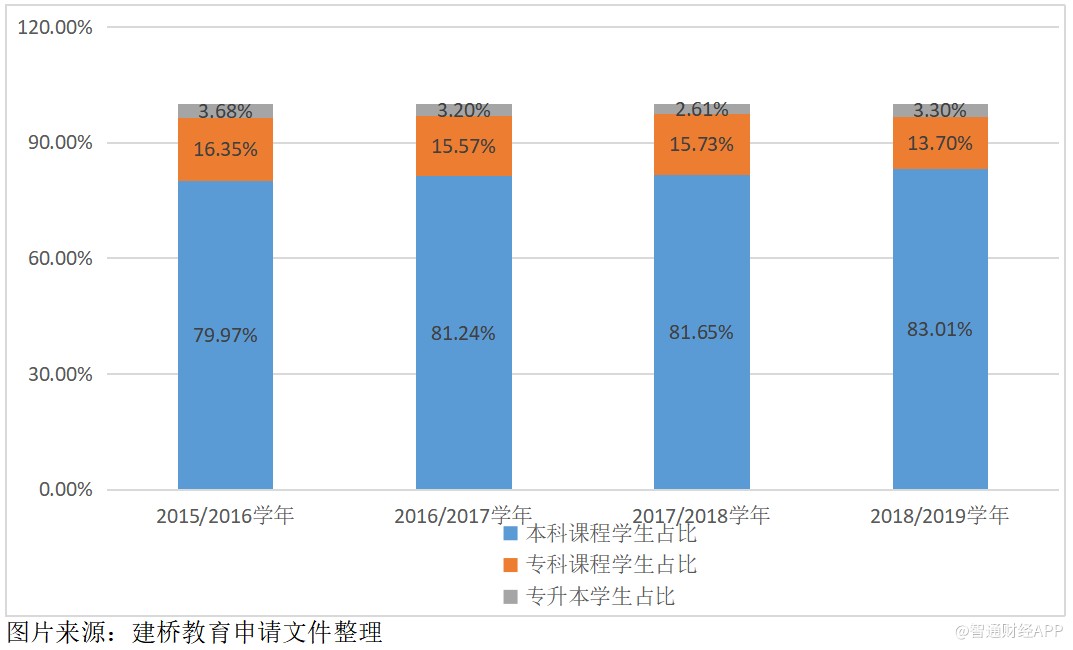

建桥学院作为建桥教育的运营主体,主要向学生提供专注于应用技术的教育,包含本科课程、专科课程以及专升本项目,核心为本科项目,按照2018/2019学年学生人数算,本科项目学生人数占比83%,其次为专科项目,学生人数占比13.7%。

截至2019年9月30日,在专业课程方面,本科课程有54门专业方向,包括工商管理、金融工程以及宝石材料工艺学等,其中宝石材料工艺学为该学院非常热门的课程,根据披露,截止2019年9月,以学生人数算,建桥拥有中国最大的珠宝学院。而专科课程有额外13门专业方向,包括机电一体化、航空服务及护理等。

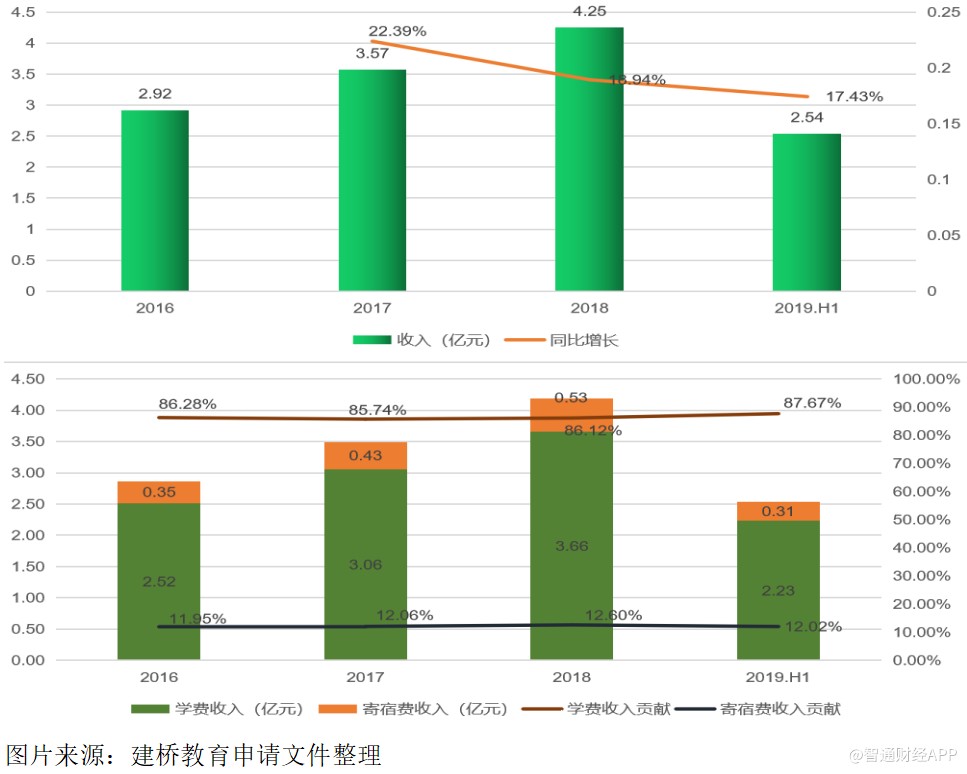

和港股上市的大多数高教公司一样,建桥教育上市之前没有收购过其他学校,但该公司内生增长强劲,近三年收入复合增长率达20.64%,普遍高于其他高教公司。比如中教控股(00839)上市前由三家学校运营,收入复合增长率仅单位数,民生教育(01569)上市前由四所学校运营,收入复合增长率也为单位数。

具体来看,建桥的学费及寄宿费近三年复合增长率分别为20.5%及24.2%,学费及寄宿费的往年收入贡献较为稳定,其中核心为学费,2019年上半年收入贡献87.69%。

学费及寄宿费的收入来源均是学生,2019/2020学年,该公司拥有学生人数19857名,近四个学年学生复合增长率为8.56%,远高于行业水平(上海及长三角民办高校近三年学生人数复合增长率分别仅为3.5%和1.4%)。根据披露,建桥学院自2015至2018年亦为长江三角洲前五大民办大学中学生人数增长最迅速的大学。

当然,建桥的学生人数纯内生增长,如果放在港股高教公司(内生增长对比),也是普遍高于其他公司的。该公司的核心课程为本科课程,近三个学年学生复合增长率9.8%,为以下为该公司各课程项目学生占比情况:

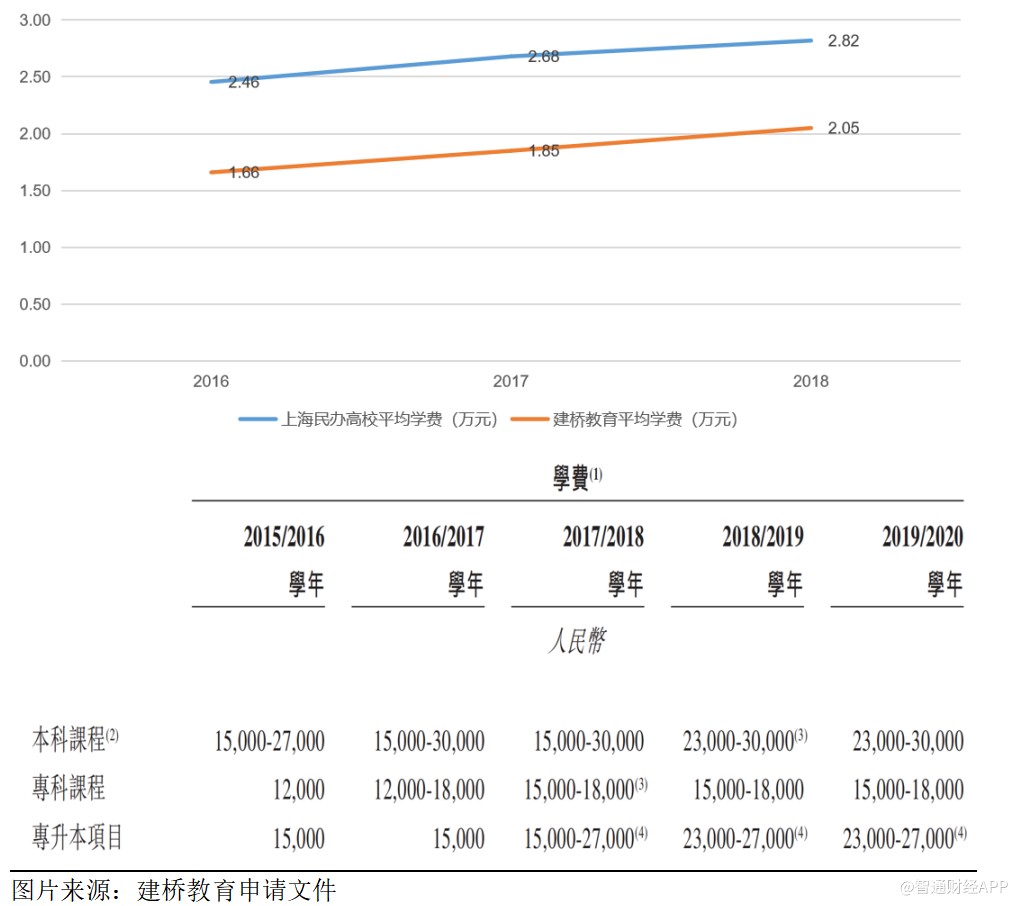

在平均学费上,由于地处上海地区,建桥的整体学费要比其他地区偏高,相对于港股的高教公司来说也要高一些,2018年平均学费为2.05万元/每名,近三年复合增长11.13%。即便如此,该公司的平均学费也比上海(上海的平均学费为2.82万元/每名)民办高教行业低了27.3%,仍具有提价空间。

该校自2015年后便没有提升学费,本科课程的学费区间23000-30000元,专科课程学费区间15000-18000元,专升本课程学费区间23000-27000。根据披露,2019年6月,该公司宣布增加1/4的本科专业平均学费从23000增长至30000元,课程服务方面也会相应的更全面,对比上海同业,提价可接受度仍比较高,这可从该学院于2015年提价50%后仍然在往后数年取得显著学生增长反映出来。

强劲的学生人数增长,以及平均学费较高的可提价空间,使得建桥教育拥有较可观的业绩增长预期。

但考虑到学校的利用率很高了,2018/2019学年,学校的利用率达到了98.9%,需要新建以及收购扩张规模。实际上,该公司现时正在建设临港校区二期工程 ,两幢新宿舍楼已于2019/2020学年开始投入使用,可容纳额外约4000名学生,按未來本科学生新增数目预期计,预期兩年后总学生人数将达約22008名。此次上市,主要基于成长需要,募集资金或更多用于收购扩张。

该公司披露了详细的收购计划,优先考虑华东地区的合适目标学校,特别是长江三角洲,主要为提供专注于应用技术的本科学位课程的大学,合适目标学校的收生人数将至少有5000名,且收入至少为1亿元。2018年,约有50至80间长江三角洲地区的民办高等教育院校符合该公司收购标准,资源还是比较充足的。

建桥有啥优势

建桥教育为何能够实现比同行更为强劲的内生增长,相比于其他高等院校,该公司到底有啥优势呢?

实际上,建桥教育深耕于高等教育多年,已经在上海乃至全国打出了名声,比如在2011年,分别被新华网及中国民办教育协会评选为十大最具社会影响力的民办大学及中国民办高等优秀院校。按学年全日制收生人数算,建桥学院已连续多年是上海最大的民办大学及长江三角洲排名前五的大学。

上海的民办高校集中度(以学生人数计)很高,前五大学校达到50.5%,主要由于进入高校的门槛很高,我国监管部门原则上已经不再批准新建民办本科类院校,成为新进入者最大的障碍。

上海的民办高教市场仍存在较大的上升空间,以2018年收益计,上海的民办高教参透率4.3%,而从整体长三角及全国范围看,民办高教参透率都超过了10%,在高门槛下,龙头高教有望受惠,而前五大中,建桥稳居行业第一。而且从就业率上看,上海由于地理位置优势,就业率比全国高很多。

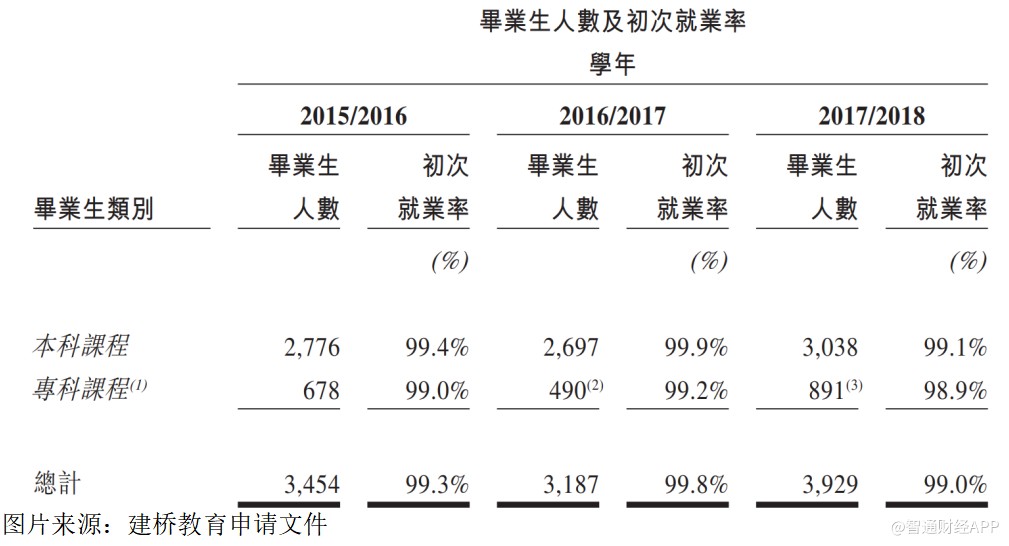

然而,建桥的就业率相比于上海地区还要高,2018年初次就业率达到99%,其中,珠宝学院的就业率高达100%,远高于上海及长三角其他同行,以下为建桥近三个学年本科技及专科就业率情况:

智通财经APP了解到,建桥高就业率和校企合作密切相关,于过往记录,该公司与中国约111家企业维持合作关系,并透过校企合作项目,发展应用专业、课程以及建立实验室、实习培训基地及科研平台。该公司目前在校园有两个教育部批准的产教融合创新基地,参与企业比如中兴通讯(00763)。

实际上,在2015年,建桥就获教育部选定与全国其他24所大学一同参与教育部-中兴通讯ICT产教融合创新基地项目,2016年再获教育部纳入“互联网+中国制造2025”产教融合促进计划的试点学校之一,为上海唯一入选学校。被教育部充分认可,这些都是该公司实力的证明。

此外,该公司的师资力量雄厚,硕士学位以上教师占比近80%,其中董事长周星增拥有超过28年的教育行业经验,学院院长朱瑞庭拥有超过20年的教育及科研经验。该公司于2017/2018年的师生比为1:15,普遍低于同行以及港股上市的高教公司,可见该公司对高质量的教学要求更为严格。

同时,该公司也在积极和多家国际院校合作,合作对象包括日本京都情报大学、美国纽约梅西学院及德国慕尼黑应用语音大学等,这对于想要出国及海外求学的学生而言还是具有很大诱惑力的。

收益率值得期待

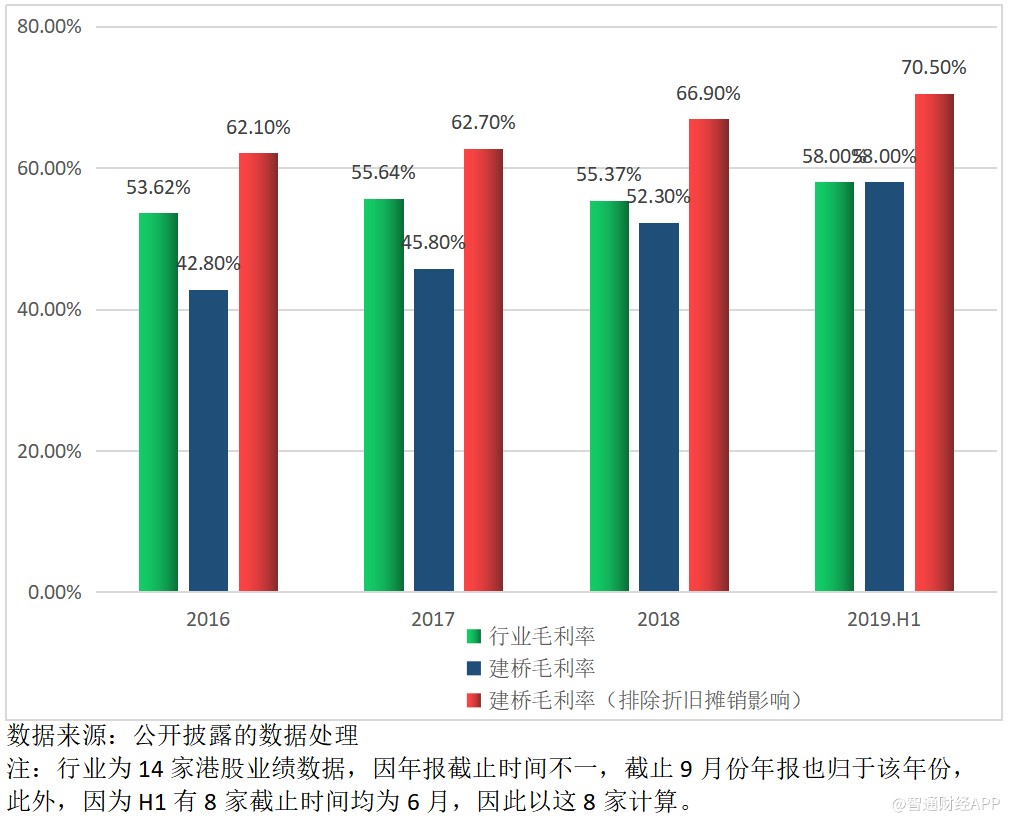

建桥教育的盈利能力持续提升,2019年上半年,该公司的毛利率为58%,相比于2016年提升了15.2个百分点,股东经调整净利率为35.5%,较2016年提升了31.1个百分点。

该公司为改善收生能力及基础设施,于2015年9月搬迁至新校区,产生了较大的搬迁费用以及其他额外费用,对毛利及净利产生了一定影响,而新校区两期工程建设完结后,影响逐渐消失。智通财经APP整理了港股上市的14家高教公司,2019年上半年行业平均毛利率和建桥基本一致。

但建桥新建校区产生较大的折旧及摊销费用,相比于港股高教的收购扩张而言,影响要大得多,若扣除折旧摊销影响,2019年上半年,该公司毛利率为70.5%,远高于行业,且从往年看,也比行业要高很多。

2019年上半年,该公司经调整的EBITDA(可持续经营利润)为1.46亿元,EBITDA率达57.44%,相比于2016年提升了15.51个百分点,且该指标高于部分港股同行,比如港股市值龙头中教控股2019财年为51.57%,宇华教育为44.63%。

不过投资者可能会担忧建桥的资产负债情况,实际上,该公司资产负债率比较高主要是学费产生递延收入以及新校区工程带来的较大的其他应付费用的影响。若算有息银行借贷水平,2019年上半年,该公司的有息负债率为40%,常年保持稳定,此次上市募集最多7.73亿港元,有息负债水平将降至30%左右。

综上看来,建桥教育拥有强劲的内生增长,学生人数以及平均学费拥有较大的可提升空间,学院行业地位高,和超过100家企业有合作,就业率近乎100%,有地理位置优势,吸引力强,具有较大的成长预期,而且该公司盈利能力持续提升。此次募资旨在收购扩张,满足成长需求,上市后收益率值得期待。

扫码下载智通APP

扫码下载智通APP