内地、香港和美国商业地产市场价值还有多大提升空间?

本文来自微信公众号“地产豪声音”,作者:华创地产研究团队。

要 点

一般而言,商业地产的估值方法分为四类:FCFF折现、NOI/Cap rate、PFFO和PE。在本文中,我们通过对后三类估值方法在中国内地、美国和中国香港地区三地市场的实证运用进行分析,尝试将上述三类估值方法统一成可比PE估值,期望能借鉴用于形成我国商业地产的合理估值区间。经分析发现:1)内地一二线办公/零售Cap rate4.0-6.7%,对应PE 26-44倍;2)美国办公/零售REITS PFFO 10-18倍,对应PE20-36倍;3)港资开发商商业地产业务PE14-19倍、内房龙头26-36倍。同时考虑到:1)内地零售业和GDP增速较国际仍在高位;2)主流房企未来三年可出租面积扩张仍在加速;3)内地龙头集中度提升利于商业地产发展。我们认为我国商业地产将是增量转存量的主要战场之一,并且后续仍有较大的市场发展空间,估算内地商业地产合理PE区间为20-30倍。此外,在全球流动性宽松背景下,预计内地商业地产既能获更高增长,又能受益于资产荒,估值也或能进一步提升。我们维持行业推荐评级,继续推荐:1)商业地产:大悦城(00207)、新城控股,建议关注:龙湖集团(00960)、华润置地(01109)、中国国贸等;此外,继续推荐:2)住宅开发:万科A、保利地产、融创中国(01918)、金地集团、旭辉控股(00884)、中南建设、阳光城、金科股份、荣盛发展、华夏幸福、蓝光发展、首开股份;3)物业管理:招商积余、保利物业(06049)、新大正,建议关注:碧桂园服务(06098)、永升生活服务(01995)、绿城服务(02869)、新城悦服务。

支持评级的要点

1 NOI/Cap rate估值:一二线办公/零售Cap rate4.0-6.7%,对应PE 26-44倍

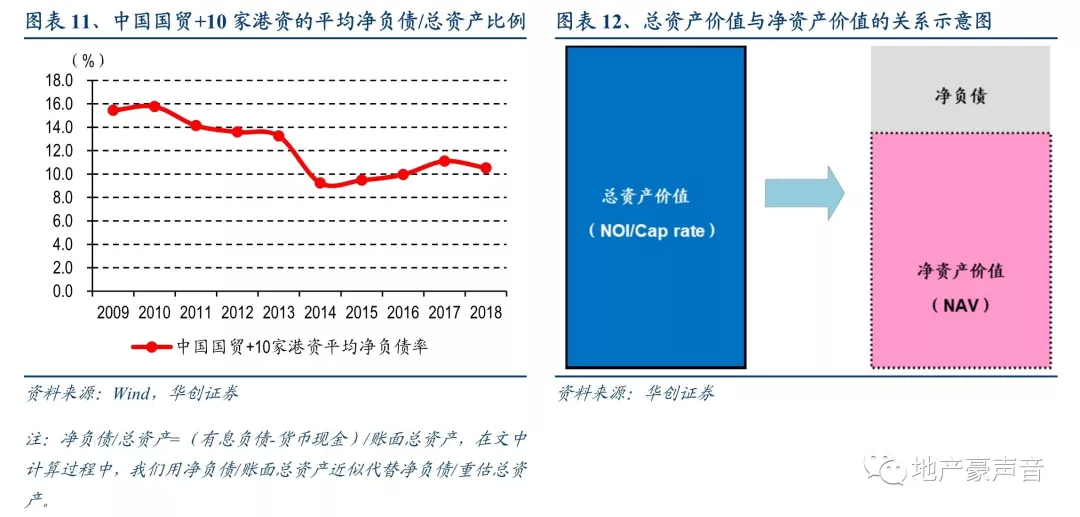

在商业不动产的交易中,通常采用NOI/Cap rate估值法测算商业物业资产价值。我国一二线城市办公/零售物业Cap rate区间分别为4.0-6.5%/4.4-6.7%,对应的P/NOI为15-25倍/15-23倍,鉴于一般项目NOI/净利润约2倍的关系,换算办公/零售物业的资产PE为30-50倍/30-46倍。我们根据中国国贸与10家港资开发商平均净负债/总资产占比约12%,估算剔除净负债影响后办公/零售物业的股权PE为26-44倍/ 26-40倍。此外,在目前全球流动性宽松背景下,优质商业地产的Cap rate将受益于无风险利率和风险溢价的双重下行,而NOI增长来自租金稳定增长,因此商办物业的市场价值仍有提升空间。

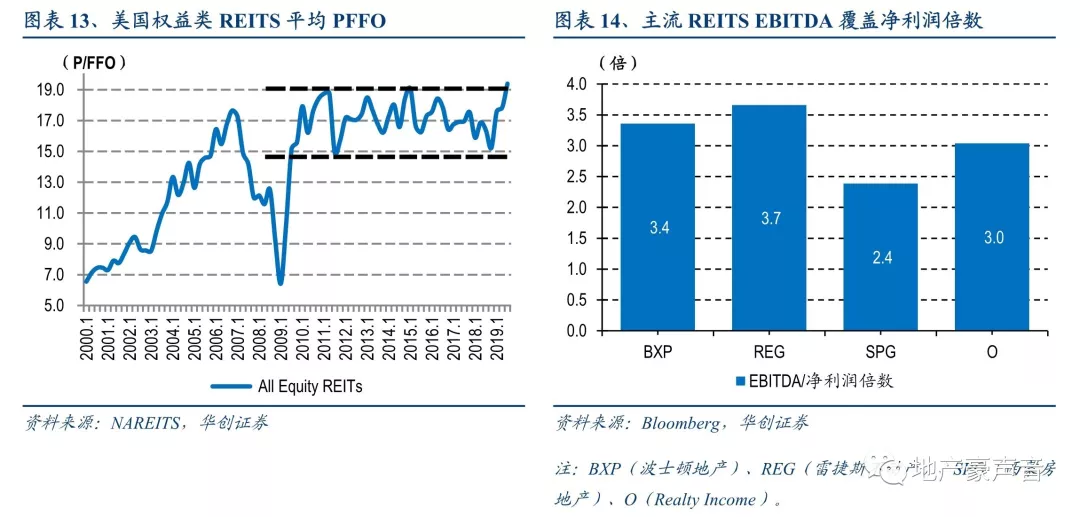

2 美国PFFO估值:美国办公/零售REITS PFFO 10-18倍,对应PE20-36倍

美国权益类REITS平均PFFO为15-19倍,近年办公为14-18倍、零售为10-16倍;鉴于一般项目EBITDA/净利润约2倍的关系,换算办公/零售REITS对应PE20-36倍。而PFFO主要与三因素相关:1)与FFO增速呈强正相关,高速发展期中SPG、BXP和REG的 PFFO从97年3倍提升至07年11-15倍;2)与FFO增速的稳定性相关、并会给予溢价,虽然O目前同店增速仅1.2%、FFO增速13%,但PFFO从97年3倍持续提升至19年24倍;3)与10Y国债收益率强负相关,显示REITS的类固收属性。公司来看,龙头BXP/SPG/REG较板块估值溢价分别达61%/41%/36%,源于龙头经营效率高和集中度高。

3 港资PE估值:香港开发商整体核心PE13-19倍,商业地产对应PE14-19倍

港资股中,开发商如新鸿基、恒隆和太古等核心PE(剔公允价值变动后)为13-19倍,商业地产业绩占比不同会造成估值差异。其中,港资商业地产业务对应PE为14-19倍,估值相对美国较低的原因在于:1)住宅销售规模较小、波动较大,难以支撑持有型业务扩张;2)低负债(净负债率20%)、高分红(分红比例50-60%)导致重资产性质的商业地产扩张较慢;3)港资在营物业多在香港,而中国香港零售业和经济增速早已越过成长期,同期探索内地物业的发展亦较缓慢;因此地区特性和业绩波动成为主要压制估值因素。

4 内房PE估值:内房龙头整体核心PE10-12倍,商业地产对应PE26-36倍

内房股中,开发商如华润置地和龙湖集团的核心PE为10-12倍。其中,商业地产业务对应PE为26-36倍,估值较港资高的原因在于保持高品质运营之下仍能实现面积高速扩张,并且内地社零总额增速仍远快于美国和中国香港,显示行业空间仍较大。我们统计2018-2021E平均商业面积增速较强的房企:新城31%/华润22%/龙湖22%/大悦城22%/宝龙12%;2013-2018租金CAGR:新城140%(FY15-18)/龙湖42%/宝龙26%/华润20%/大悦城15%;2013-2018面积CAGR:新城42%/华润34%/龙湖31%/大悦城15%/宝龙12%。

5 风险提示:社零增速超预期下行以及流动性宽松不及预期。

前言

商业地产作为房地产行业存量市场的一大主力,在未来增量市场向存量市场过度的过程中,预计后续将有一大部分资金将逐步从住宅开发业务转移到商业地产经营业务当中,后续无论从资产配置还是从行业发展的角度来看,商业地产对房地产行业的重要性都在逐步提升,而考虑到我国城镇化率、二三产业占比、人均商业地产面积,人均可支配收入、行业集中度等等相关指标仍均有较大提升空间,因而预计我国商业地产市场发展空间广阔。

近几年中,市场对于商业地产的重视程度逐步提升,一方面,国内资本涉足商业地产经营的案例在逐步增加,而另一方面,国外资金选择中国购买一二线核心资产的案例也在爆发式增长。透过现象看本质,我们认为未来几年中商业地产将逐步进入加速发展阶段,主要源于:1)商业地产租金回报率的逐步提升;2)商业地产金融化时代的逐步到来;3)全球性流动宽松周期再一次开启。

我们之前在《商业地产行业深度报告系列之一:优质商业地产受益资产荒,流动性宽松驱动价值重估》中探讨了流动性宽松的环境中,商业地产价值持续凸显。本文作为该系列研究报告的第二篇,主要讨论商业地产(零售地产与办公楼)的估值方法。一般而言,商业地产的估值方法分为四类:FCFF折现、NOI/Cap rate、PFFO和PE。在本文中,我们通过对后三类估值方法在中国内地、美国和中国香港地区三地市场的实证运用进行分析,尝试将上述三类估值方法统一成可比PE估值,期望能借鉴用于形成我国商业地产的合理估值区间。

一、基本运营指标:绝对值口径FFO<NOI<EBITDA,但三者差距不大

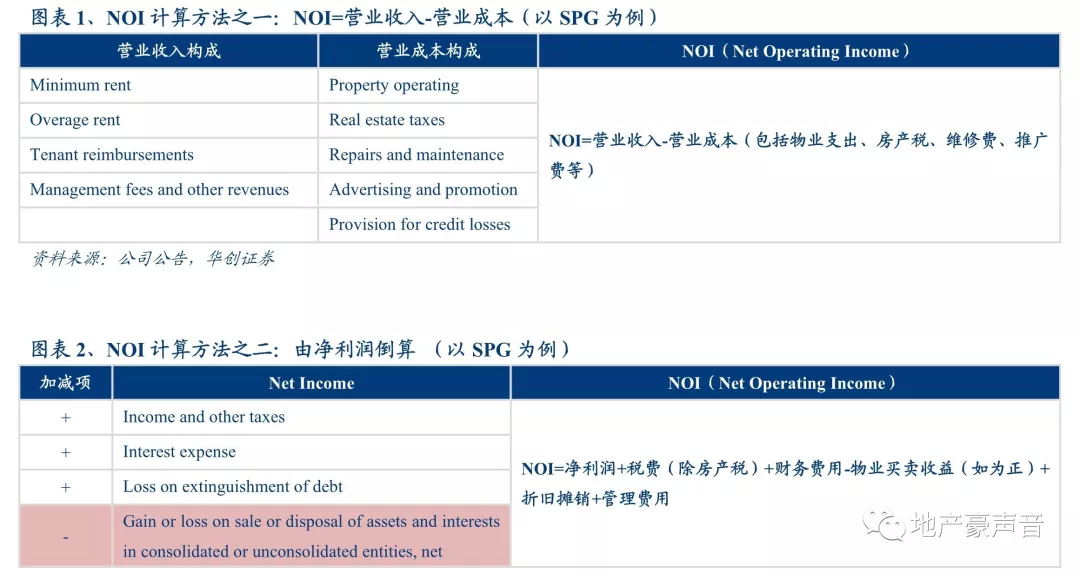

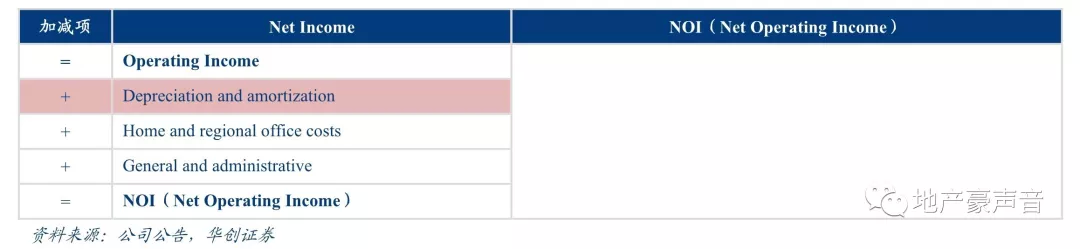

NOI(Net Operating Income)不是一个官方会计指标,但一般持有型物业运营公司会用NOI=营业收入-运营成本来结算。以美国零售地产龙头SPG(Simon Property)为例,营业收入=租金+租户补偿收入+管理费;营业成本=物业支出+房产税+维修费+推广费+信贷损失拨备,其中营业成本不包括折旧摊销、财务费用和管理费用,并且也不包括物业买卖收益。NOI也可以近似认为与EBITDA类似,后者可能会包括一些营业外收入和非运营支出。

FFO(Funds from Operations)也不是GAAP会计指标,是由NAREIT(美国房地产信托投资协会,National Association of Real Estate Investment Trusts)于1991年10月定义,2003年1月美国证监会通过法案允许REITs在财务报表中使用这一统一指标。FFO主要指营运现金流,可以简单认为 FFO =GAAP净收入-从房地产出售中的资本利得+房地产折旧费用;定义与NOI类似,也是用于衡量持有型物业经营成果的指标。

但FFO较NOI更纯粹,比如FFO中可加回的折旧摊销费用不包括与不动产经营相关的无形资产,不包括在土地租约上经营的不动产,也不包括承租人使用权资产摊销;FFO中可以根据情况加回减值准备(Treatment of Impairment Write-Downs)。并且,FFO中并不加回税费、财务费用和管理费用等。从计算结果而言,FFO和NOI的差别不大。此外,由于REITS是基于FFO进行分红,即FFO Payout Ratio;因此FFO是一个非会计类的重要指标。

综上,NOI、FFO的计算结果均与EBITDA相差不大,当然从绝对值口径来看一般FFO<NOI<EBITDA。考虑到国内会计指标的一致性,后续我们会统一用EBITDA代替FFO和NOI来给估值。

二、NOI/Cap rate估值:一二线Cap rate4.0-6.7%,一二线办公/零售物业对应PE 26-44倍

(一)目前我国内地一二线办公/零售Cap rate4.0-6.7%,换算成对应资产PE为 30-50倍

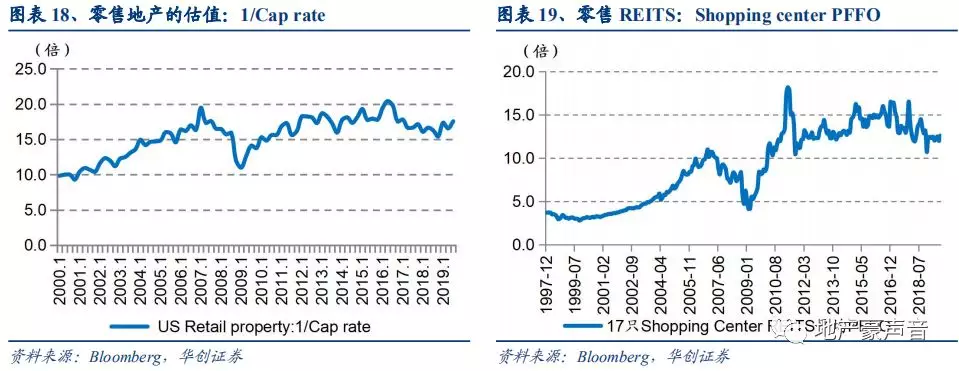

在商业不动产的交易中,资本化率(Cap rate)体现了物业运营净收入(NOI)与价值之间的关系,也就是Cap rate=NOI/Market value,衡量的是投资者对于租金收益回报的要求。商业地产的α来自NOI,一二线城市核心区域的购物中心或办公楼租金会更加稳定;β则来自Cap rate,会受到无风险利率和风险溢价的影响而变化。

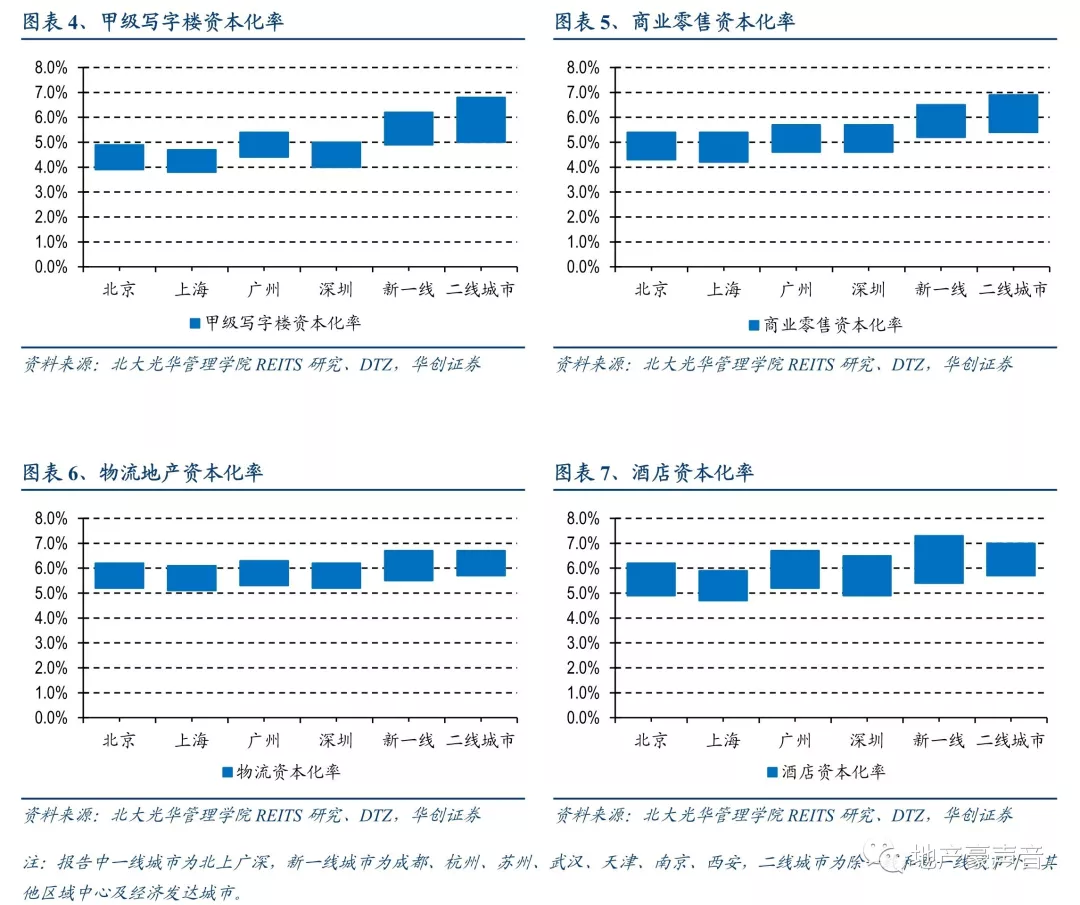

从Cap rate来看,一方面,根据北大光大管理学院的《商业不动产资本化率调查研究》,2018年北上广深商业零售物业资本化率为4.4%-5.6%、甲级写字楼资本化率为4.0-5.0%,也就是说买家愿意以NOI的18-25倍来购买一线城市的办公/零售资产。另一方面,领展房产基金公布旗下所有物业的Cap rate,其中北上广深的5宗零售物业区间为4.25-4.75%,实操中也有所佐证。

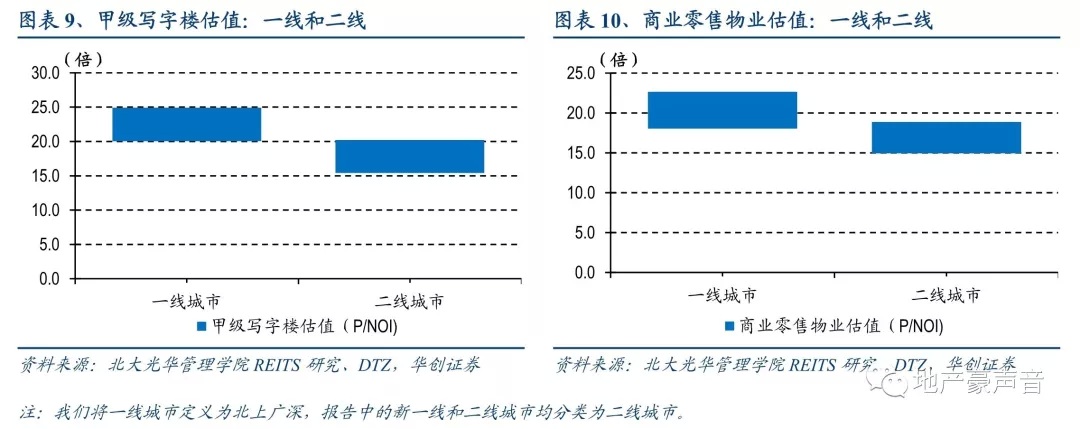

我们可以将1/Cap rate理解为某宗商业地产的资产的估值。总体来看,一二线办公/零售物业的Cap rate区间在4.0-6.7%,对应的P/NOI在15-25倍。而业内经营层面优质办公或零售地产的NOI率约60%,扣折旧摊销前的净利润率约30%,也就是说NOI对应净利润有2倍的关系。那么一二线办公/零售物业对应的资产PE在 30-50倍。

分业态来看,经营状况良好的一线/二线城市办公楼的Cap rate为4.0-5.0%/5.0%-6.5%,其对应的P/NOI分别为20-25倍、15-20倍;对应资产PE估值在30-50倍。而经营状况良好的一线/二线城市商业零售物业的Cap rate为4.4-5.6%/5.3%-6.7%,其对应的P/NOI分别为18-23倍、15-19倍,对应资产的PE估值在30-46倍。

(二)剔除净负债影响后,我国内地一二线办公/零售物业对应股权PE为 26-44倍

考虑到上述估值是不考虑负债状态下的纯资产的重估估值,而一般商业地产开发商(中国国贸+10家港资开发商)的平均净负债/账面总资产比例((有息负债-货币现金)/账面总资产)约12%,并且我们用净负债/总资产近似代替净负债/重估总资产(该值应该略小于12%)。那么剔除净负债约12%的影响之后,一般性,甲级办公楼对应的股权估值约在26-44倍,商业零售物业的股权估值约在26-40倍。

三、美国PFFO估值:美国办公/零售REITS PFFO 10-18倍,龙头享40-60%估值溢价

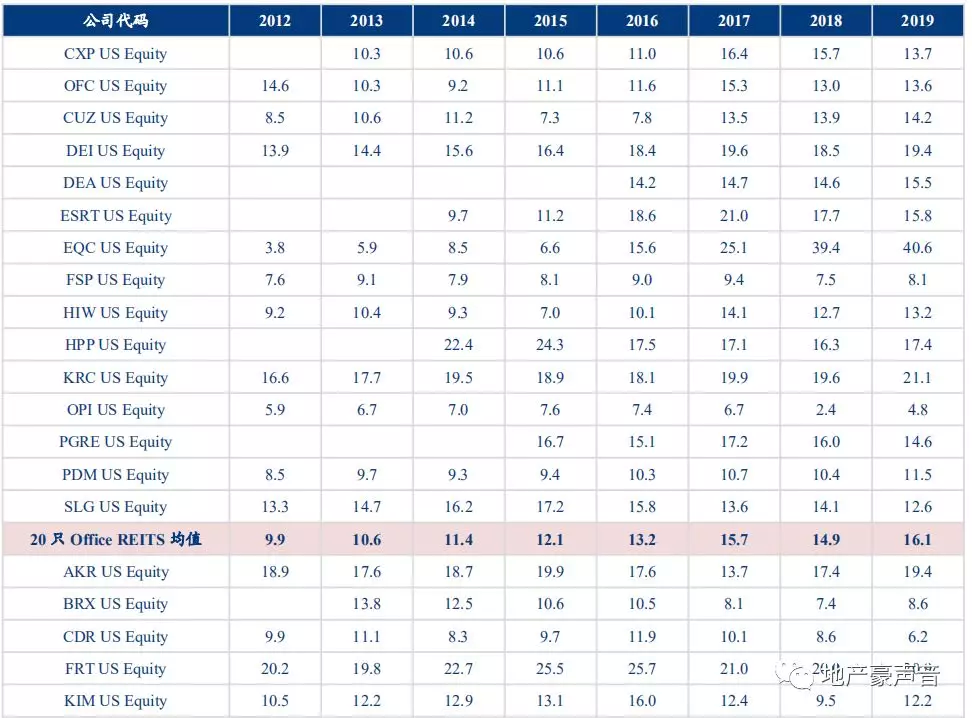

(一)美国权益类REITS PFFO 15-19倍,其中近年办公类14-18倍、零售购物中心类10-16倍

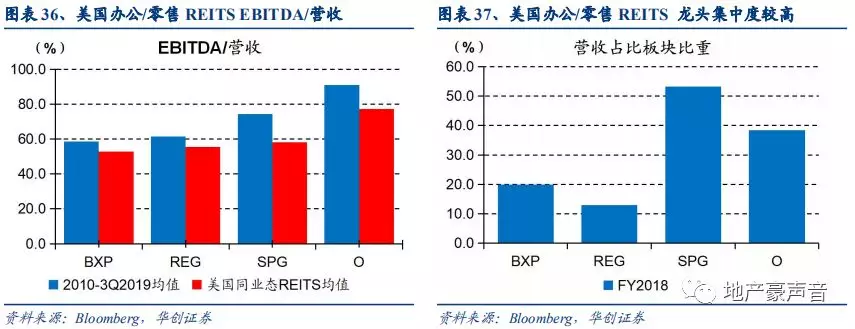

美国REITS必须至少将90%的应纳税收入分配给投资人,分红比例也一般会基于FFO来比较,即FFO Payout Ratio;衡量REITS运营效果的指标是FFO,因此 REITS估值一般会用PFFO来估。上文已经提到,国内优质物业一般运营层面的净利润是EBITDA的一半,因此PFFO的2倍可以认为是对应PE估值。从国外REITS来看,BXP(Boston Property,波士顿地产)、REG(Regency Centers,雷捷斯不动产)、SPG(Simon Property,西蒙房地产)和O(Realty Income)的2011年至今的平均EBITDA/净利润的倍数分别在3.4、3.7、2.4和3.0倍。但是考虑到REITS是公司层面的净利润,并且由于REITS经营过程中物业置换比较常见,所以后续我们还是按照国内PFFO的2倍对应到PE估值层面。

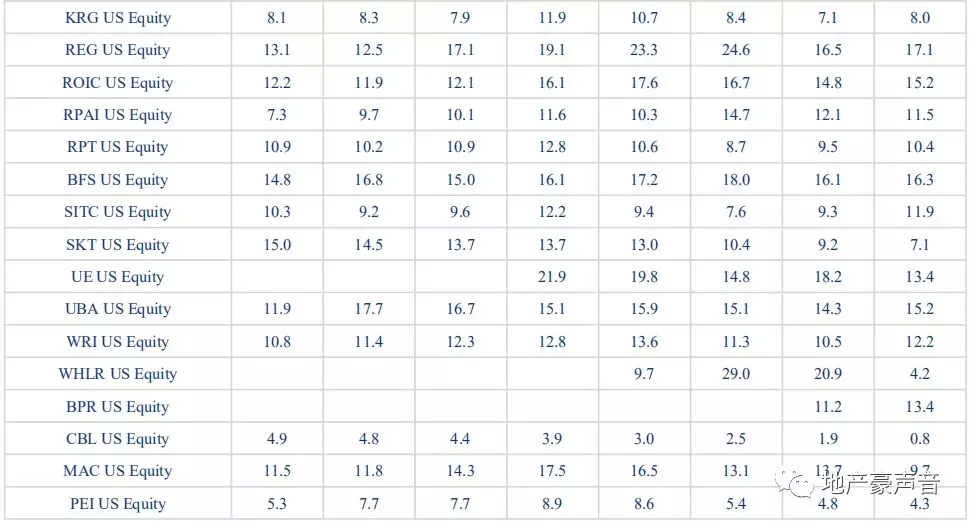

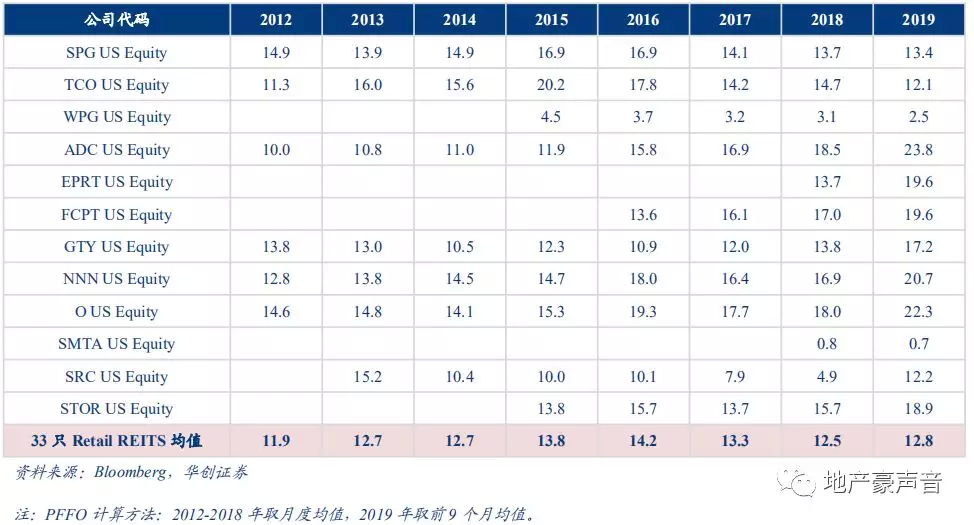

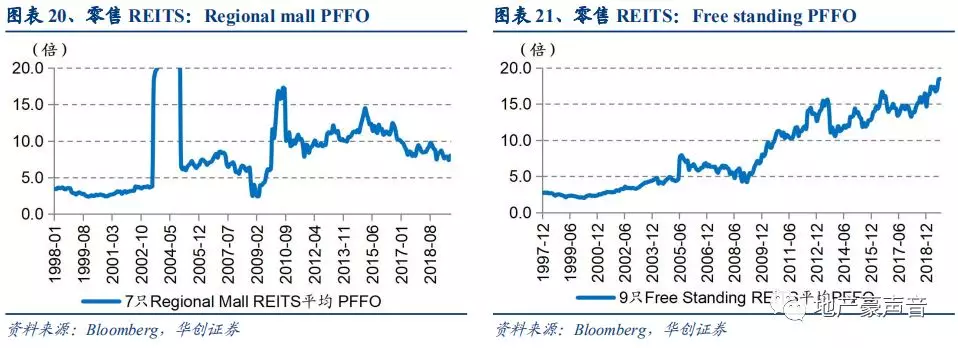

总体来看,金融危机后美国权益类REITS的平均PFFO在15-19倍,但不同业态会存在差异。20只办公楼REITS的平均PFFO从2010年的10倍提升至目前的18倍。33只零售REITS的估值从2010年的10倍最高提升至2016年的16倍,目前由于FFO增速回落导致PFFO回落至12-13倍。

其中,零售REITS又分为三类业态,分别是Shopping center(购物中心:辐射社区和区域,相对体量较小)、Regional mall(购物中心:辐射区域和市内,相对体量较大)和Free standing(零散街铺)。

1、 Free standing由于商铺极度分散,并且零散街铺的业态通常都是日常必选消费,受到经济周期波动的影响更小,因而具有规避风险的属性,估值较高,其PFFO从2010年的10倍左右PFFO提升至目前的18倍。并且从其龙头公司O(Realty Income)来看,金融危机期间FFO增速也仅略负,其业绩稳定性远好于其他零售REITS,因此高估值也与其经营稳定性具有较强相关性。

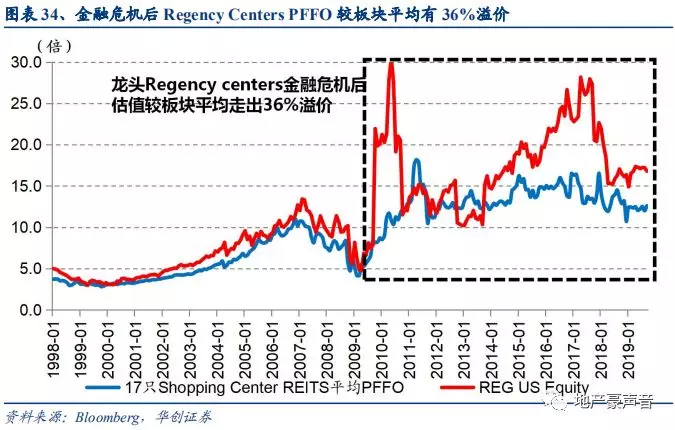

2、 Shopping center*和Regional mall*业态类似于国内的购物中心,两者金融危机后整体估值区间在10-16倍。前者龙头REG(Regency Centers)的PFFO 从2010年的11倍左右最高提升至2017年的28倍;目前由于FFO增速回落因此PFFO回落至18倍,板块中枢在12.5倍。后者龙头SPG(Simon Property)的PFFO从2010年的10倍左右最高提升至2016年的18倍,目前由于FFO增速回落因此PFFO回落至12倍,板块中枢在8倍。

*注:理论上讲Shopping center比Regional mall的规模要小。2018年,Shopping center龙头REG的平均物业GLA为1.2万方,Regional mall龙头SPG的Mall均值为10.5万方。但在国内房企的经营层面并无太大区分,都属于购物中心。

(二)PFFO与FFO增速、FFO稳定性以及国债收益率具有相关性,龙头享有40-60%估值溢价

一方面,从单个REITS来看,PFFO与FFO增速高低、FFO增速稳定性以及10年期国债收益率具有较强相关性。

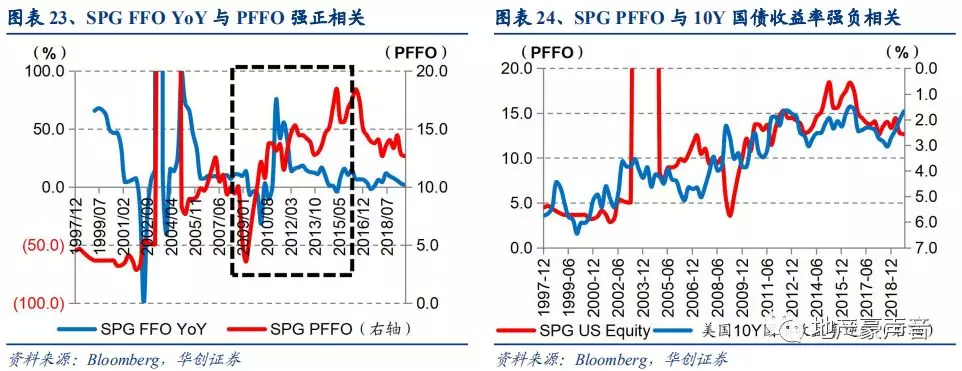

1)FFO增速与PFFO正相关,FFO增速越高、则估值越高。从SPG、BXP和REG来看,其FFO增速和PFFO具有强正相关性,在1997-2007年的高速扩张期,期间FFO增速也较高,其PFFO也从3倍左右提升至11-15倍不等。

2)FFO增速即使不高,但存在穿越周期的相对稳定性,其估值波动也会越小。最典型的例子是O(Realty Income,上文已经提到是Free standing业态)。一方面,O按月度分红,1997年至今FFO Payout Ratio稳定在85%左右,优于行业平均;另一方面, O 2013年至今同店平均增速仅1.2%,2015年至今FFO平均增速13%,但是金融危机期间FFO增速最低点也仅是-2.7%;其PFFO一路从1997年的3倍上升至目前的24倍,稳定的业绩增速给公司带来较强估值溢价。

3)PFFO与10年期国债收益率呈强负相关。也就是说,REITS具有股债双重属性,类固收的性质导致其在无风险利率下降、流动性宽松的背景下,估值能够有所提升。

另一方面,各类业态REITS龙头在金融危机后较板块平均估值溢价40%,其中BXP较板块估值具有61%溢价、SPG 41%、REG 36%、O 20%。从EBITDA占比营收来看,BXP、SPG、REG、O等分别高出板块6-16pct,具有较强的经营能力;并且营收规模占比板块比重在13-53%不等,显示龙头集中度非常强。

因此综合来看,美国办公REITS板块PFFO在金融危机后一路上行至峰值17倍;零售REITS板块的PFFO峰值(仅考虑Shopping center和Regional mall,取均值)在业绩增长期约16倍,目前FFO增速回落导致估值中枢在11倍。龙头具有40%-60%的估值溢价,其中BXP、REG、SPG的PFFO峰值分别在23倍、28倍和 18倍。

四、港资PE估值:港资房企核心PE13-19倍,商业地产PE14-19倍,地区特性与业绩波动压制估值

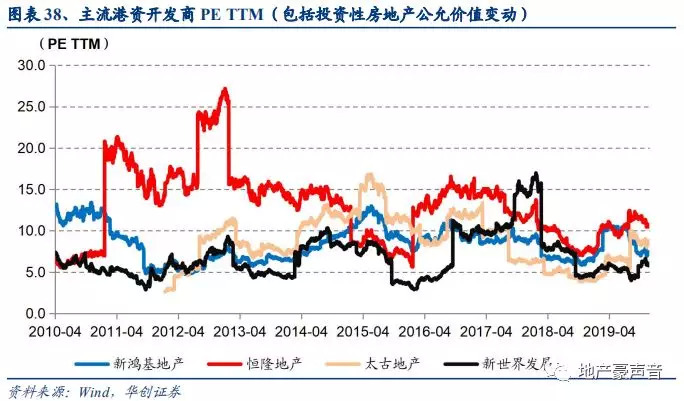

(一)港资核心PE:整体PE为8-10倍,剔除公允后整体核心PE在13-19倍

如果从整体的PE估值来看,如新鸿基、恒隆、太古等一般港资开发商在8-10倍,估值低主要由于公允价值变动增厚业绩。

因此,如果从剔除投资性房地产公允价值变动收益后的业绩对应的整体PE来看,一般港资在13-19倍,其中新鸿基均值13.2倍、恒隆16.8倍、太古19.0倍。由于每个公司的投资性物业营收和业绩占比不同,如新鸿基投资性物业占比较恒隆和太古低一些,导致整体估值有所差异。

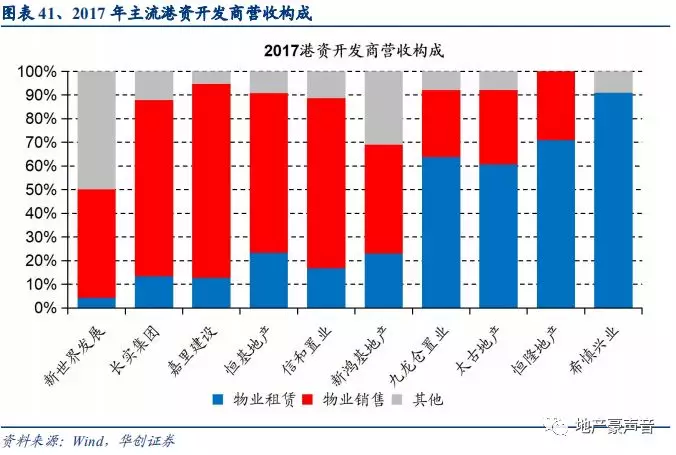

(二)港资商业地产PE:商业物业估值区间14-19倍,业绩波动较大压制估值

港资开发商大多拥有住宅开发和商业运营的混合业务,从业务形式来看更像内地房企,其中具有代表性的包括新鸿基,2018年住宅开发与商业运营收入约2:1;恒隆地产和太古地产的住宅开发业务占比则不太稳定,部分年份很高、部分年份很低,也导致了其业绩波动比较大。

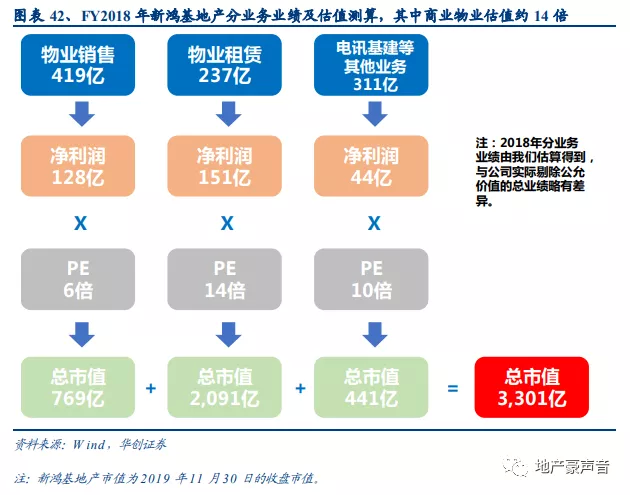

我们以新鸿基为例,对分业务业绩及估值进行分拆。假设其物业销售6倍、电讯和基建等其他业务给予10倍PE(注:物业销售和电讯、基建参考H股同行估值),以目前3,300亿港币左右的市值来看,剔除公允价值后的物业租赁业绩可以达到14倍左右的估值。同样的,太古和恒隆商业物业部分分别可以达到16和19倍左右的估值。

(三)港资商业地产低估值原因:住宅销售规模小、低负债高分红扩张缓慢、香港零售业已越过成长期

目前新鸿基对应估值在14倍,太古地产16倍,恒隆地产19倍。估值较低的原因主要在于:

1、港资开发商住宅销售规模不大、波动较大,难以支撑持有型业务扩张。一方面,2018年香港一二手住宅成交金额分别为2,195亿港币和3,398亿港币,并且同比波动较大;另一方面,2013年至今香港一手房成交金额占比一二手房合计成交额的40%左右,本身市场容量有限。此外,整体商业地产沉淀资金较多,内地房企发展商业多靠住宅回款的一定比例来支撑,而港资房企住宅销售规模有限,限制了商业地产加速扩张。

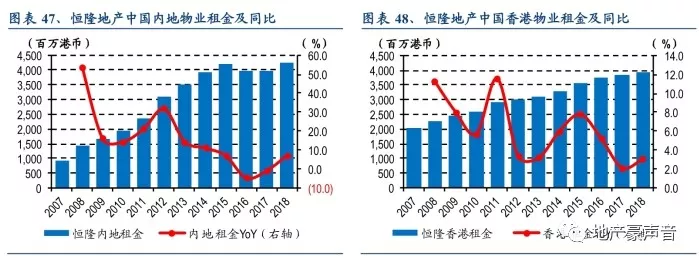

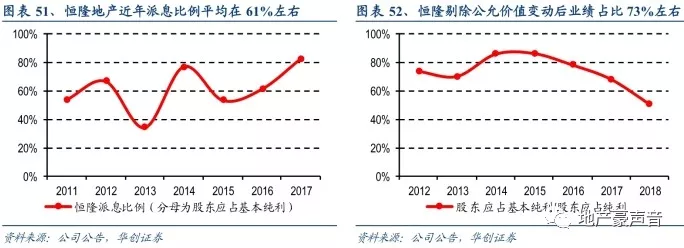

2、低负债、高分红导致商业地产扩张较慢。主流港资开发商净负债率平均在20%左右,处于低位;而派息比例(分母按股东应占基本纯利,剔除公允价值变动损益后)一般比较高,2012年至今恒隆地产平均派息比例61%、太古地产57%、新鸿基45%。

3、香港零售物业稳定、发展空间不大,同期内地零售物业亦发展缓慢。港资零售地产主打高档奢侈品牌、重品质与细节,导致开业周期较长、平均达到4-5年,扩张较慢。同时不乏恒隆之类的港企初进内地,选择了沈阳、无锡等弱二线城市,导致并不能在所有周期中顺利发展;而新鸿基、太古等主要布局一线和强二线,但较慢的扩张速度导致外延式扩张相对较弱。

而从持有型物业本身发展来看,港资房企在内地商业地产体量处于快速发展期,有一定的标杆项目如新鸿基IFC、港汇恒隆广场等;但扩张速度仍相对慢,贡献公司租金占比不大。同时2012年以来香港零售额增速均值在2.8%,行业增长缓慢的背景也导致即使优秀的企业也很难持续大幅跑赢。因此,港资在商业的精细化运营和高端奢侈品牌招商方面是多年沉淀的标杆,但或许商业运营也需在一定程度上考虑扩张速度和产品质量的平衡。

五、内房PE估值:内房龙头核心PE10-12倍,商业物业PE26-36倍,品质化高速扩张是核心竞争力

(一)华润龙湖核心PE10-12倍,商业物业PE26-36倍

内房股中我们选取目前商业体量较大的华润置地和龙湖集团进行分析。从剔除公允价值变动的核心净利润对应的整体PE来看,华润和龙湖对应19年PE在10.2倍和11.6倍。另外,如果对华润和龙湖分业务利润进行拆分,对应商业业绩占比总业绩分别在9%和10%;如果其中住宅业务给予6倍估值的话,那么对应商业业务部分估值可以达到26-36倍,支撑高估值的因素主要在于优异的商业运营能力和快速的面积扩张。

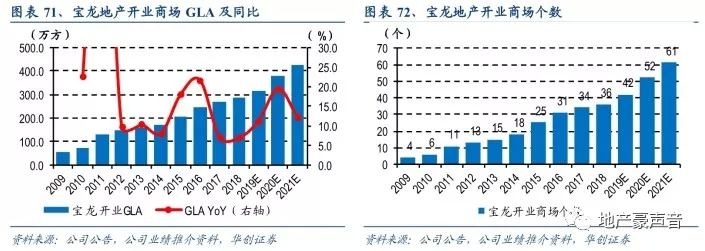

(二)内资主流商业地产开发商仍处于高速发展期,未来三年面积平均增速20%保障租金快增

考虑到商场一般下半年开业,本年开业的商业一般在第二年体现出租金贡献,我们统计了主流扩张型商业地产开发商在2018-2021E的新增可出租面积情况。总体来看,新城控股平均新增面积增速在31%;华润置地和大悦城的平均面积增速在22%,但华润开业计划分布相对均匀;龙湖仅公布2019E的开业面积增速22%,但考虑到过去龙湖的租金和面积增速在所有房企中仅次于新城,后续扩张必然也较快。

我们统计了2013-2018年主流商业地产开发商的租金CAGR和新增面积CAGR。其中新城控股在2015-2018年的租金CAGR140%,面积CAGR42%;华润和龙湖的面积CAGR达到34%和31%,租金CAGR分别达到42%和20%;大悦城的租金和面积CAGR均在15%,考虑到18年末开业3个新的项目,后续租金增速将显著加快。

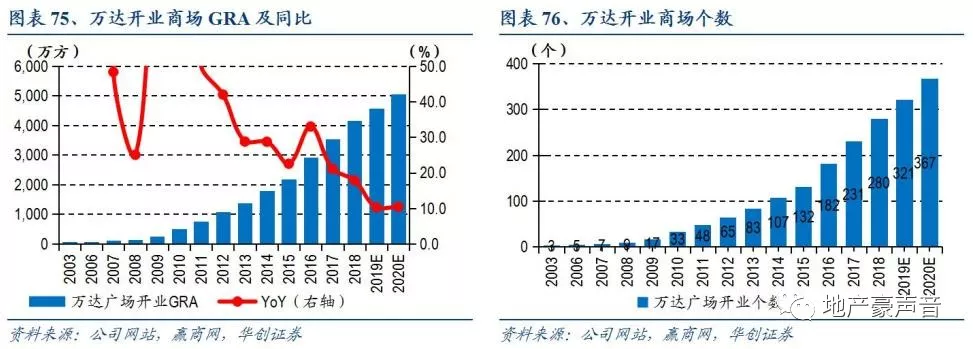

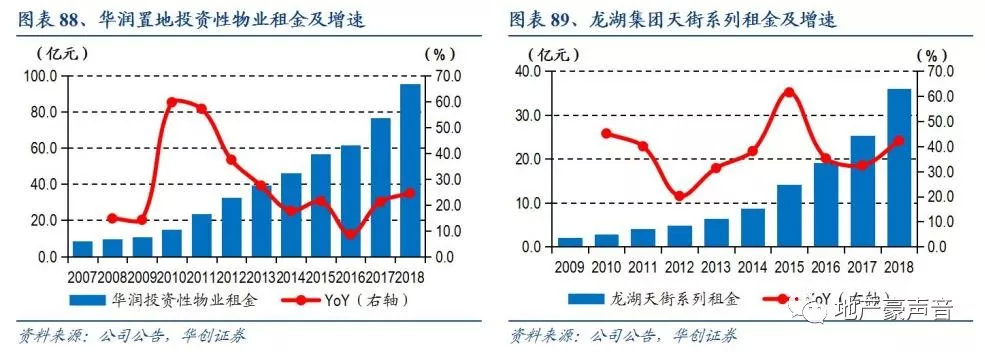

2018年末,华润持有型物业GFA822万方,其中商业GRA(万象城+万象汇+五彩城)456万方、对应34个项目;目前商业在手储备103个项目(包括轻资产),其中股权类预计2021E开业67个项目、对应GRA777万方;并且19-21E每年新增开业8-13个万象城/万象汇,GRA增速平均22%。

2018年末,龙湖商业已开业29个项目,对应GRA296万方,租金36亿元;19E新增开业9个项目,GRA增速22%;考虑到公司目前在手储备70个项目、675万方,预计2020年及以后开业增速也较快。

大悦城在2020-2021EGLA增速分别为17%和37%,通过运用商业+产业+住宅的协同拿地效应,商业面积扩张较以前年度显著加速。

宝龙2019-2021E商场GLA平均增速14%,2013-2018年的面积CAGR在12%、租金CAGR在26%,后续租金增速或仍快于面积增速。

新城控股2019-2021E的商场GLA增速分别为47%、53%和19%(2021E开业120座);公司另外有承诺19/20/21年租管费收入不低于40/60/90亿元,整体租金增速仍处于较高水平。

中海2018年末持有投资性物业409万方,储备面积547万方;租金收入40.9亿港币,其中主要是写字楼(国内最大的单一业权写字楼发展商),包括少量商业(环宇荟)和酒店。

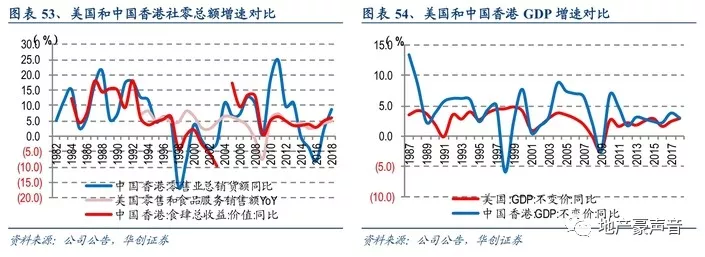

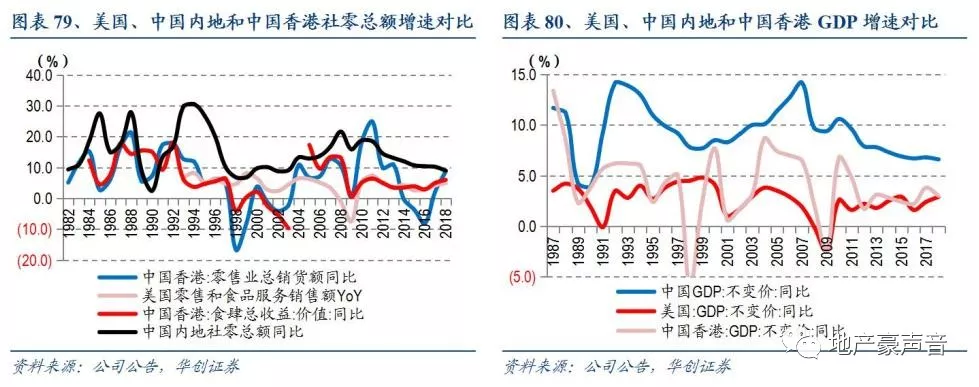

此外,从市场空间来看,中国内地零售和办公行业整体空间仍相对国际较大。一方面,零售与社零总额相关性较强,11M2019中国内地的社零总额增速达到8.0%,较2018年下降0.98pct;但相比美国近10年零售食品服务额增速均值3.3%、中国香港的食肆收益总额增速均值4.2%(零售总额增速均值6.3%,存在大陆游客购买影响)仍相对较强。另一方面,办公业态与经济相关性较强,中国内地目前GDP增速仍在6%,较美国、中国香港的2-3%仍处于较高位置。

六、投资建议:商业地产迎机遇,存量经营估值优,维持行业推荐评级

一般而言,商业地产的估值方法分为四类:FCFF折现、NOI/Cap rate、PFFO和PE。在本文中,我们通过对后三类估值方法在中国内地、美国和中国香港地区三地市场的实证运用进行分析,尝试将上述三类估值方法统一成可比PE估值,期望能借鉴用于形成我国商业地产的合理估值区间。经分析发现:1)内地一二线办公/零售Cap rate4.0-6.7%,对应PE 26-44倍;2)美国办公/零售REITS PFFO 10-18倍,对应PE20-36倍;3)港资开发商商业地产业务PE14-19倍、内房龙头26-36倍。同时考虑到:1)内地零售业和GDP增速较国际仍在高位;2)主流房企未来三年可出租面积扩张仍在加速;3)内地龙头集中度提升利于商业地产发展。我们认为内地商业地产将是增量转存量的主要战场之一,并且后续仍有较大的市场发展空间,估算内地商业地产合理PE区间为20-30倍。此外,在全球流动性宽松背景下,预计内地商业地产既能获更高增长,又能受益于资产荒,估值也或能进一步提升。我们维持行业推荐评级,继续推荐:1)商业地产:大悦城、新城控股,建议关注:龙湖集团、华润置地、中国国贸等;此外,继续推荐:2)住宅开发:万科A、保利地产、融创中国、金地集团、旭辉控股、中南建设、阳光城、金科股份、荣盛发展、华夏幸福、蓝光发展、首开股份;3)物业管理:招商积余、保利物业、新大正,建议关注:碧桂园服务、永升生活服务、绿城服务、新城悦服务。

七、风险提示:社零增速超预期下行以及流动性宽松不及预期

附录:2018年主流内资商业地产开发商经营情况

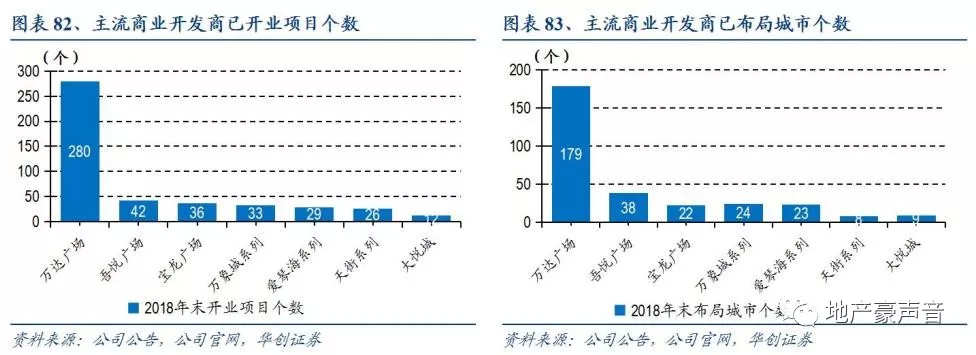

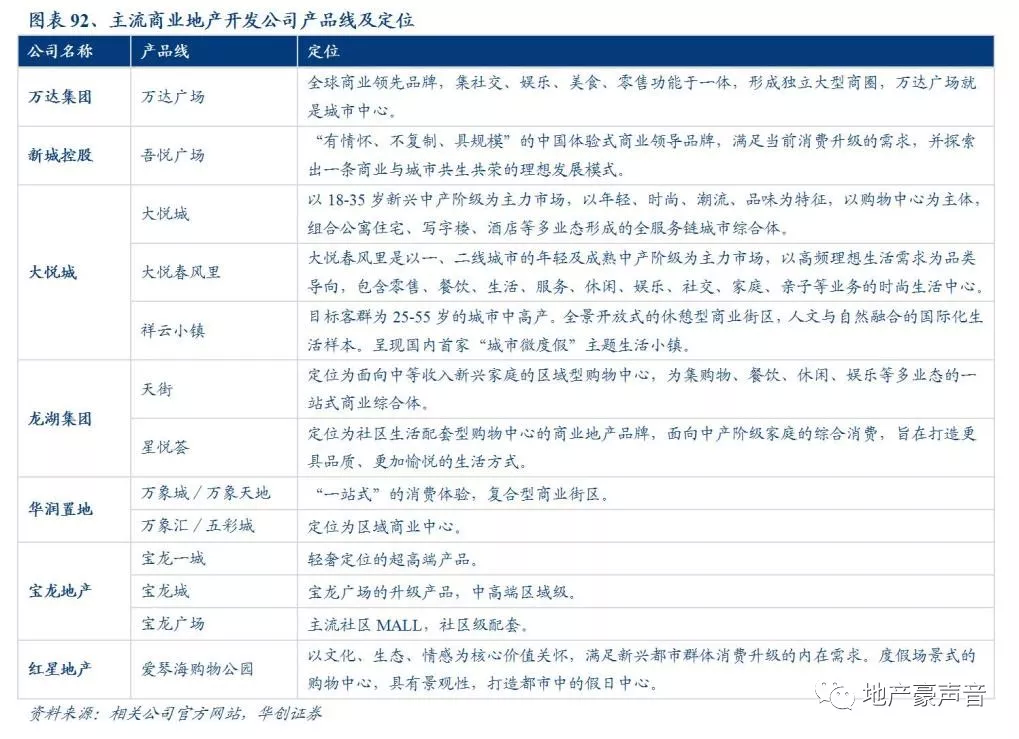

目前万达规模具有绝对优势,2018年末全国万达广场和万达茂已开业280个,其余龙头开业项目个数基本在30-40个。万达已开业项目布局179个城市,万象城系列、大悦城和天街系列分别布局24个、9个和8个城市。

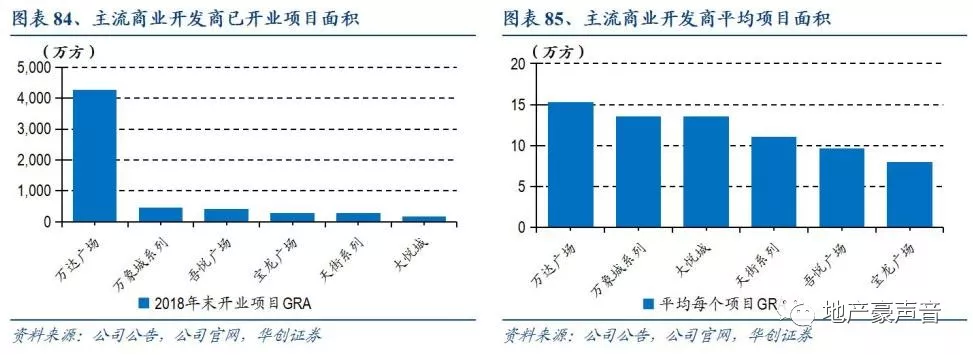

2018年末万达开业项目商业面积合计4,274万方,万象城系列、天街系列和大悦城分别为448、288和163万方。单个项目GRA来看,万达最高、达到15.3万方,华润和大悦城在13.6万方,龙湖11.1万方。

租金方面,2018年万达实现328.8亿元,平均每个项目租金1.2亿元;华润、龙湖和大悦城分别为57.5、35.0和26.0亿元,其中大悦城单个项目租金最高、为2.2亿元。

注:1、万达和大悦城统计均包括轻资产项目。万达轻资产战略见到效果,2018年开业的49个万达广场中,轻资产已达19个。从2019年起,开业的轻资产广场超过一半,以后占比越来越高,也许几年以后开业项目全部都是轻资产。大悦城目前开业2个轻资产项目(天津和昆明)。2、面积口径:万达、龙湖、华润为GRA,大悦城、新城、宝龙为GLA。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP