中金多角度解读11月经济数据:短期增长企稳回升态势或有望持续

本文来自微信公众号“中金宏观” ,作者易峘,袁越,梁红。

国家统计局公布的数据显示,11月工业增加值同比增速明显回升至6.2%,明显高于市场预期的5.0%。11月社会消费品零售总额名义同比增速回升至8.0%,但主要由通胀上升推动,消费量增长持平于上月的4.9%。剔除汽车,11月社零同比增速从8.3%加快至9.1%。1-11月累计名义固定资产投资(FAI)同比增速持平于5.2%。11月单月名义FAI同比增速从10月的3.4%上升至5.2%,我们认为,短期增长企稳回升的态势或有望持续。

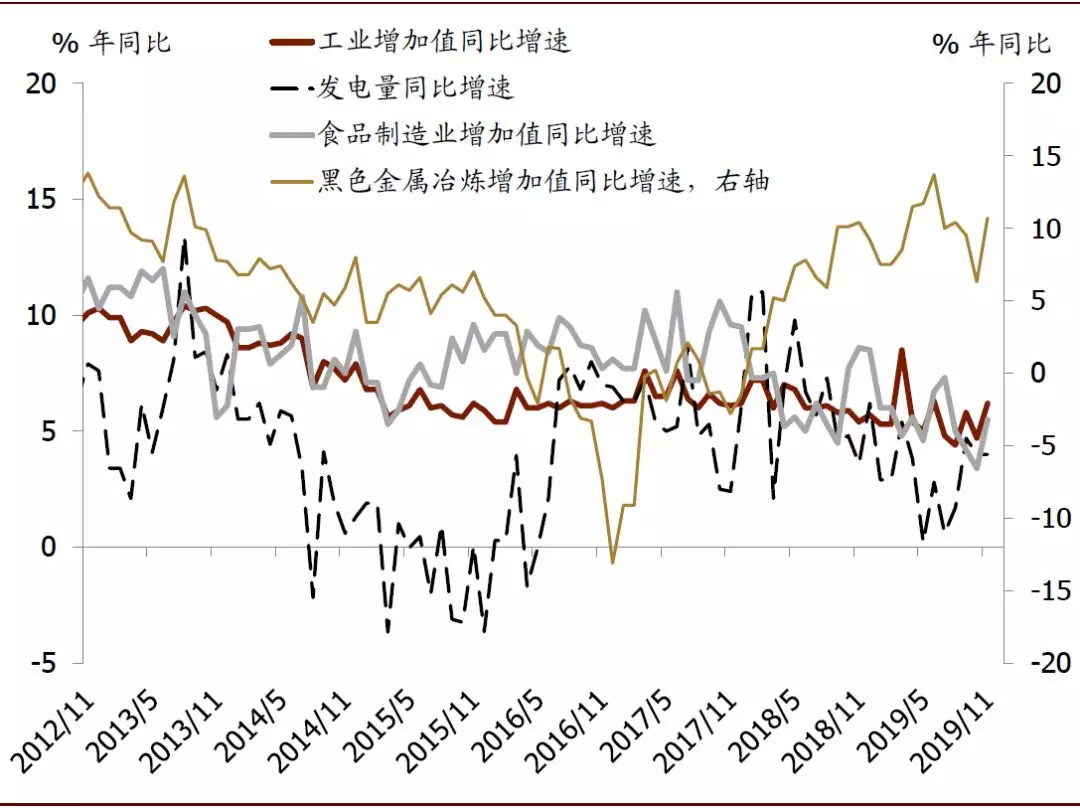

11月工业增加值同比增速从10月的4.7%明显回升至6.2%,明显高于市场预期的5.0%

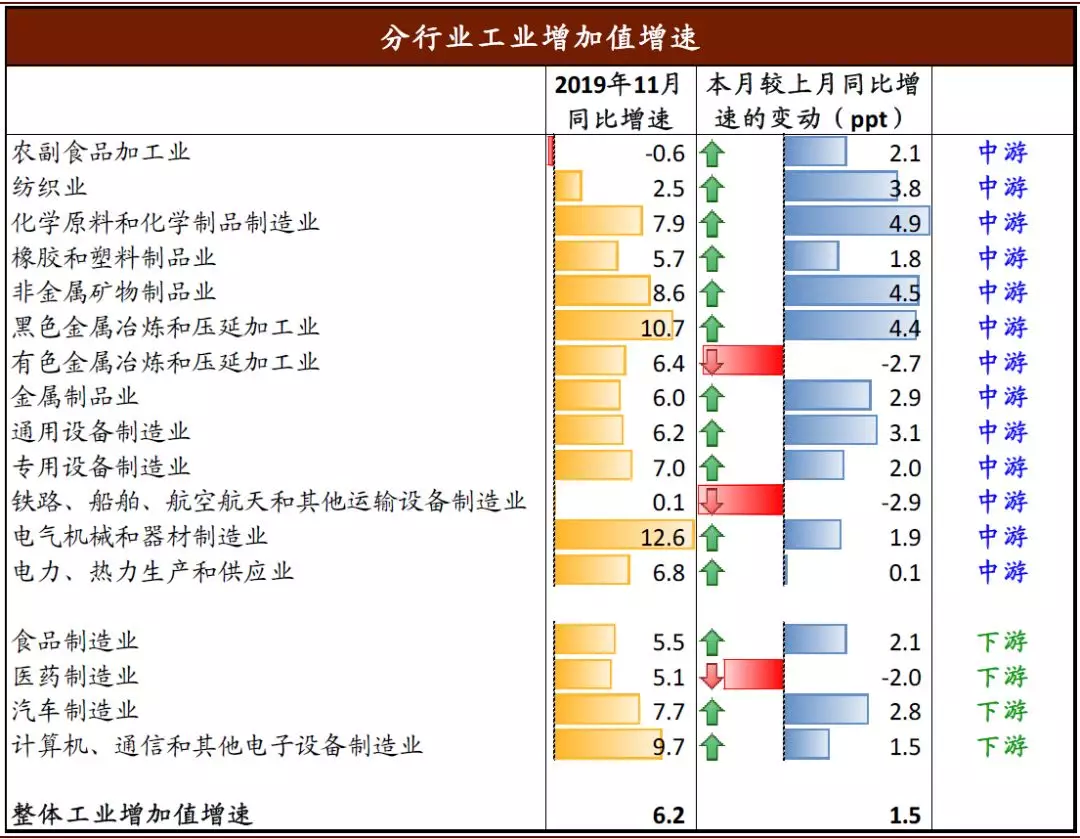

11月工业增加值月环比增速从10月的0.17%大幅回升至0.78%(非年化)。如我们对10月经济数据所分析一样,10月工业增加值的波动可能与10月上旬70周年庆典期间的限产、暂时抑制生产活动有一定关系,而从10月下半月起高频数据即有所走强。分行业看,上游生产增速明显回升,而中下游增长变化也反应了以下的一些变化:1)出口相关行业增长有所恢复,2)汽车生产增长继续回升,3)下游食品相关行业的生产也有所加速;另一方面,有色、运输设备制造、医药等行业生产增速有所放缓。同时,11月发电量同比增速持平于10月的4.0%。

图表: 11月工业增加值增速大幅回升

资料来源:CEIC,中金公司研究部

图表: 分行业工业生产增速及增速变化一览

资料来源:CEIC,中金公司研究部

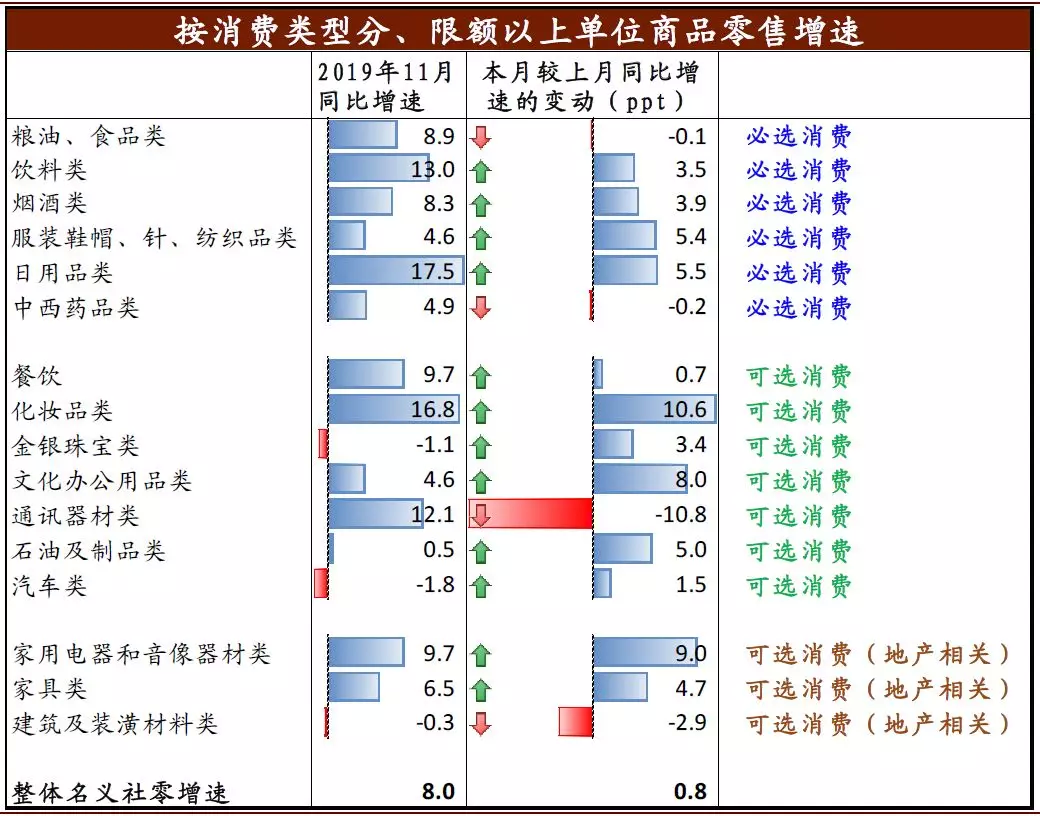

11月社会消费品零售总额名义同比增速从10月的7.2%回升至8.0%,但主要由通胀上升推动,消费量增长持平于上月的4.9%

剔除汽车,11月社零同比增速从8.3%加快至9.1%。汽车零售额同比增速从10月的-3.3%恢复至-1.8%。汽车以外,化妆品、文化办公用品、家电等增速明显加快,部分品类增长可能受到11月的“双十一”促销的提振;另一方面,通讯器材、建筑材料类增长有所回撤。此外,受通胀上升带动,主要必选消费增速也明显加快。

图表: 分品类零售增速及增速变化一览

资料来源:CEIC,中金公司研究部

具体来看:

1)化妆品类受“双十一”带动表现亮眼,必选消费品类受CPI提振维持较快增速:11月化妆品零售额同比+16.8%,增速同比、环比均大幅提速,我们预计主要受“双十一”美妆促销力度加大带动,未来高景气度有望延续。文化办公类、服装鞋帽类亦表现较优,我们认为部分受“双十一”提振。必选消费品类整体保持较快增长,且环比有所提速,我们认为部分受CPI上行带动。11月汽车销售同比增速从10月的-3.3%恢复至-1.8%,部分提振社零表现。

2)地产后周期品类中,家具、家电增速回升:家具11月零售额同比+6.5%,增速环比+4.7ppt;家电11月零售额同比+9.7%,增速环比+9.0ppt,中金地产组预计2019/20e房地产竣工面积分别增长9%/8%,我们预计有望支撑后续家居消费需求回暖。龙头家居公司受益于渠道、产品、营销驱动,我们预计在2C、2B两条业务主线有望持续抢占市场份额,继续看好定制与软体家居龙头。

此外,1-11月实物商品网上零售额同比+19.7%,线上渗透率受“双十一”提振进一步提升,看好全渠道、多场景布局的新零售龙头。1-11月实物商品网上零售额占社零比重为20.4%,同比+2.2ppt,其中11月线上占比提升至28.5%,创下历史新高。线下方面,11月全国50强零售企业零售额同比+0.1%,仍有所承压。我们看好积极布局全渠道、多场景的新零售龙头,有望持续抢占市场份额。

我们建议重点关注“颜值经济”崛起下,国货美妆龙头的成长机遇;积极推进全渠道融合,践行智慧零售和模式变革的渠道商,尤其是受益CPI的超市龙头;此外建议关注受益房地产竣工数据改善,市场集中度有望提升且估值筑底的家居龙头。

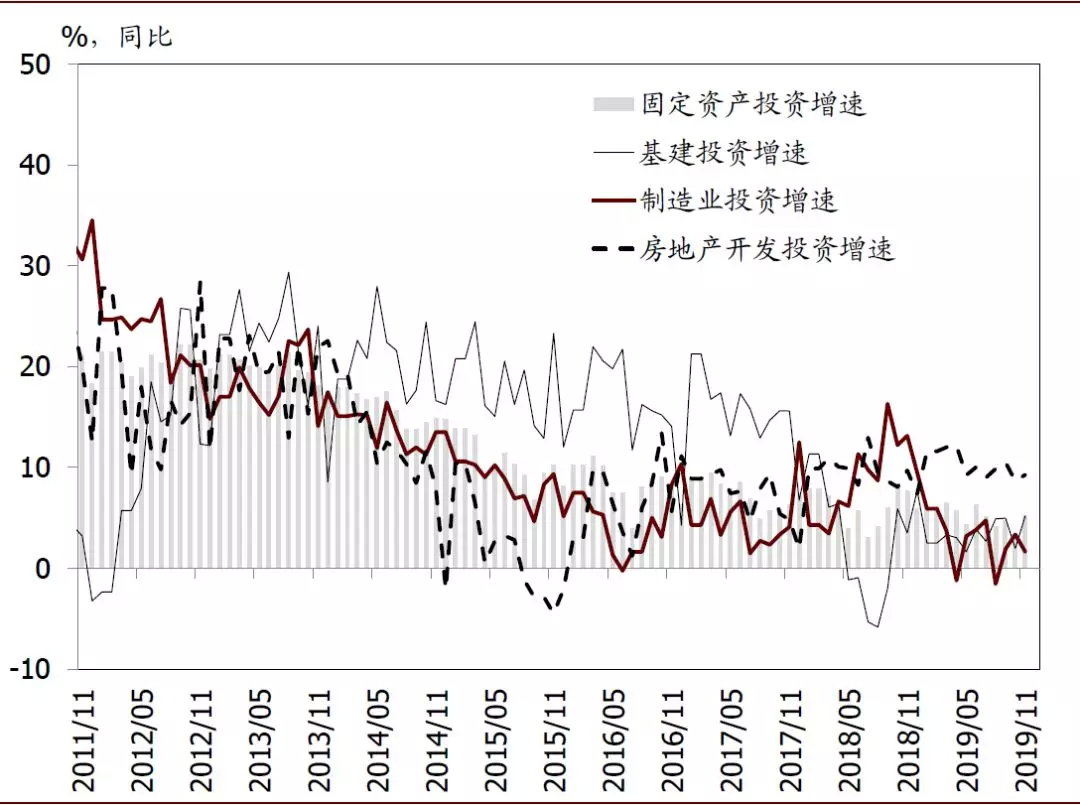

1-11月累计名义固定资产投资(FAI)同比增速持平于5.2%。11月单月名义FAI同比增速从10月的3.4%上升至5.2%

虽然总FAI数据有长期质量问题,但分部门数据和领先指标仍有一定的借鉴意义。

图表: 分行业固定资产投资增速 –基建、地产投资增速加快,制造业投资增速回撤

资料来源:CEIC,中金公司研究部

分部门看,

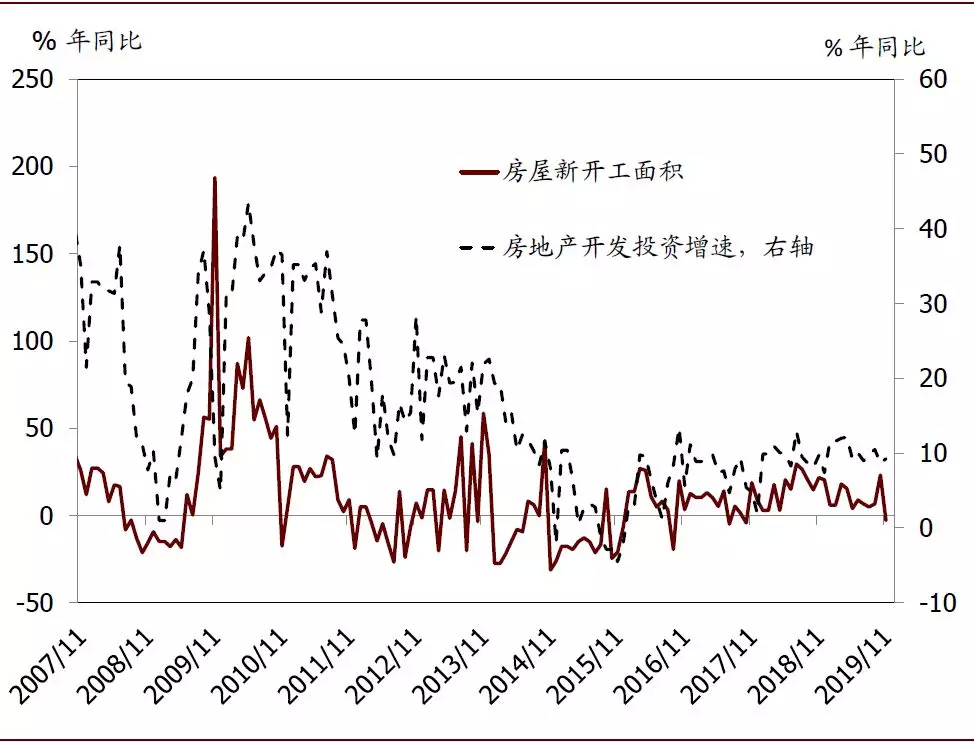

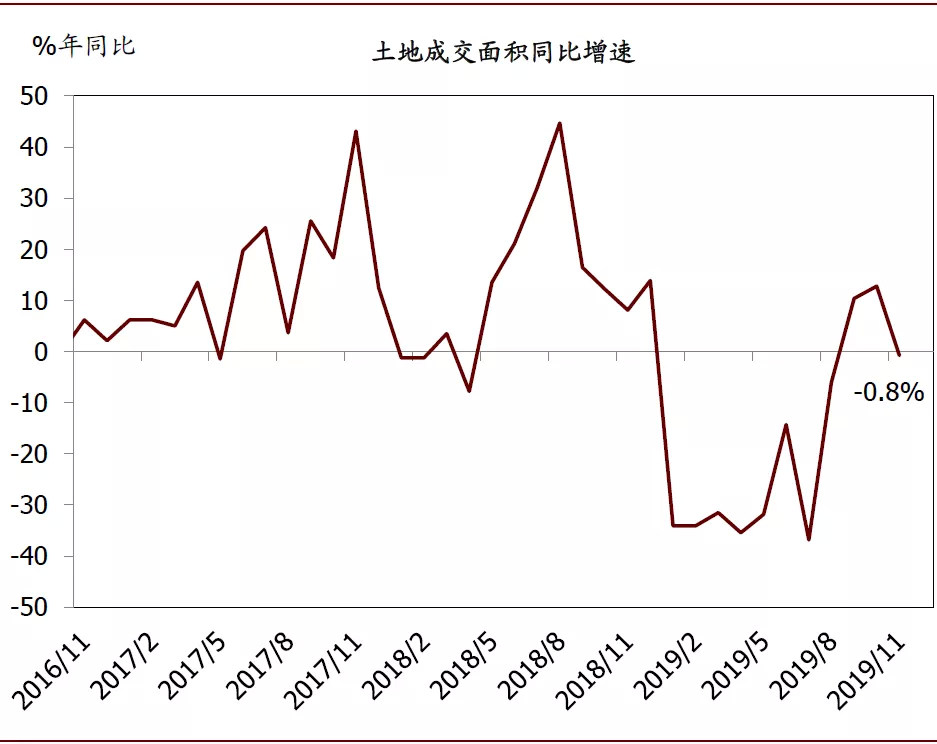

房地产开发投资同比增速从上个月的8.6%回升至9.3%。领先指标大多下跌——房地产新开工面积同比增速从10月的23.2%回落至-2.9%、土地成交放缓,但另一方面,地产到位资金同比增速从上月的6.1%微升至7.0%。11月土地与商品房成交增速较10月放缓——土地成交面积同比增速从10月的12.8%回落至-0.8%、成交额增速从10月的2.5%下降至-0.6%;商品房成交量同比增速从10月的1.9%减速至1.1%,成交额增速从上月的9.7%放缓至7.3%。

我们判断12月投资和新开工大概率仍将延续边际下行趋势,但考虑到近期政策端已呈现边际正向调整(时点早于我们预期),基本面各项指标亦可能出现早于预期的触底回升。

往前看,我们判断当前实体市场仍处于下行通道,12月全国销售面积在房企推盘降速和去年较高基数下可能录得5%左右同比下跌,在此情景下2019全年销售面积将录得0.5%的同比跌幅。展望2020年,我们预计全年销售面积同比下跌4%,但实际表现可能较我们预测存在一定上行空间。此外,我们认为资金面将继续保持整体稳健。

图表: 领先指标来看,房地产新开工面积增速放缓

资料来源:CEIC,中金公司研究部

图表: 11月土地成交面积同比增速下降

资料来源:CEIC,中金公司研究部

基建投资同比增速回升至5.2%,对比10月同比增长2.0%。近期专项债用作资本金适用范围加大,企业新增中长期贷款同比明显上行等显示基建投资的融资进度有所加快。基建投资增速回升也与近期建筑订单、挖掘机及及重卡相关微观数据的走势一致。

11月基建投资虽有所加速,但主要由电力投资贡献,大部分由政府负责融资的交通、市政投资由于资金限制仍保持低位。展望2020年,我们保持此前观点不变,即随着2020年专项债发行额度的进一步提升、用于基建比例的扩大、且可用作项目资本金,2020年基建投资增速有望小幅加快至6%。

我们建议投资者密切关注明年初专项债的发行节奏,以及投向基建的比例,若发行节奏较快,且用于基建的比例确实出现了显著提升,则明年基建投资复苏的确定性将有所增加,建筑企业政府类项目的回款也有望改善。

11月以来建筑板块迎来多重利好(包括11月13日国常会提出降低部分基建项目资本金比例、11月27日财政部提前下达2020年部分新增专项债务限额1万亿元、12月13日国务院宣布中美贸易摩擦“降级”等),建筑板块自11月中起小幅反弹。我们认为,年初以来建筑板块的普遍下跌为部分优质企业提供了逢低买入的机会。

制造业投资同比增速从10月的3.4%回落至1.6%。工业企业利润增速低位徘徊,可能在短期内仍将抑制制造业投资;但中美贸易摩擦有望“降级”,我们维持制造业投资局部可能有亮点的判断。

短期增长企稳回升的态势或有望持续

近期中央经济工作会议传递“稳”字当头的信号,周末中美宣布第一阶段谈判协议有望签署、在不新增关税的基础上对9月1日加征的1200亿美元中国出口税率实行减半 ——中美贸易摩擦在趋势升级1年有余后首次出现小幅“降级”的方向性变化。

同时,全球制造业需求自10月以来已经开始呈现企稳回升迹象、而国内社融增速也在下半年大体保持稳定。我们认为,目前看,短期外需不确定性下降、叠加保增长政策推动地产需求韧性超预期基建需求回升,有望推动12月和春节前经济活动增速保持企稳回升态势。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP