国信:宇华教育(06169)业绩超预期,高教已成主业

本文来自微信公众号“学恒的海外观察”,作者:荣泽宇。文中观点不代表智通财经观点,原文标题《宇华教育:业绩超预期,优质并购未来可期》。

报告正文

1、业绩靓丽,超出我们预期

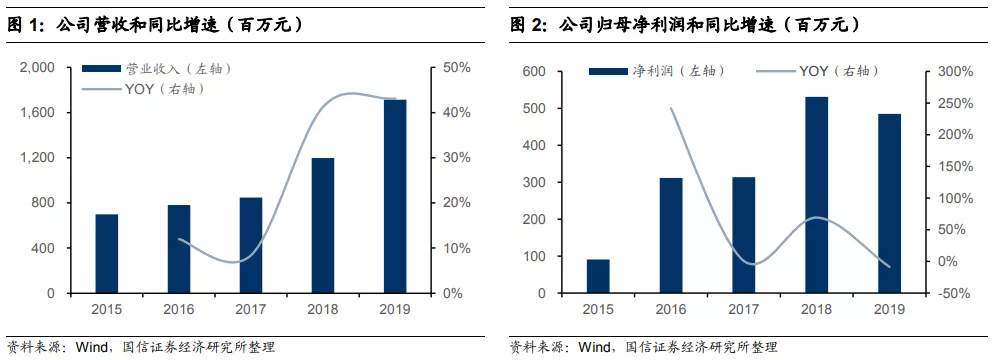

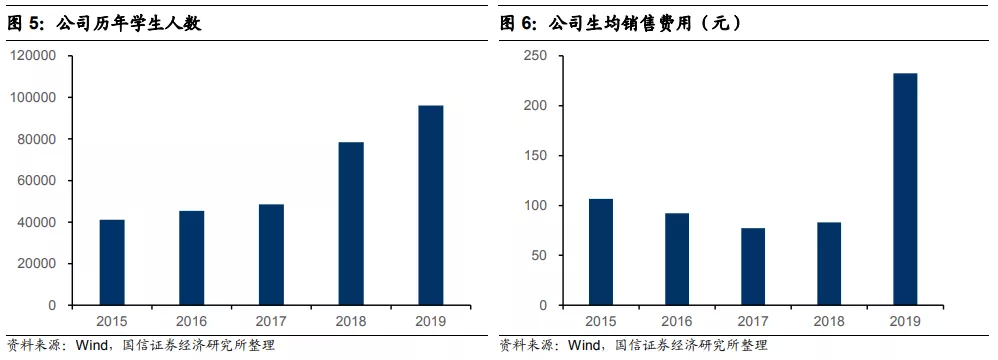

宇华教育(06169)2019FY实现收入17.14亿元,同比增长43.5%;调整后毛利10.48亿元,同比增长49.7%;调整后的归母净利润7.92亿元,同比增长30.1%。截至2019年8月31日,公司在校生人数96105人,较2018年同期增长22.5%。公司收入和调整后净利润均超出我们和市场此前预期,主要原因为学生人数和新生学费增长强劲;同时湖南涉外的整合效果良好,单校利润率大幅提高。

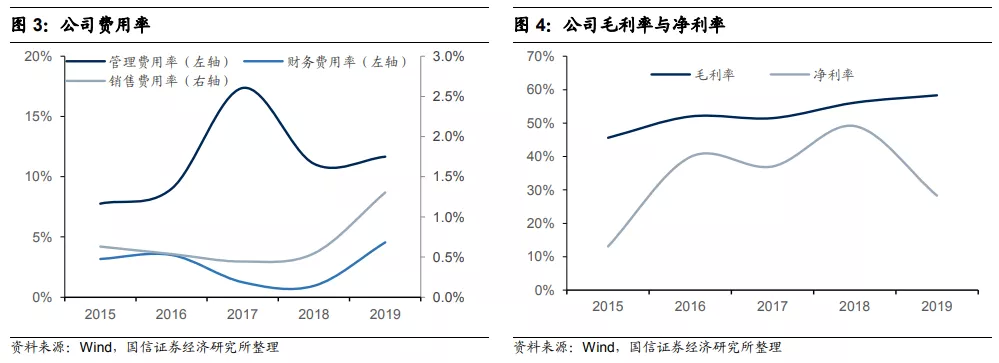

毛利率方面。公司2019FY毛利率58.3%,较2018FY提高2.2%,主要得益于成熟学校毛利率稳中有进、湖南涉外学费和人数增长带动单校毛利率提升、未成熟学校利用率提升等因素。我们预计,在并表山东英才后,2020FY公司的毛利率可能会有小幅下降,但其他学校利润率提升有望对冲该部分影响。费用和净利润率方面。2019H1公司的三项费用率共计17.6%,较2018FY提高5.1%,主要是财务费用率由0.9%提高至4.6%所致。财务费用有较大增长,主要系并购标的并表及公司融资规模增加所致。销售费用率方面,受到泰国斯坦福国际大学并表以及招生宣传投入加大影响,较2018FY提高0.8%。管理费用率受到股权激励和员工薪酬增加影响,小幅提高0.6%至11.7%。

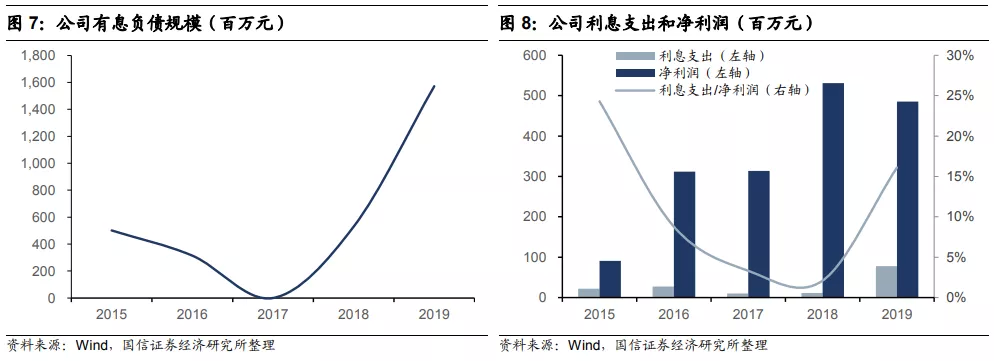

资债结构方面。截至2019年8月31日,公司有息负债规模约15.72亿元,较2018FY增加10.46亿元,有息资产负债率16.1%。其中长期借款约5.07亿元,短期借款10.65亿。有息负债增加主要因并表山东英才等学校的债务,以及公司支用世界银行此前授信的贷款所致。截至2019年8月31日,公司在手现金及等价物21.25亿元。考虑到9-10月新学年预收学费,资金仍然充裕可用于后续并购和偿还负债。我们认为,宇华的并购求精而不求多,若后续仍保持较为谨慎和不激进的风格,其有息负债规模进一步大幅提高的概率较小。

2、高等教育已成主业,未来占比将进一步提升

宇华自上市以来始终明确表示将抓住近几年高等教育并购的窗口期,优先发展高等教育板块。2017年以来,公司收购湖南涉外和山东英才两所全国顶尖民办大学,以及泰国的斯坦福国际大学,贯彻了此前的战略意图。

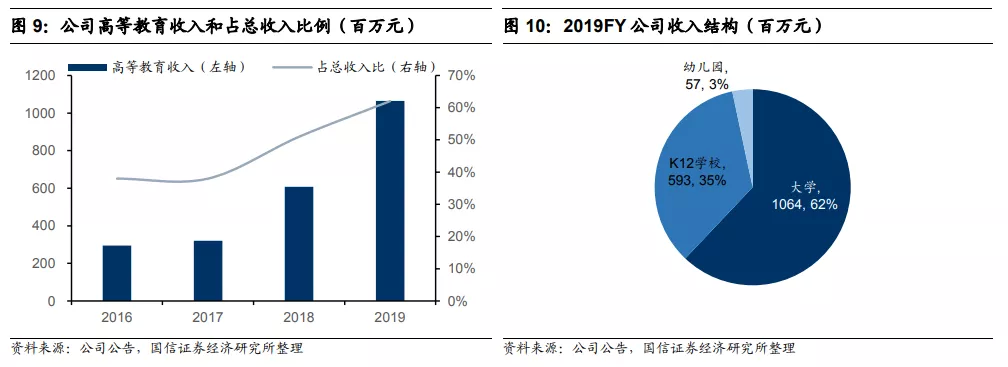

截至目前,公司三所国内大学均名列中国民办大学排行榜前十一位,有单校规模大、办学品质好、区位优势强等特点(分别位于郑州、长沙、济南三个我国人口和经济大省的省会)。2019-2020学年公司高等教育板块在校人数约10.5万人,已超过上一学年同期集团总体人数,成功转变为以高等教育为主营业务的综合性教育集团。从收入规模来看,2019FY高等教育板块收入10.64亿元,经营利润近5.54亿元;显著高于2018FY的6.07亿元和4.28亿元。从收入结构看,2019FY高教板块占比约62.1%,较2018FY的50.8%提高超过10%。若考虑山东英才完整并表一年影响,2020FY高等教育板块的人数和收入占比还将显著提高。

3、山东英才并表将增厚业绩,上调收入和盈利预测

公司在湖南涉外的整合中体现出优秀的后台管理和成本费用控制能力,在维持学校良性运转的前提下两年内大幅度提高单校的收入和利润率。这让我们对山东英才的整合效果保持较为乐观态度。山东英才学院于2019年8月并表,对2019FY贡献有限。我们认为2020FY山东英才学院完整并表整学年数据,并有望提升收入、改善利润率,显著增厚公司2020-2021FY业绩。考虑到公司内生增长和山东英才学院并表影响,我们上调公司2020-2022年的收入预测至24.01、25.93和27.49亿元;净利润分别为9.02、9.87和10.13亿元,同比增速分别为39.1%%、9.5%和2.7%;调整后的核心净利润分别为10.2、11.3和12.0亿元,同比增速分别为29.1%、10.8%和6.2%。

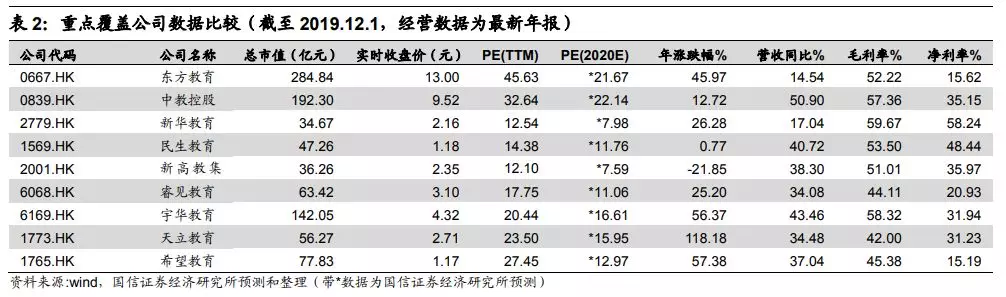

4、预期差初步修复,维持“买入评级”,上调合理估值区间

我们在此前点评中曾经提出,随着宇华人数、收入、利润结构不断向高等教育为主演进,市场此前对公司的旧有认知所形成的巨大预期差有望实现修复。7月公司公告山东英才学院的并购后,市场对公司并购能力、资产质量和成长性认可度显著提高,股价走势对此预期差的修复和业绩增厚已有明显反应。我们认为市场对公司K9部分的业务仍有一定程度的过度悲观,未来若民促法实施条例落地偏正面,公司估值可能会有一定的提升空间。公司2019年11月29日收盘价4.81港元对应2020-2022年的预测PE分别为15.6、14.3和13.9X。即便只考虑高教+高中,公司优质资产所带来的高ROE以及高分红比例下的较高股息率,仍旧具有足够吸引力。综上,维持对公司的“买入”评级。考虑到上调净利润预测对公司估值的影响,将合理估值区间由4.43~6.25港元上调至6.25~6.41港元。

5、风险提示

1.公司并购和投后整合不及预期;2.政策出台及落地不及预期。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP