业绩放缓,市值远低于净资产 易鑫(02858)难自救?

曾因易车(BITA.US)的私有化公告,易鑫(02858)股价一日狂飙24%,如今已经过了两个多月,私有化还未见到进展,而易鑫的股价早已回吐了大部分涨幅。

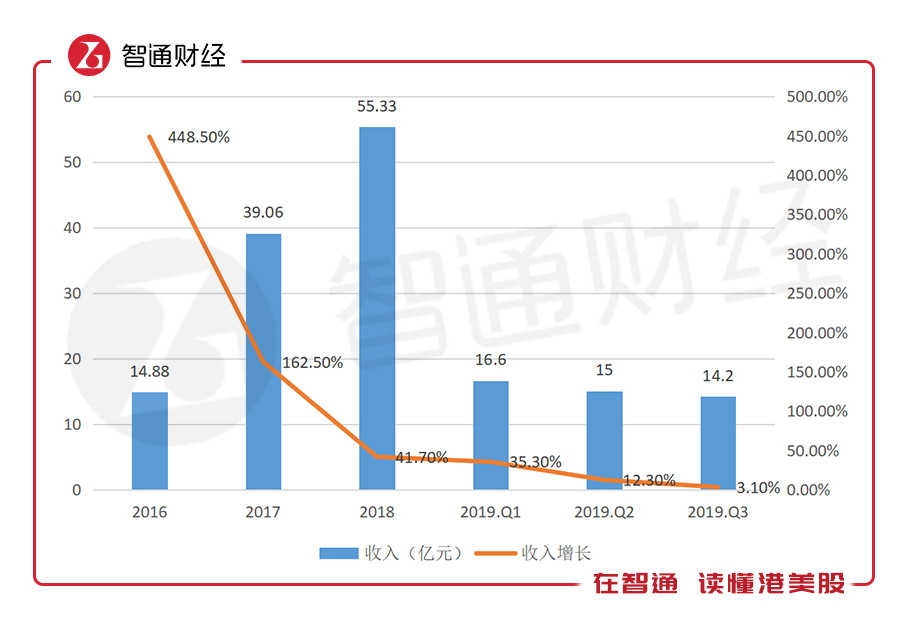

智通财经APP了解到,11月26日,易车发布了Q3业绩,其中载有易鑫Q3的经营数据,数据显示,易鑫于Q3收入为14.2亿元,同比仅增长3.1%,平台促成12.8万笔交易,同比仅增长4%,这两个指标较往季均有大幅度放缓。

易鑫自上市以来,股价就一直表现不好,主要受制于处于亏损的影响,经历了一日暴涨以及再度回调后,目前的股价基本又回到了暴涨前的价位,PB估值仅为0.67倍。上半年,该公司实现了盈利,但估值并没有得到明显回升,而Q3的业绩表现也使得估值趋势更加的不明朗。

易鑫,能自救吗?

放缓业绩的背后

易鑫原先是易车的汽车金融事业部,2014年8月份独立出来,赶上了互联网汽车零售的风口。趁着行业东风,该公司试图构建“汽车零售交易大生态”,为消费者提供涵盖新车交易、二手车交易、分期、租赁,服务等一站式服务,做的也很成功,2016年时市场份额就超过了18%,遥遥领先于第二名。

2017年及之前,受益于行业的快速发展,该公司的收入曾翻倍增长,2017年收入为39.06亿元,较2015年增长14.4倍,复合增长率达279.6%。

但汽车行业2018年下半年开始萎靡,2019年行业颓势加剧,二手车及新车实体以及互联网零售的竞争压力也越来越大,该公司收入增速也明显放缓,2019年上半年还保持着双位数增速,但Q3的增速已经放缓至单位数。

数据来源:易鑫及易车公开披露的数据

面临着行业的“桎梏”,易鑫不得不重新谋划业务发展方向上的战略。

事实上,2018年时该公司就做好了业务战略方向的准备,将战略重点放在贷款促成服务上。智通财经APP观察到,在易车公布的季报中,2018年Q2首次披露易鑫的贷款促成成交数据,2018年贷款促成收入5.39亿元,增长达126倍,上半年该业务收入8.39亿元,同比增长656%。

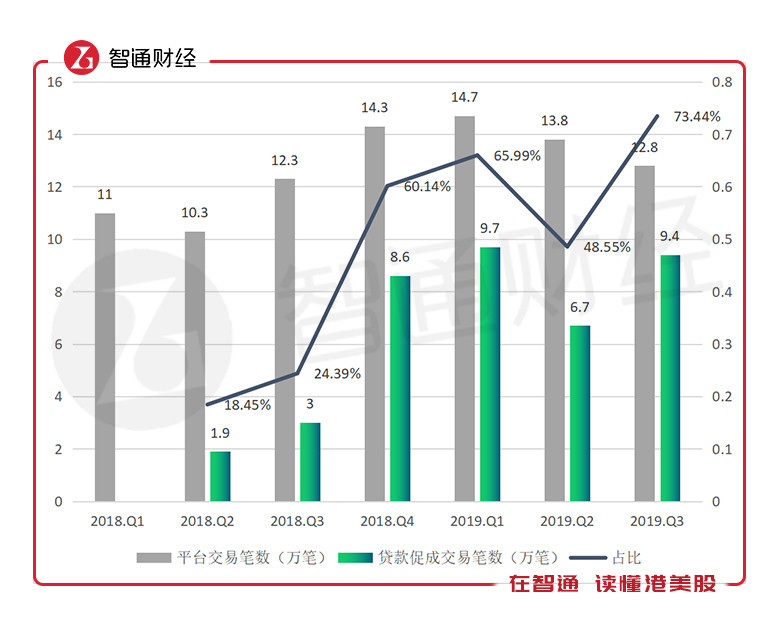

从数据上看,贷款促成交易笔数占比总笔数呈逐季度走高的趋势,2019年Q3,占比已经达到73.44%,同比增加49.05个百分点。2018年Q3-2019年Q3,贷款促成的交易笔数增长分别为300倍、11倍、10倍、2.5倍及2.13倍。但受限于平台总成交笔数速度下降,今年Q3仅增长4%,导致整体收入并没有明显提升。

数据来源:易车公开披露的季报数据处理

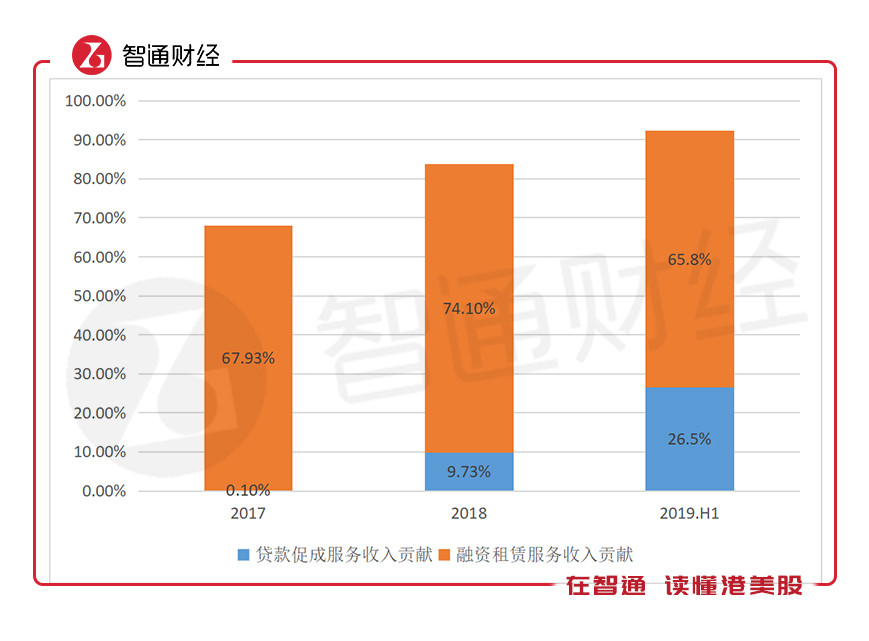

易鑫的收入结构分为两块,一块是交易平台业务,包括贷款促成服务和广告服务,另一块是自营融资业务,主要为融资租赁。以前交易促成有两种模式,一种是对接消费者和经销商,一种是对接消费者和汽车贷款的银行等金融机构,即贷款促成服务,该公司重点发展贷款促成,目前在收入结构上已对业绩形成重大影响。

由于贷款促成服务收入快速增长,收入贡献也得到迅速攀升,2019年上半年收入贡献26.5%,成为第二大业务,而根据易车的披露,Q3易鑫新核心收入(包括贷款促成以及新的自营融资租赁,主要为贷款促成)占比达52.9%。

数据来源:易鑫公开披露的数据处理

此外,该公司的自营融资业务中,融资租赁业务模式主要为贷款给购车的消费者从中赚取利息收入,上半年,该业务略微增长,收入占比65.5%,同比下降12.79个百分点。相比于贷款促成,这种模式需要自身资产量较大,且风控把关要足够强,才能做到坏账率最低。2019年Q3,该公司融资贷款90天以上的逾期率为1.29%,保持相对稳定的状态。

即使聚焦的业务得到了快速发展,但没有离开汽车行业,只不过在促成交易形式上做了一些聚焦,收入还是靠获取中间服务费方式,整体的业绩仍然受到行业的影响,且自营融资的部分没怎么增长,成长速度整体还是放缓的。

经营现金改善

易鑫比较大的改变是,该公司重点不在谋求快速扩张,而是放在盈利上,今年上半年实现净利润1.23亿元,而往年均是亏损的,首次实现了盈利。

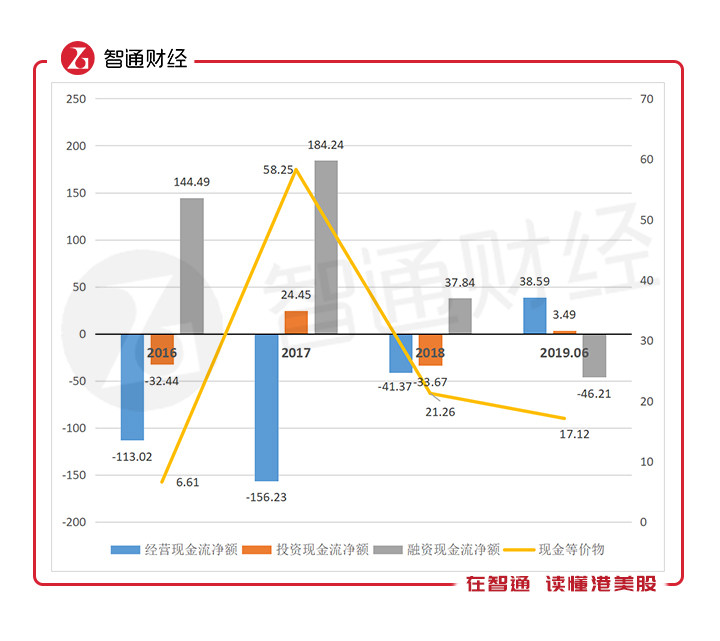

业务战略上的改变,以及经营改善,今年上半年经营现金流也实现了正数,为38.59亿元,较往年来说,是比较好的特征。按照往年,该公司的经营性扩张消耗大量的现金流,基本都是靠融资现金流补给,2018年扩张速度放缓,今年上半年开始收割了,经营现金流开始补给融资部分。

数据来源:易鑫公开披露的数据(单位:亿元)

上半年融资现金流净流出,主要为相比于去年末,借款减少69.54亿元,偿还贷款增加了2.5亿元,付掉利息增加2.1亿元。可见,该公司经营上的逐渐好转,经营资金足以满足自身需求,降低了对融资的资金依赖,由于业务战略转向贷款促成,资金压力小,预计该公司将持续优化经营能力。

不过,由于多年的融资动作,该公司面临较大的债务压力,从整体看,上半年资产负债率为66.8%,相比于去年末略有下降,也不算太高。但该公司的负债结构主要堆积在流动负债中,其中流动借款额达218.17亿元,流动部分的应收融资租赁款、现金等价物以及受限资金也只刚好满足这部分债务需求。

由于存在较大的短期债务压力,该公司可能将长短债置换,放长债务期限,因为该公司已经实现盈利,且经营现金流净额转正,通过增加利息支出方式获得长线资金,同时也缓解短债上的压力,也有利于经营层面的改善。

消息刺激可自救

上半年,易鑫的毛利为48.45%,其中交易平台的毛利率为61%,比自营融资高出17个百分点,交易平台业务目前基本是贷款促成,Q3贷款促成收入贡献持续攀升,整体的毛利率或将有一定的提升,盈利能力有持续向好的预期。

只要不亏损,净资产就不会持续消耗,而成长具有预期,那么净资产就会成长,因此低于净资产的股票值博率就非常高。目前,易鑫的PB值仅为0.67倍,估值非常便宜,若该公司持续优化经营能力,将存在较大的估值回归空间。

现在的问题是,易车的私有化进展情况,若进展顺利,腾讯方拿下控制权,那么易鑫发生要约收购大概率也会发生,易鑫业务发展势头较好,财务状况整体也不坏,流动负债可以优化,最重要的是估值很低,要约收购或更符合腾讯的发展战略。当然,无论私有化是否顺利,考虑最差的情况,即便私有化终止,易鑫的估值也是非常低的。

综上看来,易鑫自上市以来,市值持续下杀,导致目前严重低于净资产,而该公司转变业务战略,盈利及经营现金持续优化,鉴于目前经营及财务状况,值得投资者关注。

扫码下载智通APP

扫码下载智通APP