中金展望2020年:美国衰退压力暂缓 贵金属将会迎来上涨

本文源自微信公众号“Kevin策略研究”。

增长前景:继续下行,但衰退压力暂缓。

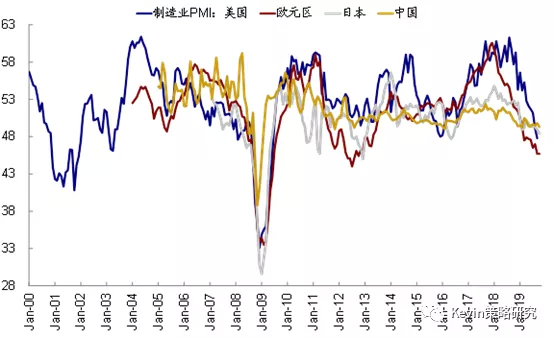

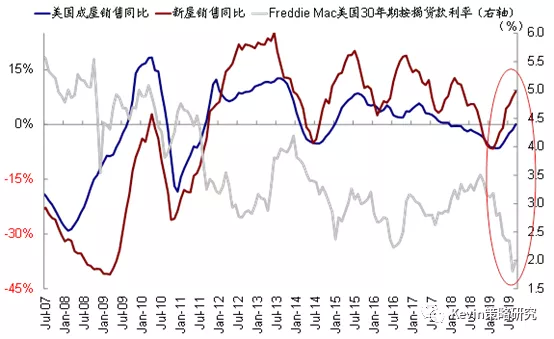

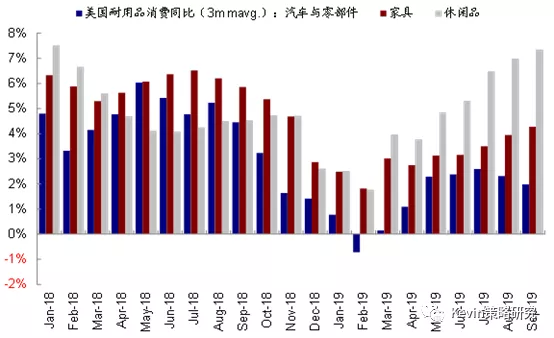

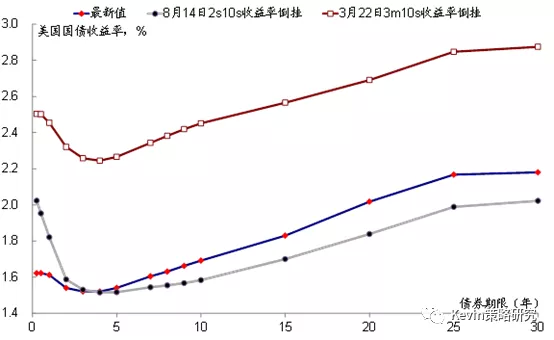

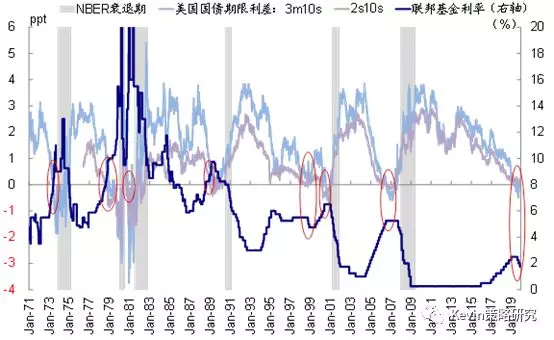

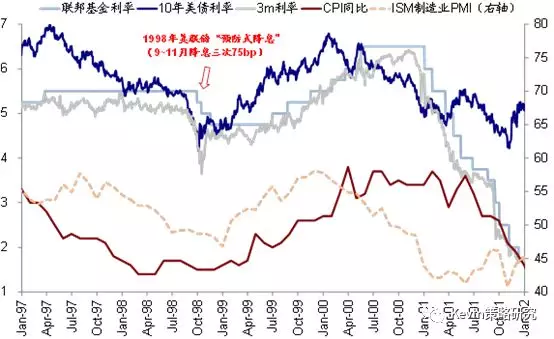

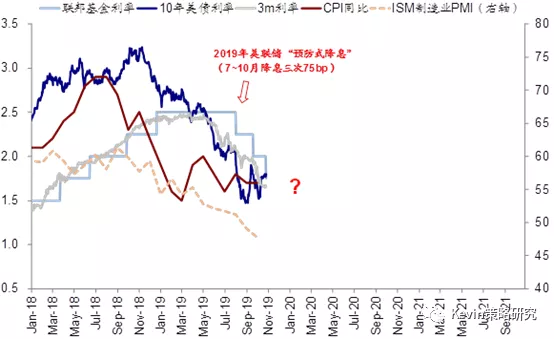

全球制造业和外需链条在2019年的下行非常显著,多个市场制造业PMI都创下危机以来最差水平,美国也未能幸免。不过,及时且大规模的货币宽松对缓解或延后衰退风险起到了一定作用,一些对利率敏感的领域(如美国房地产和耐用品消费)下半年都出现好转迹象,美债利率曲线再度陡峭化并基本转正。该行的指标体系显示衰退还有距离。这与1998年美联储迅速响应的“预防式降息”有相似之处(1998年为近四十年来唯一一次收益率曲线倒挂后没有衰退的情形)。

但需要看到的是,上述利率敏感领域的局部修复对货币宽松和低利率环境有较大依赖性,而贸易摩擦的压力还在继续。因此,从大方向上看,结合中金宏观组对中国增长下行的判断及美国投资与库存周期所处的阶段,整体下行态势在明年仍将继续,这与1998年处于新一轮全球化的上升期、中国开启10年增长上行周期的大环境仍有较大差异。往前看,假设美联储不出现政策失误,贸易摩擦暂缓若能维持较长时间,或有助于推动制造业链条相对更快的修复;否则将会使得当前投资和需求的疲弱持续更长时间。

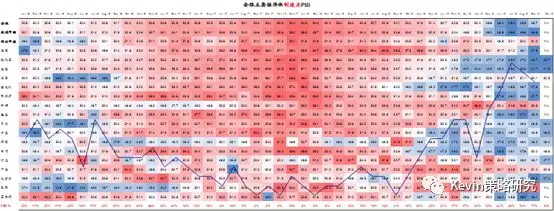

近八成市场制造业PMI都已跌入收缩区间

年初以来,主要市场制造业PMI持续下行,美国创下危机以来新低

年初以来,房贷利率下行,美国新屋销售和成屋销售同比增速均出现明显改善

年初以来,美国汽车与零部件、家具、休闲品消费同比增速较去年下半年均有所攀升

今年一度倒挂的3m10s和2s10s美债利率曲线近期都已经再度转正

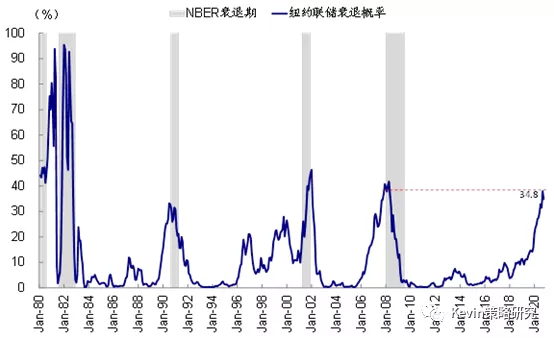

纽约联储模型测算2020年9月衰退的概率为34.8%,较8月已经有所回落

1998年预防式降息后,收益率曲线再度转正,并且成功避免衰退

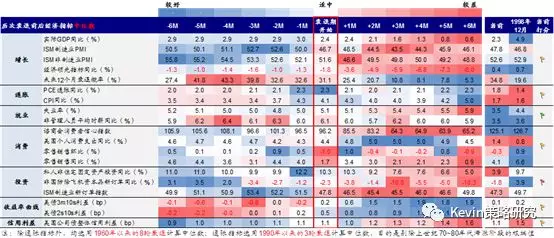

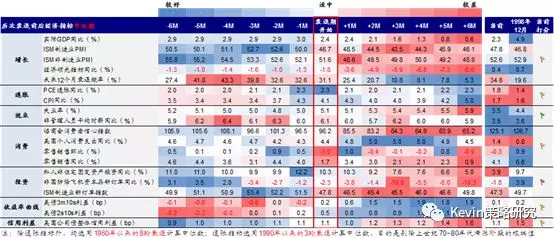

美国经济衰退的指标体系:1960年以来的历次衰退,当前投资偏弱,工业生产偏弱、消费也日渐承压;但通胀处于低位,劳动力市场依然稳健

1998年预防式降息之后的利率、PMI与通胀走势

当前这一轮美联储也已经进行了三次降息

专栏二主要内容

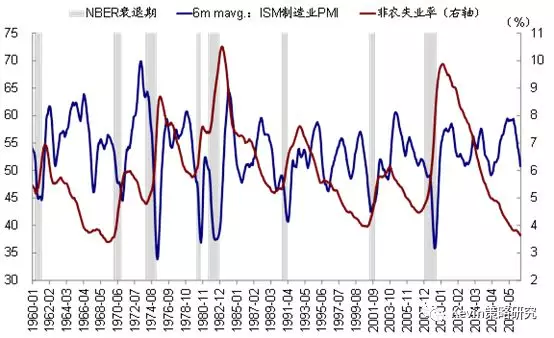

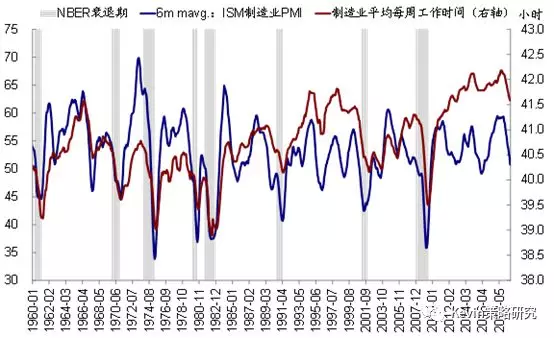

根据NBER的统计,1929年以来,美国共经历了14轮衰退。受数据可得性限制,并考虑到与当前的可比性,在本专栏中选取1960年以来的8次衰退进行分析,分别为:1)1960年4月~1961年2月:美国制造业走弱,失业率大幅攀升;2)1969年12月~1970年11月:布雷顿森林体系弊病显露,外部越战冲击,通胀高企;3)1973年11月~1975年3月:第一次石油危机引发滞胀;4)1980年1月~1980年7月:第二次石油危机引发滞胀,美联储主席沃克尔大幅加息以抵御高通胀;5)1981年7月~1982年11月:美联储大幅收紧货币政策后,经济再度衰退;6)1990年7月~1991年3月:美国储贷危机叠加海湾战争冲击引发衰退;7)2001年3月~2001年11月:互联网泡沫破裂;8)2007年12月~2009年6月:次贷危机。

衰退期的经济环境:增长压力日益加重,失业率攀升,投资周期下行,消费承压

增长压力日益增加。表现为实际GDP同比增速加速下滑,ISM制造业PMI陷入收缩区间,甚至进一步下行;经济领先指标同比增速往往在衰退开始前便转负,且进入衰退期后,其下滑程度更为明显;纽约联储模型测算的未来12个月衰退概率往往在衰退期开始前便明显攀升(通常达到30%以上)。

除滞胀阶段外,通胀往往逐渐下行。除了上世纪70~80年代三轮伴随恶性通胀的衰退以外,几乎所有衰退期开启后都伴随通胀下行,一定程度上体现出制造业疲态逐渐向消费端传导,从而影响价格水平的特点。

投资进入下行阶段。衰退期往往对应美国私人部门非住宅投资增速持续下滑。由于投资也是经济增长的重要动力,若持续维持弱势或加速下行,则会反过来对未来需求产生抑制,进而进一步加大下行压力(《海外配置系列之投资周期:美国企业投资的历史规律与启示》)。

劳动力市场承压。上世纪60年代以来,每轮衰退均伴随失业率的大幅攀升,制造业平均每周工作时间也明显下行,除滞胀阶段工资增速维持高位以外,几乎每轮衰退期均伴随工资增速的下行。

制造业疲态向消费端蔓延。劳动力市场疲弱背景下,制造业的疲态开始向消费端蔓延,体现在零售销售增速下滑甚至转负,以及消费者信心明显恶化等方面。

大类资产表现:避险>风险资产;利率进一步下行并触底,期限利差走扩,信用利差先于衰退攀升

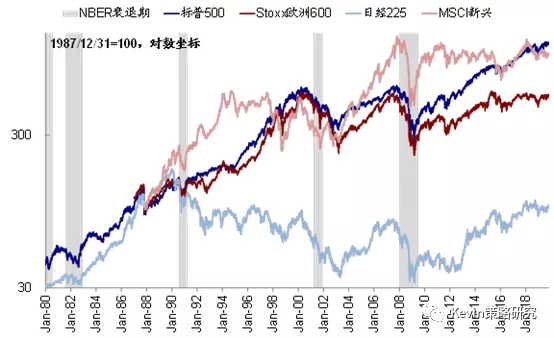

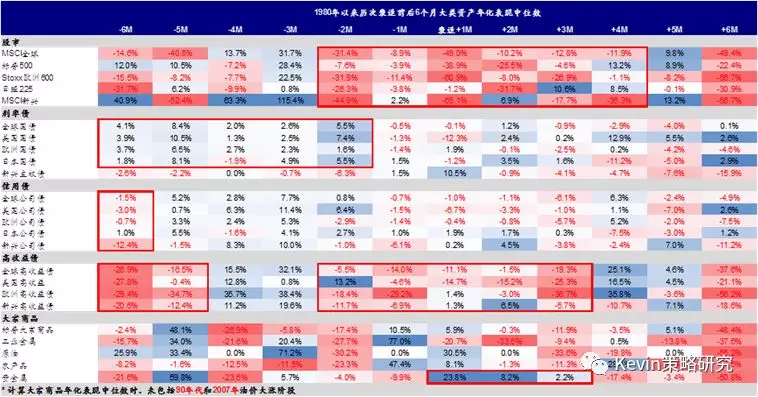

选取上世纪80年代以来的5轮衰退来分析衰退前后6个月的大类资产表现规律。具体如下:

股市遭遇重创,但通常在衰退期结束前见底。基本面明显恶化叠加risk off情绪驱动下,全球股市普遍遭受重创,特别是在衰退前2个月~衰退后3个月期间。不过,进入衰退期末期,由于宽松政策效果逐渐显现、基本面向好预期的提前计入,以及持续下跌后较强的估值吸引力,市场往往先于衰退结束而出现反弹。

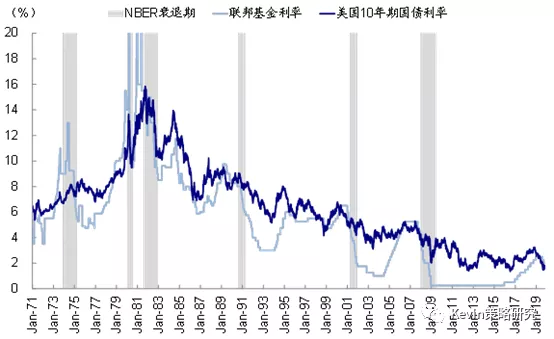

利率往往先于衰退期开启便开始下行,并在衰退期结束前触底。从货币政策看,美联储往往在增长承压但尚未进入衰退的阶段开始降息,以期抵御增长的下行压力,但多数情况下“应对式降息”不足以抵挡基本面下行的态势,因此在开启降息周期后,经济仍会陷入衰退。反应到市场利率水平上,由于市场会提前计入货币政策宽松以及增长下行的预期,故美国10年期国债利率往往在降息周期开启前便开始下行,并且在衰退期结束前触底回升。

那么,如果未来美国果真进入衰退的话,10年美债还有多少下行空间?考虑到与当前市场环境的可比性,选取1990年以来3轮衰退期作为对照,剔除上世纪80年代宏观环境和货币政策剧烈波动的阶段。平均看,10年美债利率从首次降息到衰退期间的低点平均下行幅度为~100bp,本轮降息周期开启时,10年期国债利率约为2%,因此单纯依据历史经验静态测算的话,如果未来陷入衰退,10年美债利率可能降至~1%左右。

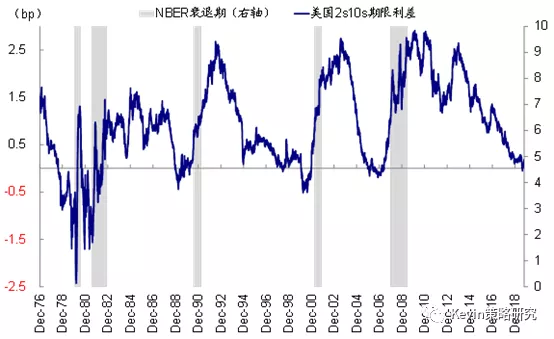

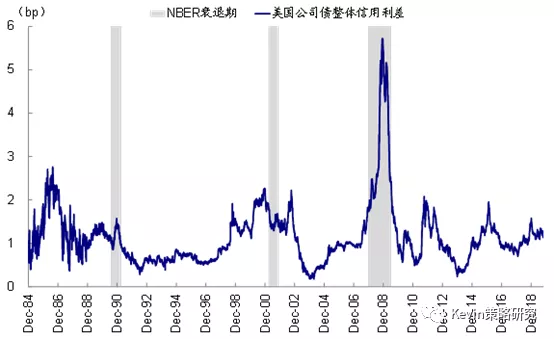

期限利差开始走扩;信用利差先于衰退攀升,并在衰退期间快速上行。如在《近期收益率曲线平坦化对资产价格可能意味着什么?》中所分析,期限利差倒挂是衰退的必要而非充分条件,且其对预示衰退的择时效果并不理想。1990年以来,每次2s10s收益率曲线倒挂后,平均要经过20个月经济才会陷入衰退;而当衰退到来时,往往期限利差已经再度转正并继续走扩。信用债方面,通常信用利差在衰退前即开始攀升,并在衰退期间陡然上行,因此信用债和高收益债通常在衰退前5~6个月便开始下跌,衰退期间也表现不佳。

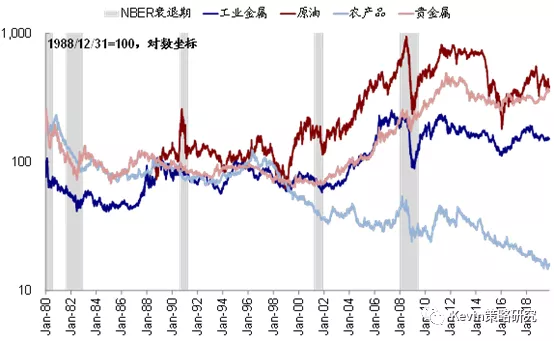

大宗商品方面,上游资源品承压,贵金属上涨。考虑到与当前市场环境的相似度,剔除1990年和2007年两轮伴随油价大涨的衰退期,而只考虑1980、1981和2000年3轮衰退期来计算大宗商品的平均表现。临近衰退,需求萎靡背景下,油价、工业金属等上游资源品承压下跌;并且由于制造业的疲态已经向消费端蔓延,农产品也往往在进入衰退期后表现低迷。相比之下,贵金属由于其保值属性而能够在衰退期间上涨。

扫码下载智通APP

扫码下载智通APP