中金:为什么核心资产“抱团”仍未解散?

本文来自微信公众号“中金策略”,作者王汉锋、李求索。

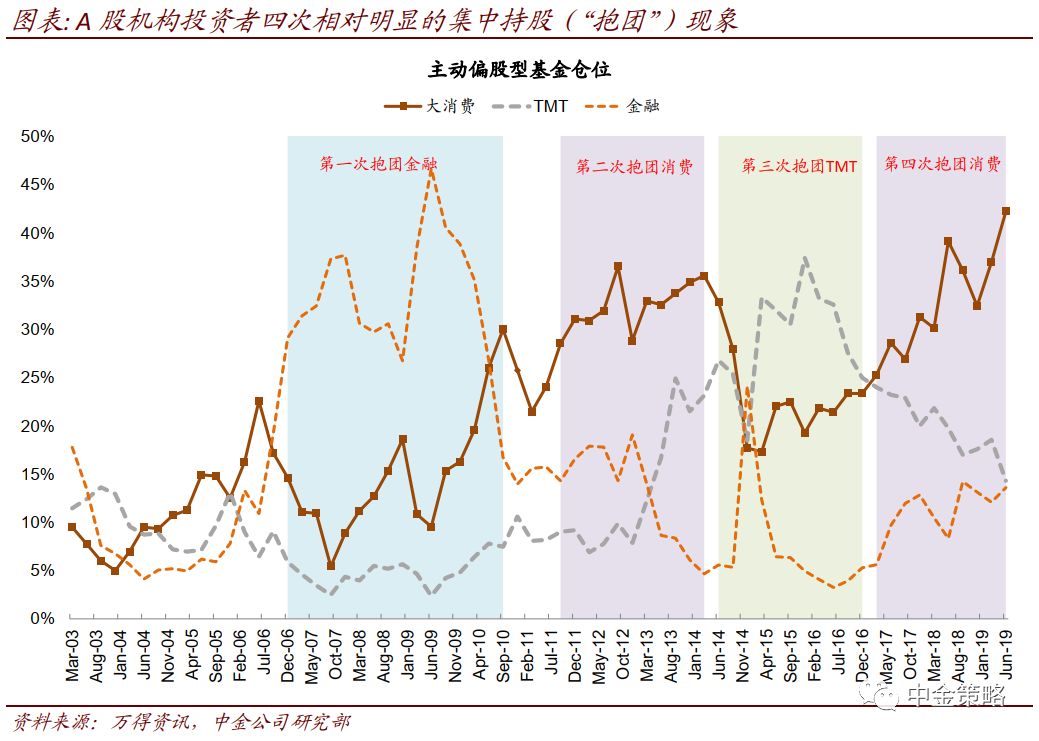

我们在七月初针对市场担心的“核心资产”“抱团”问题,发表了《非典型“抱团”》的主题分析。三季度以来,被誉为“核心资产”的消费医药等白马蓝筹股票并没有出现市场一度担心的“抱团解散”现象,部分股票股价反而屡创新高。为什么这批质量相对较高的股票“抱团”并没有出现A股历史上的“抱团”终将解散的现象,后续这批股票的走势如何看?我们在本篇报告中再次进行分析。

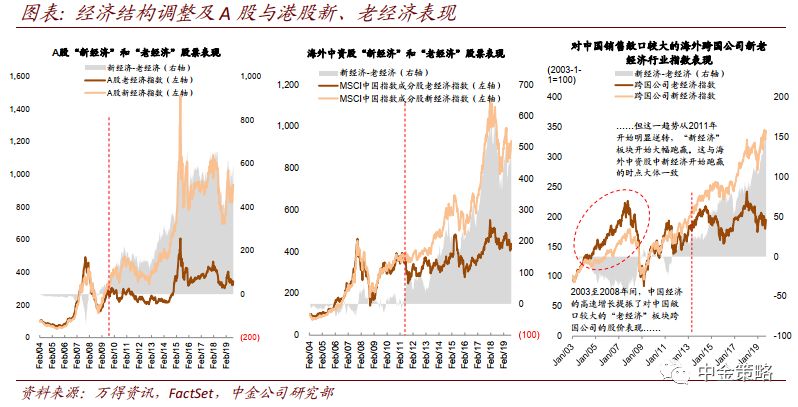

首先,近些年来我们一直沿用新、老经济结构分化的分析框架来跟踪和分析中国经济结构调整及其对资本市场机会与风险的影响。

今年以来,无论在A股还是港股,市场重要的投资主线就是在2018年新、老经济板块均出现大幅回调的背景下,在更具吸引力的估值水平买入代表中国消费升级与产业升级趋势的新经济类个股。今年以来所谓的“核心资产抱团”只不过是在经济结构调整背景下,投资者在去年新、老经济个股普跌之后重新介入这批优质消费等类别的新经济龙头公司并持续持有的体现。应该说,集中持有这批公司,表面上看是“抱团”,实际上是顺应中国经济结构“新、老转换”、代表消费、医药、科技等类别的新经济板块或公司在中长期持续跑赢老经济及整体市场的趋势。

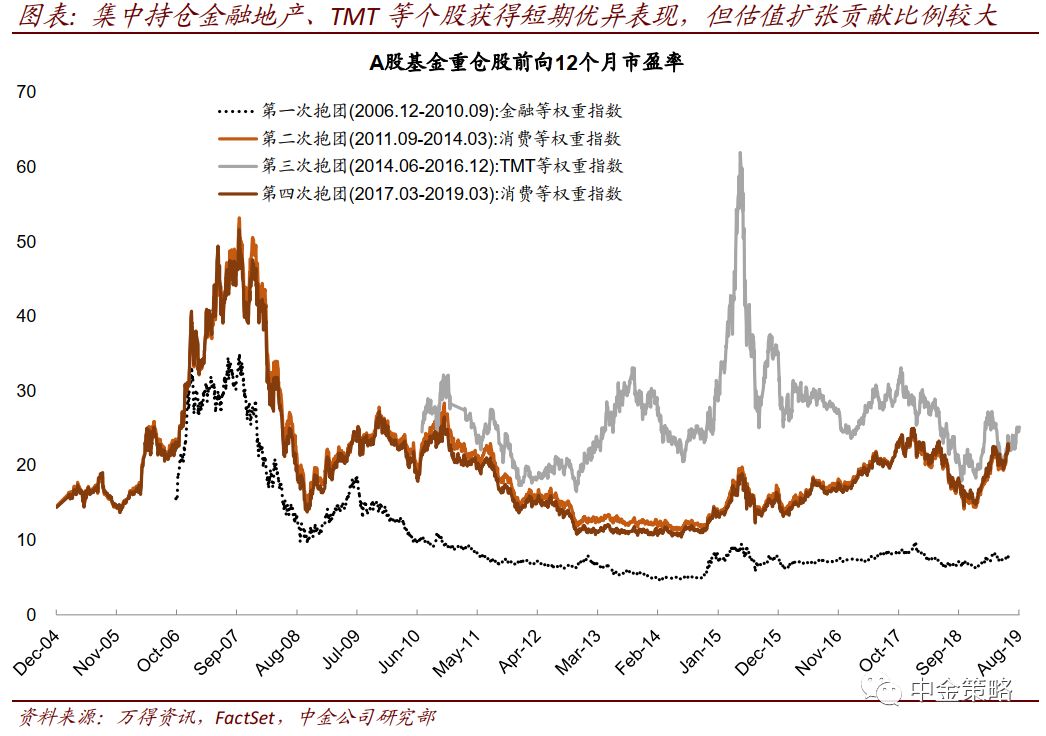

第二,与此前的几次机构“抱团”明显不同,本次核心资产“抱团”上涨收益的取得,并非主要来自估值扩张,而是盈利增长。

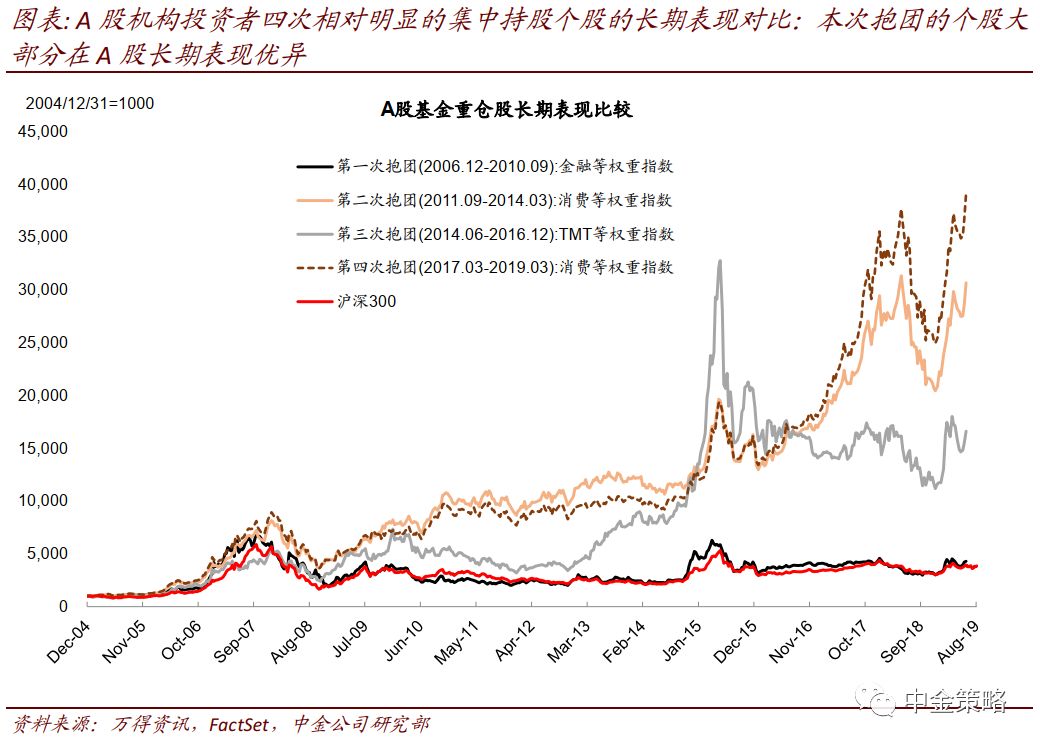

我们分解了外资持有的前100支个股自2016年以来的累计涨幅(约105%),其中约70%收益都来自盈利增长的贡献。我们在《非典型“抱团”》报告中也指出,本次“抱团”的股票,以5年周期、10年周期、15年周期来看,也均是A股历史上表现最优异的一批股票。而此前几次机构抱团的股票,抱团上涨取得的收益,多数都来自估值扩张;当抱团解散时,个股往往也会出现较大幅度下跌及估值压缩,因此长线表现通常并不突出。

第三,到目前为止,白马蓝筹消费等年初至今领涨个股,估值虽已经有所扩张、部分个股估值看起来也较高,但整体并未出现大幅高估,相比国际可比公司整体估值基本相若,但增长更加占优。

A股行业龙头公司相对于国际可比公司市盈率估值溢价约16%,但仍低于历史均值;而A股行业龙头公司2020E市场一致预期增速约23% vs.国际可比公司约15%。同时,从中报业绩及后续的经营情况跟踪来看,这批领涨的白马蓝筹股中大部分个股基本面依然相对稳健,尚未出现基本面明显恶化的迹象。

第四,从增量资金的角度看,沪深港通北向资金在一季度大幅流入(净流入1,254亿元)、二季度大幅流出(净流出291亿元)之后,三季度又开始持续大幅流入(净流入684亿元),特别是八月份之后,也一定程度上为这批外资相对偏好的白马蓝筹股表现提供了支持。

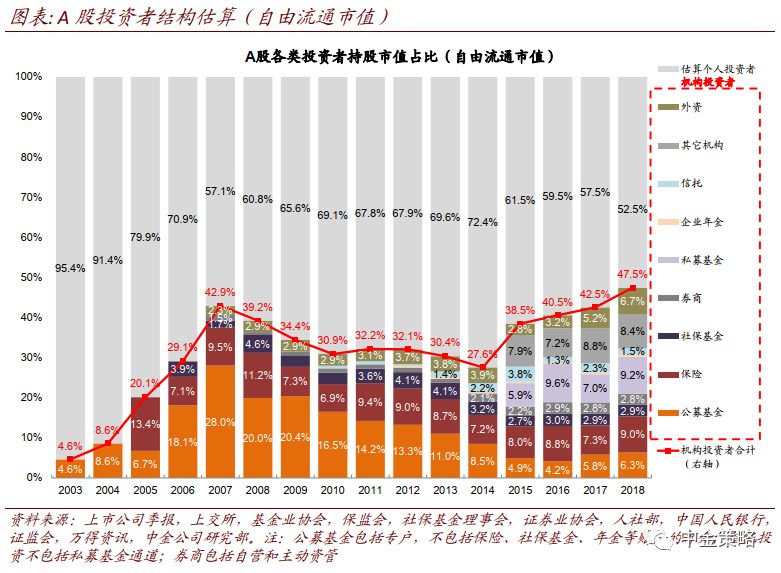

随着A股的开放及国际指数的不断纳入,以及国内市场机构化比例的持续提升,A股市场相对稳定的增量资金多数来自外资及国内机构,这也为这类相对高质地、大市值、竞争优势明显的白马蓝筹股提供资金支持。我们在前期发表了主题报告《中国A股的机构化和国际化:还是“散户”市场吗?》对这一趋势进行了分析。

向前看,我们认为:

1)目前中国政策已经开始发力稳增长,但政策力度偏小、节奏偏慢,增长仍有压力,市场大势四季度可能依然是整体偏平淡的态势。

2)代表中国消费升级与产业升级趋势的优质新经济龙头公司,是中长期值得看好的方向。外资持股集中的这批优质标的,目前估值虽有所抬升但与国际可比公司对比仍算不上大幅高估,且业绩整体仍稳健,四季度还有国际指数提高A股纳入比例带来的潜在资金流入支持(我们静态估算11月底MSCI提高A股纳入比例将带来主动和被动资金流入约3,000亿元),建议逢低吸纳。

3)科技板块的机会依然值得重视。尽管A股近期科技板块部分个股累计涨幅较大,短线波动可能加大,但5G周期刚开始深化,中国部分科技企业调整产业链仍将持续,中国在5G时代在科技领域将比3G/4G时代扮演更加领先、更加核心的角色。A股、港股科技板块的机会依然确定性较强、仍值得重视。

扫码下载智通APP

扫码下载智通APP