“贷款派生存款”还是“拉存款放贷款”?

本文来自 微信公众号“王剑的角度”,作者:王剑。

我们开篇就给出结论:两句话都对,但角度不一样。

首先,银行就是贷款派生存款,这不是“观点”,这是会计的事实。当然,还有些其他渠道会创造一些存款,但不是主体,存款的主体主要由贷款派生而来。

然后,后一句“拉存款放贷款”也没说错,大家也亲眼看到银行们在拼命拉存款。

因此,两句话都出现在了黄达教授的书中,这当然不是作者人格分裂。那么,两者是不是存在矛盾呢?其实,两者角度不同,前者讲的是宏观,后者讲微观,宏观与微观统一又对立。

我们还是用虚拟的例子来说明(先不考虑法定准备金率,也先不管其他会计科目和各项监管约束)。

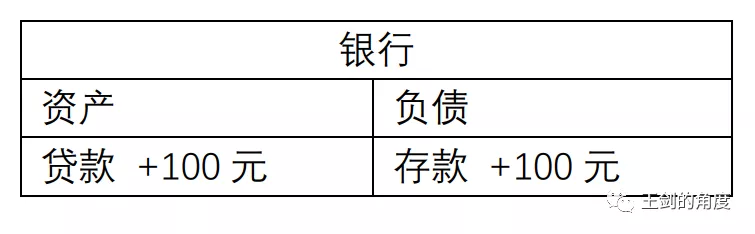

贷款派生存款最容易解释。一家银行,它不需要提前拥有现金,只要客户在本行开立存款账户,那么给这位客户放贷款时,银行就是直接在这位客户的存款账户里写入数字,形成其负债,同时在自己资产端写入一笔贷款。比如,以向客户1放贷100元为例:

这完全就是一笔凭空的会计记账,银行不需要把任何现金提供给客户1,只要在自己资产负债表两边各写入100元,就完成了整个过程。这一步骤,我们几乎不接受任何反驳,因为这不是“观点”,这是银行会计记账的事实。所以,贷款派生存款,不接受反驳。事实不能被反驳,只能被否定,比如你证明银行不是这样记账的。

如果银行都是这样操作的,那还拉存款干嘛?只要我在监管允许范围内多放贷,那么报表永远是平的。但这显然不是事实,事实是,银行确实在拉存款。

这是因为,“派生”这一步骤有个很致命的前提:这位客户1在本行开立存款账户,并且后续也不取走这些存款。

如果他来取款,会怎么样呢?

是的,你猜到了,这家银行就倒闭了,因为这家银行并没有现金可供他取款。

这就涉及到问题的微观层面了。如果是谈宏观,谈整个银行业,我们可以接受“客户不来取款”的假设,因为从整个行业的角度,取现的比率其实是非常低的(随着电子支付越来越发达,这比例还将越来越低,因此全行业是接近不取现的假设的),客户的存款只是在不同银行间转移,对全行业来说,是几乎不取现的。因此,全行业投放了多少贷款,就会为全行业派生多少存款,这没有问题。

但是,具体到一家银行时,这个假设就绝对不成立了。银行的客户从银行借了钱,肯定是要拿出去用的,不可能永远存在本行。他会把它取现,或者直接转账划走。不管取现还是转账划走,银行都在资产端准备好库存现金或超额准备金(全计入基础货币)供客户提取。

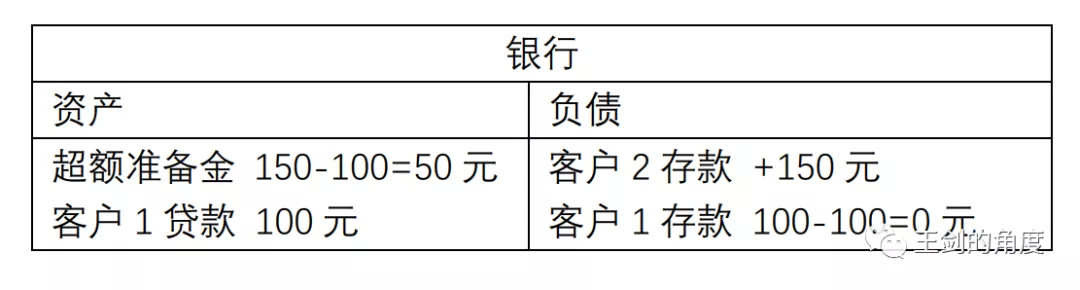

接上例。这家银行现在放了100元贷款,派生了100元存款,但这借款人马上要划走资金了。于是,这家银行需要前提筹集100元基础货币,最为直接的办法,就是从别的客户那抢过来存款,说准确点,是让别的客户把他存在别的银行的存款转过来。比如,这家银行成功营销了客户2,让他从别的银行转过来150元存款,银行因此获得了150元的超额准备金,于是其报表变为:

这时,客户1来转走100元,付给他的供货商,那么银行负债端存款减少100元,资产端也被转走100元的超额准备金。

这就给人一种假象:这家银行似乎是只有拉到了客户2的存款,才能够去放贷款。其实,准确地讲,拉存款获得的超额准备金,并不是拿去放贷款的,而是拿来应付借款人(客户1)的取现的。

总结一下:对于这家银行来说,虽然一开始也是贷款派生存款,但由于借款客户会转走存款,所以需要提前通过拉存款,获得超额准备金(或库存现金),以供客户提取或转走。

因此,贷款派生存款是事实,但单家银行确实需要先筹集基础货币,这也是事实。而拉存款,是典型的筹集方式。除此之外,通过同业负债、向央行负债、发行债券等其他负债业务,均可获取基础货币。但由于存款是最便宜的负债,因此银行对存款更为渴望。

然后,现实中,我们还需要考虑两个问题,它都事关“存款留存率”,即贷款派生了存款后,有多少不会被转走。留存率越高,银行就越能以贷款派生存款的方式给自己创造存款。

(1)代付的规定:我国银行监管部门早年明确了银行的代付规定,即银行给客户1放贷款,并不是直接在客户1自己的存款账户时记账,而是让客户1提供这笔贷款资金的用途方,比如购买原材料,那么就让他提供订货合同和供货商账户,银行直接把钱打给供货商。这样操作的目的,是为了防止信贷资金挪用,严格使用投向。但这一规定,相当于把贷款派生存款、存款再被转走两个步骤合二为一了,使存款留存率大幅下降。

(2)存款客户基础。接上例,客户1把钱转给了供货商,如果供货商刚好也是开户在本行,那么就避免了存款转至他行,依然是本行的存款,只是存款人名字变了。银行报表变为:

这时候,就不需要动用超额准备金应付取现了,银行也不需要提前去筹集超额准备金,就能更大程度上实现“贷款派生存款”。目前来看,能实现这一点的,一是大型银行,全国好多大企业都开户在他们那,二是优质的小型银行,当地的很多中小企业开在他们那。开户企业越多,就越有可能,让借款人存款转走后,又存回自己银行。

甚至,有家银行,自己没放贷款,但是,供货商开在它这里。那么,供货商收到别人转来的货款时,这笔存款自然流入了本行,那么它也同时获得了超额准备金,坐收其成。

所以,拉存款是下策,上策是好好经营客户,让更多客户开到本行来。放眼全行业,有些银行在考核客户经理的存款规模,有些银行在考核客户经理的有效客户量,理念高下立判。

这也就是某位专家的灵魂拷问:存款立行,谁来立存款?

答案很明显:用优质服务吸引忠实客户,忠实客户立存款。

扫码下载智通APP

扫码下载智通APP